【概況】

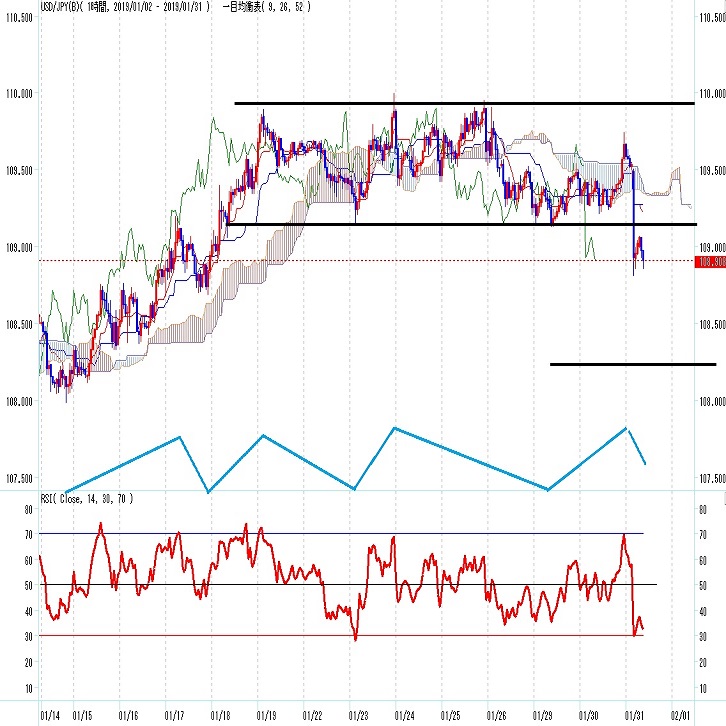

1月19日高値109.88円、23日深夜高値109.99円、25日深夜高値109.94円と続いた110円への挑戦は、30日深夜に109.73円まで戻したところで失速し、31日未明のFOMC声明及び議長会見からの下落で1月23日未明と29日午前につけたこの間の安値109.13円を割り込んだ。これで109円台での持合いから転落した。

米民間雇用サービス会社オートマティック・データ・プロセッシング(ADP)が発表した1月の全米雇用報告では非農業部門民間就業者数が前月比21万3000人増となり市場予想の17万8000人増を上回った。昨年12月分は26万3000人に下方修正された。発表後はゴールドも売られたがFOMCからの反騰で解消した。

米連邦準備制度理事会(FRB)は連邦公開市場委員会(FOMC)=金融政策決定会合において金融政策を市場予想通りに現状維持としたが、利上げ棚上げの可能性と保有資産圧縮ペースの減速や早期終了の可能性が示された。株式市場は金融引き締め姿勢が緩んだとして買われてNYダウは434.9ドル高と上昇、株高により債券は売られて米長期債利回りは低下、米10年債利回りは2.68%へ下げて1月18日からの下落再開感が増した。

為替市場はドル安となり円高ドル安の他にユーロや豪ドルが上昇、新興国通貨も軒並み対ドルで上昇した。メジャー通貨の加重平均であるドル指数も下落して1月10日安値へ迫っている。また商品市場ではゴールドが昨年5月以来の1320ドル台に乗せた。

【FOMC】

米連銀は従来の「緩やかな利上げ」姿勢から利上げに対して「忍耐強く」へと政策姿勢を変更した。量的金融緩和で膨張した米国債等の保有資産の削減についてはバランスシートを毎月500億ドルのぺースで縮小する方針を今回も維持したが、経済、金融情勢を踏まえて将来的にペースを変更する用意があるとした。米連銀は昨年12月会合で2019年2回の利上げ見通しを示し、バランスシート縮小についても変更しないとしてきたが、今回は「いくらかの緩やかな利上げ」と「先行きのリスクはおおむね均衡」との表現を声明文から削除した。この結果、利上げの休止・棚上げや資産圧縮の早期切り上げの可能性が高まった。

○パウエル米連銀議長の会見要点

・昨年後半に金融環境がタイト化した状態が続いている

・われわれは中立金利のレンジにいる

・米国経済は2019年も堅調なペースで拡大しているが、若干の縮小の兆しがある

・連邦政府の財政は持続不可能な道筋にあり対策が必要

・制裁関税は米中の成長率にまだ大きな影響ないものの、中国や欧州経済など海外経済は減速しており、通商摩擦の長期化を懸念する

・政府閉鎖は信頼感の低下を通じて景気に悪影響を与えるが、政府閉鎖で押し下げた成長率は第2四半期で回復するとみる

・インフレ加速のリスクは原油安により後退した

・金融政策判断に(トランプ大統領による批判等の)政治は考慮しない

・利上げについては様子見と忍耐強い政策運営が適切

・忍耐強く続ける時期は経済指標次第

・資産縮小策の方向性は今後の会合でまとめるが、正常化後の保有資産は以前よりも大きい規模になる

米連銀FOMCを終えて今週末へ続く一連の重要イベントの一つを通過してドル全面安となった。31日は米中閣僚級協議の2日目に入り、トランプ大統領と劉副首相の会談も予定されている。週末には米雇用統計もある。

米中協議が不調なら現在留保されている制裁関税が3月1日から発動され、米中関係は悪化、リスク回避感が強まってドル円はさらに下落する可能性がある。週末の米雇用統計が良好な数字なら一時的にドル高反応もあるかもしれないが、米連銀の示した情勢判断を覆すようなサプライズがなければその後はドル安へ進みやすいと思われる。予想外に弱い数字なら利上げ停止感が強まってドル安が加速しやすくなる。もちろん米中協議で関係改善となればリスクオン心理拡大でクロス円での円安が進み、ドル円も上昇する可能性は残る。

【60分足一目均衡表、サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、1月25日夜からの下落で109.50円を割り込んできたために1月23日深夜高値と25日深夜高値をダブルトップとした弱気サイクル入りとしていたが、29日深夜高値で109.54円まで上昇したために30日朝時点では29日午前安値を直近のサイクルボトムとした強気サイクル入りとした。また今回の高値形成期を29日深夜高値を含めて30日深夜までの間と想定し、109.20円割れからは弱気転換注意、29日午前安値109.13円割れからは新たな弱気サイクル入りとして2月1日から5日にかけての間への下落を想定するとした。

31日未明の急落で29日午前安値を割り込んだため底割れによる弱気サイクル入りと考える。31日未明安値の後はやや下げ渋りも見られるが2月1日にかけてはまだ一段安へ進みやすいと思われる。強気サイクル入りには30日深夜高値を超える必要がある。

60分足の一目均衡表では25日夜からの下落で遅行スパンが悪化、先行スパンから転落した。30日夜への反発で遅行スパンは一時的に好転したが31日未明の一段安で再び悪化している。先行スパンからも再び転落した。このため当面は遅行スパン悪化中の安値試し優先とし、強気転換は両スパン揃って好転するところからとする。

1月19日高値以降の109円台での持合い幅は0.86円であり、持ち合い転落により持ち合い幅をもう一つ分差し引いた下値目処は108.27円。それに加えて当面するチャート上の節目は1月10日安値107.74円及び1月3日の暴落でつけた長い下ヒゲを潰すところとなる1月3日終値107.51円等が考えられる。

以上を踏まえて当面のポイントを示す。

(1)当初、108.50円から108.27円を下値支持帯、転落前の持合い圏安値である109.13円を上値抵抗線とみておく。

(2)109.13円を超えない内は下向きとし、31日未明安値108.79円割れからは108.50円、さらに108.27円を目指すとみる。また108.79円以下での推移が続く場合は2月1日の日中へ続落しやすいとみる。

(3)109.13円を超える場合は109.30円前後への上昇を想定するが、その後の反落警戒として109円割れからは下げ再開とみる。

【当面の主な予定】

1/31(木)

10:00 (中) 1月 国家統計局製造業PMI (12月 49.4、予想 49.3)

14:00 (日) 12月 新設住宅着工戸数 前年同月比 (11月 -0.6%、予想 2.0%)

17:55 (独) 1月 失業率 (12月 5.0%、予想 5.0%)

19:00 (欧) 12月 失業率 (11月 7.9%、予想 7.9%)

19:00 (欧) 10-12月期GDP速報値 前期比 (前期 0.2%、予想 0.2%)

19:00 (欧) 10-12月期GDP速報値 前年同期比 (前期 1.6%、予想 1.2%)

22:30 (米) 週間新規失業保険申請件数 (前週 19.9万件、予想 21.1万件)

23:45 (米) 1月 シカゴPMI (12月 65.4、予想 60.0)

24:00 (米) 11月 新築住宅販売件数 年率換算件数 (10月 54.4万件、予想 56.0万件)

2/1(金)

08:30 (日) 12月 失業率 (11月 2.5%、予想 2.5%)

09:30 (豪) 10-12月期生産者物価指数 前期比 (前期 0.8%)

09:30 (豪) 10-12月期生産者物価指数 前年同期比 (前期 2.1%)

10:45 (中) 1月 財新製造業PMI (12月 49.7、予想 49.7)

17:55 (独) 1月 製造業PMI改定値 (速報 49.9、予想 49.9)

18:00 (欧) 1月 製造業PMI改定値 (速報 50.5、予想 50.5)

18:30 (英) 1月 製造業PMI (12月 54.2、予想 53.5)

19:00 (欧) 1月 消費者物価・HICP速報値 前年同月比 (12月 1.6%、予想 1.4%)

19:00 (欧) 1月 消費者物価・HICPコア指数速報値 前年同月比 (12月 1.0%、予想 1.0%)

22:30 (米) 1月 非農業部門就業者数 前月比 (12月 31.2万人、予想 16.0万人)

22:30 (米) 1月 失業率 (12月 3.9%、予想 3.9%)

22:30 (米) 1月 平均時給 前月比 (12月 0.4%、予想 0.3%)

22:30 (米) 1月 平均時給 前年同月比 (12月 3.2%、予想 3.2%)

24:00 (米) 1月 ISM製造業景況指数 (12月 54.1、予想 54.3)

24:00 (米) 1月 ミシガン大学消費者信頼感指数確報値 (速報 90.7、予想 90.7)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.22

ドル円、下落後に反発するなど底堅い動き。上昇トレンドの継続を想定(11/22朝)

21日(木)のドル円相場は下落後に持ち直す展開。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.21

東京市場のドルは154円台後半で推移、今晩も要人発言で上下に動く可能性アリ(24/11/21)

東京時間(日本時間8時から15時)のドル・円は、時間外の米10年債利回りも上げ一服となったことでドルは一時154円台を付ける場面も見られた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.21

ドル円 地政学リスクくすぶるも再びレンジの様相に(11/21夕)

東京市場は一転してドルが弱含み。とくに終盤下げ足を速めている。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2019.01.31

2019年見通し「ドルは中立」予想、103-118円を見込む

「一年間に為替相場がどの程度動くのか」−−を数値化した「年間変動率」という考え方がある。それによると、ドル/円は平均して16%強動くことが「平均」であるようだ。

-

米ドル(USD)の記事

Edited by:編集人K

2019.01.31

ドル円下落FOMC利上げ文言削除B/S調整別声明(1/31朝)

30日の海外市場でドル円は下落。一時108.81の安値をつけ、東京時間7:00現在はやや戻し109円ちょうど近辺での取引です。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。