�h���~�N�Ԍ��ʂ��@�Q�N���̎O�p���������]����

����������������������������������������������������������������������������������������������

���āA���N���uFX���j�Ձv�̔N�ԑ���\�z�̋G�߂�����Ă��܂����B

��N�����̌������N���̑��ꂪ�I������������ŁA�uFX���j�Ձv�̎��M�҂̊F�l�ɔN�Ԃ̑��ꌩ�ʂ��������Ă��������Ă��܂��B���N�̑��e�͓��X�ڍׂȃh���~��������M���������Ă���㑺�a�G����̃h���~�N�ԗ\�z�B�u3�̂R���P�����v�Ɖ~���i�s�̉\���ɒ��ڂł��B

����������������������������������������������������������������������������������������������

�y2015�N6������2016�N6���ւ̓W�J�Ɨގ��z

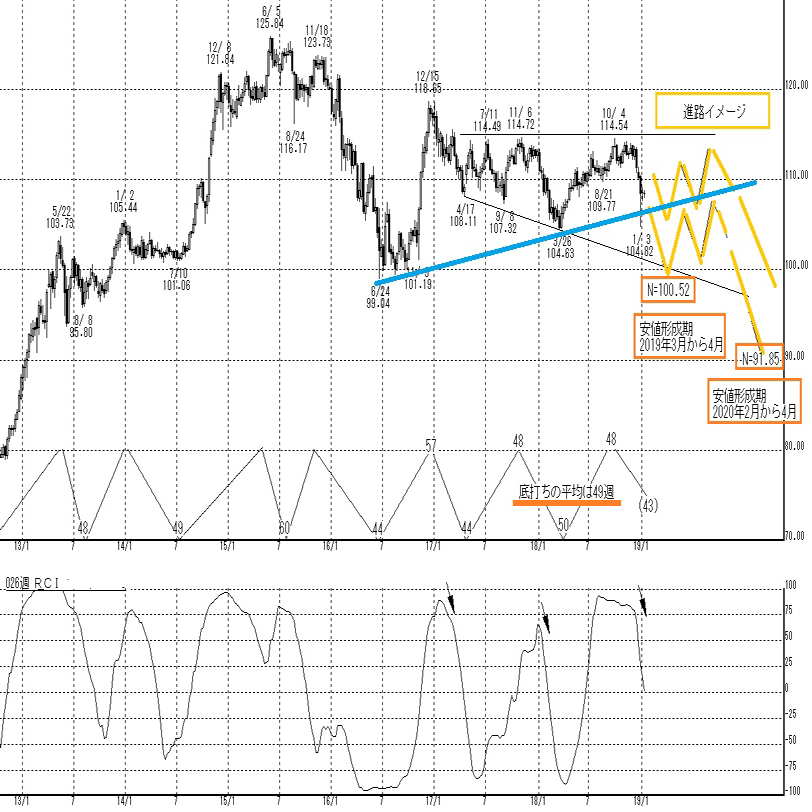

�h���~�Ɠ��o���ρA�Ē��������͑��ւ��₷���B���₪�َ����ɘa���s����2014�N�㔼�͓���v���ł̗�O�����A��{�I�ɂ͊������������E���������ቺ�����ċ������k���ƃ��X�N����ł̉~���Ƃ����A������������B���̘A���Ŋ�1�N���������̂�2015�N6������2016�N6���ւ̉������ꂾ�B

2018�N10��2���ɂm�x�_�E���j��ō��l�����ēV��A���o���ς͑O����10��2���Ƀo�u�������̍ō��l���X�V���ēV����������A�h���~��10��4�����獂�l�X�V�ł��Ȃ��Ȃ��ĎO�p�������ƂȂ�12��20���ɉ����ꂽ�B���o���ςƕĒ��������̉����J�n�K�͂�2015�N�̉�����������������ۂ��B�h���~��1��3���ɖ\�������̂͏o�x��҉�I�ȓ����ł���A�{�i�I�ȉ���������ւ̑O���������Ƃ�������B

10���̊��\�������͕Ē��������㏸�����C�������̂��������A����ȏ�ɕĒ��W�����ƕی��`�ɂ�鐢�E�i�C�̐�s���s���A�g�����v�����[2�N�o�߂ł̃o�u���I�Ȋ������I�������̂ł͂Ȃ����Ƃ̌��O����v���ƂȂ��Ă���B�Ē��W�������A�b�v���̋Ɛш����ɒ������Ċ����ƂȂ鈫�z���B

�����y�ѕĒ��������̉����K�͂�2015�N6������̉������̍Č��Ƃ��ăh���~�������̂ł͂Ȃ����ƌx�����ׂ��Ƃ��낾�Ǝv���B

�y�O��3��1�����A���̇@�@�Ē��f�Ր푈�̍s���z

2019�N�̃h���~�N�Ԍ��ʂ����l�@�����ł̍ŏd�v�e�[�}�͕Ē��f�Ր푈���̍s���ƕĒ��y�ѐ��E�i�C�����Ɋׂ�̂��ǂ����Ƃ������Ƃɐs���邾�낤�B���̖����y�ϓI�ɂ݂邩�ߊϓI�ɂ݂�̂��ɂ��A�N�Ԃ̓W�J�V�i���I�̑g�ݗ��ĕ����ς���Ă��邾�낤�B

�i�P�j�Ē��f�Ջ��c������Ȃ����͓D�����̏ꍇ�A�ň��̏ꍇ�͐V���ȗ���ԂɊׂ邩������Ȃ��B�����܂ň������Ȃ��܂ł��Ē��W�̈����������Γ����}�C���h�����X�ɗ₦���݁A�����i�C��������V�����S�ʂ̌i�C��ށA���ꂪ��v��i���ɂ��g�y���Ă䂭���z���������₷���Ȃ�B���̏ꍇ�͋��Z�s��S�ʂ����X�N�I�t�s���֑���A�N���X�~�ł͉~���S�ʍ��ɂȂ�\�������܂�B�ĘA��͗��グ�ł��Ȃ��Ȃ���Z�ɘa���ĊJ���邩������Ȃ����A����ł����Z�s��S�ʂɂ����镉�̃X�p�C�����͊ȒP�ɂ͎~�܂�Ȃ����낤�B

�i�Q�j�Ē��f�Ջ��c���Ë��I�ȃ��x���ɂ��捇�ӂɎ���A��퉻������A�����s�ꂪ�y�ϓI�Ȑ����O���ɕ��A����ΐV���Ȑ��E�i�C�g��̐��i�͂ƂȂ�����ĉ����̊����s����y�ώ�`�ɂ��ӂ�A���Z�s��S�ʂ̓��X�N�I���s���֑���A�N���X�~�ł͉~���S�ʈ��ƂȂ�\�����o�Ă���B�ăg�����v��������肭��������Či�C�h���𑱂��A�ĘA��̗��グ���E�ϋ������̂ɂȂ��N10������̊�������n�܂������Z�s��S�ʂւ̕s�������������@����A�_�E���j��ō��l���ĂэX�V���Ă䂭�W�J�։�A���邩������Ȃ��B

�i�R�j�������A�i�Q�j�̃P�[�X�ł����Ēʏ����c�ɂ�����ב֏������܂߂��Γ����͂����܂�A����Ō�ɍw���ӗ~���Ϗk���Ă䂭���Ƃ�������ē��{�̌i�C��ފ����N���ɂȂ��Ă��܂��\��������B�Ē�����肭�W�J���Ă䂭�̂���ڂɓ��{���ڗ����Ď������A���{�����Ɖ~�����i�ނƂ����\�����l���Ă����K�v�����邩������Ȃ��B

�Ē��W�ł͌R���ْ��ƈ�G�����s�������]���Ď�]��k�����ƂȂ����B�g�����v�哝�̂̋��d�p���Ƌ삯�����A�ԓx�^�ς͏A�C�ȗ������Ă����B2018�N���哝�̂̃c�C�[�g��ŋ��Z�s��S�̂�����J���J��Ԃ��A2018�N9���܂ł͌��ʓI�Ƀg�����v�����[���������Ăm�x�_�E�͎j��ō��l��啝�ɍX�V�������A���̐_�ʗ͂����͂��ቺ���Ă����ۂ��B���̂���2019�N���哝�̃c�C�[�g�B�����ɐU����̂��낤���A����܂ł����l�K�e�B�u�ȕ����U����̂ł͂Ȃ����ƌ��O����B�Ē����c�ɂ��ŋ����P�\��3��1���܂ŁB

�y�O��3��1�����A���̇A �u���N�W�b�g�̍s���z

2016�N6��24���ɉp�����������[�łd�t���E�����߂��u���N�W�b�g�E�V���b�N�̓h���~�����A2016�N6��24���Ƀh���~��99.04�~�̈��l�������B�|���h��2016�N10���܂ő啝�������������̌�͂��̖��ւ̔ߊς��߂��ɑ��锽���Ń|���h�͏㏸�ɓ]�����B������2018�N4��17������̓|���h���h�����������Ă���B2018�N4���㔼����̃|���h���̓��[�����A�l�������A�S�[���h���Ƃ��������Ă���|���h���Ƃ��������h�����ƌ����邪�A���C�Ƃd�t�̗��E����Ă������ĉp���͍����������Ă���B

�p���̂d�t���E�����y������1��21���A�d�t���E������3��30���Ɨ\�肳��Ă���B���̂��ߗ��E���̓����ɓ���3��1�����\��ʂ�̗��E���������A���Ӗ������E���������ǂ����A�s��̍���������Ɉ�������̂����P����̂��̍ŏI���f�ڈ��Ƃ��ďd�v�ɂȂ��Ă���B�N������̓h�����S�ʂɔ������Ă��邽�߃|���h�����[�����㏸�C���ł͂��邪�A��N8������9���܂ł̏㏸���������Ɉ�i�������悤�ɁA2018�N4����߂�V��Ƃ����|���h���̃g�����h���ł̃��o�E���h�Ǝv����B�p�������Ӗ������E�Z���ƂȂ�|���h�̋}�������[�����������A�h���X�g���[�g�ł̃h�����������邩������Ȃ����A�|���h�~��[���~�̉����ɂ��N���X�~�S�ʂ̉~�����h���X�g���[�g�ł̃h�����ɏ����ăh���~������������������\��������Ǝv���B

�d�t�������Ă̓t�����X�̔����{�f���̌������傢�ɋC�ɂȂ�Ƃ��낾�B1���̕x�������E�̕x�̑唼������A���[�L���O�v�A�Ƃ̊i�����Љ��艻���Ă��邱�Ƃ̔��f�ł�����B2018�N�͉��B�ł̋ɉE���}�̖��i�A�����P���Ǝ̒n���I���s�k���܂߂d�t������ւ̌��O�����܂����N�ł��������B

�y�O��3��1�����A���̇B�@�č�����z

2011�N�̍����������Đ����Ƌc��̑Η����ɂr���o�͕č����j�㏉�߂Ċi���������B

�ĘA�M�b��\�Z�������ĕăg�����v�����Ƌc��͔N������Η����A�g�����v�哝�̂̋��d�p���ɂ�萭�{�@�ւ̈ꕔ����1��12����22���ԂƂȂ�ߋ��ō��L�^���X�V���A���̌���L�^�X�V�������Ă���B�Z���I�ȕ��Ȃ�Či�C�ւ̑Ō�������I��������������Ύ��̌o�ςɂ��}�C�i�X�̉e�����o��B

3��1���܂łɕċc�����������グ�ɍ��ӂ��Ȃ��ƕĐ��{�͐V�K�̎���ꂪ�o���Ȃ��Ȃ�B�������ɂ���͉�������̂ł͂Ȃ����Ƃ͎v�����A2�N��̎����哝�̑I���Ő����D���ژ_�ޖ���}���哝�̂Ƃ̑Η��p�������߁A�g�����v�哝�̂����d�p�����Ȃ����Ɋ�������Ȃ�č���x�ڂ̊i�������X�N���ŋ��Z�s��S�ʂ��������邩������Ȃ��B

3��1����O�サ�ċ��Z�s�ꂪ���I�Ȋy�ς�����Ȃ�悢���A�ߊς̓D���ւƗ����鎖�ւ̌x���S�������Ă����K�v�����邾�낤�B���{�s��͂��������r�g�ɂ��܂�Ă����͂ł�������ł���Ȃ�悢���A�E�����������˂Ȃ��̂��낤�ƕs���ɂȂ鎟�悾�B

���Z�s��S�ʂ���芪��������ǂ��W�J���Ă䂭�̂��͎��ۂɐi��ł݂Ȃ��Ƃ킩��Ȃ����̂��B�K���ɓ��Ă����Ă��d�����Ȃ��B�������u����͑���ɕ����v�Ƃ����̂����͂̊�{���B�����I�ȃ��Y���Ɨ���͂ǂ����A���̒��ł̒����͂ǂ����A�Z���I�ȃ|�C���g�͂ǂ��ɂ���̂�������߂ăV�i���I�𗧂āA�V�i���I�ύX���]�V�Ȃ������Ƃ���͂ǂ����A�Ƃ������Ƃ����炩���ߌ������Ă������Ƃ��厖���B

�y8�N�����̃T�C�N����2�N���̑�O�p�������z

�܂��������x���ő�ǓI�ȗ��������ł����B

�i�P�j�ϓ����ꐧ���̗p����Ĉȍ~�A�T��8�N�����̓V��E��ł��T�C�N���Ő��ڂ��Ă����B�Z���ꍇ��7�N�Œ�ł����Ă��邪�A��������9�N����v����P�[�X������B�܂�8�N�����̃T�C�N���͊T��4�N�����̃T�C�N���ɂQ��������邪�A2011�N10��31����̌��2016�N6��24����5�N��Œ������2019�N1�����_�ł�2�N�����o�߂����ɉ߂��Ȃ����߁A4�N������8�N�����ł�����1�N����2�N���x�̉����]�n������̂ł͂Ȃ����Ǝv����B

�i�Q�j2015�N6��5���V����3�N���̒����I�ȎO�p�������`�����������A�O�p�������I�_��2018�N10��4�����l��2016�N6���ꂩ��2�N����29�����ڂ������B����2�N���Ƃ����̂��d�v�ŁA2007�N6���V�䂪2005�N1���ꂩ��30�J���̏㏸�ňꏄ�A2002�N1��31���V�䂪1999�N11���ꂩ��27�����ڂňꏄ�A1990�N4��2���V�䂪1988�N1���ꂩ��28�����ڂňꏄ�����悤�ɁA2�N�����x�̏㏸�ʼnߋ��̖߂�͈ꏄ���Ď��̑傫�ȉ������ɓ����Ă���B����͏㏸���Ƃ������������a��̎O�p��������2�N���o�߂��A��������]�����n�߂��Ƃ���Ƃ�����ۂ��B�܂�A�������x���ɂ�����2018�N10��4������O�p���������`�����ĔN���N�n�̉����œ]���������Ƃ́A�������x���ɂ�������傫�ȎO�p����������̓]���J�n�̒[���ƌ�����̂ł͂Ȃ����Ǝv���B

�i�R�j4�N�����y��8�N�����̒�ł��T�C�N���ɂ����鉺����������1�N�A2�N�p������Ɖ��肷��A2019�N����2020�N�ɂ����Ă̊Ԃ����l�`�����Ƒz�肳���B���̍ۂ̉��l�ڏ��́A2015�N6������2016�N6���ւ̉����g�������Ƃ��Ăm�v�Z�l91.85�~�A2016�N12���ւ̖߂蕝�̔{�Ԃ��łu�v�Z�l79.43�~�����v�������B�����͒��߂̃`���[�g�ߖڂł���2016�N6����99.04�~�O���100�~�����̍U�h�Ǝv���邪�A2016�N6��������荞�ނƂ��납��̐�s����90�~�䏘�ՁA�O������3��1����蓙��ߊϓI�ɒʉ߂��Ă���ɋ��Z��@�I�ȏ���������Ȃ��2011�N10����75.57�~�ւ̗h��Ԃ��I�ȉ����K�͂ւƔ��W����\�����ے�ł��Ȃ��Ǝv���B

�i�S�j�����X�p���ł̉~�����ʂ����ɂ�2018�N10��4�����l���㔲���Ԃ��Č������x���̎O�p�����������֓]�g����K�v������B���ꂪ�ł��Ȃ����͒����I�ȉ~�����ɂ����郊�o�E���h�͈̔͂ł̉~���ɗ��܂�Ǝv����B

�y1�N�����̃T�C�N���A�t��E�Ė߂��E�H����z�N�̉����C���[�W�z

�i�P�j�T�����x���ł͊T��1�N�����̒�ł��T�C�N���Ő��ڂ��Ă���B2012�N�ȍ~�̒�ł��Ԋu�̕��ϒl��49�T�ł���A�Z����44�T�A��������60�T��v���Ă���B

�i�Q�j2019�N1��3���\�����璷�����q�Q�����Ă���A���O�̉������ƏT�����q�Q���2015�N8���̉��q�Q�������ɗގ����Ă���̂ŁA����1����1�T�̉��q�Q���ׂ��ꂸ��110�~�����֖߂��ꍇ��2015�N11���ւ̔��������ɉ������̂V���W���߂��֔��W����ڂ͎c���Ă���B���̏ꍇ��112�~��O����߂�ڏ��Ƃ��邪�A�������x���ł̒����I�ȉ������̂Ȃ��ɂ���Ƃ���A���T�̖߂�����ĕ���邩�A110�~������2��������3�������x�̎����������ڂɓ���Ǝv����B

�i�R�j1����1�T�̉��q�Q�ׂ����n�܂�ꍇ�A�܂��A1�N�T�C�N���̒�`�����͌p�����Ƃ��A2�����㔼����3���A����ɐL�т�ꍇ��4���O���܂ł̊ԂƉ��肵��100�~�����������Ƃ݂�B�����ł��������1�N�T�C�N���̃��o�E���h�ɓ���Ƃ݂邪�A���o�E���h�ꏄ��͎���1�N�T�C�N���ɂ�鉺�����������ƍl���Ă����B

�i�S�j2016�N12��15�����l�A2017�N11��6�����l�A2018�N10��4�����l��11�J������1�N�T�C�N���̓V������Ă����̂ŁA���ɍ��N�O���̃��o�E���h���������ꍇ��2019�N9���܂Ŗ߂��\�����l�����邪�A����܂ł͎O�p�����������������߂ɓ��Ԋu�I�Ȑ��ڂ������Ƃ���A�������ɂ����Ă̓T�C�N���g�b�v���Z�k����₷���̂ŁA���Ăɂ͖߂�ꏄ�������a��̏I���ƂȂ��Ă��̎���1�N�T�C�N����`�����ƂȂ�2020�N2������4���������������ɓ����Ă䂭�̂ł͂Ȃ����ƍl����B

�y2019�N�̒��ڃX�P�W���[���z

1���@�Ē��ʏ����c�A���Ēʏ����c�A�ĉ��ʏ����c

�@ �@ �p���A�d�t���E�����y�����i1/21�j

�@�@�@���E�o�σt�H�[�����N������@�X�C�X�E�_�{�X��c�i1/22�`25�j

�@�@�@������Z�����i1/22�`23�j�@�W�]���|�[�g�@

�@�@�@�d�b�a������i1/24�j

�@�@�@�č��A�哝�̈�ʋ�������

�@�@�@�e�n�l�b�i1/29�`1/30�j

2���@�����A�t�߁i2/5�j

�@�@�@�C�����v��40���N

�@�@�@�č��A�����Ȃɂ�鎩���ԗA����������o�����i2/17�H�j

�@�@�@��A�\�Z����

�@�@ �e�q�a�c���A�����c��،�

3���@

�@�@�@�č��A�����ւ̐��يŗP�\����(3/1)

�@�@�@�č��A �A�M����������グ����

�@�@�@�����A�S���l����\�҉�c�i�S�l��j

�@�@�@�d�b�a������i3/7�j

�@�@�@������Z�����i3/14�`15�j

�@�@�@�e�n�l�b�i3/19�`20�j�c���

�@�@�@�p���A�d�t���E�i3/30�@0�����E�����j

4���@���{�A�V�������\�č��A�ב֕�

�@ �@ ���{�A����n���I�i4/7�@�m���E���ߎw��s�s�j

�@�@�@�d�b�a������i4/10�j

�@�@�@������Z�����i4/24�`25�j

�@�@�@�e�n�l�b�i4/30�`5/1�j

5���@���{�A�V�V�c���ʁi5/1�j

�@�@�@�č��A�C�������قł̓����������֗A�P�\����

�d�t�A���B�c��I���i5/23�`26�j

�@�@�@�x���M�[���I���i5/26�j

�@�@�@�I�[�X�g�����A���I���A��A���I��

6���@�d�b�a������i6/6�j

�@�@�@�e�n�l�b�i6/18�`19�j�c����@�N1��ڂ̗��グ�H

�@�@�@�d�t��]��c�i6/20�`22�j

�@�@�@������Z�����i6/19�`20�j

�@�@�@�_�{�X�ċG��c�@������A�i6/25�`27�j

�@�@�@�f�Q�O�T�~�b�g�i���@6/28�`29�j

7���@���{�A�Q�@�I�i�_�u���I���H�j

�@�@�@�d�b�a������i7/25�j

�@�@�@������Z�����i7/29�`30�j�@�W�]���|�[�g

�@�@�@�e�n�l�b�i7/30�`31�j�c���

�@�@�@�Ăe�q�a�c���A�����c��،�

8���@�f�V��]��c�i���A8/24�`26�j

�@�@�@���{�A�J���U�X�A���ÁA�W���N�\���z�[���E�V���|�W�E��

9���@�d�b�a������i9/12�j

�@�@�@���A����i9/17�`�j

�@�@�@�e�n�l�b�i9/17�`18�j�c����@

�@�@�@������Z�����i9/18�`19�j

10���@�����A����70���N�i10/1�j

�@�@�@���{�A����ŗ������グ�i10/1�`�j�@

�@�@�@�X�C�X���I���A�M���V�����I���i10/20�j

�@�@�@�J�i�_���I���i10/21�j

�@�@�@�d�b�a������i10/24�j�A�h���M�d�b�a���ٔC�������i10/31�j

�@�@�@�e�n�l�b�i10/29�`30�j�@�c���

�@�@�@������Z�����i10/30�`31�j

11���@�x�������̕Ǖ����30���N�i11/9�j

12���@�e�n�l�b�i12/10�`11�j�@�c����@�N2��ڂ̗��グ�H

�@�@�@�d�b�a������i12/12�j

�@�@�@������Z�����i12/18�`19�j

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.11.22

�����s��̃h����154�~��㔼�Ő��ځA����ɂ��lj����グ�ϑ����~���̃u���[�L���Ɂi24/11/22�j

�������ԁi���{����8������15���j�̃h���E�~�́A���{���̂�������Ƃ������ڂ��ޗ��ɂ��荂�̓W�J�ƂȂ�154�~��㔼�Ő��ڂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.11.22

�h���~�@�l�������̂��̂͌��������A���ʃ����W�����i11/22�[�j

�����s��̓h�����������B��⌃���߂̗����������ǂ�Ȃ��A�ŏI�I�Ƀh���͍��l�����B

-

�ăh���iUSD�j�̋L��

Edited by:�ҏW�lK

2024.11.22

�h���~154�~��O���A�{�MCPI���~�܂蓙�ňꎞ154�~���� (11/22�ߑO)

22���ߑO�̓����s��Ńh���~�́u�����ė����v�B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2019.01.17

�h���ɑ��L�̉�A�������f�����(1/17�[)

17���̓����s��́A109�~���݂̈�i��ށB���m�ȕ������͖R�����A�����̓����Ȃǂɍ��E�����W�J�������B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2019.01.17

�h���~�@1��3���\����̖߂荂�l���X�V�i1/17�j

1��3���̖\���ŔN���N�n�̉����͂ЂƂ܂��ꕞ�����Ƃ͂����A�I�ɂ͐ϋɓI�ȃh�����~���Ȃ����̓N���X�~�S�ʂł̉~�����������Ă䂭�ɂ͌��ߎ�������Ă���B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B

![�h���~�N�Ԍ��ʂ��@�Q�N���̎O�p���������]����](https://fx-rashinban.com/images/fxrashinbanimage/000/000/5/5633/fxrashinbanimage_5633.jpg?d=201901161535)