【概況】

2月13日の下落で2月10日安値108.04円及び108円を割り込み、1月27日以降の支持帯から転落した。13日夜安値は107.41円で昨年9月8日安値107.32円割れには至っていなかったが、14日昼過ぎへの下落で106.849円をつけて9月8日安値及び107円を割り込んだ。14日夜にいったん107.539円まで戻したが深夜に反落して106.719円まで安値を切り下げ、さらに15日朝時点では106.50円割れまで続落している。

【米消費者物価、小売統計直後に乱高下、長期債利回りは上昇】

昨晩は22時半の米経済指標から一時的にドル高となったが、早々にドル安に反転、ユーロ、豪ドル等が上昇、円高も加速し始めた。

1月の米消費者物価指数は総合の前月比0.5%上昇、エネルギーと食料品を除くコア指数が0.3%上昇となり、いずれも市場予想を上回った。これは米連銀の利上げペースを加速する可能性を示唆する数字だった。しかし消費者物価の前年比は総合が2.1%、コア指数が1.8%にとどまり前月からは横ばいだったため、インフレ見通しが引き上げられて米連銀の利上げペースを加速するほどではないと受け止められた。また同時に発表された1月の米小売売上高は前月比0.3%減で市場予想の0.2%増を下回り、12月分も当初の0.4%増から0.0%に下方修正された。

これら指標が同時に発表されたため、当初は消費者物価前月比の上昇分を見て仕掛けた弱気筋の売りに反応してユーロ安ドル高、米長期債利回り上昇、ゴールド下落となったが、売り一巡は前年比の伸びは鈍く小売も悪いとして逆襲的なユーロ高ドル安、米長期金利は高値圏のままだったがゴールドが急騰、ドル円も下落反応に転じた。

米10年債利回りは一時2.90%をつけて2014年1月以来4年1か月振りの高水準に達し、その後も同水準を維持している。これは米連銀の利上げペースが加速するだろうという事への反応という解釈もあるが、一方でのユーロ高、円高、ゴールド高等を見ると、米連銀の利上げペースは今年も来年も年3回の緩やかなものに留まるが、年末に成立した大規模企業減税を含む税制改革、予算教書で示されたインフラ投資計画、国防費増額等の予算規模拡大等による米財政収支悪化、国債増発懸念による債券への先行き供給過剰感=長期債利回り上昇という事ではないかと思う。それゆえ長期債利回り上昇でもドル安となっており、従来の日米長期金利差拡大なら円安という相関が崩れてきた背景と思われる。

【9月8日安値割れ】

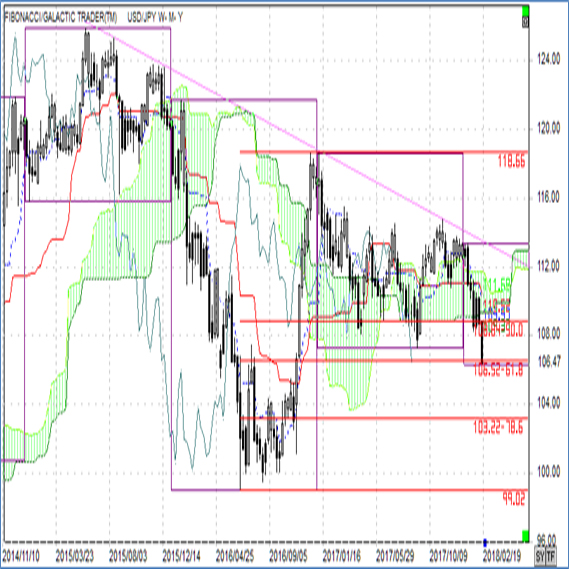

昨年9月安値107.32円を割り込んだ。昨年4月17日安値108.11円を9月に割り込んだ時は、その当日を安値に反騰、11月6日まで凡そ2か月間戻した。安値更新時にはよくあるパターンであり、今回も9月安値を割り込んだ当日ないしは翌日に反騰へと転じれば、昨年9月底からの反騰時同様に当面の下値目処到達からの戻しに入る可能性もあり得るところだが、安値更新から続落してしまう場合は、まだ下値目処に届かない、弱気心理が継続していることを示唆するため、底割れからの一段安入りという印象が強まる。

昨年3月以降、概ね108円台を支持線、114円台を抵抗帯とした長期のボックス相場であった。このボックスから一時的にはみ出したのは3月10日115.50円と9月8日安値107.32円であったので、それらは徳俵と言える。

しかし、今回は安値更新からの一段安入りとなり始めている印象がある。だとすれば、ボックスレンジをもう一つ分の下げとなる可能性も考える必要がある。その前段階として、2016年12月15日高値から4月17日安値までの4か月の下落で10.54円幅した時と同レベルの下げとした下値計算値103.39円あたりを試す可能性を考えるべきところか。

【60分足 一目均衡表分析】

60分足の一目均衡表では、2月8日深夜の下落で遅行スパンが悪化、先行スパンから転落したがその後も両スパン悪化状態が続いている。107円台回復、維持へと進めば遅行スパンは好転してくるが、その場合も先行スパンが分厚い抵抗帯となってくると思われる。遅行スパン悪化中は安値試しを優先し、好転からは先行スパン帯試しとその後の反落注意と考える。

60分足の相対力指数は13日の急落で20ポイント割れまで急低下し、一旦戻してから昼過ぎの下落で再び20ポイント割れ、その後の一段安では30ポイント台での推移となっている。強気逆行形成の可能性もあるところだが、50ポイント台回復へ進めない内は逆行気配を続けて安値を更新してゆくパターンも警戒されるので、40ポイント前後までの戻りから30ポイント割れへ進む場合は一段安警戒とみる。

概ね3日から5日周期の短期的な高値・安値形成サイクルでは2月10日未明安値で前回のサイクルボトムを付けており、今回の安値形成期は15日未明から19日朝にかけての間と想定した。既に3日を警戒しているのでボトムをつけて反騰期に入っても良い時間帯だが、15日夜、16日にかけてはまだ一段安余地が残っていると思われる。107.20円超え、維持へ進めば強気サイクル入りの可能性ありとみるが、そこまで戻せない内はサイクルボトム形成の継続と考える。

以上を踏まえ、当面のポイントを示す。

(1)107.00円から107.20円にかけての間を戻り抵抗帯とみる。107.20円超えから続伸へと進めない内は一段安警戒を優先し、安値更新の場合は106円試し、さらに105円台後半試しを想定する。

(2)107.20円超えから続伸し、その後も同水準を維持する場合は107.50円から107.70円前後へ戻す可能性があるが、そこは戻り売りにつかまりやすいとみる。

(3)中勢の強気回復には108円台回復、維持へ進む必要があるとみる。(了)<10:00執筆>

【当面の主な予定】

2/15(木)

13:30 (日) 12月 鉱工業生産・確報値 前月比 (速報 2.7%)

19:00 (欧) 12月 貿易収支 (11月 263億ユーロ、予想 270億ユーロ)

19:45 (欧) プラートECB理事、討論会で発言

22:30 (米) 1月 生産者物価指数 前月比 (12月 -0.1%、予想 0.4%)

22:30 (米) 1月 生産者物価コア指数 前月比 (12月 -0.1%、予想 0.2%)

22:30 (米) 2月 ニューヨーク連銀製造業景況指数 (1月 17.7、予想 18.0)

22:30 (米) 2月 フィラデルフィア連銀製造業景況指数 (1月 22.2、予想 22.0)

22:30 (米) 新規失業保険申請件数 (前週 22.1万件、予想 22.8万件)

23:15 (米) 1月 鉱工業生産 前月比 (12月 0.9%、予想 0.2%)

23:15 (米) 1月 設備稼働率 (12月 77.9%、予想 78.0%)

24:00 (米) 2月 NAHB住宅市場指数 (1月 72、予想 72)

2/16(金)

07:30 (豪) ロウRBA総裁、議会委員会証言

17:20 (欧) クーレECB理事、講演

22:30 (米) 1月 住宅着工件数 (12月 119.2万件、予想 123.1万件)

22:30 (米) 1月 建設許可件数 (12月 130.2万件、予想 130.0万件)

24:00 (米) 2月 ミシガン大学消費者態度指数 速報値 (1月 95.7、予想 95.5)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.11.22

ドル円見通し 21日夜からの反落で一時154円割る、日銀総裁は12月利上げの可能性排除せず(24/11/22)

ドル円は21日深夜には153.90円まで安値を切り下げた。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.22

ドル円、下落後に反発するなど底堅い動き。上昇トレンドの継続を想定(11/22朝)

21日(木)のドル円相場は下落後に持ち直す展開。

-

米ドル(USD)の記事

Edited by:山中 康司

2018.02.15

ドル円は目先の底が近いか(18/2/15)

円高の動きが止まりません。今週初までは株価が下げると円高、そしてその動きがユーロ円にも波及し、

-

米ドル(USD)の記事

Edited by:編集人K

2018.02.15

ドル下落、強いCPI、米株は持ち直し(2/15朝)

昨晩の海外市場では注目された1月の米消費者物価指数(CPI)が前年比+2.1%と事前予想+1.9%を上回り、

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。