2018�N�̃h���~���ʂ��@�O�N�������݂�����ȏ�̉~���̑O���A�H�Ɉꎞ�I�Ȕ���

*****************************************************************************

�FX���j�Ձv��1���̔N�ԑ��ꌩ�ʂ��A��2�e�͘A�����k�ȃe�N�j�J�����͂���Ă��������Ă���㑺����̃h���~���ʂ��ł��I�T�C�N�����͂𒆐S�ɐ����č\�z���ꂽ���C���V�i���I�͍���̍֓�����̕��͂Ƃ͐^�t�̌��ʂɁI�H�i�ҏW���j

*****************************************************************************

�y2018�N�̒��ڃX�P�W���[���z

1��21���@�Ƃr�o�c�Վ��}���@���@�����P����1�}�̑�A���Ȃ邩�H

1��30���@�g�����v�哝�̈�ʋ��������@���@����C���t�������v��i1���h���j�̎�����

2�� 9���@�����~�G�ܗցi2��25���܂Łj�@���@�ܗ�̖k���N�L����ĔR���Θb��

3�� 4���@�C�^���A���I���@���@���B������s���g�傩���Â�

3��18���@���V�A�哝�̑I���@�@

4��8���@�@���⍕�c���ٔC�������@���@���Z�ɘa����̏o���_

6�� 8���@�f�V�@�J�i�_�@�i6��9���܂Łj

9���@�@�@�����}���ّI��

10���@�@�@�p���̂d�t���E���I��

11�� 6���@�č����ԑI���@���@�^�}���a�}�D�����ێ��ł��邩�ǂ���

�y2018�N��FOMC�X�P�W���[���@�� �� FRB �c�������z

1��30���` 31���@ �C�G�����c���ޔC�@�V���ȃ����o�[�̓���

3��20���` 21�� ���@1��ڂ̗��グ�\�z�@�s��̊m���\�z��80��

5�� 1���` 2��

6��12���` 13�� ���@2��ڂ̗��グ�\�z

7��31���` 8��1��

9��25���`26�� ���@�N4��Ɋg��Ȃ痘�グ�̉\��

11�� 7���` 8��

12��18���`19�� ���@�N3��A���������Ȃ�12���܂�3�x�ڂ̗��グ�͒x���H

�y�o�u���I�Ȋ����ɂ�铊�@�}�l�[�̖c���A���X�N�I�����h���~�ɂ܂Ŕg�y���Ă��Ȃ��z

�m�x�_�E��1��17����300�h������㏸�ƂȂ�26000�h���ɏ悹���B�i�X�_�b�N�����w����7000�|�C���g���Ă�������j��ō��l���X�V�����B2016�N11���̕đ哝�̑I���Ńg�����v�哝�̂��a����������͑z��O�̎��ԂɃg�����v�E�V���b�N�œ����̕č����͖\���������A���̖\����1���ŏ������Ċy�Ϙ_�ɓ]���A���̌�̓g�����v�E�����[�Ɖ������B���[�}���V���b�N��̏㏸��8�N�ڂɓ����čs���l�܂肩���Ă����Ƃ���ɕ����N�����������[��2017�N���قڈ�{���q�̏㏸���p���A�A���̂悤�Ɏj��ō��l���X�V���Ă����B

�č�����`�ɂ��č���Ɨi��ƌٗp�g��A2017�N���ɂ܂Ƃ܂���30�N�U��̑�K�͌��ł𒌂Ƃ����Ő����v�̎����́A�ɂ₩�ȕĘA��ɂ�闘�グ�v���Z�X�ɗ}������邱�ƂȂ��������p���������B

1��30���ɂ͈�ʋ����������\�肳��Ă��邪�A�@�l���Ō��ʂɂ���ƋƐь�����҂ƂƂ��ɁA������̑哝�̑I������ł���1���h���̋��z�C���t�������v����V���Ȋ����e�[�}�ƂȂ��Ă���\��������B

�m�x�_�E�ɂƂ��Ă͉ߋ��ő勉�̏㏸�p�x�ŘA����Ԃɓ���A����͔��o�u���Ɖ����Ă�����̂́A�������������ĂсA�������郊�X�N�����ӎ�����Ă���ɂ���B�ăi�X�_�b�N�w���̏㏸��1990�N��㔼�̂h�s�o�u���ɂ���㏸����f�i�Ƃ�����B

2016�N��������̏㏸�͂��łɊ�2�N�ɓ����Ă��邽�߁A�o�u���͂��e���Ă��s�v�c�Ȃ����A����́u�����͖�����v�Ǝv����B

���̕č������͓����ƂɂƂ��Ă͋��Z���Y�C���t���ł���A�܂݉v�̖c���͓��@�}�l�[�̖c���ƂȂ�A�č������s���s���Y�����Ɏ~�܂炸����Ɏ��ӂ̃��X�N�s��ւƔg�y���A���X�N�ʉ݁A�V�������A�X�ɃR���f�B�e�B�̌����A�M�����A��S���̏㏸���������Ă���B���Ɍ�������ɂ����铊�@�}�l�[�̔����|�W�V�����͉ߋ��ő�ƂȂ��Ă���B

���͂����������@�}�l�[�̖c���Ǝ��Ӄ��X�N�s��ւ̃V�t�g���h�����v���ƂȂ��Ă���B2017�N��U��Ԃ�A�Ⴆ���[���h���ł̓��[�����h�����A���[���~�ł̓��[�����~���ł��h���~�̓h�����~���C���̐��ڂł������킯�����A���̔w�i�ɂ͒����������ł̃h�����T�C�N�����B��Ă���B

�y�ĘA��ɂ�闘�グ�p���ł��h���͉����z

2015�N12���ɕĘA��̓��[�}���V���b�N��Ƃ��Ďn�߂��ʓI���Z�ɘa�ƃ[������������I�����Đ��퉻�v���Z�X���J�n�A�ŏ��̗��グ�����{�����B���������̉����ɂ��2016�N�͓����\��̔N4��̗��グ�ɑ���2016�N12����1��̗��グ���s���������ł��������A2017�N�͑z��ʂ��3���A6���A12����3��̗��グ�����{�����B�܂�9���ɂ͕ĘA��̃o�����X�V�[�g�k�����J�n�����B

�������A�h���w���i���W���[�ʉ݂ɂ����d���ρj��2017�N1����V��Ƃ��ĉ����A9������10�����ɂ����Ă͔�������ꂽ���̂̔N���N�n�̉����Ŋ���9��������荞�ވ�i���ƂȂ��Ă���B

�č��̒���������2017�N3���Ƀs�[�N�����Ă���͉��~���A��N9���ȍ~�͎��������x�̐��ڂɎ~�܂��Ă���B���グ�v���Z�X�ɂ���ƌ����Ă���10�N�����͂܂�2.5�����x�̒ᐅ���ł���A�e�e���[�g�U�����1.25�`1.50���ł���A����̗��グ���p�����Ă����������ɂ͉����]�n���c��A�����㏸���Ă����j�I�Ȓᐅ������Ȃ��Ȃ������o���Ȃ��B���̂��߁A�Ē��������������㏸����Ƃ������x�̒��ł͕ĘA��ɂ�闘�グ�p�����K�������h�����g�����h���`��������̂ł͂Ȃ��Ƃ������߂ƂȂ�B

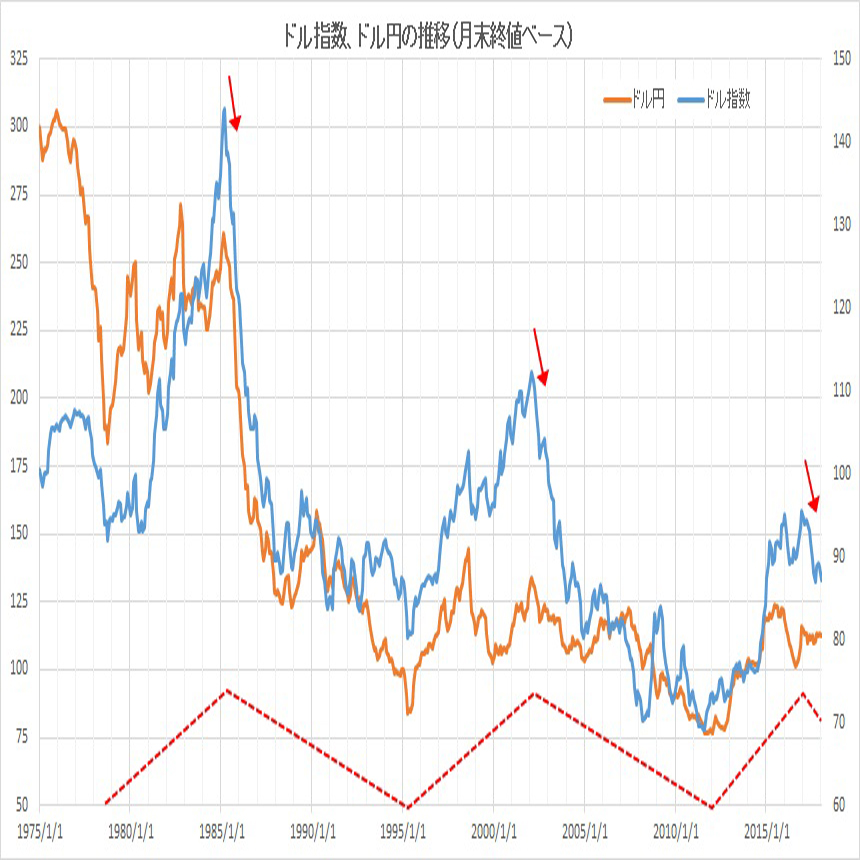

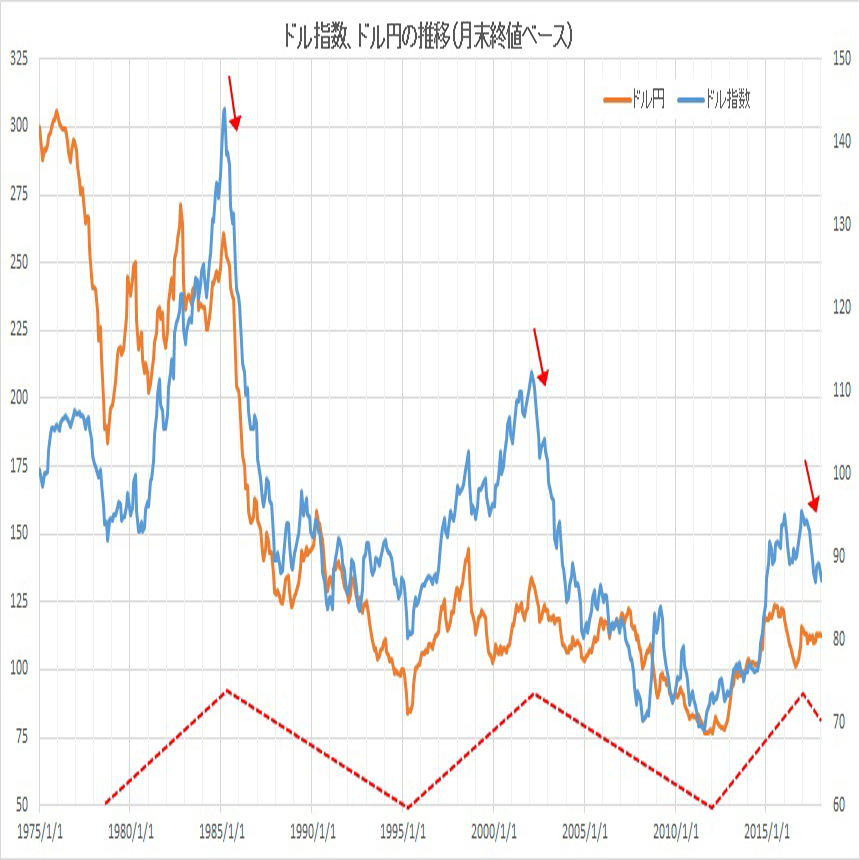

�y�h���w���A���[���A�h���~��16�N�����z

�h���w����2008�N3�����2011�N5����ɂ��_�u���ꂩ��㏸���A2008�N3���ꂩ��107�����ڂ�2017�N1�����l�œV������A���̌�̉�����26�����ړ����ρA52�����ړ����ς����荞��ł��Ă���B����2001�N7���V����`�����������A1992�N9�����1995�N4����ɂ��_�u���ꂩ��㏸�A107�����ڂ�2001�N7���V����`�����Ă���B2002�N��26�����ړ����ρA52�����ړ����ς����荞��ŁA2008�N�܂Ńh������������������B�_�u���ꂩ��}��9�N�̏㏸���������Ă���̉����Ƃ����Ӗ��ŗ��҂͗ގ����Ă���A52�����ړ����ς����荞�����2002�N�����ɋ߂��ƍl������B

�h���w����1971�N�̕ϓ����ꐧ�ڍs����14�N�ڂ�1985�N�V��A16�N���2001�N7���V��A�����16�N�ڂƂȂ���2017�N1���̓V��ƁA�T��14�N����16�N�̎����ő�V�䂪�`������Ă���\��������B����̓h���w���ɑ���\���䗦���}��6���ł��郆�[���h���̑������Ƃ����v���Ă��邽�߁A���[���h����2000�N10���ꂩ��16�N���ƂȂ�2017�N1��3���ɑ������ď㏸���ɓ������ƍl������B���[���h���̏㏸��1�N���o�߂��Ă��p�����Ă���̂́A�������������������ł̏㏸���ɓ����Ă��邱�Ƃ��e�����Ă���̂��낤�Ǝv����B

�@�@�@�@�@�@�@�@�h���w���E�h���~���ځi�����I�l�x�[�X�j

�ł̓h���~�̒����������͂ǂ����Ƃ����ƁA�������}��4�N�����A8�N�����A16�N�����̃T�C�N���Ő��ڂ��Ă���A1995�N4���ꂩ��16�N�ڂ�2011�N10���őO��̑������A1998�N8���V�䂩��17�N�ڂ�2015�N6���ő�V������Ă���B

2016�N6�����l���甽���������A�����16�N�����̓V������Đ���������1�N�ԉ���������̃��o�E���h�ł���A1991�N6���A1999�N5���A2008�N8���ւ̔������A20�~�ɖ����Ȃ��߂�����A���̌�Ɉ�i�������Ƃ��듙�Ɠ��l�̖߂肾�����\���������Ǝv����B

�h���w���A���[���h���A�h���~�Ɠ��l�ɁA���h���A�p�|���h����4�N�A8�N�A16�N�����̃T�C�N���Ő��ڂ��Ă���A�p�|���h��2016�N�̃u���N�W�b�g�V���b�N���l����̔������p�����Ă���̂�2001�N�ꂩ��16�N�ڂŒ�ł�������������Ƃ�������B

�����āA����璴���������ɂ����ăh�����T�C�N���̉������ɂ��邽�߁A�h���~�����o���ς̑�㏸�Ɠ��������ꂸ��2017�N4���ȍ~��114�~���߂��R�Ƃ��A4����ɑ���9�����艺�����̂��낤�Ǝv����B�܂�2018�N�����̒����������ɂ��h�������h���~��2018�N�ɂ�����W�J��\�z�����ł̑O��ɂȂ��Ă���Ǝv����B

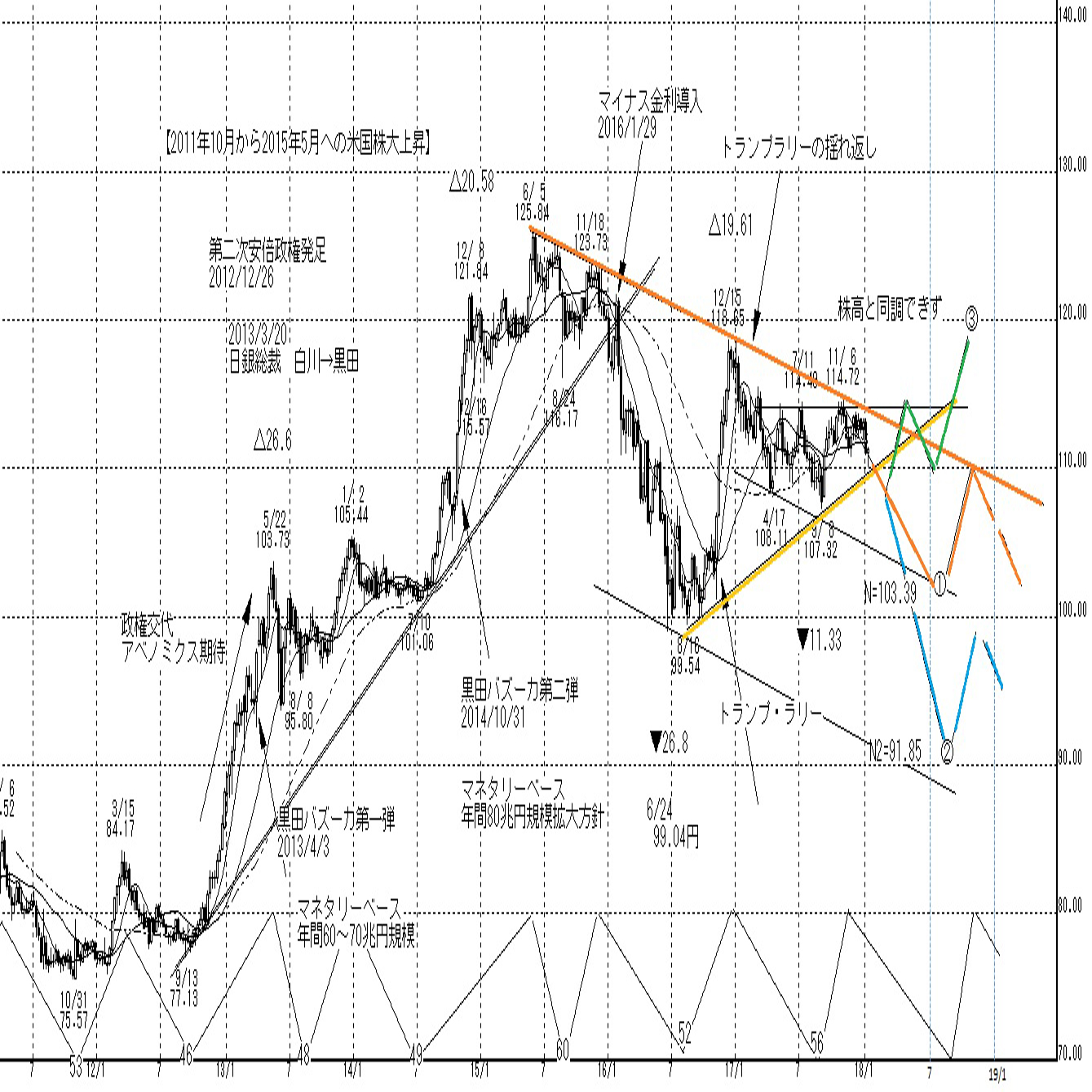

�y�h���~��10��������1�N�����z

�@�@�@�@�@�@�@�@�@�@�@�@�@�@�h���~�T��

�h���~���T�����x���Ō����ꍇ�A�T��10��������1�N�����̒�ł��T�C�N���Ő��ڂ��Ă��鎖��������B2010�N�ȍ~�̒�ł��Ԋu��46�T����60�T�͈̔͂Ő��ڂ��Ă����B�T�C�N���̓V��͂���ʂ̃T�C�N���ɉe������邽�ߒZ�k�≄�����������A�T��10��������1�N�����Ő��ڂ��Ă����B

2016�N6��24���̉p���V���b�N�ɂ��ꎞ�I�}�����܂߁A6������9���ɂ����Ĉ��l���ŎO�p���������`�������Ƃ��낪�O�X��̃{�g���ł���A��������1�N�ڂƂȂ�2017�N9��8�����l�����߂̃{�g���ƂȂ��Ă���B�����2016�N12��15����2017�N1��3���̃_�u���g�b�v�ł��̃T�C�N���ɂ�����O��̃T�C�N���g�b�v�����Ă���A��������1�N��ƂȂ�2017�N11��6�����l�Œ��߂̃T�C�N���g�b�v�������\���������Ǝv����B�T�C�N���g�b�v�`���Ƃ��Ă�11��6���ւ̏㏸�͏��K�͂ł��������A�����������ł̃h�����T�C�N���̉e���A���@�}�l�[�����ɂ�郊�X�N�ʉݍ��A�����������ł̃��[���A���h���A�|���h���̏㏸������ɂ��A�h���~�̏㏸���}������A�����ւ̘A�����r�₦�ĐL�т���Ȃ������ƍl������B

2016�N6��24�����l�ƃ_�u����ƂȂ������N8��16�����l��2017�N9��8�����l�����Ԏx�����͌���110�~�ߕӂɂ���B�܂�2015�N6���V��A2015�N11��18���̖߂�V��A2016�N12���V������Ԓ�R���͂��傤��11��6�����l��}�����B�����x�����A��R���ɂ��A����͑傫�ȎO�p�������^���`�����A���̖����ɗ��Ă���ƍl������B

���甽������11��6�����l���㔲���ꍇ�A��R���˔j����㏸�ĊJ�ƂȂ�A��N9��8���ꂩ��̏㏸����p������\�������邪�A110�~���ꂩ�瑱�����n�߂�ꍇ�͎x��������ƂȂ�9��8�����l����̏ꍇ�͒ꊄ��ɂ��V���Ȏ�C�T�C�N������Ƃ��āA����10��������1�N������`���ւ̉����������\�������܂�Ǝv����B

�ȏ�̒����������A10��������1�N�����̃T�C�N���܂��A2018�N�̓W�J�V�i���I���\�z���Ă݂悤�B

�y�N�ԗ\�z�V�i���I�@�@�O�N�����^�̉~���h�����z

�i�P�j�����ƃh�����̕����A�ĘA���3�グ�A�d�b�a�̉ďH�ɂ�������Z�ɘa�������A����̋��Z�ɘa�͗ʓI�ɂ��k���C���ŐV���Ȑ���͎�l�܂�A�����x�̒n���w�I�E�L�����X�N�͌p������Ɖ��肷��B

�i�Q�j�T��10��������1�N�����̃T�C�N���ɂ����āA2017�N9��8�����l��O��̃T�C�N���{�g���A11��6�����l��O��̃T�C�N���g�b�v�Ɖ��肵�A���̃{�g���`������2018�N7������9���ɂ����Ă̊ԂƉ��肷��B

�i�R�j2016�N12��15�����l118.65�~����2017�N9��8����107.32�~�ւ̉����Ɠ����x���̉~���h�����Ƃ����ꍇ�̉��l�v�Z�l��103.39�~�O��Ɖ��肷��B���I�[�o�[�V���[�g��2016�N6����99.04�~�����̉\�����l���Ă����B

�i�S�j�}��5��������6�����������x���̒��ԓI�Ȉ��l��2������3���ɂ����Ă���������ď������������A���̌�̈�i����100�~�䏘�Ղ�ڎw���Ƒz�肷��B7������9���ɂ����Ă̊Ԃɒ�ł��ƂȂ�ꍇ�A�T��10��������1�N�����̃T�C�N���ɂ����郊�o�E���h��9������11���ɂ����Ă̊ԂƂ��A�߂蕝��10�~���x�܂łƂ���B�N���͐V���ȉ������̏��ՂƂ��ĉ����ĊJ���Ƒz�肷��B

�y�N�ԗ\�z�V�i���I�A�@�L�����X�N�A���\���������ɂ��}���ȉ~���z

�i�P�j�k���N�L�����X�N�̋}�g��A�Ȃ����͊��\���ɂ����Z�s��S�ʂ̃��X�N������i�s���A�������I�ȃh�������͂ɉ����ă��X�N�I�t�ɂ��~�̔����߂�����������P�[�X�̏ꍇ�A�����K�͂�2017�N���x���ł͂Ȃ��A2016�N1���̃}�C�i�X������������u���N�W�b�g�V���b�N�܂ő啝�����������Ɠ��l�̋K�͂ƂȂ�\��������B

�i�Q�j���l�`�����̓V�i���I�@�Ɠ��l��7������9���ɂ����āA���o���h�����ĔN���ɂ͉����ĊJ�Ƃ������Y���͓����ƍl����B

�i�R�j�������K�͂�2015�N11������2016�N6����i�u���N�W�b�g�V���b�N�j�ւ̉������Ƃ����91.85�~�O������l�v�Z�l�Ƃ���B�܂�2016�N���l�A26�T�ړ����ς��㔲���Ȃ����͉����̌p���ƍl����B

�i�S�j�H�̃��o�E���h����10�~����15�~��܂łƑz�肷��B

�y�N�ԗ\�z�V�i���I�B�@9���ꊄ�����A����̎������p������N�㔼�㏸�z

�i�P�j�o�u���I�Ȋ�������i�Ɖ����A�k���N����L�����X�N���啝�Ɍ�ނ��ăh���~�ɂ����X�N�I���S�����ĔR����ꍇ��z��B

�i�Q�j��N4���ȍ~��107�~�䂩��114�~��܂ł̃����W������p���A1��������2���ւ̉����ł�9��8�����l�����荞�܂��A������x114�~��։���B���̌�̔����ł��V���Ȓꊄ����������115�~�����֏㏸�A��N�㔼�̃����W������㔲����B

�i�R�j���̃P�[�X�ł�9��8����Ƃ̃_�u����A�Ȃ����͋t�O���^�̒�ł��ƂȂ�A7������9���ɂ����Ă�1�N�T�C�N���̒�`�������l��グ�^�̉����ڂƂ��ď㏸���A10������12���ɂ����Ă̊ԂɃT�C�N���g�b�v���`���A118�~����120�~�ɂ����Ẵ]�[���������㏸�i�ނƑz�肷��B

�i�S�j9��8�����l�����荞�܂Ȃ����́A���̉\���͎c��B�N�O����114�~��̒�R���㔲���Ȃ��Ǝv�����A�V�i���I�@��A�̂悤�ɉ������Ă����Ȃ��ꍇ�͔N�㔼�̏㏸��2016�N12�����l���㔲���Ƃ���܂ŏ㏸����\�����o�Ă��邾�낤�B�������A�T��8�N�����y��16�N�����̓V��ł���2015�N6�����l���邱�Ƃ͂Ȃ��ƍl����B�i���j��H30�N1��18�����M��

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.11.23

���T�̈ב֑��ꌩ�ʂ��w�g�����v�g���[�h�Ɖ~�L�����[�̑g�ݍ��킹���h���~�����x���x�i11/23���j

�h���~�́A���T�O���ɂ����āA�ꎞ153.28�܂ŋ}�������ʂ������܂������A�T���ɂ����Ă͈�]154�~��㔼�ւƎ������������ƂȂ�܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.11.22

�����s��̃h����154�~��㔼�Ő��ځA����ɂ��lj����グ�ϑ����~���̃u���[�L���Ɂi24/11/22�j

�������ԁi���{����8������15���j�̃h���E�~�́A���{���̂�������Ƃ������ڂ��ޗ��ɂ��荂�̓W�J�ƂȂ�154�~��㔼�Ő��ڂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.11.22

�h���~�@�l�������̂��̂͌��������A���ʃ����W�����i11/22�[�j

�����s��̓h�����������B��⌃���߂̗����������ǂ�Ȃ��A�ŏI�I�Ƀh���͍��l�����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2018.01.18

�h����l�d�������������̓����p�����i1/18�[)

18���̓����s��́A111�~�O���ł̗������B40�|�C���g���x�̃����W���ŏ㉺�ɐU�ꂽ���̂́A���m�ȕ��������������Ƃ͂ł��Ȃ������B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2018.01.18

�h���~ 110�~���������甽�����l��グ��(1/18)

�ĘA�₪18�������ɔ��\����12�n��̘A��i���i�x�[�W���u�b�N�j�ł́A2017�N11��������12�����܂ł̕Či�C�͊g�傪�������B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B