【概況】

年末からの下落で1月2日夜には112.05円の安値をつけたが、112円割れおよび12月15日安値112.02円割れを回避して下げ一服となり、1月8日には113.38円まで戻していた。しかし、12月21日高値113.63円には届かず、年末安の起点であった12月28日の113円台前半水準までのイッテコイで行き詰まっていた。

1月9日午前、日銀による長期および超長期債買い入れオペ減額通告報道から急落、112.50円まで下落、9日深夜には一段安となって112.36円まで下落した。

1月10日も日銀動向を引きずって午前中から下落、112円台序盤へと下げていたが、中国が米国債購入を縮小ないしは停止する動きがあるとの一部報道からドルが全面安となり、ドル円も112円割れから堤防決壊的に急落、111円台前半へと大幅続落した。10日夜安値で111.266円を付けた後も安値圏に止まっている。

【中国の米国債購入縮小観測記事】

ブルームバーグが報じた記事がドル安の引き金となった。同社報道によると、複数の中国政府高官が米国債の購入規模の縮小や購入停止を提案しているという。それらの提案が採用され、実行に移されるかどうかは不明としている。

中国は世界最大の米債保有国だが、直近の米財務省統計では2017年10月時点で1兆1900億ドルを保有している。また外貨準備高においては、その3分の2が米ドル、4分の1がユーロ、その他が円とポンドである。

この報道は、トランプ政権による北朝鮮問題での中国への圧力、米中貿易不均衡是正問題よる圧力が相次いできたことに対するけん制をリーク報道で示したものと解釈されるが、米中関係の相互依存度を踏まえれば現実問題として中国が米国債購入を停止するとか大量売却へ走る可能性は低いと思われる。しかしドル安や円高傾向への懸念を抱いている市場にとっては前日の日銀による長期債購入減額報道に続き、格好のドル売り材料となったと思われる。

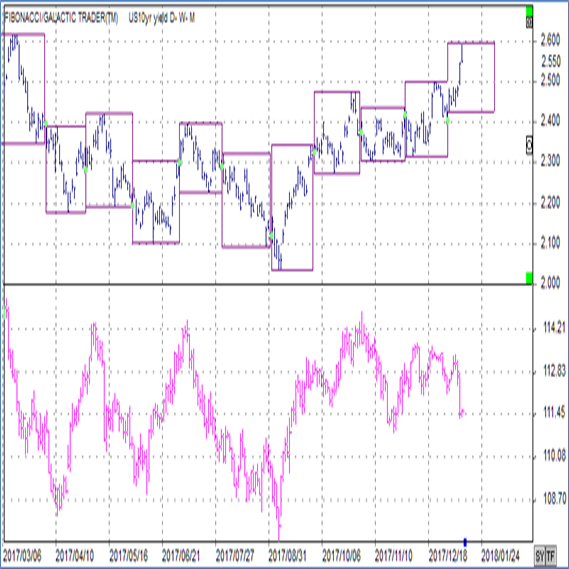

ドル全面安と米長期債下落は一方では米長期債利回りの上昇を呼び、米10年債利回りは一時2.597%へ上昇して昨年3月以来の高水準となったが、この日の米国債入札が好調だったこともあり、上昇一巡後は失速、前日比ではほぼ横ばいの2.560%で終了した。ドル円にとっては米10年債利回り上昇は日米長期債利回り格差拡大による円安要因となるのだが、それ以上にドル安継続リスクが意識されて下落したということだろう。

【高値切り下がり、112円前後支持線の緩やかな三角持合いから転落】

12月6日安値111.99円、12月15日安値112.02円、1月2日安値112.05円とここ1か月の下値支持線は112円前後でほぼフラットであった。一方の高値は12月12日深夜113.75円、12月21日高値113.63円、1月8日高値113.38円と徐々に切り下がり、「支持線フラット、高値やや切り下がり型の緩やかな三角持合い」となっていた。しかし10日の下落により112円の支持線を維持できずに転落した。

この間の持合いレンジはおよそ1.50円幅であり、その分をレンジ下限の112円から引けば110.50円から110.25円前後が下値目途として意識すべき水準かもしれない。しかし、9月8日安値と11月27日安値を結んだ上昇トレンドの支持線を割り込んでいること、11月8日高値を12月12日高値で上抜けずに失速していること、おおむね10か月から1年周期の天井サイクルでは2016年12月15日高値と2017年1月3日高値によるダブル天井から1年を経過していることを踏まえると、11月27日安値110.84円割れからは9月8日安値107.32円まで下値目途が切り下がってゆく可能性も検討すべきだろう。

【60分足 一目均衡表分析】

60分足の一目均衡表では、9日午前の下落で遅行スパンが悪化、先行スパンから転落したが、その後も両スパンの悪化が続いている。新たな安値更新を回避して111.50円以上で11日夜以降へと進めば遅行スパンが好転してくるが、その場合でも112円前後0.25円幅で先行スパンが分厚く待ち構えているため、かなり大きな抵抗となってくると思われる。当面、先行スパンから転落しているうちは一段安警戒が優先されるとみる。

60分足の相対力指数は10日夜に20ポイント台序盤まで低下したが、9日安値形成時から指数のボトムは切り下がっているため、強気逆行の気配は見られない。40ポイント前後を抵抗として20ポイント割れとなる可能性にも注意する。強気回復は50ポイント超えから続伸するような展開が必要と思われる。

概ね3日から5日周期の高値・安値形成サイクルでは、1月2日深夜安値から8日へ上昇していたが、8日午後高値をピークとして下落に転じた。1月2日深夜から5日目となる9日午前安値ないしは9日深夜安値を直近のサイクルボトムとし、底割れによる連続サイクル入りにより12日から16日にかけての間への下落に入っていると思われる。

以上を踏まえて当面のポイントを示す。

(1)111.50円から111.75円にかけてを抵抗帯とし、111.75円超えから続伸できないうちは一段安警戒を優先する。

(2)下値目途は当初111円前後試しとみるが、111円割れから続落の場合は110.50円から110.20円台まで引き下げるが、先行きは9月8日安値試しへ向かう可能性も検討しておく。。

(3)強気転換には112円台回復、維持へと反騰する必要がある。(了)<9:25執筆>

【当面の主な予定】

1/11(木)

14:00 (日) 11月 景気先行指数(CI)速報値 (10月 106.5、予想 108.6)

21:30 (欧) 欧州中央銀行(ECB)理事会議事要旨

22:30 (米) 12月 生産者物価指数(PPI) 前月比 (11月 +0.4%、予想 +0.2%)

22:30 (米) 12月 生産者物価指数(PPI) 前年比 (11月 +3.1%、予想 +3.0%)

22:30 (米) 12月 生産者物価指数(PPIコア指数) 前月比 (11月 +0.3%、予想 +0.2%)

22:30 (米) 12月 生産者物価指数(PPIコア指数) 前年比 (11月 +2.4%、予想 +2.5%)

22:30 (米) 新規失業保険申請件数 (前週 25.0万件、予想 24.5万件)

1/12(金)

未 定 (中) 12月 貿易収支(米ドル) (11月 402.1億ドル、予想 381.5億ドル)

未 定 (中) 12月 貿易収支(人民元) (11月 2636.0億元、予想 2451.5億元)

未 定 (日) 12月 景気ウオッチャー調査-現状判断DI (11月 55.1、予想 55.2)

05:30 (米) ダドリー米NY連銀総裁、経済見通し発表

08:50 (日) 11月 国際収支・経常収支 (10月 2兆1764億円、予想 1兆8408億円)

08:50 (日) 11月 国際収支・貿易収支 (10月 4302億円、予想 3218億円)

22:30 (米) 12月 消費者物価指数(CPI) 前月比 (11月 +0.4%、予想 +0.2%)

22:30 (米) 12月 消費者物価指数(CPIコア指数) 前月比 (11月 +0.1%、予想 +0.2%)

22:30 (米) 12月 消費者物価指数(CPI) 前年比 (11月 +2.2%、予想 +2.1%)

22:30 (米) 12月 消費者物価指数(CPIコア指数) 前年比 (11月 +1.7%、予想 +1.7%)

22:30 (米) 12月 小売売上高 前月比 (11月 +0.8%、予想 +0.4%)

22:30 (米) 12月 小売売上高 除自動車 前月比 (11月 +1.0%、予想 +0.5%)

24:00 (米) 11月 企業在庫 前月比 (10月 -0.1%、予想 +0.3%)

06:15 (米) ローゼングレン米ボストン連銀総裁、講演

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.04.27

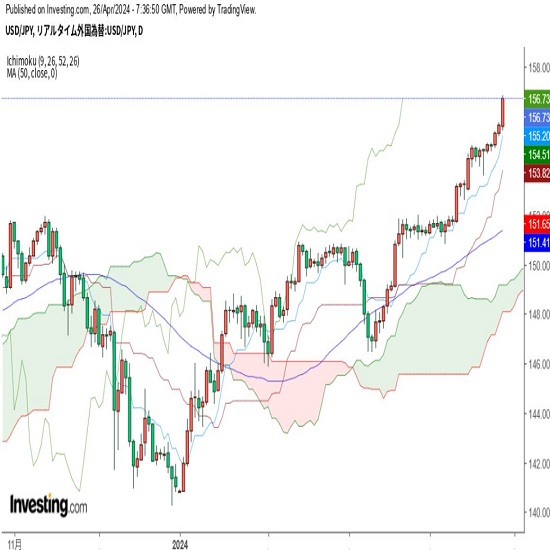

来週の為替相場見通し:『ドル円は157円台後半へと急上昇。来週は米FOMCがメインイベント』(4/27朝)

ドル円(USDJPY)は昨年12/28に記録した安値140.25をボトムに切り返すと、今週末にかけて、約34年ぶり高値となる157.79(1990年5月以来の高値圏)まで急伸しました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.04.26

東京市場のドルは156円台乗せ、海外時間では157円台乗せを試す展開に(24/4/26)

東京時間(日本時間8時から15時)のドル・円は、日銀会合の結果が、想定線で「タカ派」な内容が確認できなかったことで円安が加速し、156円台に突入した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.04.26

ドル円 日銀会合経て円安加速、介入催促相場の様相(4/26夕)

東京市場はドルが続伸し156円台。しかし、市場で関心を集めている円買い介入は依然として観測されていない。

-

米ドル(USD)の記事

Edited by:山中 康司

2018.01.11

米金利上昇とドル安(18/1/11)

今週に入って米国10年債の利回りが急上昇しています。特に9日、10日の上昇が大きく8日の段階で利回りが2.462%だったのが、

-

米ドル(USD)の記事

Edited by:編集人K

2018.01.11

ドル円 円高値圏で下げ止まり(1/11朝)

10日の海外市場でドル円は112円割れを示現。前日の日銀による日本国債買入れ額減少の余波が予想以上に長引いて円買いが継続したこと、

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。