【FOMCメンバーによる主な見通し】

(1)17年の利上げ回数

4回1人(前回4人)、3回11人(同8人)、2回4人(同4人)

(2)FF金利中央値

2017年 1.375%(前回1.375%)、2018年 2.125%(同2.125%)、2019年 2.6875%(同2.9375%)、2020年 2.875%

(3)PCE中央値

2017年 1.6%(前回1.6%)、2018年 1.9%(同2.0%)、2019年 2.0%(同2.0%)、2020年 2.0%

(4)GDP

2017年 2.4%(前回2.2%)、2018年 2.1%(同2.1%)、2019年 2.0%(同1.9%)、2020年 1.8%

(5)失業率

長期 4.6%(前回4.6%)

【FOMCからドル全面高】

FOMCは21未明の声明で政策金利を据え置き(1.00〜1.25%)を全会一致で決定した。量的緩和で膨張したFRBの資産縮小については10月に開始、当初月額100億ドル規模の縮小とした。FOMCメンバーによる2017年の利上げ回数予想は最多が3回の11人で、3回予想人数は前回の8人から増加した。

市場は最近のインフレ指標の低迷、及びインフレ進捗への当局者による不満足さを示す発言等により、米連銀の金融政策姿勢はハト派とし、年内あと一回とされてきた追加利上げに対しても、12月の利上げ決定確率を5割以下としてきた。FOMC直前では5割を若干上回っていたようだが、発表後には7割強へと上昇した。また2018年についても引き締め姿勢が継続していくことが再認識された。

FOMC声明、議長会見からドルはほぼ全面高となり、ユーロ、円、豪ドル等が急落、ドル円は110.10円から112.50円台まで急伸した。この結果、9月8日安値107.32円からの上昇は、9月15日朝の北朝鮮ミサイル発射による一時的反落を押し目として上昇継続し、さらにFOMCから一段高となって上昇基調の継続性を示したと思われる。

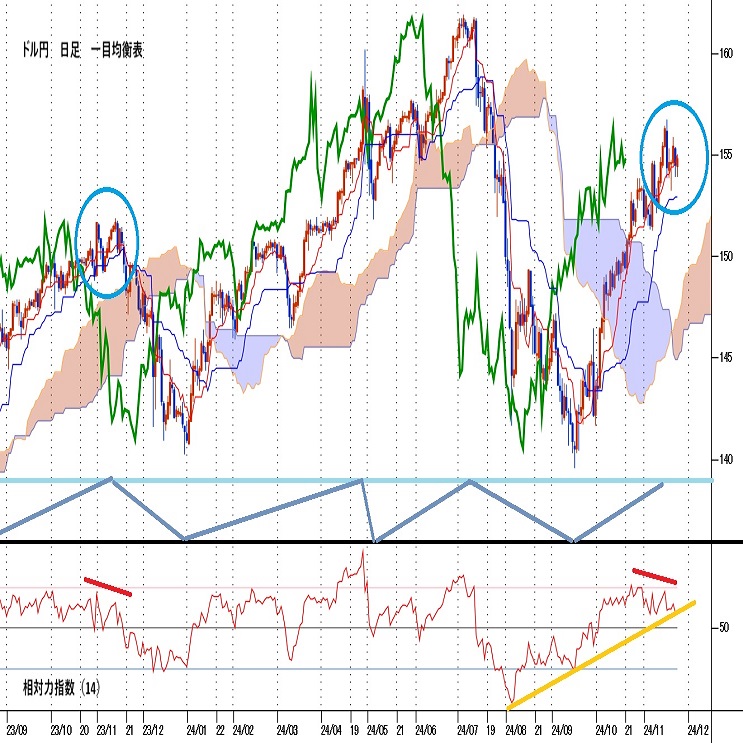

【日足 一目均衡表分析】

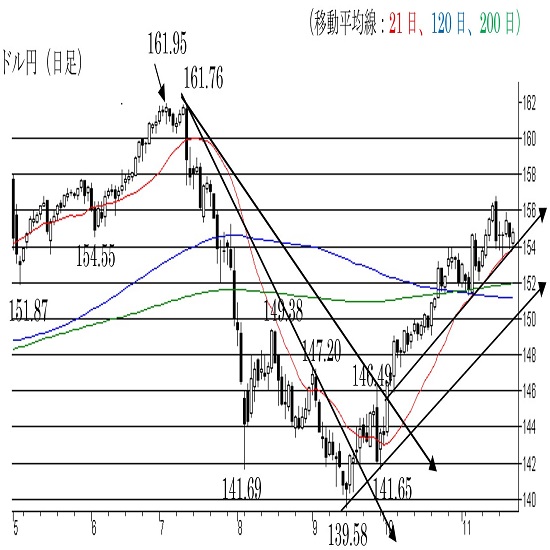

日足の一目均衡表では先行スパンを上抜いてきている。また9月8日からの上昇幅は5円を超えてきている。上昇レベルは4月17日安値から5月11日高値114.36円まで6.23円幅となった上昇、6月14日安値から7月11日高値114.49円まで5.69円幅となった時の上昇レベルに迫っている。このため、チャート上の節目は5月11日高値、7月11日高値のある114円台前半まで切り上がる可能性が考えられるが、5月と7月の二度、114円台で崩されているので、仮に114円台へ上昇するところは戻り売りが出やすい水準と思われる。

ただし、5月11日高値を7月11日高値ではわずかに上回り、6月14日安値を9月8日安値で下回っており、この間の往来相場はレンジを上下に拡張しているので、7月11日高値を上回る可能性も考えておく必要があるかもしれない。

日足レベルでは先行スパン上部となる 111.60円台が下値支持線となり、それを上回る内は上昇継続余地ありと考える。先行スパンへ潜り込み、続落し始める場合は中勢レベルの弱気転換注意、109円台中盤へ下落する場合は先行スパンから転落となるために下落再開と考える。

3月10日から7月11日までは2か月間隔での高値、安値形成であったが、今回は7月11日から9月8日までの下げが2か月を要し、6月14日安値からは3か月弱の日柄を要したので、高値形成期は7月11日高値から3か月弱となる9月末から10月初頭にかけての間と想定される。(了)<9:20執筆>

【当面の主な予定】

未定 (日) 日銀金融政策決定会合結果公表

未定 (SA) 南ア準備銀行(SARB)政策金利発表 (現行6.75%)

07:45 (NZ) ニュージーランド4-6月期GDP 前期比 (前期 +0.5%、予想 +0.8%)

07:45 (NZ) ニュージーランド4-6月期GDP 前年比 (前期 +2.5%、予想+2.5%)

15:30 (日) 黒田日銀総裁記者会見

18:30 (欧) プラートECB理事講演

21:30 (米) 新規失業保険申請件数 (前週 28.4万件、予想 30.0万件)

21:30 (米) 9月フィラデルフィア連銀製造業指数 (8月 18.9、予想 17.0)

22:00 (米) 7月住宅価格指数 前月比 (+0.1%、予想 +0.4%)

22:30 (欧) ドラギECB総裁講演

23:00 (米) 8月景気先行指数 前月比 (7月 +0.3%、予想 +0.2%)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.25

ドル円 基本は揉み合い、地政学リスクに依然要注意(週報11月第3週)

先週のドル/円相場はドルが底堅い。しかし上値も重いようで、ザラ場ベースで一度も156円台を付けることはなく、前週高値を超えられなかった。

-

米ドル(USD)の記事

Edited by:川合 美智子

2024.11.25

ドル円 テクニカル週報(2024年11月第4週)

直近の日足は先週末の東京市場で(9:00am)前日足から下寄りのスタートとなりましたが、153.90-00の下値抵抗に跳ね返されて小陽線で切り返しています。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.11.25

ドル円週間見通し リスク回避的円高とユーロ安等によるドル高で板挟み(24/11/25)

11月15日高値156.74円から11月19日安値153.28円まで失速した後は、153円台へ下げたところを買われつつ155円台後半で売られるやや乱調な騰落を続けている。

-

-

米ドル(USD)の記事

Edited by:編集人K

2017.09.21

FOMC後ドル上昇(9/21朝)

今朝方FRBは、FOMCの結果政策金利を据え置き10月に4兆5千億ドル規模の保有資産の縮小を開始すること決定したと発表しました

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。