<概況>

6月15日未明のFOMC前に109円割れまで下落していたが、FOMCによる利上げ決定から上昇に転じ、先週は113円にあと一歩のところまで続伸していた。上昇の背景はECBや英中銀が金融緩和の出口戦略へ向かい始めたとの見方による独、英長期金利上昇と、それに触発された米長期金利上昇、日米金利差拡大による円安ドル高という図式であった。

6月29日に112.92円まで上昇して113円に迫ったが、113円超えは時期尚早として30日の日中には112円割れまでいったん下げた。しかし、先高感が根強く112円割れは押し目買いとなり上昇気配で週を終えていた。

週明けは先週大幅高していたユーロ、ポンドが高値警戒感から下落したが、米長期金利上昇基調が継続したためにドル高感が強まり、ドル円の113円乗せへの一段高へ寄与した。高値では113.47円をつけ、その後も113円台前半を維持している。

3日夜に発表された6月の米ISM製造業景況指数は57.8となり、市場予想の55.3、前月の54.9を上回った。良好な米経済指標はドル高要因となった。

株高も円安ドル高に寄与した。NYダウは米長期金利上昇による金融株高、原油が大幅反騰していることによるエネルギー関連株高から129.64ドル高と大幅上昇し、リスクオン心理を助長した。

米長期債利回りは、10年債利回りが0.04%上昇の2.35%、30年債利回りも0.02ポイント上昇の2.86%へ上昇している。米長期債下落=利回り上昇、債券から株への資金シフトと楽観的な市場心理がドル高を再開させつつある印象だ。

イエレン議長が外遊先のロンドンで6月30日から7月3日まで4日間、尿路感染で緊急入院していたことが報じられたが、既に退院しており、今週は予定通り公務を行うとされている。市場に対する影響は今のところは見られない。議長は2015年にも講演中に脱水症状で医師が駆け付ける騒動を起こしており、来年2月の任期切れへ向け、再任の可能性等も含めて健康不安説が再燃してくると思われる。

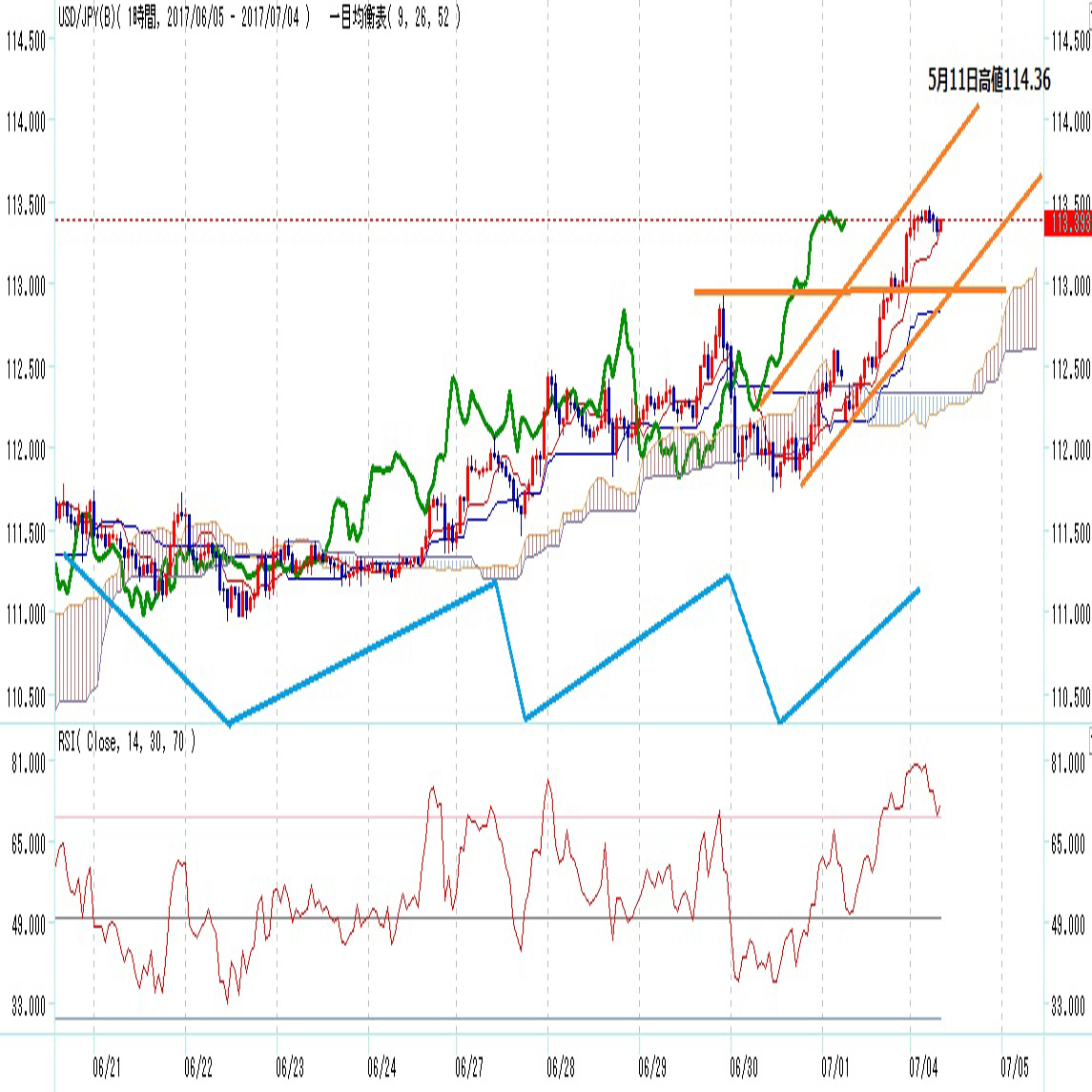

【60分足 一目均衡表】

6月29日に113円手前まで上昇してから反落、112円割れした段階では先行スパンから転落したが、週末深夜への上昇で遅行スパンが好転、週明け3日昼からの上昇で先行スパンも突破した。4日早朝時点では両スパンともに好転してる。

上昇一服で横ばい推移かジリ安で113円割れの状況が進む場合には遅行スパンが悪化してくるため弱気転換注意となるが、4日夜へ113.50円以上に上昇なら遅行スパン好転も維持され、さらに5日へ続伸しやすくなる。このため、113円台を維持し、戻り高値更新へ進む場合は114円試しまで上値目途が切り上がってくる可能性がある。その場合は5月11日高値114.36円試しまで日足チャート上の目安も切り上がってくる。

60分足の14本相対力指数は3日深夜の上昇で80ポイントに到達してから70ポイントを割り込むところまで下降している。やや買われ過ぎであるが、29日高値から3日高値へと相場の高値は切り上がり、指数の高値も切り上がっているため、弱気逆行の天井警戒サインは見られていない。次の高値更新で指数が高値更新できない場合は目先の弱気転換注意と考える。

概ね3日から5日周期の短期的な高値・安値形成のサイクルでは、30日昼安値を直近のサイクルボトムとした上昇に入っており、29日夜高値を基準として次の高値形成期となる4日夜から6日にかけて上昇を継続しやすい時間帯にあると思われる。

以上を踏まえると、113円台維持のうちは高値を更新しやすく、114円、さらに5月11日高値試しへ向かう可能性ありと考えるが、114円超ではいったん反動安も入りやすくなると警戒する。113円割れを切り返せなくなる下落発生の場合は弱気転換注意として112.50円前後および60分足の先行スパン試しへの下落を想定する。112.50円を割り込む下落が継続する場合には7月5日から7日にかけての下落期入りと考え、5日へ続落しやすくなると思われる。(了)<8:50執筆>

【明日にかけての主な予定】

7月4日

米国市場休場(独立記念日)

(豪) 13:30 豪準備銀行(RBA)政策金利発表 (現状 1.50%)

(欧) 21:30 プラートECB理事講演

7月5日

(中) 10:45 中国6月財新サービス業PMI

(米) 23:00 米5月製造業受注指数 (4月 -0.2%、予想 -0.5%)

(米) 3:00 米連邦公開市場委員会(FOMC)議事録公表(6月13-14日開催分)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.22

ドル円、下落後に反発するなど底堅い動き。上昇トレンドの継続を想定(11/22朝)

21日(木)のドル円相場は下落後に持ち直す展開。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.21

東京市場のドルは154円台後半で推移、今晩も要人発言で上下に動く可能性アリ(24/11/21)

東京時間(日本時間8時から15時)のドル・円は、時間外の米10年債利回りも上げ一服となったことでドルは一時154円台を付ける場面も見られた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.21

ドル円 地政学リスクくすぶるも再びレンジの様相に(11/21夕)

東京市場は一転してドルが弱含み。とくに終盤下げ足を速めている。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2017.07.04

地政学リスク再燃、ドル高基調に冷や水(17/7/4夕)

4日の東京市場は、ドル安・円高。早朝を高値に一貫した右肩下がりの展開で、寄り付きの113円台から一時は112.70円台へと値を下げる局面も観測されていた。

-

米ドル(USD)の記事

Edited by:編集人K

2017.07.04

ドル円上昇 米指標良化でリスクオン(17/7/4朝)

昨晩の海外市場では、本日米国が独立記念日で休日の谷間の薄商いの中、ドル円が上昇、約一ヵ月半ぶりのドル高値となる113円台前半で取引されています。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。