<概況>

5月31日昼への反発で111.22円まで戻したが、その後に失速、深夜には110.48円まで下げた。ユーロ、ポンド等とともに円が買われ、メジャー通貨におけるドル安が継続したこと、株が下落したことで米長期債上昇(長期金利低下)となったことが背景。

全米リアルター協会(NAR)が発表した4月の中古住宅販売仮契約指数が前月比1.3%低下して109.8となり、2か月連続で低下したこと、予想の0.5%上昇を下回ったこともドル売り材料とされた。

1日未明に米FRBが公表した地区連銀景況報告(ベージュブック)では、米経済は全体として4月から5月末にかけて大半で「緩やか」あるいは「緩慢」な拡大が継続し、労働市場は引き締まった一方、物価圧力には変化はなかったとされた。また調査対象の企業からはトランプ政権の政策への不透明感、ドル高への懸念が示された。これに対する市場反応は限定的だったが、6月FOMCにおける利上げ確率を大きく低下させるものではなかった。

5月18日安値110.23円から24日深夜高値112.12円まで戻し、その後は揺れ返しの下落となって18日安値へ迫ってきたが、今のところは底割れに至らず、6月1日午前は日経平均が100円を超える反発となっていることを好感して111円を付けるところまで戻している。

6月1日朝、財務省が発表した2017年1〜3月期の法人企業統計調査では金融機関を除く全産業の設備投資額が前年同期比4.5%増となり、2期連続の増加となった。また経常利益は26.6%増となった。前夜のNYダウは20ドル安と小幅下落して終了していたが、この法人企業統計から日経平均は自力で内需関連を中心に戻し、ドル円上昇に寄与している。

【週末の雇用統計迫る】

31日夜への下落はメジャー通貨におけるドル安感、米長期金利低下(債券価格は上昇)を背景としている。6月2日夜には米雇用統計の発表を控えており、数字がサプライズ的に悪くなければ6月FOMCにおける利上げはほぼ確実とみられている。米短期金利先物市場から逆算される利上げ確率は8割台後半となっている。しかし、それ以降の追加利上げ、金融引き締めへの姿勢は緩やかなものに留まるだろうという見方が濃厚なため、6月利上げ可能性を踏まえた上でも米長期債上昇=長期金利低下傾向が継続しており、日米10年債利回りスプレッドは縮小傾向を継続、ドル円下落基調の背景となっている。

6月2日の米雇用統計が予想通りか予想よりやや良い場合、一時的なドル高反応はあるだろうが、材料消化でドル安基調は継続するだろうというのが、現時点での市場心理のようだ。ただし、サプライズも付き物のため、1日の日中、2日の雇用統計発表前段階ではポジション調整的な戻りを入れる可能性もあるだろう。

利上げ姿勢に関しては、ダラス連銀のカプラン総裁がニューヨークでのイベントにおける発言で「最近のコアインフレ率低下を懸念しているが、年内あと2回の利上げというのが引き続き私の基本シナリオで、ここ最近見られる弱さは私の基本シナリオを変更させるほどではない」と述べ、6月利上げ支持を示した。

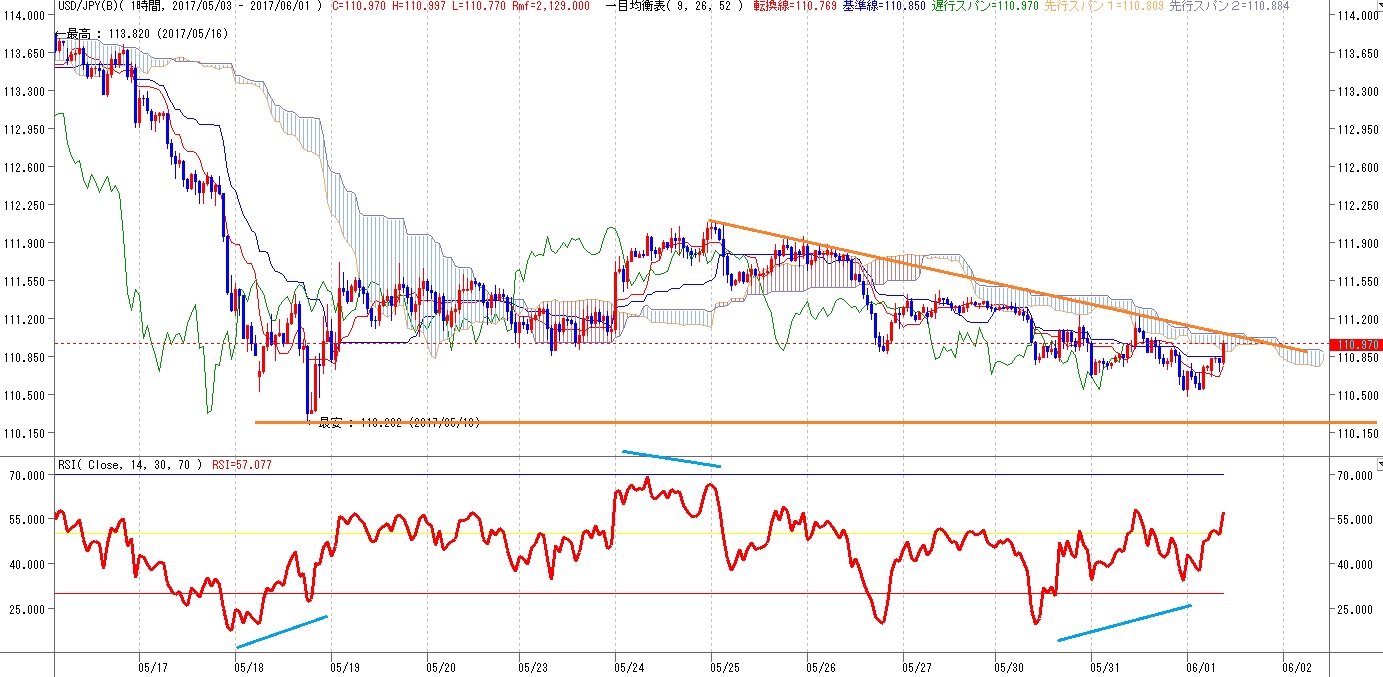

【60分足 一目均衡表分析】

5月24日深夜高値からの下落基調は継続中だ。26日の下落で60分足の一目均衡表では先行スパンから転落し、その後は29日、30日、31日の戻りでも先行スパンが戻り抵抗となっている。先行スパンは24日高値、25日の戻り高値、31日昼の戻り高値をほぼ1直線で結ぶ抵抗線とも概ね合致している。

戻り高値が切り下がり、その後の安値も切り下がる弱気パターンが継続する内は5月18日安値試し、あるいは底割れからの一段安へ進む可能性が継続する。このため、目先の強気転換には高値切り下げパターンを破る必要があるため、まず、31日戻り高値111.22円を超えることが必要となってくる。

概ね3日から5日周期の短期的な高値・安値形成サイクルで見れば、現在のサイクルボトム形成期は31日夜から6月2日にかけての間と考えられる。既に26日安値から既に3日を経過しているので31日深夜安値でボトムをつけて戻しに入る可能性があるので、先行スパン突破=24日からの右肩下がりの抵抗線突破となる場合は短期サイクルにおけるリバウンド入りとし、次の高値形成期となる1日の日中から5日への上昇となる可能性がある。特に31日高値111.22円を超えてくる場合は戻りの目安も111.50円台から112円手前まで切り上がってくる可能性も考えられる。しかし、先行スパン突破へと進めない内は短期サイクルの安値形成の継続として31日深夜安値試し、底割れの場合は18日安値110.23円から110円試しへと下落するリスクが残る。

先行スパン突破へ戻しても31日高値を上抜けずに再び先行スパンから転落する場合は新たな下落期入りとなる可能性と、先行きの18日安値割れによる一段安へ向かう可能性が高まると注意する。

以上を踏まえると、(1) 110.49円割れに至らない内は戻りを試す可能性ありとし、111.00円から111.22円を試す可能性を考える。(2) 111.22円超えへ進めずに110.70円割れしてくる場合は下げ再開注意とみるが、111.22円超えなら111.40円前後への上昇を想定する。またその後も111円台維持なら夜間で続伸する可能性を考える。(3) 110.70円割れからは下げ再開注意とし、110.49円試しを想定する。さらに割り込む場合は18日安値110.23円から110.00円試しを想定する。(了)<10:00執筆>

【本日の予定】

6月1日

(中) 10:45 5月財新製造業PMI (4月50.3、予想 50.2)

(米) 21:00 パウエルFRB理事、講演

(米) 21:15 5月ADP全国雇用者数 (4月 +17.7万人、予想 +18.0万人)

(米) 21:30 新規失業保険申請件数 (前週 23.4万件)

(米) 21:30 1-3月期労働生産性・労働コスト確報値

(米) 23:00 5月ISM製造業景況指数 (4月 54.8、予想 54.6)

(米) 23:00 4月建設支出 (3月 -0.2%、予想 +0.5%)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.21

東京市場のドルは154円台後半で推移、今晩も要人発言で上下に動く可能性アリ(24/11/21)

東京時間(日本時間8時から15時)のドル・円は、時間外の米10年債利回りも上げ一服となったことでドルは一時154円台を付ける場面も見られた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.21

ドル円 地政学リスクくすぶるも再びレンジの様相に(11/21夕)

東京市場は一転してドルが弱含み。とくに終盤下げ足を速めている。

-

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2017.06.01

ドル円注目材料少なくないがそれでもレンジ(6/1夕)

1日の東京市場は、値幅は決して広くないがドル高・円安。緩やかではあるものの、右肩上がりで、「早朝安・大引け高」と言ってよい値動きだった。

-

米ドル(USD)の記事

Edited by:編集人K

2017.06.01

ドル軟調指標不冴え、米政局不安、原油安(6/1早朝)

昨晩の海外市場では経済指標の不冴え、米政局不安、原油安と悪材料が重なりドルは軟調に推移、

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。