<先週の動向>

先週のドル円は111円台半ばから110円台序盤までの往来相場となった。

3月27日と28日に110円割れを回避して上昇していたが、31日のNY連銀ダドリー総裁発言(米連銀のバランスシート縮小開始の際には利上げを休止すべきとの主旨)をきっかけにドル安となり、4月3日はその流れで続落。4月6日はADP民間雇用報告での非農業部門就業者数が市場予想を大幅に上回る26.3万人増となった後、ISM非製造業総合指数の下振れを受けて再び110円台序盤まで下落したが、110円割れは回避した。4月6日未明にはFOMC議事録が公開されたが、さほど利上げペースの加速を示唆するものではなかったとしてドル安が再燃して110円台序盤へ下落。

4月7日は米軍が突如シリアを攻撃したことによるリスク回避感で4月4日安値を割り込んで3月27日安値に迫り、110円割れを試したが、ここも110円割れ回避で切り返した。7日夜には米雇用統計の発表において、非農業部門就業者数がわずか9.8万人増にとどまるサプライズとなり、発表当初はドル安円高反応を見せたが、失業率や平均時給の内容を踏まえ、ここでも110円割れを回避、その後はNY連銀総裁がドル安のきっかけとなった31日の発言に対する市場の反応は誤解だとする旨の発言を行ったことでドル高円安なり、111円台を回復して終了した。結果的に111.50円前後から110円台序盤までの往来相場で週を終えた。

【米軍による突然の対シリア軍事攻撃】

4月7日午前、突然、米軍が巡行ミサイルトマホークを59発、シリア政府軍基地へ向けて発射した。米中首脳会談がトランプ大統領の別荘で開かれている中での軍事行動により、市場は意表を突かれてリスク回避行動を採り、円高、ゴールド高、原油高となった。しかし株式市場は案外に冷静で、日経平均は一時的に売られたもののプラス圏へ戻して終了し、その後の欧米株式市場もパニック的な反応にはならなかった。

かつて米国が対イラク戦争においてバクダッドを空爆したような大規模軍事行動というレベルではなかった。攻撃はロシアに通告せずに行われたものと伝えられたが、米国防総省は今回の攻撃は限定的なものと表明した。

米中首脳会談の最中ということと、北朝鮮問題も踏まえ、米国が北朝鮮に対する軍事行動をとる可能性が高まったのではないかとの懸念も一時的には走った。しかし、米軍が北朝鮮への直接的な軍事行動をとれば米中関係はさらに悪化し、また北朝鮮からの報復攻撃により日韓に甚大な被害が発生する可能性があることを踏まえれば、あくまでも中国に対するプレッシャーをかける意味合いに限定されるものと市場は判断したようだ。このため、朝鮮半島有事リスクによる株売り、円高の加速というレベルに進まなかったものと思われる。

今後は中国による北朝鮮政策がどのように変化するのかを市場は慎重に見据えていくことになるが、現時点では株暴落を招くレベルの危機感はないという印象であり、その面からの円高リスクはさほど高まらないと思われる。

ただし、突然の攻撃命令は議会の了承や国連でのお墨付きを得るような段取りを踏まずに行われたため、トランプ政権の外交的な好戦性、挑発性、何をしでかすのか?という不安性を高めるには十分だった。今のところ、一時的で限定的な事象、市場反応だが、今後の展開次第では金融市場全体のリスク回避感を拡大する可能性も懸念される。

【米雇用統計のサプライズとダドリー総裁発言】

4月7日夜の米労働省雇用統計では、非農業部門就業者数が前月比9.8万人増にとどまり、前月の21.9万人増(速報の23.5万人増からは下方修正)及び市場予想の18.0万人増を大幅に下回った。ただし失業率は4.5%へ改善、前月および市場予想の4.7%を下回る改善となった。ADPの民間雇用報告が良かっただけに労働省統計もかなり良いのではないかという前評判だったが、一部には寒波の影響で悪化する可能性、統計的に3月は予想を下回ることも多々あるとの見方もあった。

統計発表直後、市場はドル安円高となったが、反応は短時間に止まったため、底堅いとみた市場はドルの買い戻しへ走り、ドル円も戻した。失業率が改善したこと、増加幅が予想外に少なかったのは寒波等による一時的な落ち込みで、翌月からは改善しやすいとすれば、米連銀の利上げスタンスを後退させるほどのものではないという受け止め方だろう。

その後、NY連銀のダドリー総裁発言がドル高を助長した。同総裁は31日に「当局がバランスシート縮小を開始すれば短期金利の正常化を休止する可能性がある」と発言してドル安のきっかけを市場に与えたが、これを否定するために、「先週の私の発言は一部で誤って解釈された。私は短い休止と述べた。休止というのは既に非常に短い意味があり、短い休止というのはさらに短いと思う」「私は『短い休止』という言葉を強調したい」と述べた。これにより米連銀が年内の利上げペースは従来と変わらず、早ければ年内にも量的金融緩和で拡大したバランスシートの圧縮が開始され、その際の利上げ休止も一時的なものに止まり、2018年にはさらに金融引き締めが進むのではないかとの見方が強まった印象だ。

米雇用統計、NY連銀総裁発言を受けて、金利先物市場における6月FOMCでの利上げ確率は6割程度となっているようだ。

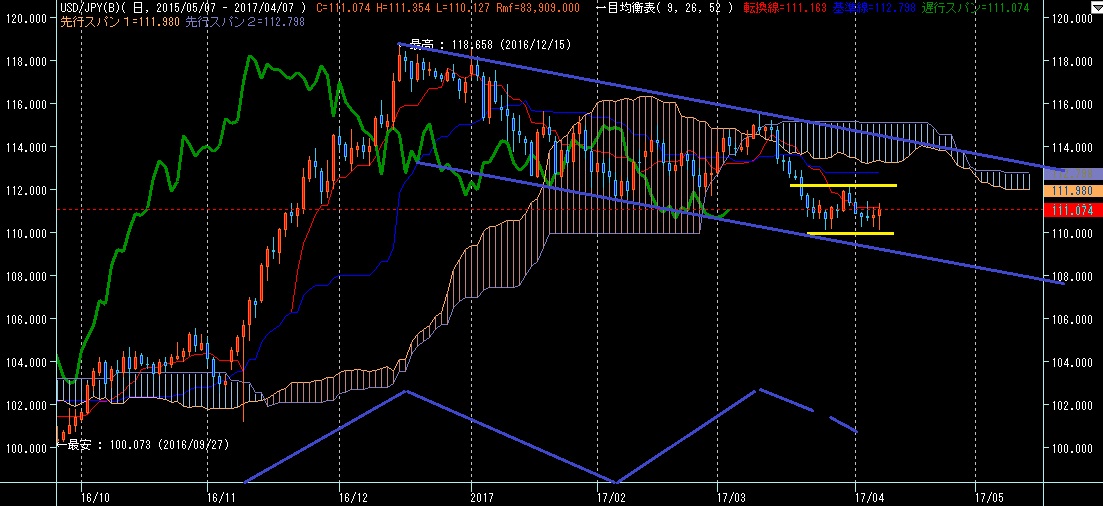

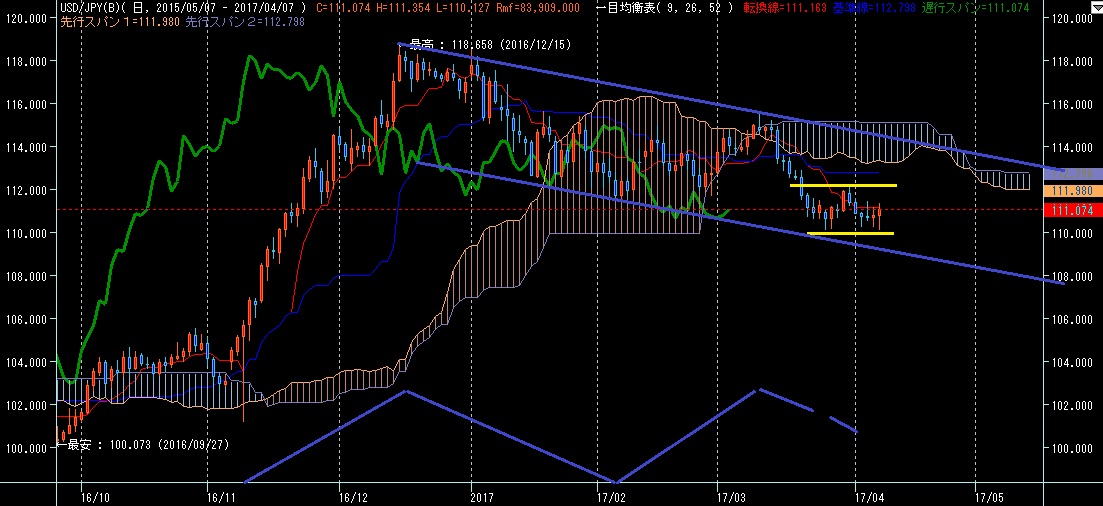

【テクニカル分析 日足 一目均衡表】

一目均衡表では3月15日の下落からは遅行スパンが悪化、先行スパンからも転落した状況が続いており、両スパンが好転するには113円台半ばまで戻す必要がある。

(1)3月27日安値を4月7日安値で割り込まなかったため、両安値をダブル底とした反発へ進む可能性があるが、その為には3月31日高値を上抜いて続伸するような上昇が必要であり、その場合は26日基準線(112.80円)を試す可能性を想定するが、基準線前後は新たなドル高材料、円安材料が出てこないと戻り売りにつかまりやすいとみる。

(2)3月31日高値を上抜けないうちは110円割れに対する時期尚早感による下げ渋り持合いに止まり、ダブル底破れから一段安へと進む可能性が継続するとみる。

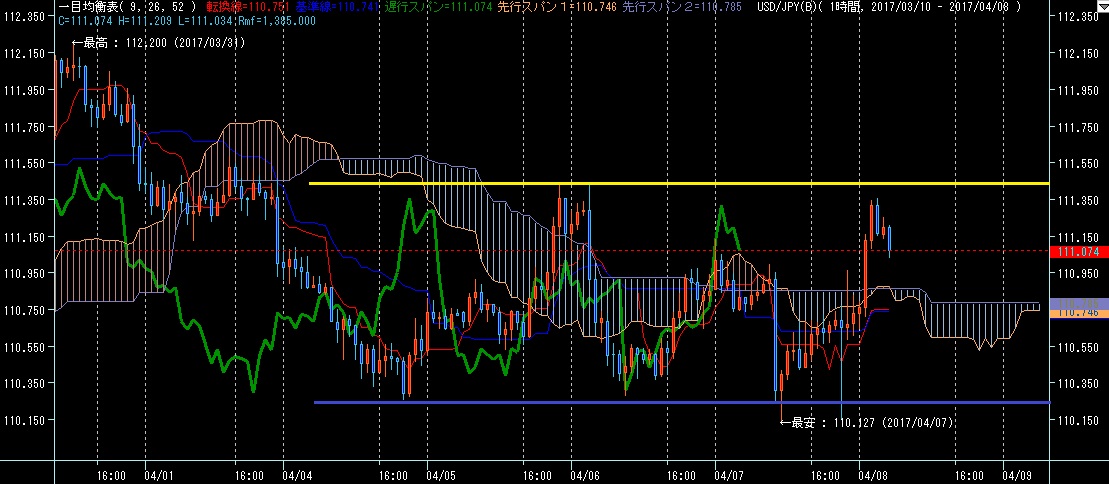

【テクニカル分析 60分足 一目均衡表】

4月7日夜の上昇で60分足の先行スパンを上抜き、遅行スパンも好転している(実線を上回っている)。両スパンが好転しているうちは上昇継続余地ありだが、現状は110円割れを回避しつつも111.50円超えへ進めない往来相場の範囲にある。

(1)111.50円を上抜いて維持し始める場合は往来相場から抜け出すため、112円台序盤、3月31日高値試しへ向かう可能性が考えられるが、3月下旬以降の上値の重さが観測されているゾーンであり、戻り売りに掴まりやすいとみる。

(2)111円台を維持できずに110円台へ下落してくる場合は往来相場の継続とし、往来相場の下限である110円試しへの下落を想定する。110円台序盤はもう一度買い戻されやすいとみるが、その後に111円台を回復するような反発が見られない場合は110円割れからの一段安へ進みやすいものと警戒する。

(3)110円割れの場合は往来相場からの下放れ、3月27日安値とのダブル底形成失敗からの下落として109円、108円台への下落を想定する。

テクニカルな揺り返し期待が出始める一方で、地政学リスクに掛かる動向には注意を要する。足許、一段の上値指向の確認が取れるまでは踏み込んでの買戻しは限定的とみる。110円序盤の下値堅さが出てきた為、本格的な上方離脱に移行できるか、もしくは下放れで短期ドル売り再開となるか正念場の局面だ。引き続き、柔軟性を持った対応が望まれる。 (了)<9日21:45執筆>

【4月10日〜14日にかけての注目イベント】

4月10日 (日) 8:50 2月国際収支-経常収支

4月10日 (日) 9:00 黒田日銀総裁、日銀全国支店長会議あいさつ

4月10日 (米)12:05 ブラード米セントルイス連銀総裁、講演

4月11日 (米) 5:00 イエレンFRB議長、講演

4月12日 (米) 2:45 カシュカリ米ミネアポリス連銀総裁、講演

4月12日 (日) 8:50 2月機械受注

4月12日 (中)10:30 中国3月消費者物価指数、生産者物価指数

4月13日 (米) 3:00 米3月財政収支

4月13日 (中) 中国3月貿易収支

4月13日 (日) 8:50 3月マネーストックM3

4月13日 (米)21:30 米新規失業保険申請件数

4月13日 (米)21:30 米3月生産者物価指数

4月13日 (米)23:00 4月ミシガン大学消費者信頼感指数速報値

4月14日 (米) 米株式・債券市場休場(グッドフライデー)

4月14日 (米) 21:30 米3月小売売上高、3月消費者物価指数

4月15日 (米) 米財務省、半年次為替報告書の議会への提出期限

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.12.03

東京市場のドルは150円台を回復、海外時間ではハト派な要人発言でドル売りを優勢(24/12/3)

東京時間(日本時間8時から15時)のドル・円は、日本株が大幅高となったことでリスク先行のドル買いが強まり150円台を回復した。

-

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.12.03

ドル円見通し 一時149円に迫り11月15日高値156.74円以降の安値更新、下落基調続く(24/12/3)

日銀追加利上げへの警戒感や中東情勢、トランプ次期政権の保護主義政策姿勢、仏政局不安によるユーロ安等から円買い優勢となり3日未明には149.07円まで安値を切り下げた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2017.04.10

持ち越されたレンジブレーク今週こそは?!(週報4/10)

先週のドル/円相場は、1週間を通してなかなか激しい変動をたどったものの、結局はレンジ内。

-

米ドル(USD)の記事

Edited by:編集人K

2017.04.10

リスク回避姿勢継続か(2017年4月10日早朝)

週末注目された米中首脳会談は、会談中米国のシリアへの空爆が実施されたことで会談の存在自体がかすんだ形となりました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。