146-148円レンジに回帰、ドルは底堅そう

〇先週のドル円、8/2以来の149円台、週間高値149.40示現するも週末に反落し147.60レベルで越週

〇米7月小売売上高や新規失業保険申請件数の好数字が、ドルが大幅な逆行高たどるトリガーに

〇161.96起点のフィボナッチ38.2%戻し、先週高値にほぼ合致する149.40-45が強い抵抗になるか

〇今週は7月末FOMC議事要旨公表、8/22から開催されるジャクソンホール会合等に要注意

〇8/22衆参院財政金融委で実施される閉会中審査には、植田日銀総裁ら出席

〇ドル高円安方向、先週高値149.40めぐる攻防に注目

〇ドル安円高方向、146-148円レンジの下限が最初のサポート、145円大きく割り込む展開見込みにくい

〇今週のドル円予想レンジ:145.50-149.50

<< 先週の回顧 >>

先週のドル/円相場はドルが小高い。紆余曲折を経た動きながら、最終的にドルは総じて底堅かった。

前週末は、ゼレンスキー氏がウクライナ軍の越境攻撃で、「戦線はロシア領内に移った」と発言したことが話題に。一方、それとは別にイスラエル国防相から「イランが大規模攻撃を準備」との発言が聞かれたとされたことも思惑を呼んでいたようだ。

そうした状況下、ドル/円は146.60円レベルで寄り付いたのち、しばらくはレンジ取引。146-148円をコアに一進一退をたどるも、良好な米経済指標の発表を受け15日にレンジを上放れした。2日以来となる149円台、週間高値の149.40円を示現している。しかし、ドルは週末に反落へと転じると結果行って来い。147円半ばへと回帰し、そのまま週末NYは147.60円レベルで取引を終え越週している。

一方、週間を通して注視されていた材料は、「日本の政局」と「米金融政策」について。

前者は、14日の東京時間に共同通信などが「岸田首相が自民党総裁選不出馬の意向を示した」と報じ物議を醸す。そののち岸田首相は記者会見を開き、「自民党が変わることを示す最初の一歩はわたしが身を引くこと」などと述べ、総裁選不出馬の理由を説明していた。今回の岸田首相の宣言以前から、すでに次期自民党の総裁選は水面下でスタートしていたようにも見られたが、14日の岸田氏不出馬表明を受け、次期総裁選をめぐる動きがさらに加速したようだ。なお、先の共同通信によると、岸田首相の後任を選ぶ自民党総裁選が「9月12日告示・27日投開票」とする日程が有力になったという。また、当初は来年にズレ込む可能性も取り沙汰されていたが、新総裁のもと年内に衆院選が実施されるとの見方も徐々に広がりつつあるようだ。

それに対して後者は、13日発表された7月の米生産者物価に続き、翌14日の同消費者物価も期待を裏切る結果になったものの、米債利回りが予想より低下しなかったことなどで、結果として影響は限られた。それに対し、15日に発表された7月小売売上高がまさかの好数字。また、週間ベースの新規失業保険申請件数などもやはり良い内容で、為替市場においては一転してドルが大幅な逆行高をたどるトリガーとなった。週末16日も発表された米経済指標にまずは一喜一憂。しかし全体とすれば、米金利の低下が目に付く状況で、それに合わせてドル/円などでドル売りが目に付いている。また発言としては、セントルイス連銀総裁から「金利調整が適切な時期に近づいている可能性もある」、アトランタ連銀総裁「9月利下げにオープン」−−などといった利下げ前向きコメントも。

<< 今週の見通し >>

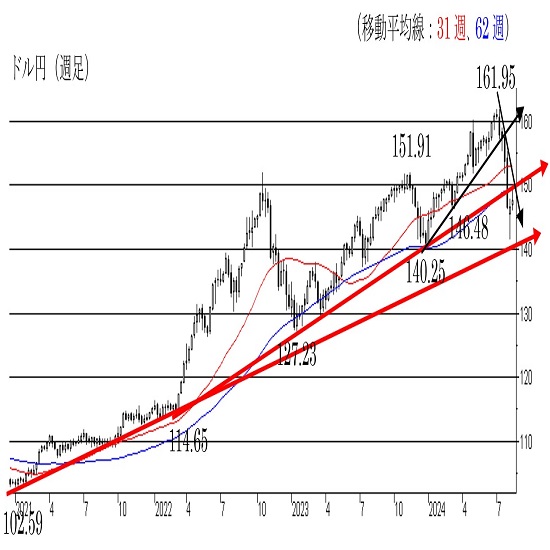

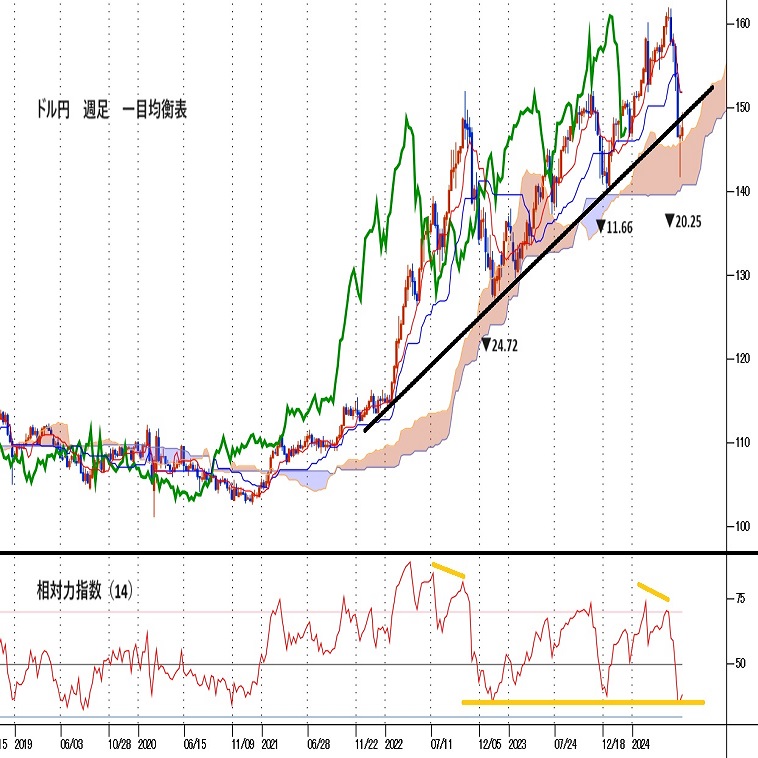

ドル/円相場は、7月3日の161.96円を目先高値に20円下落し、5日安値の141.68円で取り敢えずは底入れした公算が大きい。そして足もとは短期底入れ後の戻りを試す展開だ。ちなみに、そんな一連の動きをフィボナッチで見ると、先の161.96円を起点とした下げ幅のフィボナッチ38.2%戻しが先週高値にほぼ合致する149.40-45円。つまり、先週高値はなかなか強く、そして重要な抵抗と言えるかもしれない。超えればもちろん150円台回復が視界内に捉えられるが果たして如何に。

市場はすでに9月の日米両中銀の政策決定会合へと関心が移行するなか、先週発表された米経済指標はかなり悩ましい結果に。インフレ鈍化が示された反面、米景気後退観測もやや遠のいた。そうしたなか、今週はまず公表される7月末FOMCの議事要旨の内容を注視。また、それとともに週末22日から開催される通称「ジャクソンホール会合」にも要注意だ。ちなみに、パウエルFRB議長も23日に講演を行う予定とされており、内容如何では市場の波乱要因に。

テクニカルに見た場合、ドル/円相場はドルの下押しも取り敢えずは終了し、短期的なドル戻り歩調にあるものの、上値は重そう。抵抗だった148円は先週一時的に超えたが、しっかりと超え定着するには至らなかった。今週も基本的にドルの上値は重く、上昇も限られそうだ。

しかし下値も堅く、先週一度も割り込めなかった146円レベルはなかなか強いサポートか。また仮に割り込んでも目先の大崩れは予想しにくい。

そうしたなか今週は、8月の製造業PMIなどの米経済指標の発表や、7月末FOMCの議事要旨公表などが予定されている。また、政治要因となるが19-22日に実施される米民主党全国大会のほか、22日に衆参院財政金融委それぞれで実施される「閉会中審査(植田日銀総裁ら出席)」や通称「ジャクソンホール会合」にも注意を払いたい。

そんな今週のドル/円予想レンジは、145.50-149.50円。ドル高・円安については、先週高値149.40円をめぐる攻防に注目。また、当初は近くには移動平均の21日線も位置し、週末にかけて148円台へと急下降をたどるだけに、上値を強くする格好となる可能性もある。

対してドル安・円高方向は、146-148円という当初予想したレンジに回帰しただけに、その下限である146円レベルが最初のサポートか。ただ仮に下回っても、145円を大きく割り込む展開は目先見込みにくい。

ドル円日足

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.12.25

東京市場のドルは157円台で推移、植田日銀総裁の余波は弱く一段の円安は回避か(24/12/25)

東京時間(日本時間8時から15時)のドル・円は、植田日銀総裁の発言を受けて、やや円安ドル高に振れ一時157円50銭台まで上昇した。

-

米ドル(USD)の記事

Edited by:編集人K

2024.12.25

ドル円157円台前半、主要市場のクリスマス休暇入りで市場閑散 (12/25午前)

25日午前の東京市場でドル円は小動きに終始。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.12.25

ドル円見通し 第一次トランプ政権における円高の教訓(24/12/25)

ドル円は、157円割れを買われつつ25日未明に157.37円まで高値を若干切り上げて確りしている。

-

米ドル(USD)の記事

Edited by:川合 美智子

2024.08.19

ドル円 テクニカル週報(2024年8月第3週)

直近の日足は安値圏で引ける陰線引けとなり、単体では下値リスクの高いものです。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.08.19

ドル円週間見通し 7月3日以降の下落幅に対する38%戻し到達から失速(8/19)

ミシガン大消費者信頼感指数が前月と市場予想を上回ったことで148.26円まで戻したものの17日早朝に147.54円まで下げて147.59円で取引を終えた

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。