ドル円見通し 160円台を維持して6月27日朝高値に再び迫る

〇ドル円、6/27日中は高値警戒感から利食い売りに圧される展開、夜の経済指標発表後160.26まで下げる

〇その後円安基調はさらに続くとの見方を背景に6/28早朝160.82を付けて、6/27朝高値160.86に迫る

〇昨日発表の米GDPは上方修正されたが、個人消費は下方修正、消費の減速感から発表後一時ドル安反応

〇米長期債利回りはPCE統計控え、前日の急伸から低下、NYダウとナスダックは続伸

〇160.26を上回るうちは上昇余地ありとし、160.86超えからは161円台中盤への上昇を想定する

〇160.26割れからは、160.00前後への下落を想定する

【概況】

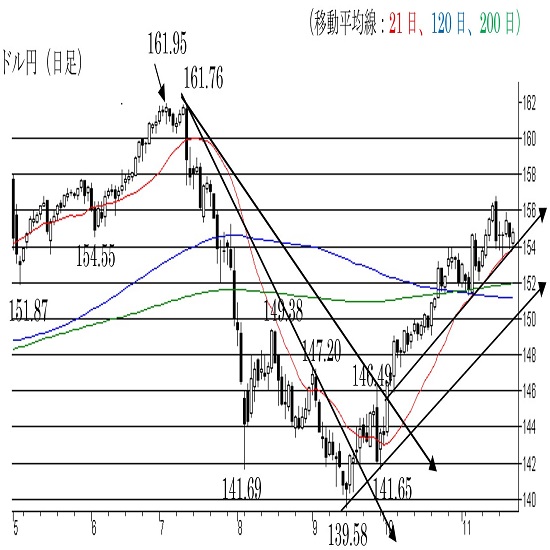

ドル円は6月26日夕刻に6月24日午前高値159.92円を超えて160円台に到達し、市場介入がみられない中で4月29日高値160.16円を超え27日朝に160.86円を付けて1986年12月以来凡そ38年振り高値水準に達した。6月27日の日中は高値警戒感から利食い売りに圧される展開で、21時半の米経済指標発表後に160.26円まで下げたものの円安基調はさらに続くとの見方を背景に28日早朝には160.82円を付けて27日朝高値に迫っている。

6月27日発表の米1-3月期GDP確定値は季節調整済み年率換算で前期比1.4%増となり改定値から小幅上方修正されたものの個人消費が1.5%増へ下方修正されたことによる消費の減速感がFRBの利下げを催促するものとして発表後は一時ドル安反応がみられた。

160円台到達に対して今年三度目の市場介入がみられなかったことで円安防衛ラインが切り上がっているとの声も高まっているが、日本が米国債売却を原資に為替介入に踏み切るのではないかとの見方もあるため、ドル円は一段高を伺いつつもやや慎重な姿勢で推移している。今夜の米5月PCEデフレーターが予想よりも鈍化する場合にはドル安反応を招いてドル円もいったん下げる可能性があるが、逆にインフレ高止まり感を示す場合はドル円の一段高を助長すると思われる。

クロス円全般の円安も継続しており、ユーロ円は172.16円を付けて2012年7月安値94.08円以降の最高値を更新したが、ユーロが正式通貨とされて以降では前日に続いて史上最高値を更新している。米利下げ云々よりも円の独歩安感も根強い。

【米GDP上方修正、個人消費は下方修正】

6月27日に米商務省が発表した1-3月期GDP確定値は季節調整済み年率換算で前期比1.4%増となり改定値の1.3%増から小幅上方修正されたが、GDPの7割を示す個人消費は改定値の2.0%増から1.5%増へ下方修正されたため、個人消費の減速感が顕著となった。設備投資は改定値の3.3%増から4.4%増へ、住宅投資は同じく15.4%増から16.0%増へ上方修正された。

米労働省が発表した新規失業保険申請件数は6月22日までの週間で前週比6000件減の23万3000件となり2週連続の改善で市場予想の23.6万件を下回った。4週平均では前週比3000件増の23.6万件だった。失業保険受給者総数は6月15日までの週間で183万9000人となり前週から1万8000人増で市場予想の182万4000人を上回った。

米商務省が発表した5月耐久財受注は前月比0.1%増で市場予想の0.1%減を上回ったが4月は速報の0.7%増から0.2%増に下方修正された。設備投資の先行指標である航空機除く非国防資本財受注は0.6%減となり市場予想の0.1%増を大幅に下回ったが、耐久財出荷額は0.3%減、航空機を除く非国防資本財出荷は0.5%減だった。

アトランタ連銀のボスティック総裁は6月27日に「インフレは正しい方向に進んでいる」としてこのままでいけば第4四半期に1回の利下げが必要になる公算が大きい」としたが、状況次第では「さらなる利下げ、利下げなし、あるいは利上げさえも適切となる可能性がある」と慎重でデータ次第との姿勢を強調した。

国際通貨基金(IMF)は6月27日に公表した対米経済審査報告書でFRBは2024年遅くまで利下げを待つ必要があるとの見方を示し、景気過熱ならば追加利上げの検討も視野に入れる必要があるとの認識を示した。

【米長期債利回りはPCE統計控えて前日の急伸から低下】

米長期債利回りは6月26日に総じて上昇したが27日は翌日の米PCE統計を控えて前日の急伸幅の過半を解消する低下となった。

長期金利指標の10年債利回りは6月26日に前日比0.08%上昇し、27日は一時4.35%まで続伸したものの前日比0.04%低下の4.29%で終了した。30年債利回りは26日に0.08%上昇したが27日は4.48%まで続伸してから前日比0.03%低下の4.43%に終わり、2年債利回りも前日比0.04%低下の4.71%となった。

一方でNYダウは前日比36.26ドル高と小幅続伸し、ナスダック総合指数は53.52ポイント高と26日の87.51ポイント高から続伸した。ナスダックは史上最高値に迫っており、今夜の米経済指標をきっかけに最高値更新へ進めるかいったん下げに転じるか試されるところだ。

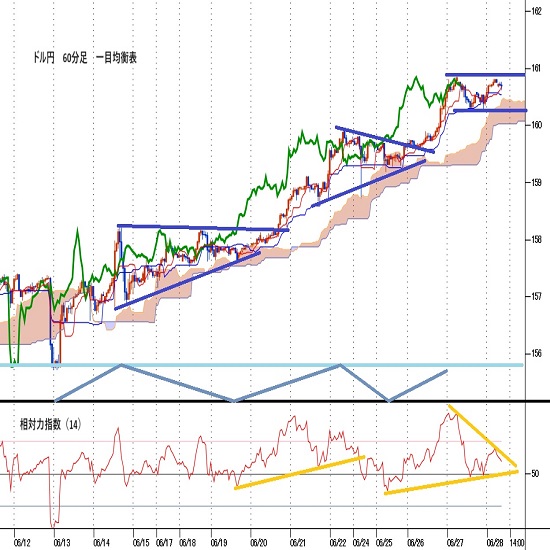

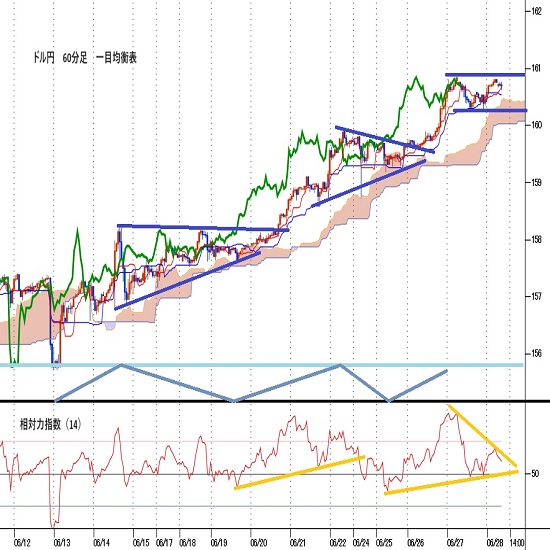

【60分足、サイクル・一目均衡表分析】

ドル円は6月25日午前安値159.18円から159円台後半へ戻したために26日午前時点では25日午前安値を目先の底とした上昇期入りとして27日午前から7月1日午前にかけての間への上昇を想定した。

6月27日早朝へ一段高した後も160円台前半を買われて確りしているのでまだ上昇余地ありとするが、市場介入ないし介入警戒感による反落や米PCE統計後の反応にも注意し、6月27日夜安値160.26円割れからはいったん下落期に入るとみて28日の日中から7月2日午前にかけての間への下落を想定する。

60分足の一目均衡表では6月27日早朝への大幅高で遅行スパンが好転して先行スパンからも大幅に上方乖離したが、その後は高値更新へ進めずにいるものの先行スパンを上回った状況を維持しているので遅行スパン好転中は高値試し優先とする。先行スパンからの転落を回避する内は遅行スパンが一時的に悪化してもその後に好転するところから上昇再開とするが、先行スパンから転落した後も続落する場合はやや大きめの調整安期に入るとみて遅行スパン悪化中の安値試し優先とする。

60分足の相対力指数は6月26日よるに80ポイントを超え、27日午後と夜に一時50ポイントを割り込んだところから持ち直しているので、60ポイント近辺に付けているうちは70ポイント超えから再び80ポイントを目指す上昇を想定するが、次の50ポイント割れから続落する場合はいったん下げに入るとみて30ポイント台への低下を想定する。

以上を踏まえて当面のポイントを示す。

(1)当初、6月27日夜安値160.26円を下値支持線、6月27日朝高値160.86円を上値抵抗線とする。

(2)160.26円を上回るうちは上昇余地ありとし、160.86円超えからは161円台中盤(161.35円から161.65円)への上昇を想定する。161.50円以上は反落警戒とするが、160円台を維持しての推移なら週明けも高値試しへ向かいやすいとみる。

(3)160.26円割れからは160.00円前後への下落を想定する。160.00円前後は買われやすいとみるが、160.00円割れから続落の場合は159円台中盤(159.65円から159.35円)への下落を想定し160円以下での推移が続く場合は週明けも安値試しへ向かいやすいとみる。

【当面の予定】

6/28(金)

休場 ニュージーランド

14:00 (日) 5月 新設住宅着工戸数 前年同月比 (4月 13.9%、予想 -6.1%)

15:00 (英) 1-3月期 GDP・改定値 前期比 (速報 0.6%、予想 0.6%)

15:00 (英) 1-3月期 GDP・改定値 前年同期比 (速報 0.2%)

15:00 (英) 1-3月期 経常収支 (10-12月 -212億ポンド、予想 -176億ポンド)

16:55 (独) 6月 失業率 (5月 5.9%、予想 5.9%)

19:00 (日) 外国為替平衡操作の実施状況(介入実績)

19:00 (米) バーキン・リッチモンド連銀総裁、講演

19:00 (欧) ビルロワドガロー仏中銀総裁、講演

21:30 (米) 5月 個人所得 前月比 (4月 0.3%、予想 0.4%)

21:30 (米) 5月 PCE(個人消費支出) 前月比 (4月 0.2%、予想 0.3%)

21:30 (米) 5月 PCEデフレーター 前年同月比 (4月 2.7%、予想 2.6%)

21:30 (米) 5月 コアPCEデフレーター・食品・エネルギー除く 前月比 (4月 0.2%、予想 0.1%)

21:30 (米) 5月 コアPCEデフレーター・食品・エネルギー除く 前年同月比 (4月 2.8%、予想 2.6%)

22:00 (米) ウィリアムズ・ニューヨーク連銀総裁、講演

22:45 (米) 6月 シカゴ購買部協会景況指数 (5月 35.4、予想 40.0)

23:00 (米) 6月 ミシガン大学消費者信頼感指数・確報値 (速報 65.6、予想 65.8)

25:00 (米) ボウマンFRB理事、質疑応答

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:山中 康司

2024.11.25

ドル円 もみあい継続するも動くならば下方向の調整か(週報11月第4週)

ドル円も154円割れではドル買いが出てくる展開になっていました。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.25

ドル円 基本は揉み合い、地政学リスクに依然要注意(週報11月第3週)

先週のドル/円相場はドルが底堅い。しかし上値も重いようで、ザラ場ベースで一度も156円台を付けることはなく、前週高値を超えられなかった。

-

米ドル(USD)の記事

Edited by:川合 美智子

2024.11.25

ドル円 テクニカル週報(2024年11月第4週)

直近の日足は先週末の東京市場で(9:00am)前日足から下寄りのスタートとなりましたが、153.90-00の下値抵抗に跳ね返されて小陽線で切り返しています。

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.06.28

ドル円、約38年ぶり高値圏で一進一退。本日は米5月PCEデフレータがメインイベント(6/28朝)

27日(木)のドル円相場は高値圏で一進一退。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。