�h���~���ʂ��@6��14�����l����5��3���ȍ~�̍��l�X�V�A159�~�ɔ���

�Z�h���~�A6/20�[����6/14������̍��l158.25���A��i���ɓ���

�Z�㏸�������𑝂��A6/21�����ɂ�158.94��t����159�~�ɔ���

�Z�č����Ȃ͓��{���Ăшב֊Ď��ΏۂɎw��A������Â炢�ɂ���Ƃ̌��������߂邫��������

�Z������\�̕Čo�ώw�W�͑����Ď�߂̌���

�Z��10�N�����͗��T�̑�ʓ��D�T���ď㏸�ANY�_�E��3�A���A�i�X�_�b�N��8�c�Ɠ��Ԃ�ɂ̔���

�Z157.50�ȏ�Ő��ڂ�����́A159�~��������159�~�䒆�Ղւ̏㏸��z�肷��

�Z158.40���ꂩ��͂��������ɓ���Ƃ݂āA158�~�䏘�Ղւ̉�����z�肷��

�y�T���z

�h���~��6��18�����l158.22�~��6��14���̓�����ɕt�������l158.25�~�ɔ����Ă���19���[���l157.60�~�܂ł��������Ă������A6��14����̔��������l156.88�~�ȍ~���X�ɒ�グ���Ă���������p������158�~������A20���[����158.25�~���Ĉ�i���ɓ���Ə㏸�������𑝂���21�������ɂ�158.94�~��t����159�~�ɔ������B

6��20����̕Čo�ώw�W�͑����Ďs��\�z�����ォ�������̂̎s��̃h�����蔽���͓݂��A�Ē�������肪�㏸�������̂̐����Ɍ������̂����A�����I���ł̋ɉE�E�h���͑䓪���ʂ��◈���̉p���I���ł̗^�}�s�k���O��w�i�Ƀ��[����|���h���}�����ăh�����������܂�h���~�������グ���B

�Đ��{�̈ב֕��œ��{���Ď��ΏۂɍĎw�肳�ꂽ���Ƃ�����A�s��͐��{�E���₪�s�������Â炭�Ȃ����Ǝ~�߂ĉ~���p�������D���ƂȂ������Ƃ�21�������ɂ����Ă̏㏸�����������Ǝv����B

�y���{�͍Ăшב֊Ď��ΏۂɁz

�č����Ȃ�6��20���Ɏ�v�f�Ց��荑�̒ʉݐ���ɑ���������\���A���{���Ăсu�Ď��Ώہv�Ɏw�肵���B�ב֕��͋c��ɑ��ĔN2�����A�@�啝�ȑΕĖf�Ս����A�A�啝�Ȍo�퍕���A�B����I�Ōp���I�Ȉב֎s������3����Ƃ��Ă��ׂĂ��Y������ƈב֑��썑�Ƃ���A2�ȏ�ɊY������ƊĎ��Ώۍ��Ƃ���邪�A���{��2016�N����u�Ď��Ώۍ��v�Ƃ���A2023�N��6����11���̕��ł͏��O����Ă�����1�N�U��Ɏw�肳�ꂽ�B

���{�̎s�����ɂ��Ắu�������т����\���Ă��蓧����������v�Ƃ��A4��29����5��2�������̉~�����h���������ɂ��Ắu�A�o��L���ɂ��鎩���ʉ݈��ւ̗U���ł͂Ȃ��A���I�ȍs�ׂł͂Ȃ��v�Ɨ��������������A�u�s�����͋ɂ߂ė�O�I�ȏɌ���A�K�ȋ��c�܂��Ď��{�����ׂ��v�Ƃ������B

�C�G���������������u�s�����͂܂�Ȃ��Ɓv�Əq�ׁA�_�c���������u�܂�Ȃ��Ƃ͓��R�Ȃ���}���ȉ~���ɑ��Ă͎s�����������Ȃ��v�Əq�ׂ����Ƃ����邪�A5��2�������̉�����������Ă����N�O�x�ڂ̎s�����ɓ��ݍ��܂Ȃ��������Ƃ܂���ƍ���̈ב֕��͓��ĊW�I�ɂ͉�����Â炢�ɂ���Ƃ̌��������߂邫�������ƂȂ�����ۂ�����B

�y�Čo�ώw�W�͑����Ď�߁z

6��20���ɕď����Ȃ����\����1-3�����o��Ԏ��͑O����7.2������2376��4500���h���ƂȂ�Q�l�����A���Ŋg�債�Ďs��\�z��2064���h�����������B

�ď����Ȃɂ��5���Z��H�����i�N���Z�j�͑O����5.5������127��7000�˂ƂȂ�s��\�z��137���˂�啝�ɉ����A��s�w�W�ƂȂ�Z��H���������O����3.8������138��6000�˂ƂȂ�s��\�z��145���˂�啝�ɉ�������B

�t�B���f���t�B�A�A��ɂ��6�������ƌi���w����1.3�ƂȂ�5����4.5����ቺ���Ďs��\�z��5.0����������B����ł͐V�K���}�C�i�X7.9����}�C�i�X2.2�ցA�ٗp���}�C�i�X7.9����}�C�i�X2.5�։��P�������̂̃}�C�i�X���ɗ��܂�A6�����㌩�ʂ���5����32.4����13.8�ֈ��������B

�y��10�N�����͗��T�̑�ʓ��D�T���ď㏸�A�_�E�͘A���A�i�X�_�b�N��8���Ԃ蔽���z

6��20���̕Ē��������͑����ď㏸�����B

���������w�W��10�N�����͑O����0.04���㏸��4.26���A30�N�����͓�0.04���㏸��4.40���A2�N�����͓�0.02���㏸��4.74���ƂȂ����B

10�N������6��11������14����4�c�Ɠ��A���ቺ����4.19��������4��25����4.74���ȍ~�̍Œ�Ƃ������A���̌�͑啝�ቺ�ꕞ�ʼn����a��̗l���ł���A30�N������2�N���������l�ɉ����a���Ă���B�č��̌o�ώw�W�������Ēᒲ���������Ƃ�9���������J�n���ғx��6����㔼�ƍ��߂����A���T��24���̂s�a�i3������700���h���A6������700���h���j�A25����2�N�i690���h���j�A26����5�N�i700���h���j�A27����7�N�i440���h���j�Ƒ�ʂ̍����ȓ��D�\�肪���\���ꂽ���߂Ɏ����̊ɂ݂��ӎ����č�����E�����㏸���͂������������Ƃ�20���̏㏸�Ɋ�^������ۂ��B

�m�x�_�E��9�����������҂���O����299.90�h�����Ə㏸����17������3�A���Ƃ���5��30�����l�ȍ~�̍��l���X�V���Ă���㏸�ĊJ�������܂����B�i�X�_�b�N�����w���͎�����Ԓ��̍ō��l���X�V���Ă��痘�H������Ɉ������140.64�|�C���g����8�c�Ɠ��Ԃ�ɔ����A�r���o�T�O�O�w����������Ԓ��̍ō��l���X�V���Ă���̔����őO����13.86�|�C���g���ɏI���������㏸��͌p�����Ă����ۂ��B

�y60�����A�T�C�N���E��ڋύt�\���́z

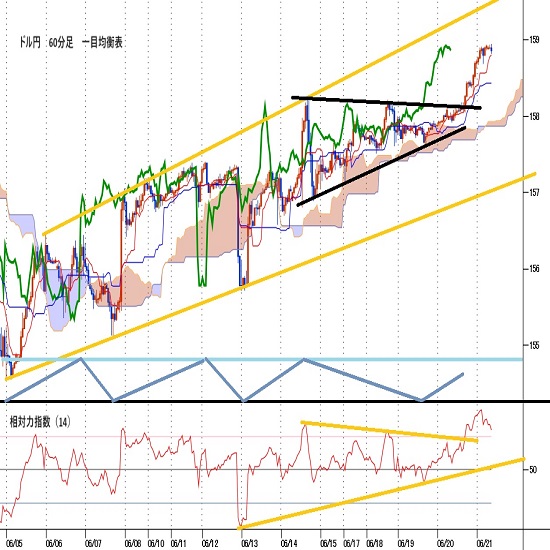

�h���~��6��14���̓�����������������O�p���������̗l���Ő��ڂ��Ă������A20���[�����玝������������ꂵ��159�~�ɔ��������߁A�O�p���������̏I�_�ƂȂ�6��20���[���l157.60�~���N�_�Ƃ����㏸���Ƃ݂�21���ߌォ��25���[�ɂ����Ă̊Ԃւ̏㏸��z�肷��B

60�����̈�ڋύt�\�ł�6��20�������ւ̏㏸�Œx�s�X�p�����D�]���Đ�s�X�p������̓]����������Ă�����20���[������̈�i���ɂ�藼�X�p�������Ă̍D�]���ێ����Ă���B�����Ɨ��X�p���̘������傫���Ȃ��Ă���̂�26�{��������l�x�����Ƃ��ď��邤���͍��l�����D��Ƃ���B26�{������ꂩ��͎�C�]�����ӂƂ��A�x�s�X�p����������͂��������ɓ���Ƃ݂Đ�s�X�p��������������z�肷��B

60�����̑��Η͎w����6��21��������80�|�C���g��֑啝���A���̌��70�|�C���g��㔼���ێ����Ă���̂ł܂��㏸�]�n����Ƃ��邪�A���ꂪ�������̌�Ɉ�i������ۂɎw���̃s�[�N���艺�����C�t�s���݂���ꍇ�͔����x���Ƃ���50�|�C���g�O��ւ̒ቺ��z�肷��B

�ȏ�܂��ē��ʂ̃|�C���g�������B

�i1�j�����A158.40�~�����l�x�����A159.00�~����l��R���Ƃ���B

�i�Q�j157.50�~�ȏ�ł̐��ڂ��ꎞ�I�Ɋ��荞��ł��������159�~��������159�~�䒆�Ձi159.35�~����159.65�~�j�ւ̏㏸��z�肷��B159.50�~�ȏ�͔����x���Ƃ��邪�A158.50�~�������Ă̐��ڂ����O���l����1�~���锽�����������Ȃ��Ȃ�T���������l�����������₷���Ƃ݂�B������160�~���B�ł͍��N�O�x�ڂ̎s�������x������B

�i�R�j158.40�~���ꂩ��͂��������ɓ���Ƃ݂�158�~�䏘�Ձi158.20�~����158.00�~�j�ւ̉�����z�肷��B158�~�䏘�Ղ͔����₷���Ƃ݂邪�A158.40�~�ȉ��ł̐��ڂȂ�T���������l�����������₷���Ƃ݂�B

�y���ʂ̗\��z

6/21(��)

�x��@�X�E�F�[�f��

15:00 (�p) 5�� �������㍂�@�O����@�i4���@-2.3���A�\�z�@1.3���j

15:00 (�p) 5�� �������㍂�@�O�N������@�i4���@-2.7���A�\�z�@-0.8���j

16:00 (��) �i�[�Q���ƘA��فA�u��

16:30 (��) 6�� �g�n�b�a�����Ƃo�l�h�E����l�@�i5���@45.4�A�\�z�@46.4�j

16:30 (��) 6�� �g�n�b�a�T�[�r�X�Ƃo�l�h�E����l�@�i5���@54.2�A�\�z�@54.4�j

17:00 (��) 6�� �g�n�b�a�����Ƃo�l�h�E����l�@�i5���@47.3�A�\�z�@47.9�j

17:00 (��) 6�� �g�n�b�a�T�[�r�X�Ƃo�l�h�E����l�@�i5���@53.2�A�\�z�@53.5�j

17:30 (�p) 6�� �r���o�����Ƃo�l�h�E����l�@�i5���@51.2�A�\�z�@51.3�j

17:30 (�p) 6�� �r���o�T�[�r�X�Ƃo�l�h�E����l�@�i5���@52.9�A�\�z�@53.0�j

22:45 (��) 6�� �r���o�����Ƃo�l�h�E����l�@�i5���@51.3�A�\�z�@51.0�j

22:45 (��) 6�� �r���o�T�[�r�X�Ƃo�l�h�E����l�@�i5���@54.8�A�\�z�@53.7�j

23:00 (��) 5�� �R���t�@�����X�{�[�h�i�C��s�w���@�O����@�i4���@-0.6���A�\�z�@-0.3���j

23:00 (��) 5�� ���ÏZ��̔������E�N�����Z�@�i4���@414�����A�\�z�@410�����j

23:00 (��) 5�� ���ÏZ��̔������@�O����@�i4���@-1.9���A�\�z�@-1.0���j

���F�|�C���g�v��͕ҏW��

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.11.22

�����s��̃h����154�~��㔼�Ő��ځA����ɂ��lj����グ�ϑ����~���̃u���[�L���Ɂi24/11/22�j

�������ԁi���{����8������15���j�̃h���E�~�́A���{���̂�������Ƃ������ڂ��ޗ��ɂ��荂�̓W�J�ƂȂ�154�~��㔼�Ő��ڂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.11.22

�h���~�@�l�������̂��̂͌��������A���ʃ����W�����i11/22�[�j

�����s��̓h�����������B��⌃���߂̗����������ǂ�Ȃ��A�ŏI�I�Ƀh���͍��l�����B

-

�ăh���iUSD�j�̋L��

Edited by:�ҏW�lK

2024.11.22

�h���~154�~��O���A�{�MCPI���~�܂蓙�ňꎞ154�~���� (11/22�ߑO)

22���ߑO�̓����s��Ńh���~�́u�����ė����v�B

-

�ăh���iUSD�j�̋L��

Edited by:�ҏW�lK

2024.06.21

�h���~�A�ꎞ159.13����4/29�ȗ��̍��l�X�V�@(6/21�ߑO)

21���ߑO�̓����s��Ńh���~�͈ꎞ159�~��悹�B

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.06.21

�h���~�A���ċ������ɒ��ڂ����h�������E�~���肪�D���ƂȂ钆�A��1�J�����Ԃ荂�l���ւƋ}�㏸�i6/21���j

20���i�j�̃h���~����͌����Ȓl�����B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B