動きが止まれば円安、今週は米国CPI次第

〇先週のドル円、前週の大変動の後で、じりじりと円安方向に戻す動意薄の一週間で次の材料待ち

〇週初153円台前半から始まり、木曜に156円間近まで円安が進み、その後は高値圏でのもみあい

〇5/15に米CPI発表、現在の米インフレ率の状況を確認する点で重要な週

〇総合CPIが3.4%(前回3.5%)、コアCPIが3.6%(前回3.8%)と低下予想

〇高値圏でのもみ合い続き、FOMC後の介入後の戻り高値156.28レベルを試しやすい地合いに変化なし

〇今週はCPI上振れも考慮し154.75レベルをサポート、157.00レベルをレジスタンスとする週を見る

今週の週間見通し

前週がGW期間中の大規模介入により大変動を示した後ということもあり、先週のドル円は連日静かな値動きで週間レンジも2円60銭程度と十分動いてはいるのですが、日々じりじりと円安方向に戻していく動きだったこともあり、印象としては動意薄の一週間で次の材料待ちという雰囲気が広がっていました。

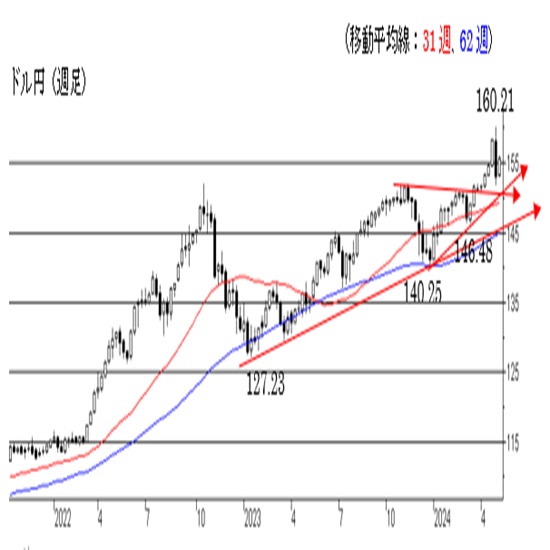

ドル円は週初は153円台前半から始まり、木曜に156円間近まで円安が進み、その後は高値圏でのもみあいのまま一週間を終えた動きです。これはイエレン財務長官の発言で値動きが緩やかであれば介入できないのではないかとの思惑を地で行く値動きという印象です。意識的に出来るものではありませんが、絶対的な日米金利差がある以上、介入が出なければ着実に円安方向へと戻していくということを実感させたと言えます。またFRB関係者もタカ派な発言を繰り返し、6月FOMCでは年末時点の金利見通しが3月の3回利下げから2回、状況によっては1回利下げに後退するかもしれないといった発言が続いています。

こうしたことから、米金利(10年債利回り)も一時期よりは低下したとはいえ、動き次第では再び金利差拡大、そしてドル買いという動きになる可能性はあります。そうした中で、今週は米国CPIが15日に発表され、現在の米国のインフレ率がどのような状況なのかを確認する点で重要な週となります。予想では総合CPIが3.4%(前回3.5%)、コアCPIが3.6%(前回3.8%)と低下する予想となっていますが、それでもFRBがターゲットとしている2%からは乖離が大きい状態です。

予想通り、あるいは予想よりも高い数値が出ると米金利上昇とドル高の動きとなり、ドル円は改めて156円台前半のFOMC後の介入の戻り高値を試しに行く展開となるでしょう。逆に予想よりも低い数値であれば金利低下によるドル安となるでしょうが、その場合は押し目買いを考える向きも多いでしょうから、よほど弱い数字でない限り大きくドルが売られる展開は考えにくいでしょう。またシカゴの円売りポジションも先週時点では約13.5万枚まで減少していますので、投機筋としては改めて円売りを考える可能性もあるでしょう。

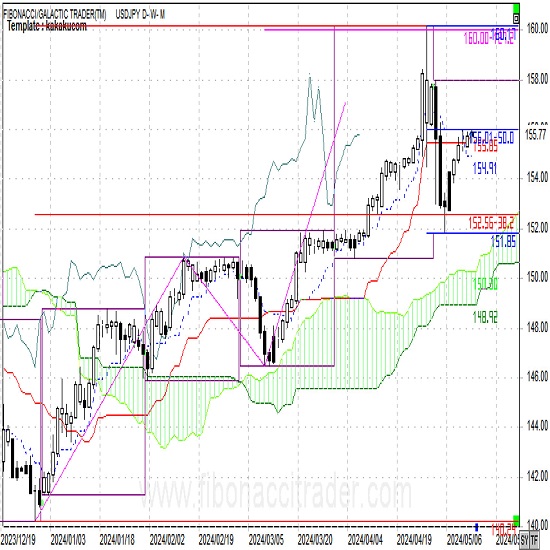

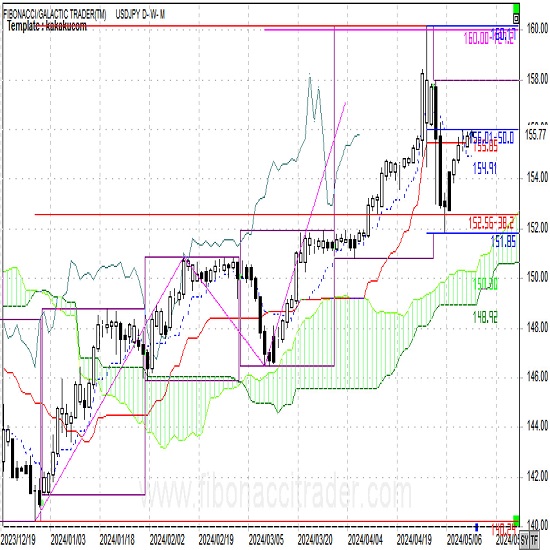

テクニカルにはいつもの日足チャートをご覧ください。

ここまでの高値はテクニカルなターゲットと一致したこと、また高値をつけた後の下げも昨年12月安値と5月高値との38.2%押し152.56とほぼ重なりました。さらに、高値とその後の安値との半値戻しが156.01となっていて、これもほぼ同水準で止められました。

ただ、今週のCPI次第ではあるものの高値圏でのもみ合いが続いていることを考えると、いったんはFOMC後の介入が出た後の戻り高値156.28レベルを試しやすい地合いに変化はありません。CPIが予想通りか予想以下であれば、同水準を大きく超えていくことも考えにくいのですが、強い数字の場合には157円程度までの上昇は考えておく必要はあるでしょう。いっぽうで下値は現在では155円割れでは買いが出やすい地合いになっています。

これらを併せて考えると、CPIでの上振れの可能性も考慮した上で、今週は154.75レベルをサポートに、157.00レベルをレジスタンスとする週を見ておきます。

このチャートは、ローソク足の足型をそのままに陰陽の着色のみを平均足と同様とすることで、短期的な方向性(白=上昇、黒=下降)を見やすくした独自チャートとなっています。

また、一目均衡表を併せて表示することで上下のチャートポイントもわかりやすく示しました。

今週の予定(時刻表示のあるものは日本時間)

今週注目される経済指標と予定をあげてあります。影響が少ないものはあえて省いています。FRB地区連銀総裁講演の内、2024年FOMCメンバー(ニューヨーク、クリーブランド、リッチモンド、アトランタ、サンフランシスコ)ではない地区連銀総裁はカッコ付で示しました。また、わかりやすさ優先であえて正式呼称で表記していない場合もあります。特に重要度の高いイベントに☆印を付けました。

5月13日(月)

10:30 豪州4月企業景況感

22:00 クリーブランド連銀総裁講演、ジェファーソンFRB副議長講演

5月14日(火)

15:00 ドイツ4月CPI

15:00 英国4月失業率

18:00 ドイツ5月ZEW景況感

18:00 ユーロ圏5月ZEW景況感

21:30 米国4月PPI ☆

23:00 パウエルFRB議長講演 ☆

23:00 オランダ中銀総裁講演

5月15日(水)

**:** 香港市場休場

15:45 フランス4月CPI

18:00 フランス中銀総裁講演 ☆

18:00 ユーロ圏1〜3月期GDP改定値 ☆

18:00 ユーロ圏3月鉱工業生産

21:30 米国4月CPI ☆、小売売上高

21:30 米国5月NY連銀製造業景況指数

23:00 米国5月NAHB住宅指数 ☆

23:00 米国3月企業在庫

23:30 週間原油在庫統計

25:00 (ミネアポリス連銀総裁講演)

5月16日(木)

08:50 本邦1〜3月期GDP速報値 ☆

10:30 豪州4月失業率

18:00 イタリア中銀総裁講演 ☆

21:30 米国5月フィラデルフィア連銀製造業景況指数 ☆

21:30 米国4月住宅着工 ☆・建設許可件数

21:30 米国新規失業保険申請数 ☆

21:30 米国4月輸入物価

22:15 米国4月鉱工業生産、設備稼働率

23:30 (フィラデルフィア連銀総裁講演)

28:50 アトランタ連銀総裁講演 ☆

5月17日(金)

11:00 中国4月鉱工業生産、小売売上高

18:00 ユーロ圏4月CPI

21:30 オーストリア中銀総裁講演

23:00 米国4月景気先行指数

前週の主要レート(週間レンジ)

(注)上記表の始値は全て東京午前9時時点のレート。

為替の高値・安値は東京午前9時ーNY午後5時のインターバンクレート。

先週の概況

5月6日(月)

ドル円は金曜雇用統計後に目先の安値をつけた動きとなり、東京が休場となった週明けの東京市場においてもドル買いが先行する動きとなりました。東京時間の昼過ぎには一時154.01レベルの高値をつけましたが、154円台では戻り売りを考える向きも多かった様子で、その後は153円台後半の狭いレンジでの取引に終始しました。

5月7日(火)

ドル円は動きが止まれば日米金利差によるドル買いが出やすくなってくるという動きになってきました。前日のイエレン財務長官による介入牽制発言も多少は効いていると見られ153円台後半から154円台後半へと終日じり高の動きとなりました。

5月8日(水)

ドル円は前日と同様に材料がなく落ち着いているとじりじりと円安になる流れとなりました。東京朝方の154円台半ばからNY引けの155円台半ばまで終日ゆっくりとした円安の動きを見せました。

5月9日(木)

ドル円は今週は目立った材料が無いことからじり高の動きを続けてきました。欧州市場前場には155.95レベルまで上昇しましたが、ユーロドルが欧州市場で上昇した動きからドル円は東京朝方の水準に押して引けました。

5月10日(金)

連日特に目立った材料が無いことでドル円はじり高、155円台前半から後半へと水準を上げたものの、一日の値幅は64銭にとどまりました。

ディスクレーマー

アセンダント社が提供する本レポートは一般に公開されている情報に基づいて記述されておりますが、その内容の正確さや完全さを保証するものではありません。また、使用されている為替レートは実際の取引レートを提示しているものでもありません。記述されている意見ならびに予想は分析時点のデータを使ったものであり、予告なしに変更する場合もあります。本レポートはあくまでも参考情報であり、アセンダント社および二次的に配信を行う会社は、為替やいかなる金融商品の売買を勧めるものではありません。取引を行う際はリスクを熟知した上、完全なる自己責任において行ってください。アセンダント社および二次的に配信を行う会社は、本レポートの利用あるいは取引により生ずるいかなる損害の責任を負うものではありません。なお、許可無く当レポートの全部もしくは一部の転送、複製、転用、検索可能システムへの保存はご遠慮ください。

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.12.25

東京市場のドルは157円台で推移、植田日銀総裁の余波は弱く一段の円安は回避か(24/12/25)

東京時間(日本時間8時から15時)のドル・円は、植田日銀総裁の発言を受けて、やや円安ドル高に振れ一時157円50銭台まで上昇した。

-

米ドル(USD)の記事

Edited by:編集人K

2024.12.25

ドル円157円台前半、主要市場のクリスマス休暇入りで市場閑散 (12/25午前)

25日午前の東京市場でドル円は小動きに終始。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.12.25

ドル円見通し 第一次トランプ政権における円高の教訓(24/12/25)

ドル円は、157円割れを買われつつ25日未明に157.37円まで高値を若干切り上げて確りしている。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.05.13

ドル円 ドル底堅い、基本は155円台での一進一退か(5/13夕)

週明けの東京市場はドルが底堅い。一時下値を試すも安値は155円半ばまで。結果は「行って来い」だった。

-

米ドル(USD)の記事

Edited by:川合 美智子

2024.05.13

ドル円 テクニカル週報(2024年5月第2週)

直近の週足は寄付き安値の陽線で切り返して上値余地を探る動きに転じています。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。