『日米欧のインフレ指標に注目。ドル円は上昇トレンド継続か』

○今週のドル円、2/20にかけ149.68まで下落後、週末にかけて150.79まで上昇

○FRB高官の相次ぐ早期利下げに慎重な発言や、米金利上昇に伴うドル買い圧力などが支援材料

○ユーロドル、週後半に1.0889まで上昇後、冴えない欧州経済指標を受け1.0820前後まで値を崩す動き

○ドル円、日足ローソク足が全てのテクニカルポイントの上側に位置、テクニカルの地合いは極めて強い

○ファンダメンタルズも日銀の金融緩和長期化、FRBの利下げ開始時期後ずれ観測などがドル円をサポート

○日米の金融政策を見極めるうえで、2/27発表の本邦1月全国CPIと2/29発表の米1月PCE価格指数に注目

○週央から週後半にかけて、ドル円相場が急伸する展開をメインシナリオとして予想

○来週の予想レンジ(USDJPY):149.50ー152.50、(EURUSD):1.0675−1.0925

今週のレビュー(2/19−2/23)

今週のドル円相場(USDJPY)は、週初150.10で寄り付いた後、(1)本邦輸出企業の実需のドル売りや、(2)政府・当局の為替介入警戒感、(3)米1月景気先行指数(結果▲0.4%、予想▲0.3%)の市場予想を下回る結果、(4)米金利低下に伴うドル売り圧力、(5)米主要株価指数の冴えない動き(エヌビディア決算を控えたポジション調整)が重石となり、翌2/20にかけて、週間安値149.68まで下落しました。

しかし、売り一巡後に下げ渋ると、(6)リッチモンド連銀バーキン総裁による「予想以上の伸びとなった1月CPIと1月PPIは今後の米FRBの金利決定を複雑なものにしている」との早期利下げに慎重な発言や、(7)ボウマンFRB理事による「利下げの時期は確実に今ではない」との早期利下げに慎重な発言、(8)米FOMC議事要旨での「政策担当者の大半が急速な利下げのリスクを指摘している」との早期利下げに慎重な見解、(9)日経平均株価の史上最高値更新(リスク選好の円売り圧力)、(10)米新規失業保険申請件数(結果20.1万件、予想21.6万件)の良好な結果、(11)米2月製造業PMI(結果51.5、予想50.7)の市場予想を上回る結果、(12)ジェファーソンFRB副議長による「利下げは今年後半が適切である可能性が高い」との上半期中の利下げ期待を牽制する発言、(13)米金利上昇に伴うドル買い圧力、(14)米主要株価指数の力強い動きが支援材料となり、週末にかけて、週間高値150.79まで上昇しました。引けにかけて小反落するも下値は堅く、本稿執筆時点(日本時間2/24午前5時00分現在)では、150.50前後で推移しております。

<ユーロドル相場>

今週のユーロドル相場(EURUSD)は、週初1.0776で寄り付いた後、(1)ECBによる利下げ開始時期の前倒し観測や、(2)ドイツ債利回り低下に伴うユーロ売り圧力、(3)欧州株の冴えない動きが重石となり、週明け早々に、週間安値1.0761まで軟化しました。

しかし、売り一巡後に下げ渋ると、(4)欧州1月新車登録台数(結果+12.1%、前回▲3.3%)の力強い結果や、(5)ユーロ圏12月経常収支(結果319億ユーロ黒字、前回246億ユーロ黒字)の黒字幅拡大、(6)ユーロ圏12月建設支出(結果+1.9%、予想▲1.9%)の市場予想を上回る結果、(7)心理的節目1.0800突破に伴う仕掛け的なユーロ買い・ドル売り、(8)ユーロ圏2月消費者信頼感速報値(結果▲15.5、予想▲15.5、前回▲16.1)の前月比改善、(9)ベルギー中銀ウンシュ総裁による「利下げを期待するのは時期尚早」との早期利下げに慎重な発言、(10)ドイツ債利回り上昇に伴うユーロ買い圧力(独10年債利回りが昨年11/28以来の高水準へと急上昇)、(11)フランス2月製造業PMI(結果46.8、予想43.5)およびフランス2月非製造業PMI(結果48.0、予想45.6)の力強い結果、(12)欧州株の堅調推移(独DAXや仏CACが史上最高値更新)が支援材料となり、週後半にかけて、週間高値1.0889まで上昇しました。

もっとも、買い一巡後に伸び悩むと、(13)ドイツ2月製造業PMI(結果42.3、予想46.0)の冴えない結果や、(14)ユーロ圏2月製造業PMI(結果46.1、予想47.0)の市場予想を下回る結果、(15)米新規失業保険申請件数(結果20.1万件、予想21.6万件)の良好な結果、(16)米金利上昇に伴うドル買い圧力が重石となり、本稿執筆時点(日本時間2/24午前5時00分現在)では、1.0820前後まで値を崩す動きとなっております。尚、2/22に公表されたECB理事会議事要旨では「メンバー内で利下げについて議論するには時期尚早であるという幅広いコンセンサスがあった」「金利を早期に引き下げるリスクの方が遅く引き下げるリスクよりも大きい」との早期利下げに慎重な見解が示されましたが、ユーロ買いでの反応は限定的となりました。

来週の見通し(2/26−3/1)

<ドル円相場>

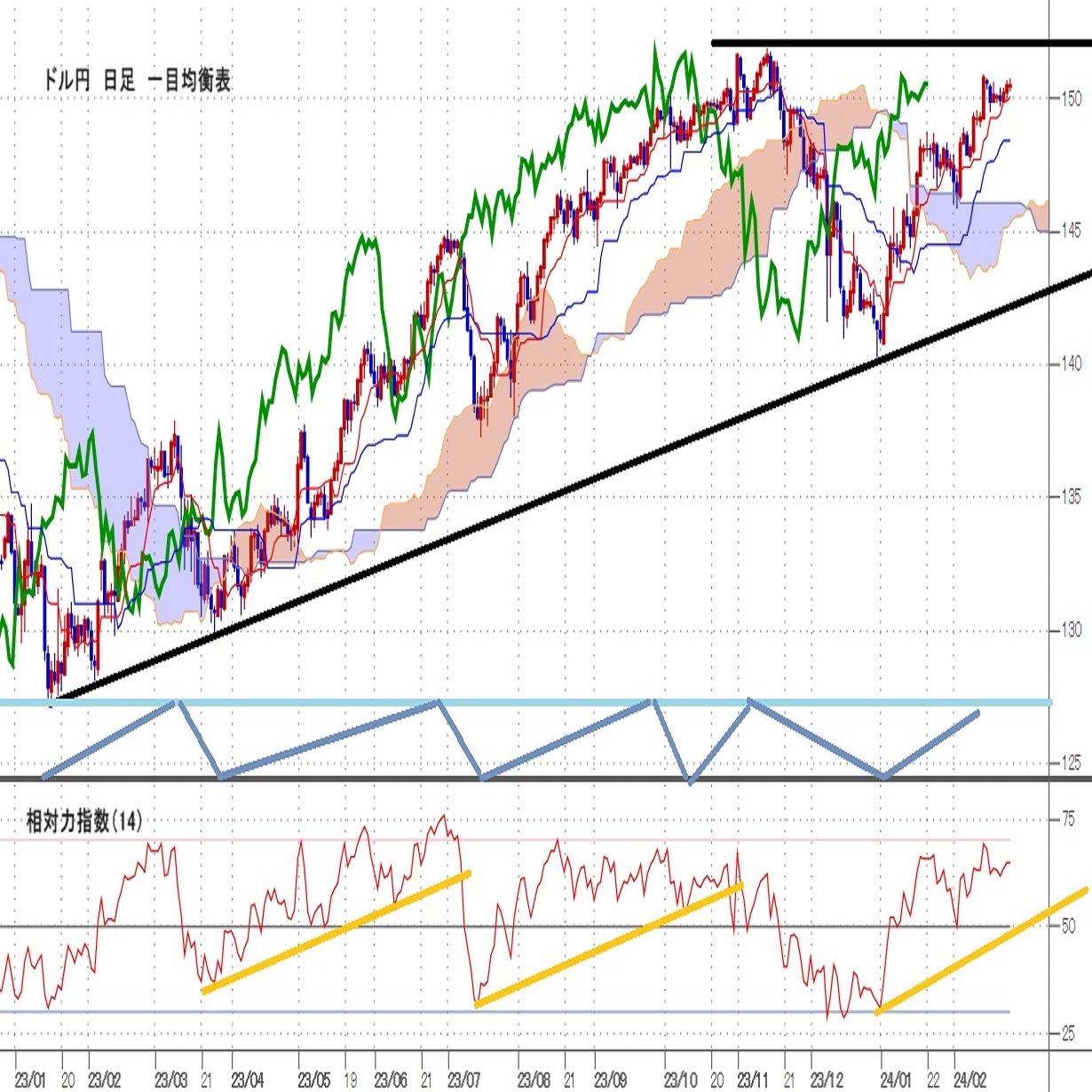

ドル円は直近高値圏での堅調推移が続いています。日足ローソク足が全てのテクニカルポイント(21日線、50日線、90日線、200日線、ボリンジャーミッドバンド、一目均衡表転換線、基準線、雲上下限)の上側に位置していることや、強い買いシグナルを示唆する「一目均衡表三役好転」「強気のパーフェクトオーダー」「昨年11/13高値151.91と昨年12/28安値140.25を起点としたフィボナッチ76.4%戻し」「ダウ理論の上昇トレンド」が成立していること、上位足のみならず下位足でも買いシグナルが点灯していること等を踏まえると、テクニカル的に見て、地合いは「極めて強い」と判断できます。

また、ファンダメンタルズ的に見ても、(1)日銀による金融緩和の長期化観測(植田日銀総裁、内田日銀副総裁、清水日銀理事が立て続けにマイナス金利解除後も金融緩和を続ける方向性を示唆→円金利が当面の間低位で抑制されるとの見方が台頭)や、(2)米FRBによる利下げ開始時期の後ずれ観測(上半期中の利下げ観測が後退→3月FOMCでの利下げ確率は2.5%へ急低下。5月FOMCでの利下げ確率も22.7%へ急低下。6月FOMCでの利下げ確率も52.4%へ急低下)、(3)上記1、2を背景とした円キャリートレードの長期化観測(日米金利差に着目したドル買い・円売り圧力)、(4)本邦個人投資家主導の恒常的な円売り圧力(新NISA開始に伴う外株投資の活発化→本邦個人投資家による円売り・外貨買い需要)など、ドル円相場の上昇を連想させる材料が揃っています。

こうした中、来週は上記1、2を見極める目的で、2/27に発表される本邦の1月全国CPIと、2/29に予定されている米1月PCE価格指数に注目が集まります。前者については、前哨戦となる東京都区部コアCPIが鈍化しているため、来週発表される全国CPIも下振れリスクに警戒が集まります。一方、後者については、先般発表された米1月CPIが市場予想を大幅に上回ったことで、PCE価格指数の上振れリスクが警戒されます。当方は全国CPIの伸び率鈍化と、米PEC価格指数の伸び率加速の組み合わせを想定しているため、週央から週後半にかけて、ドル円相場が急伸する展開をメインシナリオとして予想いたします(昨年高値151.91を試すシナリオを想定)。尚、来週は日米インフレ指標以外にも、米2月ISM製造業景況指数や、米当局者発言(アトランタ連銀ボスティック総裁、ボストン連銀コリンズ総裁、ニューヨーク連銀ウィリアムズ総裁、シカゴ連銀グールズビー総裁、クリーブランド連銀メスター総裁、サンフランシスコ連銀デーリー総裁)が予定されております。

来週の予想レンジ(USDJPY):149.50ー152.50

<ユーロドル相場>

ユーロドル相場(EURUSD)は、2/14に記録した約3カ月ぶり安値1.0695(昨年11/14以来の安値圏)をボトムに切り返すと、今週後半にかけて、一時1.0889まで急伸しました。しかし、アップサイドにやや強めのレジスタンスとして意識されている1.0900が控えていることや、一目均衡表の分厚い雲が向こう2週間以内に急ピッチにアップサイドから垂れ下がってくること、強い売りシグナルを示唆する「一目均衡表三役逆転」が継続点灯していること等を踏まえると、テクニカル的に見て、上値余地は乏しいと判断できます。

また、ファンダメンタルズ的に見ても、(1)欧州経済の先行き不透明感や、(2)ECBによる利下げ開始時期の前倒し観測(依然として4月ECB理事会での利下げ決定が市場コンセンサス)、(3)米FRBによる利下げ開始時期の後ずれ観測(上半期中の利下げ確率が急低下)、(4)上記2、3を背景とした欧米金融政策の方向性の違い(欧米金利差に着目したユーロ売り・ドル買い)など、ユーロドル相場の下落を連想させる材料が揃っています。

こうした中、来週は上記2を見極める目的で、2/29に予定されているドイツ2月消費者物価指数や、3/1に予定されているユーロ圏2月消費者物価指数に注目が集まります。市場予想を下回る場合には、ユーロ圏のインフレ鈍化→ECBによる4月利下げ観測再燃→欧州債利回り低下→ユーロ売りの経路で、ユーロドルに強い下押し圧力が加わるシナリオが想定されるため、当方では引き続き、ユーロ売り・ドル買いトレンドの再開(2/14に記録した安値1.0695に向かって下げ足を速める展開)をメインシナリオとして予想いたします。

来週の予想レンジ(EURUSD):1.0675−1.0925

注:ポイント要約は編集部

ドル円日足

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.12.21

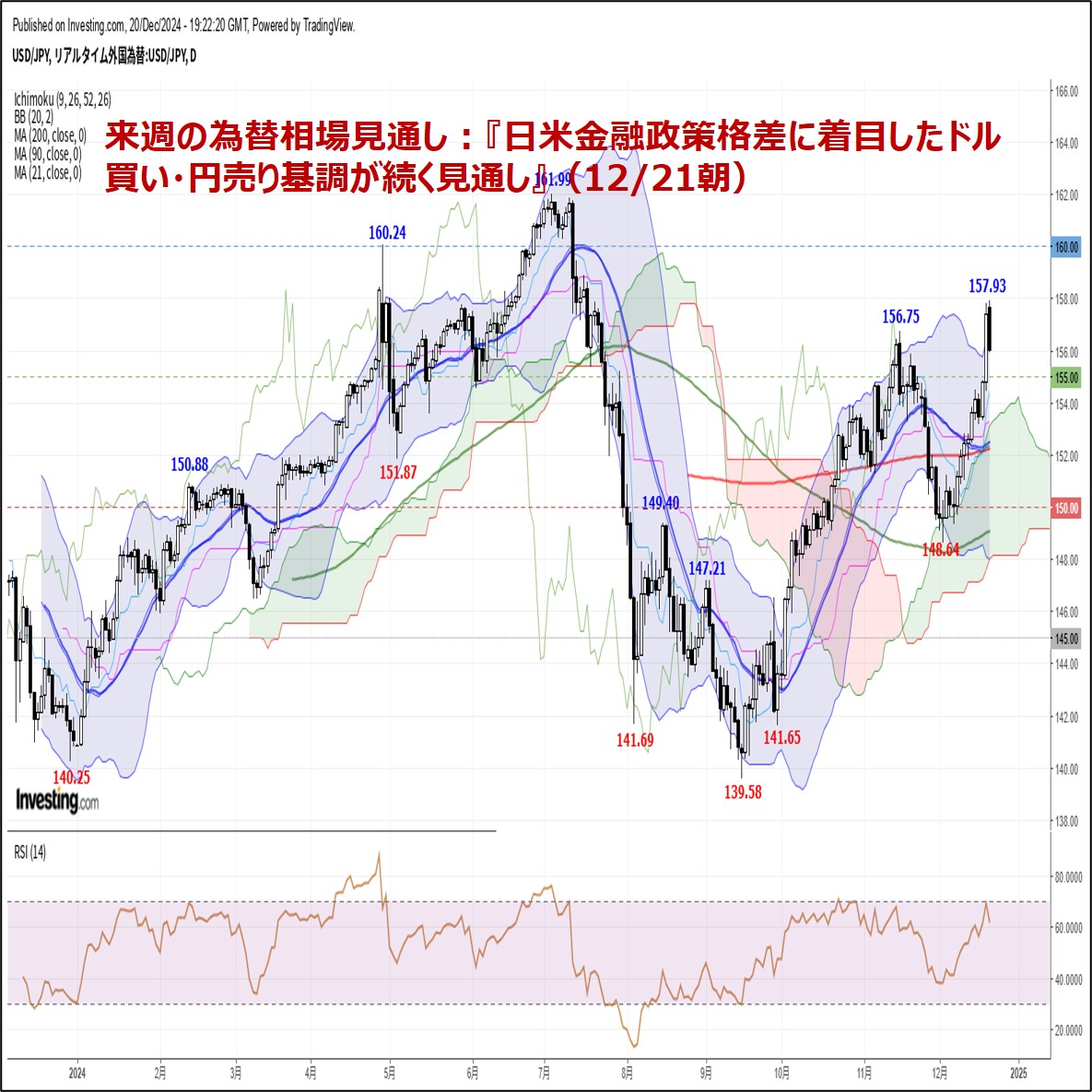

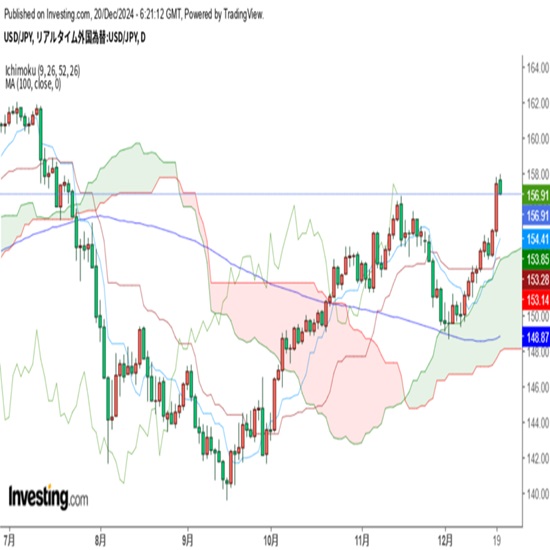

来週の為替相場見通し:『日米金融政策格差に着目したドル買い・円売り基調が続く見通し』(12/21朝)

ドル円は12/3に記録した約2カ月ぶり安値148.64(10/11以来の安値圏)をボトムに反発に転じると、今週は一時157.93(7/17以来の高値圏)まで急伸しました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.12.20

東京市場のドルは一時156円台まで下落、口先介入の影響力は限定的で円安ドル高再燃か(24/12/20)

東京時間(日本時間8時から15時)のドル・円は、158円台に迫る場面が見られたものの、加藤財務大臣らによる口先介入などが重しとなり156円台まで下落する場面が見られた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.12.20

ドル円 上昇リスク高いが、調整の動きにも要注意(12/20夕)

東京市場はドルが弱含み。本邦要人からの口先介入もあり、円の買い戻しが優勢だった。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.02.26

ドル円週間見通し 米利下げ先延ばしは織り込み済、151円手前を抵抗とした持ち合い放れを試す

今週は2月27日の日本全国CPI(消費者物価指数)と2月29日の米1月PCE(個人消費支出)デフレーターの内容に注目が集まる。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.02.23

ドル円 新規材料乏しい、基本はレンジ取引継続か(2/23夕)

アジア市場は引き続き小動き。150円半ばと高値圏での推移ながら、当局の介入警戒感などもあり上値は重かった。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。