円安警戒強いがドル/円はドル強保ち合いか

〇先週のドル円、前半はおおむね静かな値動き、日米金融政策発表で乱高下し148.35レベルで越週

〇米FOMC、金利据え置きだが年内1回利上げの意向、日銀は金融緩和策の現状維持を全会一致

〇当局の円安けん制などによりドルの上値は重そうだが、中期的には150円に接近の可能性も

〇今週は、米9月消費者信頼感指数、PCEデフレーター等重要指標、要人発言に注意

〇今週のドル円予想レンジ:146.50-149.50

〇ドル高・円安は、先週高値148.46をめぐる攻防に注目

〇ドル安・円高方向は、先週安値に当たる147.32が最初のサポート

<< 先週の回顧 >>

先週のドル/円相場はドルが小幅に続伸。前週は超えられなかった148円の壁、昨年11月4日以来の上抜けを記録し推移している。

前週末、ロシア訪問中の北朝鮮・金総書記は同国国防相と会談し、「国防分野の協力強化に向けて建設的な意見を交わした」とされていた。一方、IAEAは「イランがベテラン核査察官を拒否した」ことを明らかにしており、動静が懸念されていたようだ。

そうした状況下、ドル/円は147.75円レベルで寄り付いたのち、しばらく揉み合い。注目材料の日米金融政策発表が週央以降に予定されていることで、前半はおおむね静かな値動きだった。しかし、週央以降は上下に振れるなかなか激しい乱高下。148円を超えて高値示現後1円以上下落するも「行って来い」。全戻しを達成するといった大荒れの様相を呈するなか、最終的に週末NYは148.35円レベルと週間のドル最高値圏で取引を終えている。

一方、週間を通して注視されていた材料は、「当局の円安けん制姿勢」と「日米金融政策」について。

前者は、ドル/円が147円後半で推移するなか、イエレン米財務長官が「為替レートの水準に影響を及ぼすことでなく、ボラティリティを滑らかにするスムージングが目的であれば理解できる」などと発言。為替介入に一定の理解を示したと解釈され話題に。また、そののち神田財務官から「米当局とは緊密に意思疎通を図っている」、松野官房長官は「国際的に当局同士で緊密に意思疎通を図っている」、鈴木財務相も「為替相場の過度な変動は好ましくないという認識を共有してきている」−−などと、イエレン発言に乗っかるようなコメントが相次ぎ確認されていた。ただ、いずれも昨年9月の円買い介入実施前などと比較すると、切迫感は幾分低いか。

対して後者は、日本時間の21日未明、午前3時に注目の米FOMCの結果が公表された。主要政策金利は予想通り「据え置き」となった反面、残り2回予定されている会合のうち少なくとも1回で「金利を引き上げる」意向が示唆されていた。さらに、FOMC参加者19人のうち12人が年内あと1回の利上げを支持していることが明らかにされ、市場では予想よりも強気な内容だったといった見方をする向きが少なくないようだ。一方、日銀は週末22日の昼前に、決定会合の結果として「金融緩和策の現状維持を全会一致で決定した」と発表。同時に、長期金利の事実上の上限を1%とする長短金利操作(イールドカーブ・コントロール)などの現行緩和策の継続も続けると指摘していた。ほぼ予想通りだったものの、終了後の会見で植田日銀総裁は「2%目標の持続的実現を見通せる状況に至ってない」と述べるなど、そのトーンは引き続き弱めだった。

<< 今週の見通し >>

ドル/円相場は、21日の東京時間に148.46円を示現し年初来高値を更新したのち、欧米時間にかけて1円強も下落。しかし、翌22日の日銀会合結果などを受け「行って来い」。一時148.42円を記録するなど前述高値に面合わせした格好だ。リスクは間違いなくドル高方向にバイアスがかかりそう。改めて指摘するまでもなく、当局の円安けん制などもあり、ドルの上値は重そうだが、それでも150円に接近するような局面があっても不思議はなさそうだ。

市場筋が注視していた各国金融政策だが、ユーロにはじまり米国や英国そして日本と、先週までに主要国の動静がほぼ明らかになった。結果、米国は金利の引き上げを見送ったものの、追加利上げの可能性を残すなか、日本は低金利政策の継続が改めて示されている。単純な日米金利差を考えた場合、リスクはやはりドル高・円安方向か。ただ、日本当局の円安けん制に加え、不動産を中心とした中国情勢不安、大詰めを迎えつつあるとの見方も取り沙汰されはじめたロシアのウクライナ侵攻など、別の意味の注目材料は盛りだくさんだ。思わぬ価格変動にも十分留意しておきたい。

テクニカルに見た場合、ドル/円相場は過去2週間ほど推移していた148円を上限としたレンジをしっかりと上抜けた格好で、リスクはドル高方向にバイアスかかる。再三再四レポートしているように次の上値メドは148.80円レベルで、それも超えるといよいよ150円が視界内に。なお、気が付くと昨年高値151.94円までも、あと3.5円ほどしかない。今週といったことではないものの、少し長めのタームで考えた場合には、昨年高値に接近あるいは超えていく可能性も決して夢物語ではなくなってきた。

材料的に見た場合、中長期的には日中や米中、中台に加え英中や加中の対立なども取り沙汰されるなか、印中の関係悪化も鮮明化してきた「中国情勢」。ブルームバーグが「ロシアは来年の国防支出を大幅に増額する計画」などと報じ一部で話題となっている「ロシア・ウクライナ情勢」、「北朝鮮情勢」−−などに注目。

そうしたなか今週は、9月のコンファレンスボード消費者信頼感指数や、同PCEデフレーターをはじめとする重要な米経済指標が発表される予定となっている。また、ボウマンFRB理事をはじめとする中銀関係者の発言機会が数多く予定されており、そちらも一応要注意か。

そんな今週のドル/円予想レンジは、146.50-149.50円。ドル高・円安については、まずは先週高値148.46円をめぐる攻防に注目。超えると148.80円レベル、そして150円も薄っすらと視界内に。

対してドル安・円高方向は、先週安値に当たる147.32円が最初のサポート。それを下回っても円買い介入などが要因でなければ、下値は限られそうだ。

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.12.21

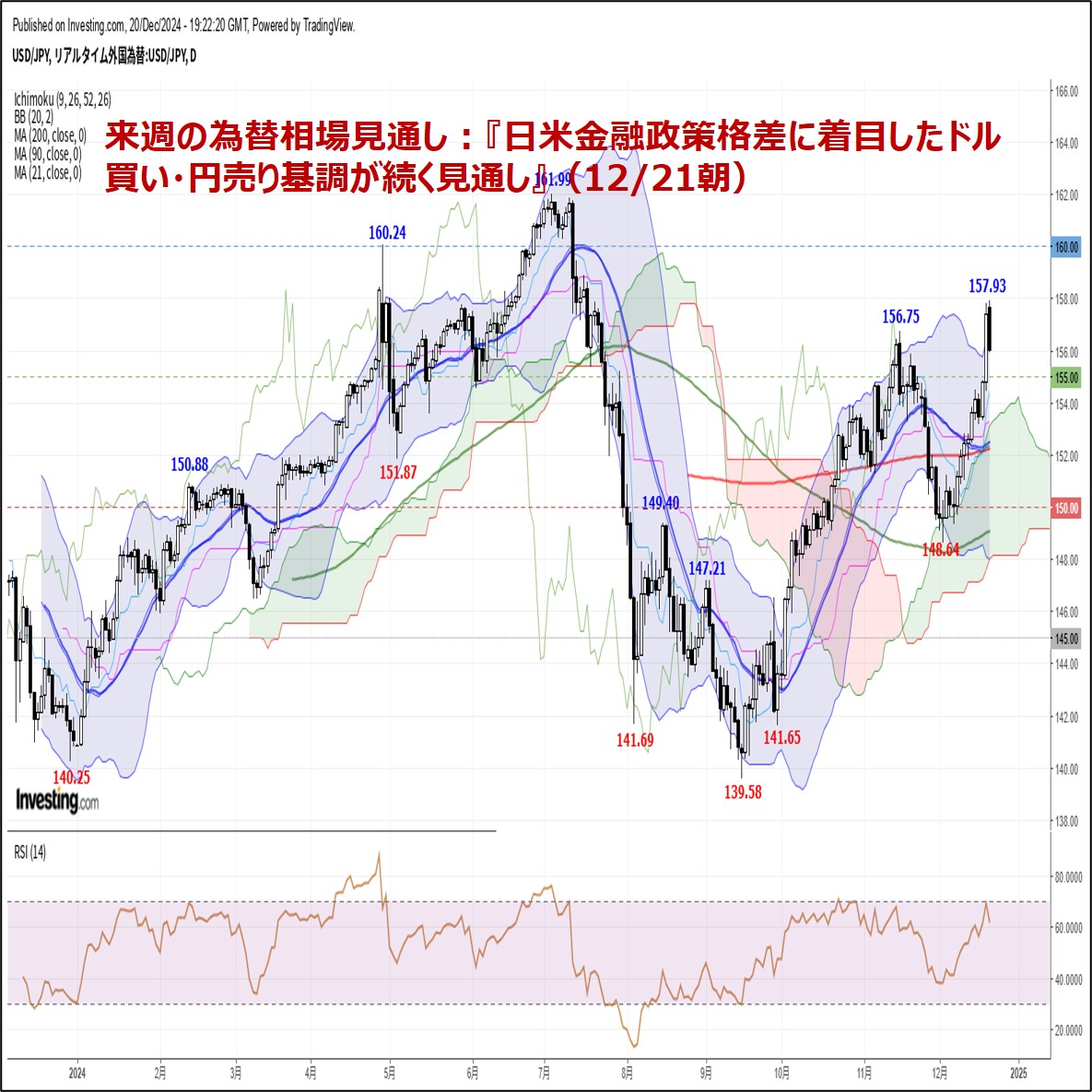

来週の為替相場見通し:『日米金融政策格差に着目したドル買い・円売り基調が続く見通し』(12/21朝)

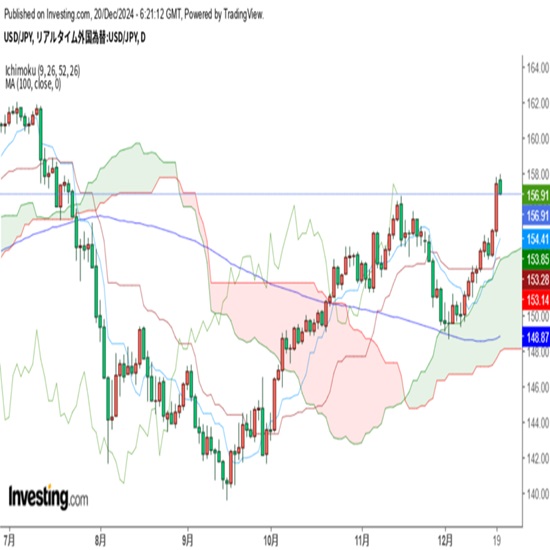

ドル円は12/3に記録した約2カ月ぶり安値148.64(10/11以来の安値圏)をボトムに反発に転じると、今週は一時157.93(7/17以来の高値圏)まで急伸しました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.12.20

東京市場のドルは一時156円台まで下落、口先介入の影響力は限定的で円安ドル高再燃か(24/12/20)

東京時間(日本時間8時から15時)のドル・円は、158円台に迫る場面が見られたものの、加藤財務大臣らによる口先介入などが重しとなり156円台まで下落する場面が見られた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.12.20

ドル円 上昇リスク高いが、調整の動きにも要注意(12/20夕)

東京市場はドルが弱含み。本邦要人からの口先介入もあり、円の買い戻しが優勢だった。

-

米ドル(USD)の記事

Edited by:山中 康司

2023.09.25

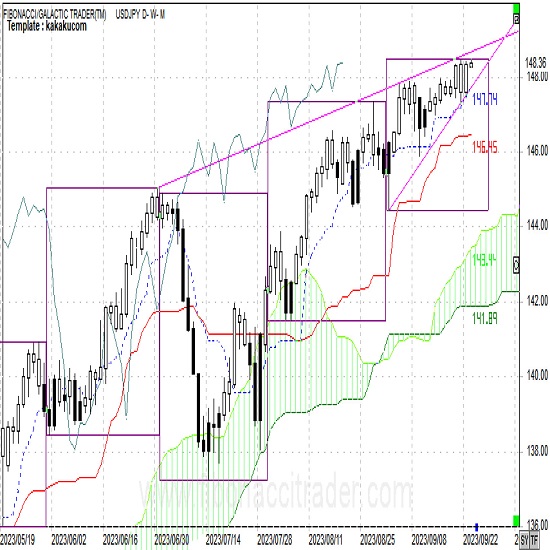

ドル円 底堅いもののそろそろ目先の高値をつけに行く状況(週報9月第4週)

先週のドル円は週前半は金融政策イベントを控えて方向感がはっきりしないもみあいが続きましたが、FOMC当日には上下の動きが入り安値圏でFOMC待ちとなりました。

-

米ドル(USD)の記事

Edited by:上村 和弘

2023.09.25

ドル円見通し FOMCと日銀会合通過で上昇基調継続、昨年10月高値試しへ(週報9月第四週)

ドル円の上値目途は昨年10月21日高値151.94円まで切り上がった状況にあると思われる。今後は円安けん制、市場介入への警戒感を持ちつつも高値トライを続けると考える。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。