膨張した為替市場における為替介入効果

為替市場で再び米ドル高が進行している。総合的な米国経済の足腰の強さが背景にあり、景気を加速も減速もさせない中立金利の上昇に言及する向きもある。

強いアメリカを反映してドル高・円安が進行する中で、ドル円相場が年初来高値に接近する度に為替介入への思惑が台頭するが、今回は為替市場へのドル売り・円買い介入の有効性について頭を整理しておきたい。

昨年(2022年)秋に、財務省は1998年以来となるドル売り円買い介入に踏み切った。この約四半世紀の間に、ドル買い・円売り介入は何度となく実行してきたが、ドル売り・円買い介入となると実に24年ぶりとなった。

様々なレポートで指摘されているとおり、外貨売り・円買い介入は基本的に外貨準備の範囲でしか行えない。加えて、現在のように主要各国がインフレを抑え込みたい中、自国通貨が売られることを歓迎する国が存在するとは考えにくい。余程のことが無い限り、外貨売り円買い介入を実行するのは難しいと思えるのだが、本稿では、違った視点から、1998年当時と違った、円買い介入の難しさを指摘したい。

BIS(Bank International Settlement:国際決済銀行)は世界各国の中央銀行を通じて、1986年から3年おきに外国為替市場規模の調査を行っている。

この調査結果をもとに為替市場における日本円を通貨ペア(currency pair)の一方とする取引高を調べてみると、(円買い介入を最後に行った)1998年における円が絡んだ取引高は一日3316億ドルだったのが、2022年調査では1兆2532億ドルと約3.8倍の規模に急拡大している。

二国間の通貨を交換する為替市場において、円を一方の通貨とする取引で、為替相場に直接影響を与えるSpot, Outright forward(以下、両者を纏めてアウトライト取引と表記)の取引額に限ってみても、この間1667億ドルから6218億ドルへと円に絡む市場全体の取引額とほぼ同じ倍率で急拡大している。

(オプション(option)取引も通貨の需給に影響を与えるが、オプションの構成要素(満期日、ストライクプラス等)によってスポット市場に与える影響が異なるので、ここでは除外して考察したい)

2022年調査での円に絡むアウトライトの取引額(6218億ドル/一日)は、円の売り手と買い手を合計しての計数なので、実際には半分の3109億ドルとなるが、この取引額の規模を外為市場に影響を及ぼす他の計数と比較してみたい。(ちなみに3109億ドルを145円で円に引き直せば45兆805億円だ)

財務省の発表している日本の今年の7月末の外貨準備は1兆2536億ドル(145円で円に引き直せば約182兆円)だ。

ただ、外貨準備の約8割は外貨建債券等で運用されており、債券が償還を迎え介入資金として使えるまでには時間を要することを考えれば、実際に直ちに介入に使える額は、外為市場で取引されている一日の円のアウトライト取引額には大きく及ばない。実際、昨年秋に財務省の行った円買い為替平衡介入の金額は史上最高の9兆1881億円(約633億ドル)だが、これは日々、外為市場で取引されている円の絡むアウトライト取引の約1/5 (633/3109)の取引額水準に留まる。

一方、資本移動の観点から捉えてみると、今年3月の日本の個人金融資産残高は、2043兆円だが、うち「現預金」が1106兆円と約半分を占めている。来年から始まる新NISAがきっかけとなり、ほとんどが円建て資産である「現預金」が為替ヘッジなしに、徐々に「現預金」から米ドル建て資産に20%ほど振り向けられたとしたら、約205兆円のドル買い需要が生じることとなる。これは、日本の外貨準備(約182兆円)を上回る金額だ。

「資産所得倍増」を旗印に掲げ、新NISA制度を創設することで、結果的に個人の金融資産を外貨建投資に向かわせれば、更なる外貨買いの需要を生み出すこととなる。通貨や運用手段、償還期日を分散化するという資産運用の基本である分散投資に日本の個人投資家が目覚めれば、一定程度、外貨での運用需要が創出されるだろう。

個人はお客様からお預かりした資金を運用する機関投資家と違い、自らの裁量で自らの余剰資金を運用している限り、評価損益を日々、気にする必要もない。外貨預金に預け入れた後、円高に振れたタイミングで円に戻せば実現損(為替差損)が生じるが、個人だと海外旅行などで外貨のまま使ってしまうことも可能だ。

さて、ここまで外為市場の規模の拡大によって為替介入の効果が得にくい環境に変化したことを述べてきたが、この背景には1998年の外為法の改正とインターネットの急速な普及という環境変化が大きく影響したと筆者は考えている。

1998年の外為法の改正で、所謂、「為銀主義」が撤廃された。「為銀主義」は日本の居住者が外国為替取引を行うには外国為替公認銀行を経由して取引を行うことが法的に義務付けられていたものだが、それが撤廃されたことで法人・個人を問わず外為市場がアクセスの容易さの面からも取引コストの面からも、とても身近なものとなった。今や、多くのニュースで、「現在の為替相場」が報じられているのは、その証左だろう。

また、1990年代後半からはインターネットの普及期を迎え、日本の個人のインターネット利用率は1998年には10%台に留まっていたものが、現在は80%を超えており、インターネットの普及が外為市場へのアクセスの利便性に拍車をかけた。

この膨張した為替市場において、現在、円の実質実効為替レートは約50年ぶりの安値となり、長期トレンドとしての円安が定着してしまった。

「円安は止めたい」、「大規模緩和は維持したい」、この二つの願望を両方とも叶えてくれる秘策は金融・資本市場がグローバル化した現代においては思い浮かばない。かといって、米国経済の失速を待つだけでは、無策すぎる。

為替市場は単独で存在している訳ではなく、他の金融・資本市場とも密接に影響し合っている。大規模緩和の現実的な出口戦略が、もっとスピード感を持って議論され、市場に伝えられるだけでも、外貨準備を使う為替介入よりも、円売りを抑止する力として働くのではないか。

参考URL

【BIS Survey】 https://www.bis.org/statistics/rpfx22.htm

【財務省HP 外貨準備等の状況2023年7月末】https://www.mof.go.jp/policy/international_policy/reference/official_reserve_assets/data/0507.html

【総務省HP 情報通信分野の現状と課題】

https://www.soumu.go.jp/johotsusintokei/whitepaper/ja/r04/html/nd238110.html

次回に続く

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:上村 和弘

2023.09.01

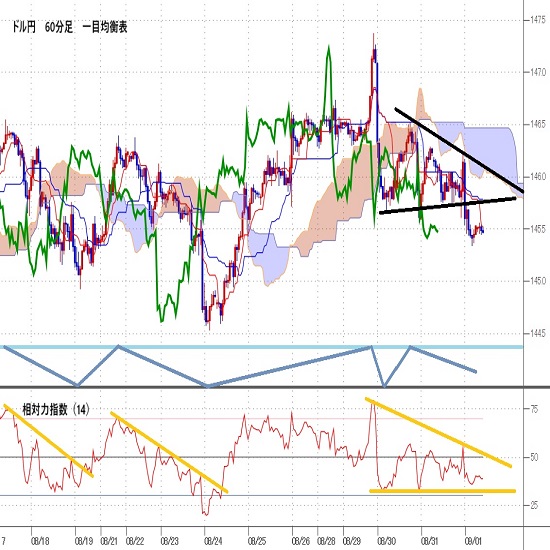

ドル円見通し 145円台前半へ下落、8月29日夜高値147.36円以降の安値を更新(23/9/1)

ドル円は9月1日未明安値で145.34円を付けて8月30日夜安値145.55円を割り込み29日夜高値147.36円以降の安値を更新した。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2023.09.01

ドル円、ポジション調整主導で約1週間ぶり安値圏へ続落。本日は米雇用統計に注目(9/1朝)

月末31日(木)のドル円相場は冴えない動き。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。