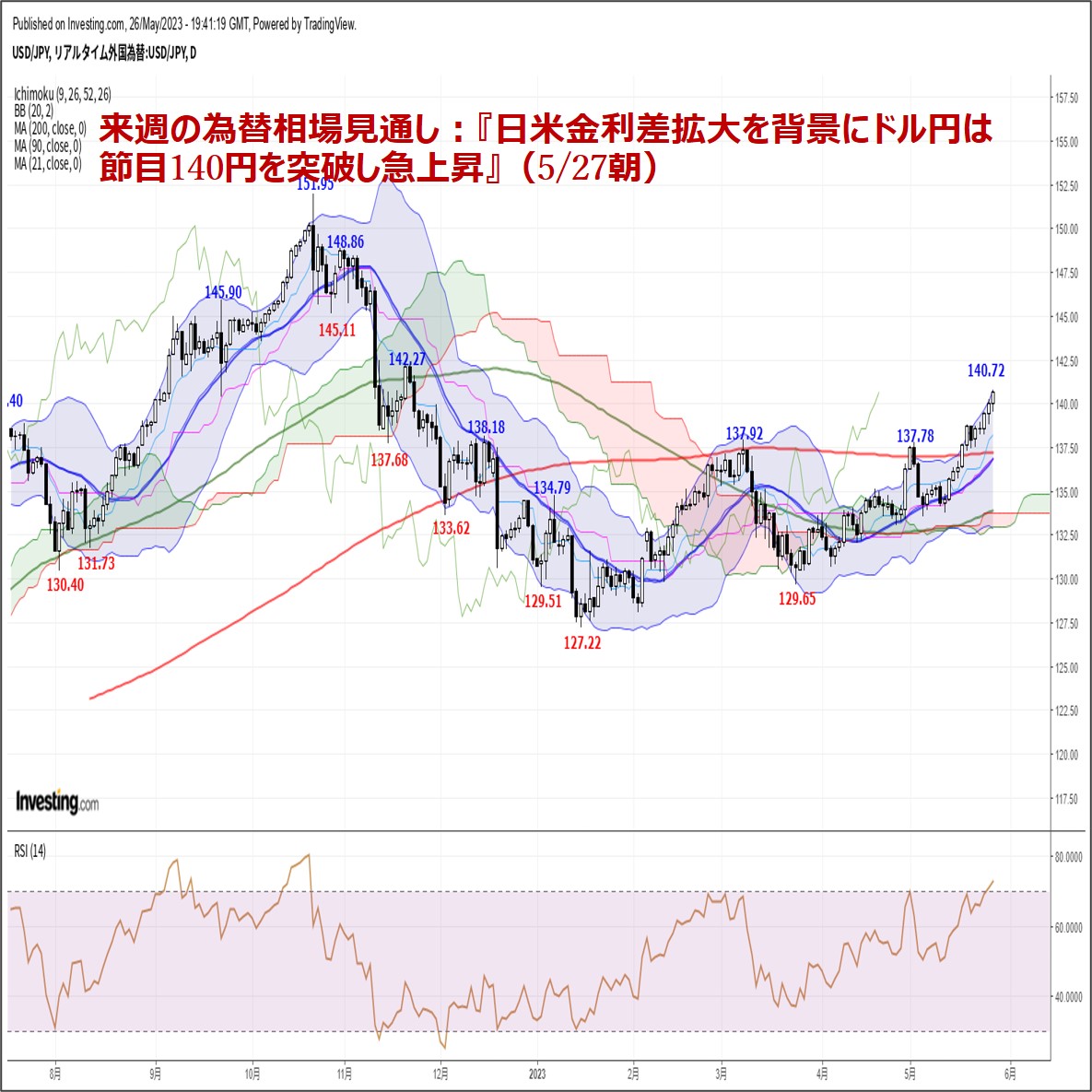

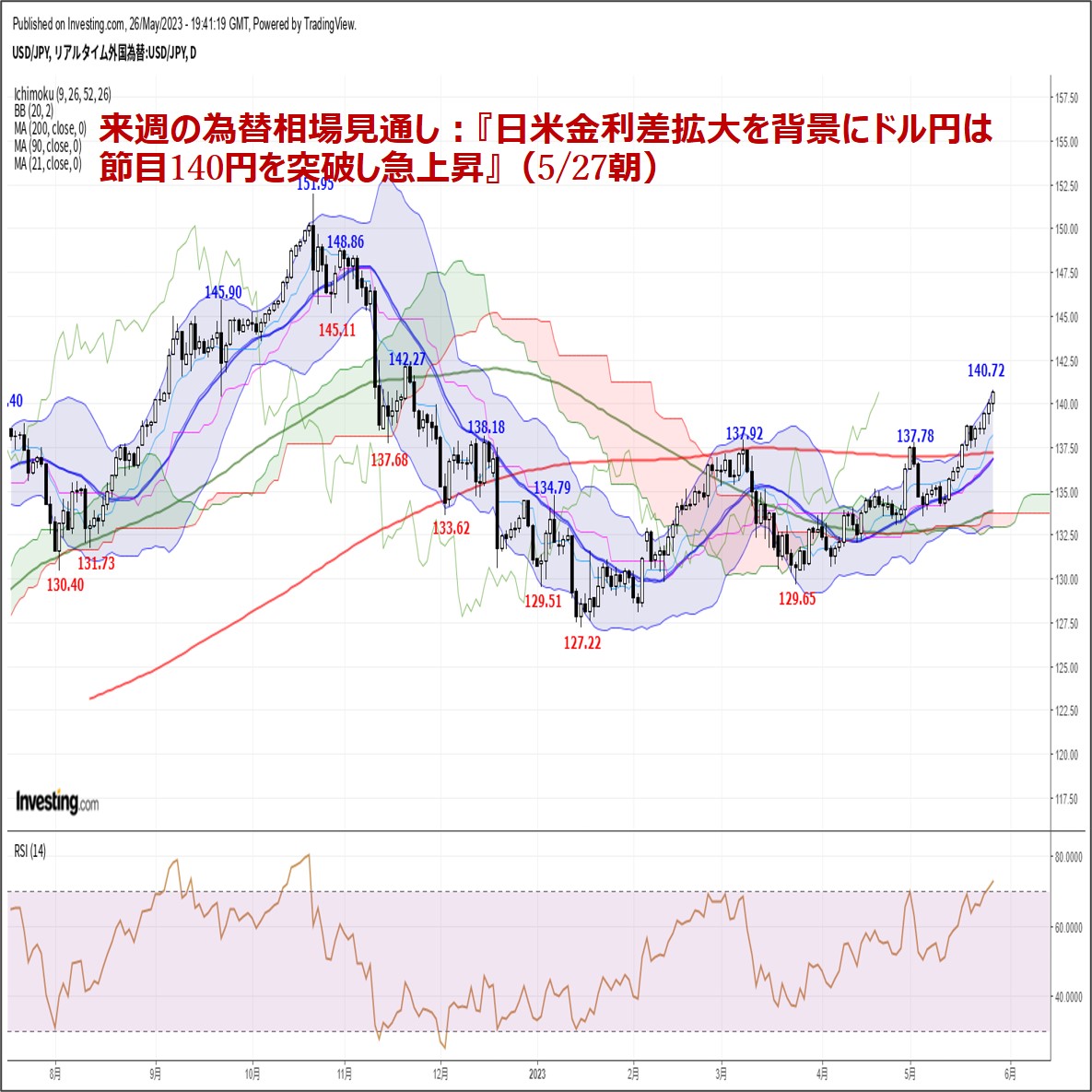

『日米金利差拡大を背景にドル円は節目140円を突破し急上昇』

〇今週のドル円、週明け早々の安値137.49から週末にかけ140.72まで上昇、140.60近辺で越週

〇好調な米指標目立ち、FRB関係者からタカ派発言相次ぎ、6月利上げの可能性急速に高まる

〇ユーロドル、週初の1.08台前半から一時1.0701まで急落、欧州指標不冴えやドル全面高が重石

〇ドル円、主要テクニカルポイントを軒並み上抜け、強い買いシグナルも成立、地合い強い

〇週末の米PCEデフレータの強い結果等受け、6月FOMCでの利上げ確率66.5%に急上昇

〇米債務上限問題に絡む不確実性残るも、ぎりぎりで合意の可能性高いか

〇同問題解決後のドル円上昇をメインシナリオとして予想いたします

〇来週の予想レンジ(USDJPY):138.50ー142.50、(EURUSD):1.0525−1.0875

今週のレビュー(5/22−5/26)

<ドル円相場>

今週のドル円相場(USDJPY)は、週初138.02で寄り付いた後、早々に週間安値137.49まで下落しました。しかし、売り一巡後に下げ渋ると、(1)日経平均株価の堅調推移(約33年ぶりに31000円の大台超え→リスク選好の円売り圧力)や、(2)米債務上限問題を巡る過度な警戒感の後退(バイデン米大統領とマッカーシー下院議長による楽観的な発言)、(3)セントルイス連銀ブラード総裁による「今年あと2回の利上げを予想」とのタカ派的な発言、(4)ミネアポリス連銀カシュカリ総裁による「FRBはさらに利上げしなければならないかもしれない」とのタカ派的な発言、(5)米5月総合PMI速報値(結果54.5、予想53.0)の良好な結果、(6)ウォラーFRB理事による「今後のデータは6月の利上げを裏付ける可能性がある」とのタカ派的な発言、

(7)植田日銀総裁による「金融緩和を粘り強く継続し、賃金上昇伴う物価2%達成を目指す」「政策変更は賃金より持続・安定的な2%見込めるかで判断」とのハト派的な発言、(8)米1ー3月期実質GDP改定値(結果+1.3%、予想+1.1%、※前期比年率)の市場予想を上回る結果、(9)米新規失業保険申請件数(結果22.9万件、予想24.5万件)の良好な結果、(10)米4月シカゴ連銀全米活動指数(結果+0.07、予想▲0.20)の力強い結果、(11)米5月カンザスシティ連銀製造業活動指数(結果▲1、予想▲9)の市場予想を上回る結果、(12)リッチモンド連銀バーキン総裁による「労働市場は非常に強い」とのタカ派的な発言、(13)心理的節目140.00突破に伴う仕掛け的なドル買い・円売り、

(14)米4月PCEデフレータ(結果+4.4%、予想+4.3%)の市場予想を上回る結果、(15)米4月PCEコアデフレータ(結果+4.7%、予想+4.6%)の市場予想を上回る結果、(16)米4月耐久財受注(結果+1.1%、予想▲1.0%)のポジティブサプライズ、(17)米5月ミシガン大学消費者信頼感指数(結果59.2、予想58.0)の市場予想を上回る結果、(18)クリーブランド連銀メスター総裁による「PCEはインフレ率が依然として高すぎることを示している」とのタカ派的な発言、(19)米長期金利の急上昇(米2年債利回りは3/10以来の4.63%へ急上昇。米10年債利回りも3/10以来の3.86%へ急上昇)、(20)米主要株価指数の急反発が支援材料となり、週末にかけて、週間高値140.72(昨年11/23以来、約半年ぶり高値圏)まで急伸しました。引けにかけて小反落するも下値は堅く、本稿執筆時点(日本時間5/27午前4時40分現在)では、140.66前後で推移しております。

<ユーロドル相場>

今週のユーロドル相場(EURUSD)は、週初1.0814で寄り付いた後、早々に週間高値1.0832まで上昇しました。しかし、買い一巡後に伸び悩むと、(1)米債務上限問題を巡る過度な警戒感の後退(バイデン米大統領とマッカーシー下院議長による楽観的な発言→米ドル買い)や、(2)ユーロ圏5月消費者信頼感速報値(結果▲17.4、予想▲16.8)の市場予想を下回る結果、(3)ユーロ圏5月総合PMI速報値(結果53.3、予想53.5)の市場予想を下回る結果、(4)ドイツ5月Ifo企業景況感指数(結果91.7、予想93.0)の市場予想を下回る結果、(5)ドイツ1ー3月期GDP速報値(結果▲0.3%、予想±0.0%、※前期比)の市場予想を下回る結果、

(6)欧州経済の先行き不透明感(ドイツ経済は2四半期連続のマイナス成長でリセッション入り→ECBによる金融引き締め打ち止め観測再浮上)、(7)欧州株の冴えない動き、(8)フランス中銀ビルロワドガロー総裁による「ECBは既に利上げサイクルの大半を完了した」とのハト派的な発言、(9)米当局者による相次ぐタカ派発言、(10)米金利上昇に伴うドル買い圧力、(11)新型コロナウイルス感染再拡大に伴う中国経済の減速懸念が重石となり、週末にかけて、週間安値1.0701(3/20以来、約2ヵ月ぶり安値圏)まで下落しました。引けにかけて持ち直すも戻りは鈍く、本稿執筆時点(日本時間5/27午前4時40分現在)では、1.0728前後で推移しております。

来週の見通し(5/29−6/2)

<ドル円相場>

ドル円は3/24に記録した安値129.65をボトムに反発に転じると、今週末にかけて、約半年ぶり高値140.72(昨年11/23以来の高値圏)まで急伸しました。この間、日足ローソク足が主要テクニカルポイントを軒並み上抜けした他、強い買いシグナルを示唆する「一目均衡表三役好転」「強気のバンドウォーク」「ダウ理論の上昇トレンド」も成立するなど、テクニカル的に見て、地合いの強さを印象付けるチャート形状となっています。また、ファンダメンタルズ的に見ても、(1)米FRBによる追加利上げ観測の高まり(CMEが提供するFedWatchツールによると、次回6/14FOMCでの25bp利上げの織り込み度合が66.5%へ急上昇)や、(2)日銀による金融緩和の長期化観測(植田日銀総裁は今週も立て続けに金融緩和の早期修正に慎重なスタンスを強調)、(3)上記1、2を背景とした日米金融政策の方向性の違い(日米金利差拡大とそれに伴う円キャリートレード再開期待)、(4)米国経済の力強さ(今週発表された米経済指標は軒並み良好)など、ドル円相場の更なる上昇を連想させる材料が揃っています。

米債務上限問題に絡む不確実性(6/1がXデー)が残っていますが、これまで同様、ぎりぎりで合意に至る可能性が高いことから、同問題解決後のドル円上昇(悪材料出尽くしに伴うあく抜け感→米株上昇→ドル円上昇)をメインシナリオとして予想いたします(万が一デフォルトに陥った場合であっても、米短期債の償還の滞りに端を発した世界的なドル不足に繋がる恐れがあるため、どちらに転んでもドル円には上昇圧力が加わり易い)。尚、来週は米債務上限に関する続報に加えて、米国経済指標(米5月コンファレンスボード消費者信頼感指数、米5月シカゴ購買部協会景気指数、米5月ADP雇用統計、米5月ISM製造業景況指数、米5月雇用統計など)や、米当局者発言(リッチモンド連銀バーキン総裁、ボストン連銀コリンズ総裁、ボウマンFRB理事、フィラデルフィア連銀ハーカー総裁、ジェフェーソンFRB理事など)に注目が集まります(目先は11/21に記録した高値142.27を試すシナリオを想定)

来週の予想レンジ(USDJPY):138.50ー142.50

<ユーロドル相場>

ユーロドル相場は心理的節目1.1100(4/14高値1.1077、4/26高値1.1096、5/4高値1.1092)の攻防に失敗すると、今週末にかけて、約2ヵ月ぶり安値1.0701(3/20以来の安値圏)まで急落しました。この間、日足ローソク足が主要テクニカルポイントを軒並み下抜けした他、強い売りシグナルを示唆する「一目均衡表三役逆転」も成立するなど、テクニカル的に見て、地合いの悪化を印象付けるチャート形状となっています。

また、ファンダメンタルズ的に見ても、(1)米FRBによる追加利上げ観測の高まり(米経済指標の良好な結果+インフレ指標の伸び率昂進+米当局者によるタカ派的な発言)や、(2)ECBによる金融引き締め打ち止め観測(ドイツ経済のリセッション入り→欧州経済の先行き不安)、(3)上記1、2を背景とした欧米金融政策の方向性の違い(欧米金利差拡大に伴うユーロ売り・ドル買い圧力)など、ユーロドル相場の下落を連想させる材料が揃っています。来週6/1に発表されるユーロ圏5月消費者物価指数が市場予想を上回る結果となれば、スタグフレーション懸念への警戒感(景気減速下でのインフレ昂進→ECBによる追加利上げが欧州経済を更に冷え込ませるとの思惑浮上→欧州株下落→ユーロ安)から、ユーロドルにもう一段強い下押し圧力が加わるシナリオが想定されます。

以上を踏まえ、当方では引き続き、ユーロドル相場の続落をメインシナリオとして予想いたします。尚、来週は欧州経済指標(ユーロ圏5月欧州委員会景況指数、ユーロ圏5月消費者物価指数)に加えて、欧州当局者発言(オーストリア中銀ホルツマン総裁講演、フランス中銀ビルロワドガロー総裁講演、イタリア中銀ビスコ総裁講演)に注目が集まる他、米国サイドでも重要イベント(米債務上限問題に関する続報、米5月ISM製造業景況指数、米5月雇用統計など)が目白押しとなるため、ボラティリティの拡大に注意が必要でしょう(目先は3/15に記録した安値1.0516を試すシナリオを想定)。

来週の予想レンジ(EURUSD):1.0525−1.0875

ドル円日足

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:上村 和弘

2023.05.29

ドル円見通し 米国利上げ継続見通しで上昇続くが、140円超えに対する高値警戒感も(週報5月第五週)

26日夜の米4月PCEデフレーターが前月比と前年比ともに伸びが加速したことで追加利上げの可能性が高まったため、27日未明には140.72円へ高値を切り上げた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2023.05.26

半年ぶり140円台回復、米指標発表等に注意(5/26夕)

26日の東京市場はドルが小安い。前日の流れを継ぎ、昨年11月以来の140円台で寄り付いたものの続かなかった。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。