5月11日夜からの反騰で年初来高値更新するもいったん仕切り直しに

〇先週のドル円、FRB高官のタカ派発言、米指標の堅調等に19日に138.74まで上昇、年初来高値更新

〇19日深夜、パウエルFRB議長が利上げ停止を示唆、米債務上限問題も再燃して反落138円割れで越週

〇イエレン米財務長官、一段の銀行合併が必要になる可能性があると発言、金融信用不安払しょくできず

〇ダブルトップの上値抵抗線を突破後、昨年高値151.94からの下落の半値戻しに迫り、上昇に一服感

〇138.50以下での推移中は調整局面入りか、5/19安値137.42割れからは137円、136円台中盤を試す動き

〇5/19早朝高値138.74を超える場合は140円を目指す上昇期入りと考える

【概況】

ドル円は5月4日未明のFOMC(0.25%利上げ、「追加の金融引き締めが適切」との文言削除)や5月10日の米4月CPIと11日夜の米4月PPI(ともに10カ月連続で前年比が鈍化)を通過して当面のドル売りイベントを消化したとして5月11日夜安値133.74円から下げ渋り、5月12日のミシガン大による5年先期待インフレ率の上昇や16日夜の米4月小売売上高や鉱工業生産の改善をきっかけに反騰入りしてきた。

FRB高官や地区連銀総裁らの利上げ継続支持発言も相次ぎ、18日夜の新規失業保険申請件数やフィラデルフィア連銀5月景況指数の改善により19日早朝には138.74円へ上昇、5月2日高値137.76円及び3月8日高値137.91円を上抜いて年初来高値を更新した。

しかし5月11日安値から5円程度の上昇幅を観測、利益確定売りが急がれたことと実需の売りに139円へ進むには時期尚早となり、19日深夜にはパウエルFRB議長の利上げ停止の可能性を示唆する発言や米連邦政府債務上限問題でのホワイトハウスと下院共和党との協議が中断したこと等から137.42円へ反落した。20日未明には一時138円台へ戻したものの維持できずに137.92円で週を終えた。

【米10年債利回りは6連騰】

5月19日の米長期債利回りは総じて上昇した。米長期金利指標の10年債利回りは前日比0.03%上昇の3.68%となり、5月12日から6営業日連騰となったが、3.72%まで続伸したところからは低下しており連騰一服感も見られる。パウエル議長の利上げ停止に含みを持たせる発言や米連邦債務上限問題の未解決、イエレン財務長官が米銀の合併がまだあり得るとの見方を示したこと等が上昇を抑えたようだ。

利上げに敏感な2年債利回りは前日比0.01%上昇の4.27%となり10年債と同様に5月12日から6連騰となったが、4.35%まで上昇したところからは反落して終了している。3月8日の5.08%から3月24日の3.56%まで大幅低下した後の高値を更新したが、4.40%を超えて続伸してゆくにはFRBが一段とタカ派姿勢を強める必要があるのではないかと思われる。

一方でNYダウの5月19日は109.28ドル安と下落、債務上限問題等が重石となって3日ぶりの反落に終わった。ナスダック総合指数は30.94ポイント安で昨年10月13日安以降の最高値を更新してから反落した。

【米連邦政府債務上限問題、再び暗礁に】

米連邦政府債務上限問題については5月19日の協議に一時中断を入れてから再開されたものの、双方の隔たりが大きいとされ今後の交渉予定が公表されなかったことで解決への不安が拡大した。協議決裂の場合は6月1日にも財務相の資金ショートが発生し、政府機関等の一部閉鎖等が発生、一時的にせよ債務不履行(デフォルト)が発生する可能性もある。

米債務上限問題は政権が共和党でも民主党でも毎年のように繰り返されてぎりぎりのところで解決してきたが、政府機関が閉鎖されて農務省や商務省の統計発表が延期される等の事態を招いたこともある。

【パウエルFRB議長、利上げ停止の可能性を示唆】

米FRBのパウエル議長は5月19日に米銀破綻による金融機関の融資条件厳格化が成長や雇用を下押しする可能性を踏まえれば「政策金利をさほど引き上げる必要はないかもしれない」と述べて6月FOMCでは利上げ停止となる可能性を示唆した。議長は6月FOMCについては何も決定していないとし、今後の経済指標と金融情勢を精査して会合毎に決めるとしたが、「雇用最大化と物価安定というFRBの目標達成は金融システムの安定次第」として信用不安の鎮静化が重要との認識を示した。

5月FOMCでは声明文から「追加の金融引き締めが適切」との文言を削除したことから利上げ停止観測に加えて年後半の利下げ期待が強まったが、議長はFOMC後の会見で「利上げ停止を決定したわけではない」と述べて釘を刺していた。その後の地区連銀総裁らの発言も従来からの「インフレは高すぎる、まだやるべきことがある」との利上げ継続ないし利上げ状態の長期化を示唆する内容が多かったため、米金利先物市場では一時は6月の利上げ無しとの見方が確実視されるところまで進んでいたが、先週は利上げの可能性もあり得るとの見方が浮上していた。しかし5月19日のパウエル議長発言を踏まえれば、米銀の破綻連鎖による信用不安問題はまだ混沌としておりFRBも簡単に利上げを継続し難い状況にあることを示唆したといえる。

5月19日にはイエレン米財務長官が18日に開催された銀行政策研究所(BPI)主催の金融機関トップらとの会合で「一連の銀行破綻を受け一段の銀行合併が必要になる可能性があると」述べたと報じられたが、米連邦政府債務上限問題が暗礁に乗り上げていることと共に米銀経営危機問題がまだ続くとの市場の懸念を強めた。

【1月16日安値を起点とした二段上昇】

ドル円は3月8日高値137.91円と5月2日高値137.76円によるダブルトップ型の上値抵抗線を突破した。

昨年10月21日高値151.94円までの上昇は2021年1月6日安値102.56円を起点として49.37円の上昇幅だったが、その背景は日銀の金融緩和継続と米FRBのハイペース利上げによる日米金利差拡大であった。しかし日銀による大規模円買い介入と米FRBの利上げペース減速及び日銀が12月会合で長期金利ゼロ%誘導のための許容上限を0.25%から0.50%へ引き上げたこと等により今年1月16日安値127.22円まで24.73円の下落幅となった。

歴史的大上昇に対して半値強を削る下落規模となったが、その後を二段上げ型の戻りで138.74円まで11.52円の上昇幅となり、半値戻しの139.58円に迫ってきたところで5月19日の反落により上昇一服となった印象だ。

1月16日安値から3月8日高値までの一段目の上昇幅は2か月弱で10.70円、3月24日安値からの二段目の上昇は5月19日高値138.73円まで9.1円となった。上記の半値戻し139.58円を超えれば二段目の上昇が一段目と同規模と仮定して140.33円、3分の2戻しなら143.71円、3月8日からの反落幅の倍返しなら146.19円などの上値計算値が順次試されてゆく可能性もあるが、そのためには米FRBによる利上げ継続や利上げ期間が年末以降へずれ込む可能性等による米長期債利回りの上昇継続が必要になるのではないかと思われる。

【日米欧の政策スタンスの差と当面のポイント】

ドル円にとって140円手前の水準は、昨年9月1日に140円を突破して10月21日高値へ急伸してゆく起点となった時以来の水準であり心理的な抵抗感も大きい。

パウエルFRB議長が利上げ停止をほのめかす一方、日銀の植田総裁は5月19日に「拙速な政策転換で2%の物価目標達成の芽を摘んでしまう場合のコストは極めて大きい」と述べて日銀が早期に政策修正に踏み込むのではないかとの市場の憶測をけん制しており、当面はドル円をさらに押し上げてゆく条件は整っていないのではないかと思われる。

欧州中銀(ECB)のラガルド総裁が5月19日に「我々は依然として高水準の金利を維持する必要があり、目標に向けて取り組んでいく」と述べており、ECBは6月会合で0.25%利上げを決定した後にも追加利上げの可能性があることを示唆したこともパウエルFRB議長発言との対比でドル高への抑制要因となっており、先週のドル高が一巡しやすい局面ではないかと思われる。

以上を踏まえて当面のポイントを示す。

(1)当初、5月19日深夜安値137.42円を下値支持線、5月19日早朝高値138.74円を上値抵抗線とする。

(2)138.50円以下での推移中は5月19日早朝高値で目先のピークを付けて調整局面入りしている可能性を優先し、137.42円割れからは137.00円、136円台中盤(136.70円から136.30円)を試す下落を想定する。137円前後と136.50円前後では買いも入りやすいとみるが、安値から1円を超える反騰へ進めないうちは20日夜から21日夜にかけての間への下落余地ありとみる。

(3)138.50円から19日夜高値138.65円にかけての水準は戻り売りにつかまりやすいとみるが、新たなドル高円安要因を得て5月19日早朝高値138.74円を超える場合は140円を目指す上昇期入りと考える。

【当面の主な予定】

5/22(月)

休場 カナダ

08:50 (日) 3月 機械受注 前月比 (2月 -4.5%、予想 0.4%)

08:50 (日) 3月 機械受注 前年同月比 (2月 9.8%、予想 1.4%)

18:00 (欧) 3月 建設支出 前月比 (2月 2.3%)

18:00 (欧) 3月 建設支出 前年同月比 (2月 2.3%)

23:00 (欧) 5月 消費者信頼感・速報値 (4月 -17.5、予想 -17.0)

18:00 (欧) デギンドスECB副総裁、講演

21:30 (米) ブラード・セントルイス連銀総裁、討論会参加

23:15 (欧) レーンECB理事、講演

24:05 (米) バーキン・リッチモンド連銀総裁、ボスティック・アトランタ連銀総裁イベント参加

5/23(火)

16:30 (独) 5月 製造業PMI速報値 (4月 44.5、予想 45.0)

16:30 (独) 5月 サービス業PMI速報値 (4月 56.0、予想 55.0)

17:00 (欧) 5月 製造業PMI速報値 (4月 45.8、予想 46.0)

17:00 (欧) 5月 サービス業PMI速報値 (4月 56.2、予想 55.5)

17:00 (欧) 3月 経常収支・季調済 (2月 243億ユーロ)

17:30 (英) 5月 製造業PMI速報値 (4月 47.8、予想 48.0)

17:30 (英) 5月 サービス業PMI速報値 (4月 55.9、予想 55.5)

22:00 (米) ローガン・ダラス連銀総裁、講演

22:45 (米) 5月 製造業PMI速報値 (4月 50.2、予想 50.0)

22:45 (米) 5月 サービス業PMI速報値 (4月 53.6、予想 52.6)

23:00 (米) 4月 新築住宅販売件数・年率換算 (3月 68.3万件、予想 66.3万件)

23:00 (米) 4月 新築住宅販売件数 前月比 (3月 9.6%、予想 -2.9%)

23:00 (米) 5月 リッチモンド連銀製造業指数 (4月 -10、予想 -8)

23:45 (英) ハスケル英中銀委員、講演

26:00 (米) 財務省2年債入札

26:50 (独) ナーゲル独連銀総裁、講演

5/24(水)

07:45 (NZ) 1-3月期 小売売上高 前期比 (10-12月 -0.6%)

11:00 (NZ) ニュージーランド中銀 政策金利 (現行 5.25%、予想 5.50%)

15:00 (英) 4月 CPI(消費者物価指数) 前月比 (3月 0.8%、予想 0.7%)

15:00 (英) 4月 CPI(消費者物価指数) 前年同月比 (3月 10.1%、予想 8.2%)

15:00 (英) 4月 CPIコア指数 前年同月比 (3月 6.2%、予想 6.7%)

15:00 (英) 4月 RPI(小売物価指数) 前月比 (3月 0.7%、予想 1.2%)

15:00 (英) 4月 RPI(小売物価指数) 前年同月比 (3月 13.5%、予想 11.1%)

17:00 (独) 5月 IFO企業景況感指数 (4月 93.6、予想 93.0)

22:00 (英) ベイリー英中銀総裁、講演

23:30 (米) EIA週間石油在庫統計

24:30 (米) 財務省2年変動利付債入札

26:00 (米) 財務省5年債

27:00 (米) 米連邦公開市場委員会(FOMC)議事要旨

5/25(木)

15:00 (独) 1-3月期 GDP季調済・改定値 前期比 (速報 0.0%、予想 0.0%)

15:00 (独) 1-3月期 GDP季調前・改定値 前年同期比 (速報 0.2%、予想 0.2%)

15:00 (独) 6月 GFK消費者信頼感 (5月 -25.7、予想 -23.8)

21:30 (米) 1-3月期 GDP改定値 前期比年率 (速報 1.1%、予想 1.1%)

21:30 (米) 1-3月期 個人消費改定値 前期比年率 (速報 3.7%、予想 3.7%)

21:30 (米) 1-3月期 コアPCEデフレーター改定値 前期比年率 (速報 4.9%、予想 4.9%)

21:30 (米) 新規失業保険申請件数 (前週 24.2万件、予想 25.0万件)

21:30 (米) 失業保険継続受給者数 (前週 179.9万人、予想 180.0万人)

23:00 (米) 4月 住宅販売保留指数 前月比 (3月 -5.2%、予想 1.1%)

23:00 (米) 4月 住宅販売保留指数 前年同月比 (3月 -23.3%)

5/26(金)

休場 香港

08:30 (日) 5月 東京区部消費者物価指数・生鮮食品除く 前年同月比 (4月 3.5%、予想 3.4%)

08:50 (日) 4月 企業向けサービス価格指数 前年同月比 (3月 1.6%、予想 1.4%)

10:30 (豪) 4月 小売売上高 前月比 (3月 0.4%、予想 0.3%)

15:00 (英) 4月 小売売上高 前月比 (3月 -0.9%、予想 0.3%)

15:00 (英) 4月 小売売上高 前年同月比 (3月 -3.1%、予想 -2.7%)

15:00 (英) 4月 小売売上高・除自動車 前月比 (3月 -1.0%、予想 0.4%)

15:00 (英) 4月 小売売上高・除自動車 前年同月比 (3月 -3.2%、予想 -2.8%)

21:30 (米) 4月 個人所得 前月比 (3月 0.3%、予想 0.4%)

21:30 (米) 4月 PCE(個人消費支出) 前月比 (3月 0.0%、予想 0.4%)

21:30 (米) 4月 PCEデフレーター 前年同月比 (3月 4.2%、予想 4.3%)

21:30 (米) 4月 PCEコアデフレーター 前月比 (3月 0.3%、予想 0.3%)

21:30 (米) 4月 PCEコアデフレーター 前年同月比 (3月 4.6%、予想 4.6%)

21:30 (米) 4月 卸売在庫 前月比 (3月 0.1%、予想 0.1%)

21:30 (米) 4月 耐久財受注 前月比 (3月 3.2%、予想 -1.0%)

21:30 (米) 4月 耐久財受注・輸送用機器除く 前月比 (3月 0.3%、予想 0.0%)

23:00 (米) 5月 ミシガン大学消費者信頼感指数確報値 (速報 57.7、予想 58.0)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.25

東京市場のドルは154円台を回復、ベッセント氏発言がドル買い材料となるか(24/11/25)

東京時間のドル・円は、153円台まで下落していたが、次期米財務長官に指名されたベッセント氏によるドル高容認発言が伝わったことで154円台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.25

ドル円 基本はレンジ見込みだが予断許さず(11/25夕)

週明けの東京市場は「行って来い」。一時ドル売りが優勢となったが底堅く、そののちVの字型の回復をたどっている。

-

米ドル(USD)の記事

Edited by:山中 康司

2024.11.25

ドル円 もみあい継続するも動くならば下方向の調整か(週報11月第4週)

ドル円も154円割れではドル買いが出てくる展開になっていました。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2023.05.22

年初来ドル高値更新、ただ上値は依然重そう(週報5月第4週)

先週のドル/円相場はドルが一段高。週末にやや失速したものの、週のザラ場ベースでは年初来高値を更新する局面も観測されている。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2023.05.20

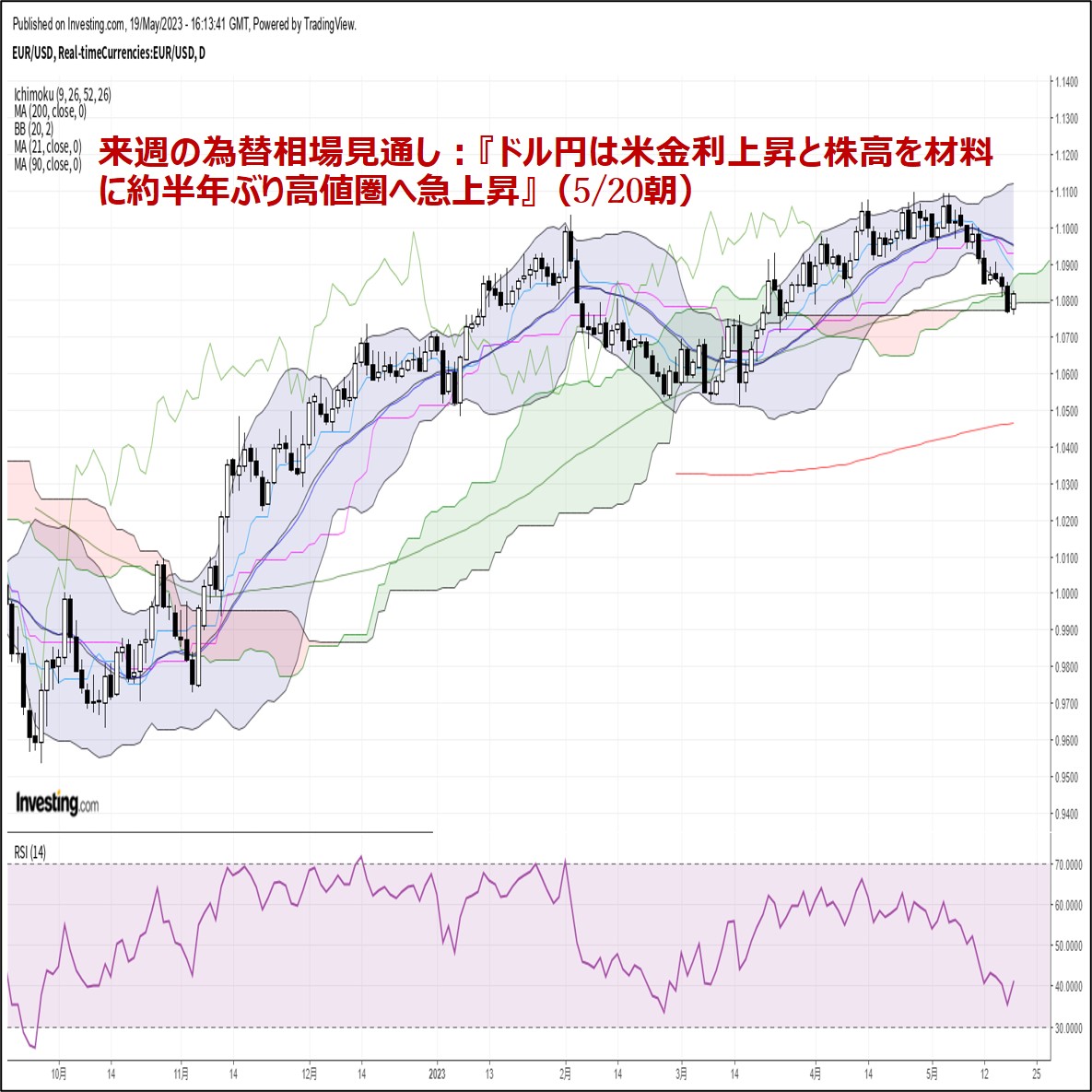

来週の為替相場見通し:『ドル円は米金利上昇と株高を材料に約半年ぶり高値圏へ急上昇』(5/20朝)

ドル円は3/24に記録した安値129.65をボトムに反発に転じると、今週後半にかけて、約半年ぶり高値となる138.76まで急伸しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。