ドル円、冴えない米雇用関連指標を背景に上値重く推移。本日は米FOMCに注目

〇ドル円、米指標の不冴えに米国序盤に129.76まで下落、売り一巡後はポジション調整で130円台回復

〇ユーロドル、欧州時間朝方にかけて安値1.0802まで下落後持ち直し、高値1.0875まで反発

〇ドル円テクニカルの短期足は持ち直しの兆候みられるも、総合的に見て、地合いは弱い

〇明日未明4:00発表のFOMCと、同4:30のパウエルFRB議長記者会見に要注目

〇市場の関心は3月、5月のFOMCに向けて、何らかのヒントが盛り込まれるか否か

〇日本時間未明のドル円急落リスクをメインシナリオとして予想

〇本日の予想レンジ:128.25ー131.75

海外時間のレビュー

31日(火)のドル円相場は上値の重い展開。アジア時間朝方に、高値130.54まで上値を伸ばすも、前日高値130.60をバックに伸び悩むと、(1)本邦輸出企業の月末仲値のドル売り圧力や、(2)株式市場の軟調推移、(3)上記2を背景としたリスク回避の円買い圧力、(4)米10ー12月期雇用コスト指数(結果+1.0%、予想+1.1%、前回+1.2%)の伸び悩み、(5)米1月シカゴ購買部協会景気指数(結果44.3、予想45.0、前回45.1)の冴えない結果、(6)米1月消費者信頼感指数(結果107.1、予想109.0、前回108.3)の市場予想を下回る結果、(7)米金利低下に伴うドル売り圧力が重石となり、米国時間朝方にかけて、安値129.76まで下落しました。しかし、売り一巡後に下げ渋ると、(8)米FOMCを控えたポジション調整が支援材料となり、本稿執筆時点(日本時間2/1午前4時50分現在)では、130.10前後で推移しております。

31日(火)のユーロドル相場は下落後に持ち直す展開。(1)欧米株の冴えない動き(リスク回避のドル買い圧力)や、(2)欧州債利回り低下に伴うユーロ売り圧力、(3)大台(1.08台)割れを狙った仕掛け的なユーロ売り・ドル買いが重石となり、欧州時間朝方にかけて、安値1.0802まで下落しました。しかし、売り一巡後に下げ渋ると(心理的節目1.0800の死守に成功すると)、(4)ユーロ圏第4四半期GDP速報値(結果+1.9%、予想+1.8%、※前年比)の市場予想を上回る結果や、(5)米10ー12月期雇用コスト指数の伸び悩み、(6)米1月シカゴ購買部協会景気指数の冴えない結果、(7)米1月消費者信頼感指数の市場予想を下回る結果、(8)米金利低下に伴うドル売り圧力、(9)ECB理事会を控えたポジション調整が支援材料となり、米国時間午後にかけて、高値1.0875まで反発しました。引けにかけて小反落するも下値は堅く、本稿執筆時点(日本時間2/1午前4時50分現在)では、1.0869前後で推移しております。

本日の見通し

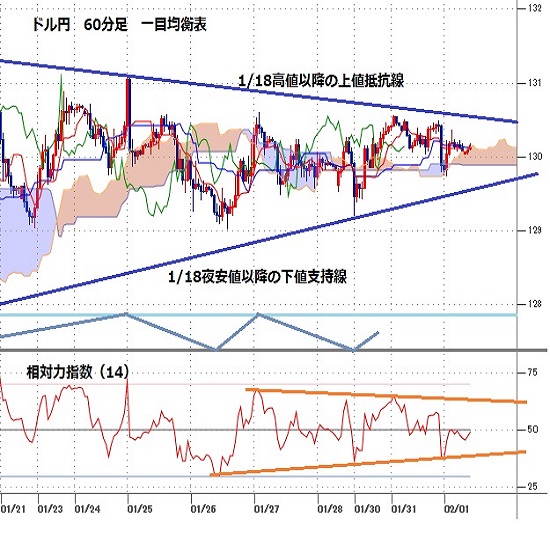

ドル円は米FOMCを控えて様子見ムードが広がる中、振れを伴いつつも129.00ー131.00のレンジ相場に終始しました。チャート的には、4時間足など下位足に幾分持ち直しの兆しが見られるものの、日足など上位足ベースでは、依然として複数の売りシグナル(一目均衡表三役逆転やダウ理論の下落トレンド等)が点灯している為、総合的に見て、地合いは弱いと判断できます(FOMC通過後にドル売りトレンドが再開する恐れ)。こうした中、本日は日本時間明日未明4:00に発表される米FOMCと、同4:30よりスタートするパウエルFRB議長記者会見に注目が集まります。25bpの「利上げ幅」については、既に100%織り込まれているため、この点についてのサプライズは無いと考えられます。従って、市場の関心は、次回3月や5月のFOMCに向けて、何かしらのヒント(ターミナルレートの水準感)が盛り込まれるか否かという点に移っています。

事実、FRBの代弁者として有名な米ウォールストリートジャーナル紙のニック記者が1/29に「米当局は労働市場が非常にタイトであるため、ディスインフレが短期間で終わる可能性があることに懸念を表明している/Fed officials have voiced unease that any disinflation might be short-lived because labor markets are so tight」とコメントしたことで、市場コンセンサスがここ数日で大きく揺らぎ始めました(元々はハト派的なFOMCが予測されていましたが、ここにきて、突如タカ派的なFOMCを予測する向きが増加)。仮にタカ派的な発言が出てくる場合には、今回の25bp利上げに続き、次回3月FOMCでの25bp利上げと、その次の5月FOMCでの25bp利上げを織り込みに行く動きが想定されるため(※現在市場は5月FOMCでの据え置きが織り込まれているため)、米金利上昇→米ドル買いの経路で、ドル円に強い上昇圧力が加わる展開が想定されます。

一方、米FOMCで雇用情勢の逼迫とそれに伴うインフレ再上昇に関する強い懸念が示されない場合には(次の一手はデータ次第との見方が強調されるに留まる場合には)、市場ではハト派的と解釈されるため、米金利低下→米ドル売りの経路で、ドル円に強い下落圧力が加わるものと推察されます(いずれのケースもボラティリティが高まる公算大)。当方は後者のシナリオを想定しているため、日本時間未明のドル円急落リスクをメインシナリオとして予想いたします。尚、本日は米FOMCの発表前に米1月ADP雇用統計や、米1月ISM製造業景況指数、米12月JOLT雇用動態調査などの重要指標が予定されていますが、重要イベント前ということもあり、大きな動きには繋がらないと考えられます。

本日の予想レンジ:128.25ー131.75

注:ポイント要約は編集部

ドル円日足

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:上村 和弘

2023.02.01

ドル円見通し 130円を挟んだ揉み合いでFOMCへ向かう(23/2/1)

ドル円は、130円を中心に129円台序盤から130円台中盤までのレンジで揉み合いとなっている。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2023.01.31

基本は明日の米FOMCにらみ、レンジ継続か(1/31夕)

31日の東京市場はレンジ取引。130円前半中心、40ポイント強の値動きで明確な方向性は乏しかった。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。