�ĘA�M���J�s��ψ���iFOMC�j��������ɂ���

�i�������Ԃł�2022�N11��3���ؗj�������j

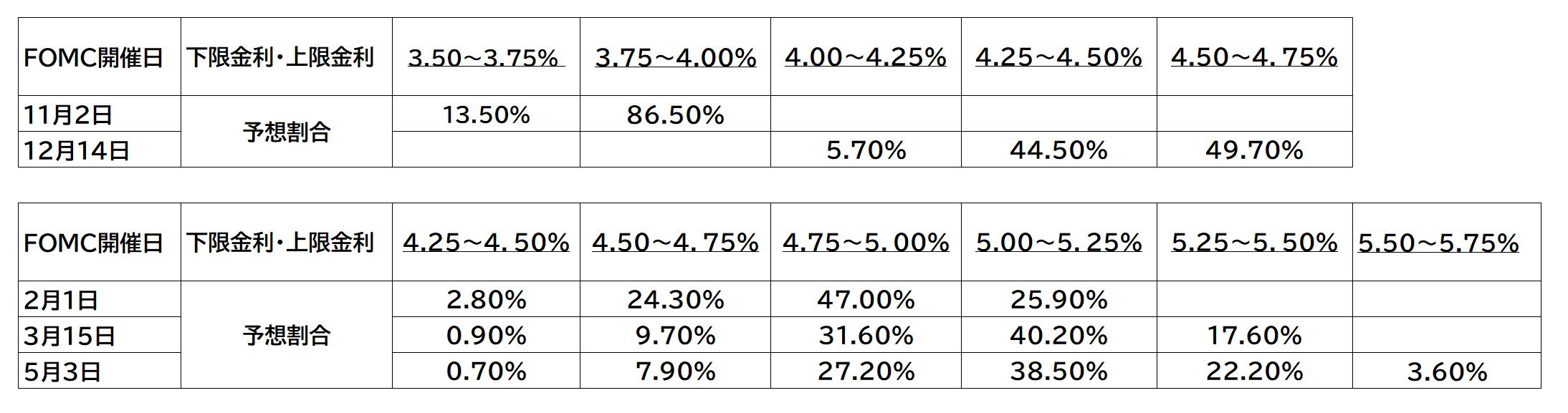

NY����11��2��14���i���j���j��FOMC��̋L�Ҕ��\�v�|�����\����A���̌�p�E�G��FRB�c���̒��L�҉���\��i��14�����j����Ă��܂��B����̎s��\�z�͈ȉ��̒ʂ�ɂȂ��Ă��܂��B

�i 1 �j��������i11��2���@8��30�����݂̗\�z�j

���݂�FF���[�g�u3.00���`3.25�v��0.75�����グ���u3.75�`4.00���v

�i�����W�͉���3.25�`3.75���o���3.50�`4.00���p�ŁA�ꕔ�ł�0.25�`0.50���̗��グ�ɗ��܂�A���グ�����0.75���܂ł�\�z�j

�G�R�m�~�X�g�\�z�͒����l��75�x�[�V�X�̗��グ�\�z�ɂȂ��Ă��܂��B���ړ_�Ƃ��ẮA

�@ FOMC�����o�[�̈ӌ��i���L�S�j���������A�C���t���}���˗��グ�̊�{�I�l�����͑S���ς���Ă��܂��A����͋�̓I��0.75�����グ���q�ׂĂ���ψ����قƂ�ǂȂ��A���ꂪ�O��Ƒ傫���ς���Ă��܂��B

�A ���L�i�R�j��CME�@Fedwatch�ł́A����0.75�����グ��86.5���ŁA1.00���ȏ�̗��グ�͖����Ȃ�܂����B���N3�����_�ł͍ő�ł�5.25�`5.50���ւ̗��グ�ł��̂ŁA��������0.75���̗��グ�����{����ƁA�c��3��̉�ŁA1.50�����グ�ł��̂ŁA����0.50�����グ�����݂ƂȂ�܂��BFOMC����ł̋c�_�����̕ӂ�Ɛ����������Ȃ��ꍇ�A���s��ɉe�����ł����ł��B

�B ���Ȃ�}���ȗ��グ���{�ŁA���낻��i�C�ւ̔z�����s�������ɓ����Ă����ƕ��͂��錩���������Ȃ�A12���ȍ~�̗��グ���Ɋւ���c�_���ł�\�������ɍ����ƌ��Ă���悤�ł��B

�C ��3Q�EGDP�͑O������⎝�������Ă�����̂́A�����ƒ��S�ɐ�s���͔��Ɏキ�A���L�i�S�j�ł͗��グ��x�点��Ƃ����N�ȍ~�͐��N�Ԃ͒ᐬ���Ƃ̌��������Ă���ψ��������Ă���悤�ł��B����܂ł̓C���t���}���D��̋c�_�ł������A����ӂ肩��ω�������̂����݂܂��B

�ȏオ�\�z����鍀�ڂƎv���܂��B

�i 2 �j�O��9��FOMC��ł̋c���v�|

10��12�����\���ł��B���グ�p�����m�F�������e�ɂȂ��Ă��܂��B

FOMC�c���v�|�i�ꕔ�����j

�i�O���j

����̉�Ő��ݓI�Ȑ���s�����c�_����ɂ�����A�Q���҂�FF���[�g�̖ڕW�����W�̌p���I�Ȉ����グ���ψ���̖ڕW�B���ɓK�ł���Ɨ\�z�����B�Q���҂́A�ő�ٗp�ƕ�������𑣐i����Ƃ����ψ���̗��@��̎g���������߁A�ψ���̐����I�Ȑ���X�^���X�Ɉڍs���A���̌セ����ێ�����K�v������Ɣ��f�����B�����̎Q���҂͈ψ���ڕW��2�����͂邩�ɉz����C���t��������A����܂ł̂Ƃ������钛�����������A�o�ς̎����s�ύt�������Ă��邱�ƂŁA�ψ���ڕW��B�����邽�߂ɕK�v�Ƃ����FF���[�g�̓��̂�Ɋւ���]���������グ�����Ƃ��m�F�����B�Q���҂͐�����������グ�̃y�[�X�₻�͈̔͂��A�o�ϊ����̌��ʂ��ɑ����肷����̊܂݂〈�ʂ��ɑ��郊�X�N�Ɉˑ����Ă���Ɣ��f�����B

���l���̎Q���҂́A���Ɍ��݂̐��E�o�ς���Z���̋ɂ߂č����s�m�����̒��A�o�ό��ʂ��ɒ���������p���X�N���y������ړI�Ƃ��āA�X�Ȃ�������ߐ���̃y�[�X�𑪒肷�邱�Ƃ��d�v�ł���m�F�����B�Q���҂͋��Z����X�^���X���X�Ɉ������܂�ɂ�A�ݐϓI�����������o�ϊ�����C���t���ɗ^������ʂ����肵�Ȃ���A���鎞�_�Ő�����������グ�y�[�X���ɂ߂邱�Ƃ��K�ł���ƔF�������B�����̎Q���҂́A��x����������\���ɐ����I�Ȑ����܂łɒB���A�C���t����2���ڕW�ɉ�A����R�[�X�ɏ�����Ƃ���؋����m���ɂȂ�܂ŁA�b���̊Ԃ͂��̐������ێ����邱�Ƃ��K�ł���Ǝw�E�����B

�i�����F�o�����X�V�[�g�����ӏ��Ƃ���܂ł̈������߂̌��ʂȂǂ̍��ځj

�L�͂ŗe�F�ł��Ȃ����̍��C���t�������A����ɗ\�z�ȏ�ɏ���C���t���Ɋւ���j���[�X�A���邢�̓C���t�����ʂ��̏㏸���X�N�Ɋӂ݁A�Q���҂͒��߂ŁA�Ӑ}�I�Ȑ����I����X�^���X�ւ̓����̓��X�N�Ǘ��ōl�����ׂ������ƈ�v���Ă���ƔF�߂��B

�����̎Q���҂́A�C���t�����������Ɍ������s�������܂�ɏ��Ȃ��ꍇ�̑㏞�́A���܂�ɂ����߂����ꍇ�̑㏞�����傫�����Ƃ����������B���l���̎Q���҂͕K�v�Ȍ��萧���I�X�^���X���ێ�����K�v������Ƌ��������B�����Q���҂̓�2�E3���́A���j�I�o�����C���t�������������邽�߂ɐv���ꂽ�������ߋ��Z����𑁂܂��ďI��点���댯���ɂ��Đ������Ă���Ƌ��������B

�i�ȉ����j

���Z����s���ɑ���^���[�F�p�E�G���c���A�E�B���A���Y���c���A�}�C�P���E�o�[�A�~�V�F���E�{�E�}���A���G���E�u���C�i�[�h�A�W�F�[���X�E�u���[�h�A�X�[�U���E�R�����Y�A���T�E�N�b�N�A�G�X�^�[�E�W���[�W�A�t�B���b�v�E�W�F�t�@�[�\���A�����b�^�E���X�^�[�A�N���X�g�t�@�[�E�E�H���[�B

�i�ȏ�j

(��)�{���͂����܂ʼnp���̈ꕔ������̂ł��̂ŁA�a��͂����܂ŕX�I�Ȃ��̂Ƃ��Ă����p�����A�K�X�A�p��̌��������Q�Ƃ��Ē����܂��l���肢���܂��B

�i 3 �jCME�@Fedwatch

CME�@Fedwatch�͑啪�������肵�Ă��܂����B����̗��グ�\�z������ƁA5����ōő�5.50�`5.75���܂ł̗��グ�\�z�ŁA6����ȍ~������͂����܂łł��B�]������ł�5����ŗ��グ�ł��~�߂̌����ɂȂ��Ă��܂��B�O��9���Ɣ�r���āA0.25�`0.50���̗��グ�����㏸�ƂȂ��Ă��܂��B����̃C���t�����l�łǂ̗l�ɕς���Ă����̂��𒍖ڂ��܂��B

�i11��1�����_�F����j

���A�ŐV�̗\�z���l����

CMEgroup�̃z�[���y�[�W���Q�Ƃ�������

�i 4 �j�ŋ߂�FRB�W�҂̎�Ȕ����i�ŋ�1�E2�T�ԕ����x�j

10��22�� �G�o���X�E�V�J�S�A��� �u�X�ɗ��グ�����{���A���̌�͎b���������ێ��v�u�J���s��ُ̈�ȋ����̈ꕔ����܂��Ă��钛��v

10��22�� �f�C���[�ESF�A��ف@�u���グ�y�[�X��x�点�邱�Ƃ��d�v�v�u����������3�`3.5���Ƃ������v

10��21�� �N�b�NFRB�����u�C���t���͈ˑR�Ƃ��ėe�F�ł��Ȃ��������v

�u�C���t�����X�N�͏�����v

10��21�� �n�[�J�[�E�t�B���f���t�B�A�A��ف@�u�����͔N���܂ł�4��������v�uFRB�͗��N���グ���~���A����̉e����]������v

10��20�� �u���[�h�E�Z���g���C�X�A��� �u2023�N�̈������߂����N�ɑO�|���ɂ���I����������v

10��20�� �J�V���J���E�~�l�A�|���X�A��فu�R�A�C���t�����s�[�N�ɒB�����؋��͌�������Ȃ��v�u�����C���t���̓s�[�N�ɒB�����\��������v

10��19�� �{�X�e�B�b�N�E�A�g�����^�A��� �u�C���t���͍��߂���̂ŗ}������K�v����v�@�@�@�@�@�@�@�@ �u�ٗp�̍ő听���ɂ͕������肪�K�v�v

10��14�� �W���[�W�E�J���U�X�V�e�B�A��فu�C���t���}���ŁA���グ�̍ŏI�����͍X�ɍ����Ȃ�K�v������v

10��13�� �{�E�}���EFRB�����u�C���t�����������Ȃ���A�啝���グ���������ׂ��v�u�������ǂ̈ʈ����グ��K�v���邩�͂܂����m�łȂ��v

10��12�� ���X�^�[�E�N���[�u�����h�A��فu���Z����͐����I�����Ɉڍs����K�v�v�u���㐔�N�Ԃ͕č��̒ᐬ�����\�z�����v

10��11�� �u���C�i�[�h�EFRB���c���u�C���t���͑S�Ă̕č����ɂƂ�d��ȉۑ�v

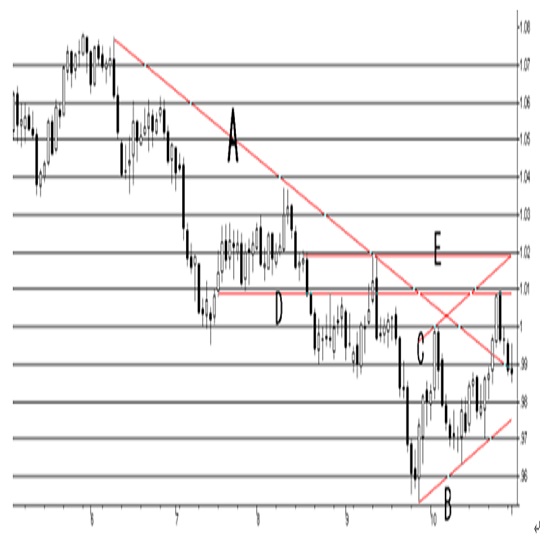

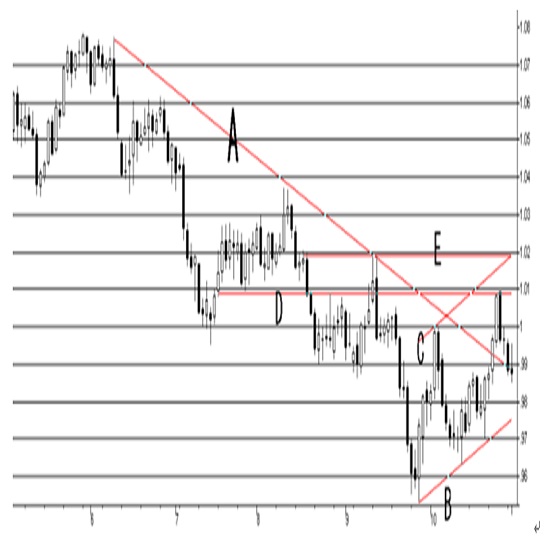

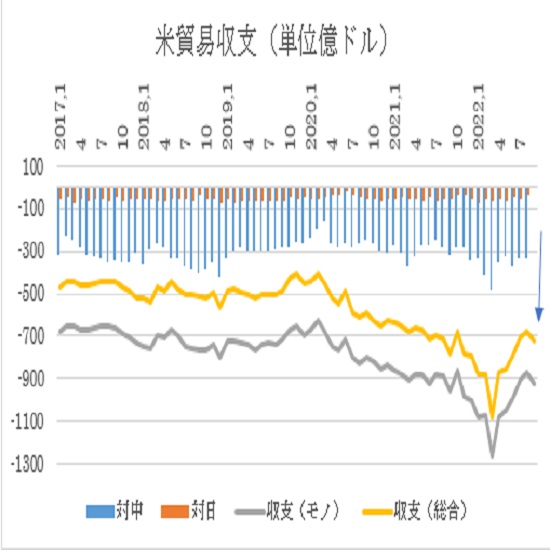

���L�̓��[���h���̓����`���[�g�ł��B6��9�����l����̒�R��A�i��0.9890�j��10��25���ɏ㔲���A�Z���I�ɂ��[���������n�����������Ă��܂��B9��28����l����̃T�|�[�g��B�i��0.9760�j�ɂ���A���x�������Ă��܂��B�������畽�s�ɏグ��C�i��1.0195�j�ŒZ���̃��[�����g�����h���`�����Ă��܂��B���������͉������Ń��C��A�ɗ��ޓ����Ȃ̂ŁA����ł�B�܂ł̉���������̂��A�����̃T�|�[�g���ێ��o���邩�ɂȂ��Ă��܂��B��l�͒��ߍ��l��D�i��1.0095�j�ƁA8��16���y��9��12�����l��E�i��1.0200�j������AE�͒��xC�ƌ������Ă���AD���z�����ꍇ�Ƀg���C���邱�ƂɂȂ肻���ł��B

������FOMC�Ő�s���̗��グ���������m�F�������̕ċ����������������肻���ł��B

�i2022�N11��2��9�F50�A1���[����0.9885�h���j

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.11.23

���T�̈ב֑��ꌩ�ʂ��w�g�����v�g���[�h�Ɖ~�L�����[�̑g�ݍ��킹���h���~�����x���x�i11/23���j

�h���~�́A���T�O���ɂ����āA�ꎞ153.28�܂ŋ}�������ʂ������܂������A�T���ɂ����Ă͈�]154�~��㔼�ւƎ������������ƂȂ�܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.11.22

�����s��̃h����154�~��㔼�Ő��ځA����ɂ��lj����グ�ϑ����~���̃u���[�L���Ɂi24/11/22�j

�������ԁi���{����8������15���j�̃h���E�~�́A���{���̂�������Ƃ������ڂ��ޗ��ɂ��荂�̓W�J�ƂȂ�154�~��㔼�Ő��ڂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.11.22

�h���~�@�l�������̂��̂͌��������A���ʃ����W�����i11/22�[�j

�����s��̓h�����������B��⌃���߂̗����������ǂ�Ȃ��A�ŏI�I�Ƀh���͍��l�����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2022.11.02

��FOMC�ɒ��ځA�����ȍ~�̓��Ô@����(11/2�[�j

2���̓����s��́A�h�����������B�U����x�[�X�̍�����l���X�V���邱�Ƃ͏o���Ȃ��������A����ł�147�~���Ȃǃh�����l���ł̐��ڂ��ڂɕt�����B

-

�ăh���iUSD�j�̋L��

Edited by:���{ ����

2022.11.02

�A�����J9���f�Վ��x�\�z(22/11/2)

����21�����ɕč�9���f�Վ��x�����\����܂��B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B