ドル円見通し 日銀の金融緩和変わらず、急落調整落ち着き米FOMCへ向かう

〇先週のドル円、米利上げペースの鈍化観測広がり27日に一時145.10まで下落

〇週末にかけては米長期金利の低下一服と対ユーロでのドル買い反発するも148円に届かず越週

〇米3QGDPは+2.6%に改善するも個人消費は鈍化、消費支出デフレータコア部分は伸び加速

〇今週は豪、米、英の金融政策決定会合、週末には米雇用統計と為替市場は波乱含み

〇日銀は先週の政策決定会合で「長短金利操作付き量的・質的金融緩和」継続を決定

〇米FRBの大幅利上げペースが軟化しないようであれば160円に迫る展開ともなりかねないか

〇148円超えからは149円を試す上昇を想定、FOMCまでは149円手前で戻り売りに捕まりやすいか

〇147円割れから続落に入る場合は146円前後への下落を想定

〇FOMC後ドル全面高となる場合、直前安値から2、3円規模での上昇想定、150円を目指す展開も

〇FOMC後ドル全面安となる場合、直前高値から2円規模の下落想定145.10を割れの場合143円台へ

【概況】

ドル円は米経済指標が冴えずに米FRBの大幅利上げペースが鈍化するとの見方が優勢となる中で米長期債利回りの低下と共に下落して10月24日夜、25日夜、26日夜と三夜連続の下落で27日午前には145.10円を付けて10月24日午前の急落時安値を割り込んだ。

10月28日は米長期債利回りの大幅低下が一服、10月27日夜のECB理事会が市場予想通りに2会合連続の0.75%利上げを決定したものの今後の利上げペースについてトーンダウンしたことや量的金融引き締めへの消極姿勢が見られたことでユーロ安ドル高となったことや、28日は日銀の金融緩和政策の維持が決定して黒田総裁会見でも円安抑制への強い姿勢が示されなかったことから円安再開の動きとなった。米10年債利回りが4日ぶりに反発したこともドル円を押し上げたが148円には届かずに週を終えた。

10月27日の米7-9月期GDPは予想を上回る2.6%増で前期の0.6%減から改善したがGDPの7割を占める個人消費は1.4%増で前期の2.0%増から鈍化、9月の耐久財受注も低調だった。28日の9月個人消費支出デフレーターは全体の前年比が6.2%で8月と変わらず、コア指数の前年比は8月の4.9%から5.1%へと伸びが加速した。

今週は11月1日昼過ぎに豪中銀理事会、11月3日未明に米FOMC、3日夜に英中銀MPCと金融政策発表が相次ぐ。週末の11月4日には米10月雇用統計の発表もある。為替市場としては波乱しやすい日々が続く。

【日銀、インフレ見通しを上方修正しただけで金融緩和政策は維持】

日銀は10月28日の金融政策決定会合においてマイナス金利、長短金利操作、資産購入による量的緩和の継続を決定した。長短金利操作(イールドカーブ・コントロール)のため、10年物国債金利をゼロ%程度の抑えるために上限を設けず必要な額の長期国債の買い入れを行い、そのために10年物国債で0.25%の利回りでの指し値オペを毎営業日実施するとした。

資産買い入れについては国債購入のほか、ETFを年間12兆円、J−REITを年1800億円の上限で買い入れ、CP等の社債等については感染症拡大前と同程度のペースで買い入れを行い、残高を感染症拡大前の水準(CP等で約2兆円、社債等で約3兆円)へ戻してゆくとした。

2%の物価目標を安定的に持続するために必要な時点まで「長短金利操作付き量的・質的金融緩和」を継続するとし、新型コロナウイルス感染症の影響を注視して企業等の資金繰り支援と金融市場の安定維持に努め、必要があれば躊躇なく追加的な金融緩和措置を講じるとした。

GDP見通しについては2022年度を2.0%として7月時点の2.4%から下方修正し、2023年度については前回の2.0%から1.9%へと下方修正した。消費者物価上昇率については2022年度を2.9%として7月時点の2.3%から上昇修正し、2023年につては1.6%として前回の1.4%から上方修正した。

【NYダウは6連騰、ナスダックは3に日ぶり反発、米長期債利回りは反騰】

10月28日のNYダウは前日比828.52ドル高と大幅上昇して10月21日から6連騰となった。ナスダック総合指数は10月21日から3連騰したところから26日から27日へ続落していたが28日は309.78ポイント高と反騰した。米FRBによる大幅利上げペースの鈍化期待で深刻な景気後退には陥らないとの楽観が優勢だったが、IT・ソーシャルメディア大手の決算不振も目立つ週だった。

米長期債利回りは大幅低下が続いていたところから反騰した。指標の米10年債利回りは前日比0.10%上昇の4.02%として前日までの3営業日続落で3.90%まで低下したところから4%台回復へ持ち直した。30年債利回りは0.06%上昇の4.15%で4営業日ぶりに反発した。2年債利回りは0.14%上昇で前日の0.13%低下を解消して4.42%で週を終えた。

株式市場の楽観をよそに米長期債利回りは28日の米PCEデフレーターの高止まりから米FRBによる大幅利上げ継続姿勢がさほど緩まないのではないかとして持ち直した印象だ。

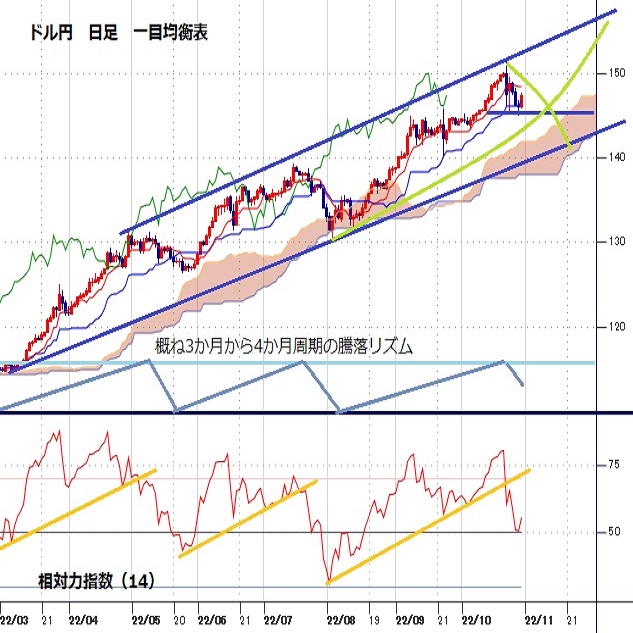

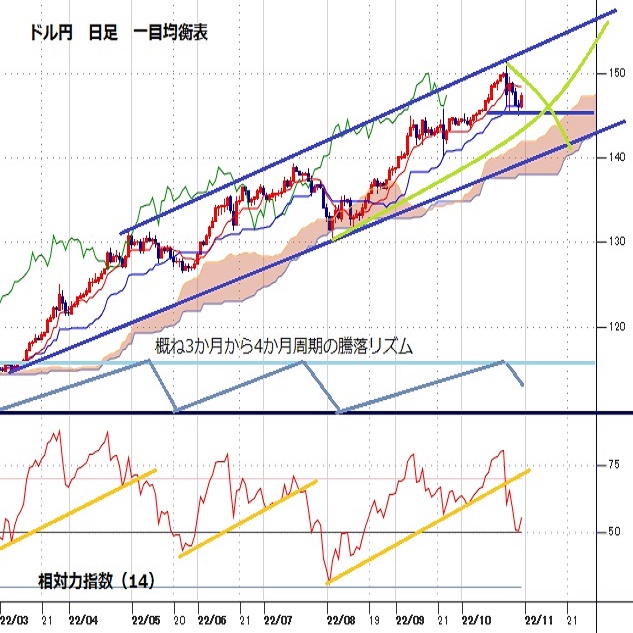

【ドル円、過去の大上昇と現状の比較】

ドル円は2021年1月6日安値102.57円を起点として大上昇してきた。今年10月21日高値151.94円までの上昇は2年に満たないが上昇幅は49.37円、2020年3月のパンデミックショックによる一時的急落で付けた安値101.23円を起点とすれば50.71円の上昇幅となった。10月21日と24日の市場介入により急落に転じ、10月24日からは米経済指標が低調だったことで米長期債利回り低下となり介入に依らずに大幅下落したことで今後の米FRBによる金融引き締め姿勢の強度や利上げピークと利下げ再開への目星がつくようだと歴史的な大上昇が終了したとしても不思議ないが、まだ円安のファンダメンタルズが壊れたわけでもない。

過去の歴史的大上昇としては2011年10月末から2015年6月天井までの3年半で50.27円の上昇幅、1995年4月から1998年8月天井までの3年強で67.99円の上昇幅だったところが比較対象となると思われる。既に底値から50円規模の上昇であり、月足の相対力指数が80ポイントに到達したことを踏まえれば既に大天井であったとしてもおかしくないが、1995年からの上昇においては、1997年5月1日高値まで2年で47.76円の上昇後に1997年6月11日安値まで16.94円の下落が入ったところから一段高した経緯もあるため、直前高値から10円前後規模の反落ではまだ天井と断定できないところだ。

今年10月21日の市場介入は1998年以来の日銀単独による円買い介入であり、1998年当時は4月の二度介入を行った前後で4月3日高値135.42円から4月10日安値127.35円まで8.07円の急落が入ったものの5月後半には高値を更新され、6月の三度目の介入では6月16日高値146.75円から6月19日安値133.60円まで13.15円の急落が入ったものの8月11日高値147.63円まで一段高されてようやく円安ドル高が終了している。

今回も、政府日銀は一、二度の介入では抑えられないと認識した上で9月22日の大規模介入時の水準を超えてもスルーしたと思われるが、152円に迫った10月21日には一度目よりも大規模な介入で抑え込み、翌営業日の10月24日にも連日介入としてブレーキをかけている。ここまでの動きを見れば150円台中盤へ向かって160円に迫るような状況は避けたいとの強い意志が背後にあるのだろうと思われる。

次に150円台を回復した時にはさらに大きな規模での介入を行う可能性もあると思われるが、市場は一国の単独介入では流れは変えられないとの認識を持っているため、米FRBの大幅利上げペースが明確に鈍化するようなら150円台で何度か単独介入を行えばドル円の上昇を抑え込める可能性があるが、FRBの姿勢はさほど軟化していないとなれば10月21日高値を超えて160円へ迫ってゆくような展開となりかねないのではないか。

【当面のポイント】

10月21日からの展開は、10月24日午前安値への下落が一段目、10月24日夜からの下落で10月27日午後安値で145.10円へ下落したところが二段目の下げであり、現状は二段目の下げ一服でリバウンドを入れているところと思われる。

二段下げの調整で落ち着いて上昇再開に入るためにはこの間の下げ幅の半値戻しライン148.52円を超えてその後も147円前後までで確りして3分の2戻しラインの149.66円へ迫ってゆく展開が必要と思われる。

148円前後で上値が重くなり146円を割り込む場合や、いったん149円に迫った後に147円を割り込む場合はまだ10月21日高値を起点とした下落が三段目に発展してゆく可能性があると警戒して10月27日安値試しとし、10月27日安値を割り込む場合は三段目の下落期入りとして一段目や二段目と同様に直前高値から5円から6円超規模の下落へ発展する可能性が考えられる。

以上を踏まえて当面のポイントを示す。

(1)当初、147円を下値支持線、148円を上値抵抗線とする。

(2)148円超えからは149円を試す上昇を想定するが、上昇の勢いは米長期債利回りの上昇回復感に依存すると思われ、11月3日未明のFOMCまでは上昇も勢い付かずに149円手前では戻り売りにつかまりやすいとみる。

(3)147円割れから続落に入る場合は146円前後への下落を想定する。146円以下は買い戻しも入りやすい水準とみる。

(4)FOMC後にドル全面高となる場合は直前安値から2円ないし3円規模の上昇となり、147円以上での推移から上昇する場合は150円を目指す流れとみる。

(5)FOMC後にドル全面安となる場合は直前高値から2円規模の下落を想定し、10月27日安値145.10円を割り込む場合は143円台への下落を想定する。

【当面の主な予定】

10/31(月)

英財務相が中期財政計画発表、米韓空軍合同訓練(11/4迄)

アブダビ国際石油展示会・会議(11/3迄)、OPEC2022年世界石油見通し

08:50 (日) 9月 小売業販売額 前年同月比 (8月 4.1%、予想 4.1%)

08:50 (日) 9月 鉱工業生産速報値 前年同月比 (8月 5.8%、予想 10.5%)

09:30 (豪) 9月 小売売上高 前月比 (8月 0.6%、予想 0.5%)

10:30 (中) 10月 国家統計局・製造業PMI (9月 50.1、予想 49.9)

14:00 (日) 9月 新設住宅着工戸数 前年同月比 (8月 4.6%、予想 2.3%)

14:00 (日) 10月 消費者態度指数・一般世帯 (9月 30.8、予想 30.9)

16:00 (独) 9月 小売売上高 前月比 (8月 -1.3%、予想 -0.5%)

16:00 (独) 9月 小売売上高 前年同月比 (8月 -1.7%、予想 -3.4%)

19:00 (欧) 10月 HICP(消費者物価指数)速報値 前年同月比 (9月 10.0%、予想 10.3%)

19:00 (欧) 10月 HICPコア指数速報値 前年同月比 (9月 4.8%、予想 4.9%)

19:00 (欧) 7-9月期 GDP速報値 前期比 (4-6月 0.8%、予想 0.1%)

19:00 (欧) 7-9月期 GDP速報値 前年同期比 (4-6月 4.1%、予想 2.1%)

19:00 (日) 外国為替平衡操作実施状況

22:45 (米) 10月 シカゴ購買部協会景況指数 (9月 45.7、予想 47.3)

24:00 (欧) レーンECB理事、講演

11/1(火)

休場 フィリピン

デンマーク総選挙、イスラエル総選挙、米韓空軍合同訓練(11月4日迄)

アラブ連盟首脳会議(11/2迄)

米連邦公開市場委員会(FOMC)初日

06:45 (NZ) 9月 住宅建設許可件数 前月比 (8月 -1.6%)

10:45 (中) 10月 財新・製造業PMI (9月 48.1)

12:30 (豪) 豪中銀(RBA) 政策金利 (現行 2.60%)

17:20 (豪) ロウ豪中銀総裁、夕食会スピーチ

18:30 (英) 10月 製造業PMI改定値 (速報 45.8)

22:45 (米) 10月 製造業PMI改定値 (速報 49.9)

23:00 (米) 10月 ISM製造業景況指数 (9月 50.9、予想 49.9)

23:00 (米) 9月 建設支出 前月比 (8月 -0.7%、予想 -0.5%)

23:00 (米) 9月雇用動態調査(JOLT)

11/2(水)

休場 メキシコ、ブラジル

英中銀金融政策委員会(MPC)初日

06:45 (NZ) 7-9月期 就業者数増減 前期比 (4-6月 0.0%)

06:45 (NZ) 7-9月期 四半期失業率 (4-6月 3.3%)

08:50 (日) 10月 マネタリーベース 前年同月比 (9月 -3.3%)

09:30 (豪) 9月 住宅建設許可件数 前月比 (8月 28.1%)

16:00 (独) 9月 貿易収支 (8月 12億ユーロ)

17:55 (独) 10月 失業者数 前月比 (9月 1.40万人)

17:55 (独) 10月 失業率 (9月 5.5%)

17:55 (独) 10月 製造業PMI改定値 (速報 45.7)

18:00 (欧) 10月 製造業PMI改定値 (速報 46.6)

21:15 (米) 10月 ADP非農業部門就業者数 前月比 (9月 20.8万人、予想 19.5万人)

23:00 (欧) ビルロワドガロー仏中銀総裁、講演

23:30 (米) エネルギー省週間石油在庫統計

27:00 (独) ナーゲル独連銀総裁、講演

27:00 (米) 米連邦公開市場委員会(FOMC)、政策金利 (現行 3.00-3.25%、予想 3.75-4.00%)

27:30 (米) パウエルFRB議長、会見

11/3(木)

休場 日本

ノルウェー、チェコ、マレーシア 政策金利発表

09:30 (豪) 9月 貿易収支 (8月 83.24億豪ドル)

10:45 (中) 10月 財新・サービス業PMI (9月 49.3)

16:50 (欧) ラガルドECB総裁、講演

17:00 (欧) パネッタECB理事、講演

17:00 (独) ナーゲル独連銀総裁、講演

18:30 (英) 10月 サービス業PMI改定値 (速報 47.5)

19:00 (欧) 9月 失業率 (8月 6.6%)

21:00 (英) 英中銀(BOE) 政策金利 (現行 2.25%)

21:30 (英) ベイリー英中銀総裁、会見

21:30 (米) 9月 貿易収支 (8月 -674億ドル、予想 -670億ドル)

21:30 (米) 新規失業保険申請件数 (前週 21.7万件)

21:30 (米) 失業保険継続受給者数 (前週 143.8万人)

21:30 (米) 7-9月期 非農業部門労働生産性速報値 前期比 (4-6月 -4.1%、予想 -0.2%)

21:30 (米) 7-9月期 単位労働コスト速報値 前期比年率 (4-6月 10.2%、予想 3.9%)

22:45 (米) 10月 サービス業PMI改定値 (速報 46.6)

23:00 (米) 10月 ISM非製造業景況指数 (9月 56.7、予想 56.0)

23:00 (米) 9月 製造業新規受注 前月比 (8月 0.0%、予想 0.4%)

11/4(金)

休場 ロシア

09:30 (豪) 豪中銀、四半期金融政策報告

16:00 (独) 9月 製造業新規受注 前月比 (8月 -2.4%)

16:00 (独) 9月 製造業新規受注 前年同月比 (8月 -4.1%)

17:55 (独) 10月 サービス業PMI改定値 (速報 44.9)

18:00 (欧) 10月 サービス業PMI改定値 (速報 48.2)

18:30 (欧) ラガルドECB総裁、公開講義

19:00 (欧) 9月 PPI(生産者物価指数) 前月比 (8月 5.0%)

19:00 (欧) 9月 PPI(生産者物価指数) 前年同月比 (8月 43.3%)

21:15 (英) ピル英中銀理事、講演

21:30 (米) 10月 非農業部門就業者数 前月比 (9月 26.3万人、予想 20.0万人)

21:30 (米) 10月 失業率 (9月 3.5%、予想 3.6%)

21:30 (米) 10月 平均時給 前月比 (9月 0.3%)

21:30 (米) 10月 平均時給 前年同月比 (9月 5.0%)

23:00 (米) コリンズ・ボストン連銀総裁、講演

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2022.10.31

米FOMCなど注目材料多いがドル上値は重そう(週報10月第5週)

先週のドル/円相場はドルが小安い。週明けに観測された政府・財務省介入の影響などもあり、ドルは週間を通して冴えず。上値は重かった。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.10.29

来週の為替相場見通し:『ECB・BOJを通過し、来週はいよいよ大取のFOMCへ』(10/29朝)

週後半にかけて一時145.11(約3週間ぶり安値圏)まで下げ幅を広げましたが、週末にかけては再び騰勢を取り戻し、結局147円台半ばまで持ち直す力強い動きとなりました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。