ドル円見通し 二度目の大規模市場介入は一度目と同様の反応

〇ドル円、21日夜に151.94をつけた後146.19まで急落、市場は大規模介入実施と受け止める

〇介入はWSJが利上げペース鈍化の可能性を報じ、米長期金利が低下に転じたタイミングで実施

〇ドル円、政府・日銀の連続介入、追加介入等なければ、介入前水準を徐々に試すか

〇148.45を超える場合は149円手前を試す可能性、148円台継続の場合は日々水準切り上げの流れか

〇147円以下での推移中は下向き、146.19を割り込む場合は一段安を想定

【概況】

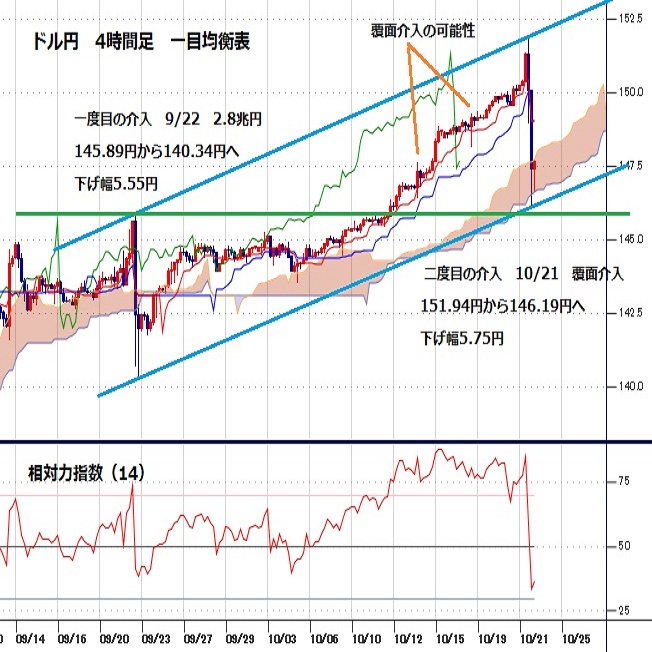

ドル円は10月20日夕刻に150円台へ到達した局面、及び21日早朝に150.20台へ高値を伸ばしたところで市場介入が見られなかったことから徐々に高値を試し、21日夜にかけての米長期債利回り上昇局面を受けて、151円を突破してからはドル買いの連鎖となり、21時台には151.94円を付けた。

米長期債利回りの上昇が一巡して低下に転じたところでユーロやポンドが反騰する中、152円に迫ったタイミングでドル円が急落したが、150円を割り込んでさらに大幅続落したために大規模な政府・日銀によるドル売り円買い介入と市場は受け止めてドル売り円買いの連鎖となり、22日01時過ぎには146.19円まで急落した。146円割れを回避して148.45円までいったん戻し、再び147円を割り込んだところも買われて147.64円で週を終えた。

米長期債利回りは、この間の最高値を更新する上昇となり、当初はユーロやポンドが一段安していたが、米WSJ紙が米FRBによる利上げペース鈍化の可能性を報じたこと等をきっかけに低下に転じ、NYダウが反騰してリスク選好感が回復したことでユーロやポンドが上昇したのだが、政府・日銀による152円手前での介入はドル安へ風向きが変わったところでタイミングよく実施されたためにドル円の急伸に対する急ブレーキとしての効果を発揮したといえる。

【市場介入規模と市場反応は9月22日の介入時に近い】

ドル円は10月21日夜21時台高値151.94円から22日01時台安値146.19円まで数時間で5.75円の急落となり、直後に148.45円まで2.26円の戻りを入れた。

9月22日に政府・日銀24年ぶりとなる円買い介入を実施した時は凡そ2兆8000億円規模とされ、介入直前の夕刻高値145.89円から21時台安値140.34円まで数時間で5.55円の急落となり、23日朝には142.59円まで2.25円の戻りを入れ、週明けの26日から反騰を継続して27日には介入による急落幅の凡そ8割強を戻している。新たな高値更新へ進むまでは144円台を中心とした持ち合いで推移し、10月12日には介入前高値を上抜いた。

9月22日の直後は連続的な大規模介入が無かったこと、日米金利差の拡大と輸入インフレによる経常収支悪化による円安ドル高のファンダメンタルズは変わらないとして久しぶりの介入へのショックを消化した後は上昇再開へと進んでいる。

今回も前回と同規模の介入と思われ、市場の反応もほぼ前回と同じといえる。週明けに連続的な大規模介入があれば9月22日の介入時よりも政府・日銀による円安阻止への決意が強いとして安値更新を続ける可能性があるが、二の矢、三の矢と続かなければ今回の介入急落水準をバーゲンハントの買い場とされて徐々に介入前水準を目指し、市場が抱く先行きの上値目標も155円台後半から1990年4月天井の160.36円に迫る事も考えられる。

【中国も元安阻止へ介入の動き、ECBとBOEの大幅利上げも迫る】

10月21日に中国の大手国有銀行がドル売り元買いに動いたとの報道があった。中国人民銀行が海外の国有銀行に対してドル売り元買いによる元安阻止への準備を指示したとの報道が先行していたが、10月21日の通常取引における終値が1ドル7.2494元で前日比0.46%安となり、日々の終値ベースとしては2008年1月14日以来14年半ぶりの安値水準となったために中国人民銀行の指示による元買いが行われたと思われる。10月17日にも同様の動きがあったとされる。

ドル/人民元は今年2月28日に1ドル6.3025元を付けたところからドル高元安となり2019年9月の水準を超えて2014年安値6.0395元以降の元安水準を更新している。米国の大幅利上げが続く中でゼロコロナ政策による景気減速への対処として金融緩和的な政策を続けていることで元安ドル高が進んでおり、英ポンドが史上最安値を更新してユーロが20年ぶり安値、ドル円が32年ぶり安値を更新するドル全面高に人民元も押しつぶされている状況だ。中国にとっては元安による米国との貿易摩擦の高まりやインフレによる消費低迷へのマイナス面を回避し、強い中国経済と人民元という状況を回復したいところといえる。

日銀による二度目の大規模介入、中国人民銀行による元の買い支えというこれまでよりも踏み込んだ自国通貨安阻止の動きが目立ってきていることに加え、10月27日にはECB理事会で0.75%の利上げが予想され、11月1-2日に米FOMC、11月3日には英中銀による0.75%利上げも予定されている。

今までは米FRBによる利上げが主要国の利上げサイクルの先頭を走ってドル高優勢の基調を作ってきたが、米FRBの利上げペースが鈍化する見込みが出始めればドル全面高の基調にもヒビが入る可能性もあるだろう。その場合にはドル円の歴史的な上昇についてもいったん大きな調整が入ったとしても不思議ないのだが、そのためには円安阻止へのより強固な政府・日銀の姿勢が望まれる。

【米長期債利回りは上昇継続】

米長期金利の指標である10年債利回りの10月21日は前日比0.01%低下の4.22%となったが、一時は4.338%を付けて2007年11月以来の高水準に達した。30年債利回りは前日比0.12%上昇の4.34%で一時は4.384%を付けて2011年以来の高水準に達した。2年債利回りは前日比0.13%低下の4.48%となったが一時は4.639%を付けて2007年8月以来の高水準に達した。

目先は急騰一服感もあるものの、多少の調整を入れながらも2020年以降の最高値更新を続けてきたこと、米FOMCによる利上げピークが5%近辺と想定されることを踏まえればまだ上昇余地ありと思われ、日米金利差の拡大によるドル円への上昇圧力も続いている。

米WSJ紙は11月1-2日の次回FOMCにおける0.75%利上げはすでに市場が織り込んでいるとしたものの、12月については0.75%利上げの継続か0.50%利上げにとどめるのかFOMCメンバーの見解が分かれていると報じた。このことが10月21日夜からの米長期債利回りの反落とNYダウが前日比748.97ドル高と大幅上昇した要因とされる。

サンフランシスコ連銀のデイリー総裁は10月21日に、「インフレはあまりにも高い」「FRB一段の金融引き締めが必要」とし、「来年に政策金利は4.50〜5.00%へ引き上げられる」との見通しを述べた。ただ引き締めのし過ぎによるリスクもあるとし、インフレ指標への過剰反応へ慎重な姿勢も示し、「次回FOMCでの0.75%利上げは市場も織り込んでいるが、永遠に0.75%利上げが続くとは受け止めないように忠告する」とも述べている。

10月28日には日銀の金融政策決定会合もあり、黒田総裁は在任中の金融緩和継続を強調してきたが、円安の状況を踏まえて多少の姿勢変化が見られるのか注目されるところだが、日銀のスタンスと先行き見通しが変わらないままなら、米FOMCへ向けてドル円が上昇再開へと進んで10月21日の市場介入前高値へ迫ってゆくような展開も考えられるところだ。

【当面のポイント 前回市場介入後の動きを再現するか、連続介入があるのか見定める】

政府・日銀は9月22日に続いて二度目の大規模な市場介入を実施したが、先週末時点での介入効果は一度目の介入時に近い。9月22日の介入やその後の小規模な覆面介入とされる局面では介入目的が直前の値動きが過剰であるとした速度調整的なものという印象であり、市場に円安の許容ラインを認識させるような極めて強烈な介入ではなかったために、9月22日の介入前水準を超えた後も大胆な円安阻止の動きは見られなかった。今回も現状からさらにドル円を押し下げるような連続介入や介入による急落後のリバウンドを抑える追加介入が見られれば市場もいったん挑発的な動きを落ち着かせることが考えられるが、押し下げやリバウンドを抑える動きが無ければ9月22日の介入後の動きを踏襲して介入前水準を徐々に試してゆくと思われる。

以上を踏まえて当面のポイントを示す。

(1)当初、10月21日深夜安値146.19円を下値支持線、22日未明の反発時高値148.45円を上値抵抗線とする。

(2)148.45円を超える場合は149円手前を試す可能性があるとみるが、148円台後半は戻り売りもでやすいとみる。ただし148円台を上回っての推移が続く場合は149円台序盤、149円台中盤、150円台へと日々水準を切り上げてゆく流れと考える。

(3)147円以下での推移中は下向きとし、146.19円を割り込む場合は145円前後への一段安を想定し、大規模な追加介入あれば144円から143円前後を試す可能性もあるとみる。

【当面の主な予定】

10/24(月)

休場 シンガポール、ニュージーランド、タイ、マレーシア

16:30 (独) 10月 製造業購PMI速報値 (9月 47.8、予想 47.0)

16:30 (独) 10月 サービス業PMI速報値 (9月 45.0、予想 44.9)

17:00 (欧) 10月 製造業PMI速報値 (9月 48.4、予想 47.9)

17:00 (欧) 10月 サービス業PMI速報値 (9月 48.8、予想 48.2)

17:30 (英) 10月 製造業PMI速報値 (9月 48.4、予想 48.0)

17:30 (英) 10月 サービス業PMI速報値 (9月 50.0、予想 49.0)

22:45 (米) 10月 製造業PMI速報値 (9月 52.0、予想 51.0)

22:45 (米) 10月 サービス業PMI速報値 (9月 49.3、予想 49.6)

10/25(火)

17:00 (独) 10月 IFO景況指数 (9月 84.3、予想 83.5)

17:55 (英) ピル英中銀理事、講演

22:00 (米) 8月 米連邦住宅金融局住宅価格指数 前月比 (7月 -0.6%、予想 -0.6%)

22:00 (米) 8月 ケース・シラー米住宅価格指数 前年同月比 (7月 16.1%、予想 14.1%)

23:00 (米) 10月 コンファレンス・ボード消費者信頼感指数 (9月 108.0、予想 105.7)

23:00 (米) 10月 リッチモンド連銀製造業指数 (9月 0、予想 -5)

26:00 (米) 財務省2年債入札

26:55 (米) ウォラーFRB理事、講演

10/26(水)

08:50 (日) 9月 企業向けサービス価格指数 前年同月比 (8月 1.9%、予想 2.1%)

09:00 (NZ) 10月 ANZ企業信頼感 (9月 -36.7)

09:30 (豪) 7-9月期 CPI(消費者物価指数) 前期比 (4-6月 1.8%、予想 1.6%)

09:30 (豪) 7-9月期 CPI(消費者物価指数) 前年同期比 (4-6月 6.1%、予想 7.0%)

14:00 (日) 8月 景気先行指数CI改定値 (速報 100.9)

21:30 (米) 9月 卸売在庫 前月比 (8月 1.3%、予想 1.0%)

23:00 (米) 9月 新築住宅販売件数・年率換算 (8月 68.5万件、予想 58.0万件)

23:00 (米) 9月 新築住宅販売件数 前月比 (8月 28.8%、予想 -15.3%)

23:30 (米) エネルギー省週間石油在庫統計

26:00 (米) 財務省5年債入札、2年物変動利付債入札

10/27(木)

日銀・金融政策決定会合初日

09:30 (豪) 7-9月期 輸入物価指数 前期比 (4-6月 4.3%、予想 0.8%)

15:00 (独) 11月 GFK消費者信頼感 (10月 -42.5、予想 -42.0)

21:15 (欧) ECB(欧州中銀) 政策金利 (現行 1.25%、予想 2.00%)

21:30 (米) 7-9月期 GDP速報値 前期比年率 (4-6月 -0.6%、予想 2.3%)

21:30 (米) 7-9月期 PCE(個人消費)速報値 前期比年率 (4-6月 2.0%、予想 0.9%)

21:30 (米) 7-9月期 コアPCE速報値 前期比年率 (4-6月 4.7%、予想 4.5%)

21:30 (米) 9月 耐久財受注 前月比 (8月 -0.2%、予想 0.6%)

21:30 (米) 9月 耐久財受注・輸送用機器除く 前月比 (8月 0.3%、予想 0.2%)

21:30 (米) 新規失業保険申請件数 (前週 21.4万件、予想 22.5万件)

21:30 (米) 失業保険継続受給者数 (前週 138.5万人、予想 140.0万人)

21:45 (欧) ラガルドECB総裁、会見

24:30 (英) ウッズ英中銀副総裁、講演

26:00 (米) 財務省7年債入札

10/28(金)

昼 頃 (日) 日銀金融政策決定会合、政策金利 (現行 -0.10%、予想 -0.10%)

昼 頃 (日) 日銀展望レポート

08:30 (日) 10月 東京都消費者物価指数・生鮮食品除く 前年同月比 (9月 2.8%、予想 3.1%)

08:30 (日) 9月 失業率 (8月 2.5%、予想 2.5%)

09:30 (豪) 7-9月期 PPI(生産者物価指数) 前期比 (4-6月 1.4%)

09:30 (豪) 7-9月期 PPI(生産者物価指数) 前年同期比 (4-6月 5.6%)

15:30 (日) 黒田日銀総裁、会見

17:00 (独) 7-9月期 GDP速報値 前期比 (4-6月 0.1%、予想 -0.2%)

17:00 (独) 7-9月期 GDP速報値・季調前 前年同期比 (4-6月 1.8%、予想 0.7%)

18:00 (欧) 10月 経済信頼感 (9月 93.7、予想 92.4)

18:00 (欧) 10月 消費者信頼感確定値 (速報 -27.6)

21:00 (独) 10月 CPI(消費者物価指数)速報値 前月比 (9月 1.9%、予想 0.6%)

21:00 (独) 10月 CPI(消費者物価指数)速報値 前年同月比 (9月 10.0%、予想 10.1%)

21:30 (米) 7-9月期 雇用コスト指数 前期比 (4-6月 1.3%、予想 1.2%)

21:30 (米) 9月 個人所得 前月比 (8月 0.3%、予想 0.4%)

21:30 (米) 9月 PCE(個人消費支出) 前月比 (8月 0.4%、予想 0.4%)

21:30 (米) 9月 PCEデフレーター 前年同月比 (8月 6.2%、予想 6.3%)

21:30 (米) 9月 PCEコア・デフレーター 前月比 (8月 0.6%、予想 0.5%)

21:30 (米) 9月 PCEコア・デフレーター 前年同月比 (8月 4.9%、予想 5.2%)

23:00 (米) 9月 住宅販売保留指数 前月比 (8月 -2.0%、予想 -5.0%)

23:00 (米) 9月 住宅販売保留指数 前年同月比 (8月 -22.5%)

23:00 (米) 10月 ミシガン大学消費者信頼感指数確報値 (速報 59.8、予想 59.7)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2022.10.24

当局が円買い介入出動、ドルの上値は重いか(週報10月第4週)

先週のドル/円相場は、結果的にドルが小安い。途中までドルは堅調推移で、一時152円に接近する局面も観測されたが、当局のドル売り・円買い介入もあり急落している。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.10.22

来週の為替相場見通し:『ドル円は約32年ぶり高値圏から急落するも下値余地は限定的か』(10/22朝)

週末海外時間には一転して146.23まで急落する荒々しい値動きとなりました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。