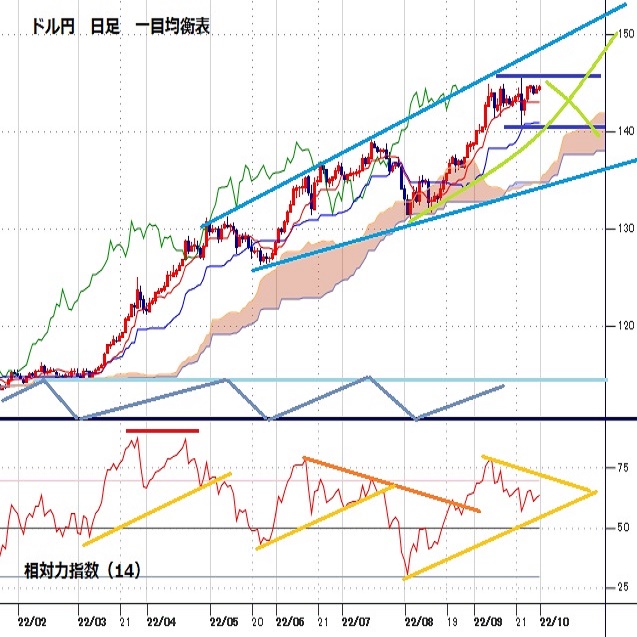

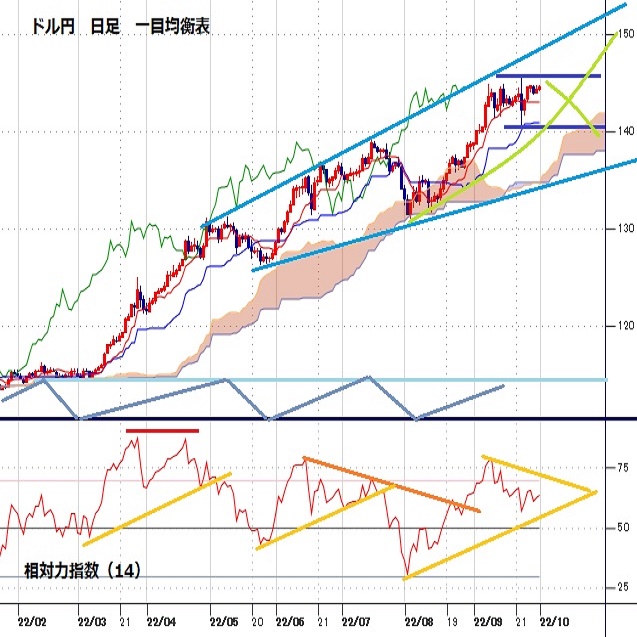

市場介入による急落の8割を解消後も144円台中心で確り

〇ドル円、9/22介入後の暴落から持ち直し、144円台中心の持ち合い推移

〇日英中等の通貨安対策実施、10年債利回りの頭打ち感で、ドル全面高に一服感

〇FRBが一層タカ派にシフトしつつある中、介入警戒しつつも145.00、145.89を狙うきっかけ待ちか

〇円の弱さだけでなくドルの全面高による円安であるかぎり、単独介入での円安阻止は困難

〇今週は週末雇用統計がポイント、予想比強めの数字の場合、ドル円も高値試しの可能性も

〇介入警戒しつつ持ち合い放れにつくスタンス

〇144.18以上での推移中は上向き、145円乗せからは145.89超えを目指す

〇144円割れから続落の場合143円前後へ一旦仕切り直し

〇145円台での介入の場合は142円前後もあるが、高値から2-2.5円の下落反応であれば拾われやすい

【概況】

ドル円は9月22日の政府・日銀による24年ぶりの円買い介入で直前高値145.89円から140.34円まで5.55円の急落となったところからの持ち直しで9月27日高値144.90円まで4.56円を戻し、介入暴落に対して82%を解消した。9月27日以降は第二弾の介入への警戒感から145円には届かないものの144円台序盤から144円を若干割り込んだところでは買い戻されて確りし、144円台中心の持ち合いで推移している。

9月22日の日銀介入、9月28日の英中銀によるQE再開、9月26日からの中国人民銀行による元安阻止への諸対策等、ドル全面高による歴史的な規模での自国通貨安に対する踏み込んだ対策が見られたこともきっかけとなり、米10年債利回りも4%台到達まで大上昇したところで頭打ち感が出てきたこともあり、ドル全面高が一服して暴落的に下げていた英ポンドやユーロ及び人民元の買い戻しが目立った。

しかし、ドル円はすでに介入による一時的な暴落幅の大半を解消しており、米国の大幅利上げ姿勢が一層タカ派へシフトしている状況の中にあっては介入を警戒しつつも再び145円超えから9月22日の介入直前高値145.89円超えを目指すきっかけを待っている状況と思われる。

今週は週末の米9月雇用統計が最大のポイントになるだろうが、予想よりも強めの内容なら年内あと2回の米FOMCによる大幅利上げ判断に寄与するとして米長期債利回りが一段と上昇してドル円もこの間の高値を試す流れへ進んでも不思議ないところと思われる。

【大上昇期の短期急落から切り返した前例】

大上昇の途中では高値警戒感から高所恐怖症的な不安が買い方に付きまとい、利益確定売りの連鎖によって短時間ないし1日、2日の急落が発生することは多々ある。

過去の大上昇期においては、例えば2013年2月25日、前年の70円台からの大上昇で94.72円へ高値を切り上げたところから当日安値90.89円まで急落幅が3.83円の日足大陰線が出現したが翌日からは持ち直し、8日後の3月7日には高値を更新し、その後も4月11日高値99.94円から4月16日安値95.77円まで3営業日で4.17円の急落が入ったものの5月に一段高へと進んでいる。

今回の円買い介入は1998年以来24年ぶりだが、1998年の市場介入は4月9日と10日の2日連続、6月17日に単日で三度目が行われたが、4月9日高値133.62円から4月10日安値127.35円まで6.27円の急落後は新たな安値更新を回避して5月前半へジリ高の推移を続けて介入前の4月3日高値135.42円を5月18日に突破して146.75円へ一段高している。そして三度目の介入時は6月17日の当日高値144.09円から当日安値136.00円まで8.09円の急落となり、翌々日の6月19日に133.60円まで安値を更新したものの19日高値137.85円まで4.25円の切り返しを見せ、8月11日天井147.63円へと一段高している。

今回の介入による急落規模も、これらの単日ないしは2、3日の急落から切り返して一段高した時と同様の展開へ進みうるところまで早々に切り返している。日銀も単独介入で二度、三度と市場をけん制してくることが想定されるが、円安の根本が円の弱さだけではなくドルの全面高によるものであり、米国の大幅利上げ継続と日銀のマイナス金利維持による決定的な金融政策差に由来していることを踏まえれば、単独介入だけで歴史的な円安を止め続けることは難しいと思われる。

1998年の三度の介入経験を踏まえれば、まずは145円台に乗せたところでブレーキをかけ、前回の円買い介入だった1998年8月高値147.63円超えを試すところで二度目、150円台到達阻止へ三度目というようなイメージとなるのではないかと考える。

【米FRBの大幅利上げ姿勢は変わらず】

英トラス政権による大規模減税政策発表をきっかけとして英ポンドは9月26日安値で1.0382ドルを付けて1985年の安値1.0520ドルを割り込んで史上最安値を更新した。ポンド、英国株、英国債のトリプル安となったために英中銀はQE再開に踏み切ったことでポンド安は落ち着いているが、ポンド安が加速した9月23日からの下落幅を解消するところまでは戻せていない。ユーロドルも9月28日に0.9534ドルを付けて20年ぶり安値としたところから0.9850ドル台まで戻しているが、数日ないし数週の反発を入れては一段安を繰り返してきた流れを解消する期待を示すほどの勢いは見られない。

9月30日はユーロやポンドは戻り一服で高止まりだったものの、豪ドルなどが急落しておりドル高のぶり返し感もにじみ出ており、ドル円が144円台へ戻したとこで高止まりしていることも含めて中長期的なドル高基調は終焉したとは言い難い。

9月30日に発表された8月の米個人消費支出(PCE)物価指数は前年同月比6.2%上昇で伸び率は2か月連続でやや鈍化したものの高止まりであり、価格変動の大きなエネルギーなどを除いたコア指数は4.9%上昇で2か月振りに伸びは拡大している。

ブレイナード副議長は30日に「金融政策はしばらくの間を景気抑制的な水準とする必要がある。まずはインフレ低下を確信することが求められており、時期尚早な引き締め撤回を回避する」と述べている。サンフランシスコ連銀のデイリー総裁も「今後どれだけ利上げする必要があるかは経済指標次第」としたものの「FRBは抑制のため断固とした措置を取る」とし、「インフレ対策はFRBにとっての一丁目一番地の仕事」と強調した。リッチモンド連銀のバーキン総裁も「インフレ圧力が緩和され始めた有望な兆候はあるがなお高水準のため、FRBは尚早に勝利宣言することなく利上げを継続すべき」と述べている。

【NYダウは年初来安値更新、米長期金利は高止まり】

9月30日のNYダウは前日比500.10ドル安と大幅続落して安値を28715.85ドルへ切り下げて2020年11月以来の安値としたが、8月後半から3週連続安から1週の戻りを入れて再び3週連続安に終わっている。ナスダック総合指数も161.89ポイント安と続落して安値を10572.33ポイントとして6月16日安値を割り込んで昨年11月の史上最高値以降の最安値を更新、週間では3週の続落だった。インフレの高止まりと主要国の大幅利上げ継続による景気後退感が本格化している。

9月30日の米10年債利回りは前日比0.05%上昇の3.83%で週を終えたが、9月28日に4.019%を付けて2008年10月以来の高水準となったところから反落したものの高止まりの状態を維持している。30年債利回りは0.06%上昇の3.79%で終了したが9月28日に3.90%を付けて2014年1月以来の高水準としたところからの上げ渋り程度にとどまっている。2年債利回りは前日比0.09%上昇の4.29%で終了したが、9月26日の4.36%からの反落でも4%台を維持して2007年8月以来の高水準を維持している。

世界連鎖株安が一段と深刻化してリスク回避的な動きが強まる場合はドル円及びクロス円においての円買い圧力が高まることもあり得るところだが、米長期債利回りの上昇基調継続と日米金利差、輸入インフレによる貿易収支及び経常収支の悪化、それに対して有効な手段を示せない現状において、日銀の介入効果がいつまで維持できるのか、そろそろ限界に来ているのではないかと懸念される。

【当面のポイント】

(1)日銀介入による急落の8割を解消して144円台中心の持ち合いでの高止まりという様相のため、当面は144円前後を下値支持線、145円前後を上値抵抗線とした持ち合いとし、週末の米雇用統計までは持ち合いから大きく外れない程度の推移とみるが、介入姿勢に注意しつつ持ち合い放れにつくスタンスで構えたい。

(2)9月30日夕安値144.18円以上での推移中は上向きとし、145円台に乗せる場合は9月22日高値145.89円超えを目指す上昇を想定する。145円台での日銀介入姿勢(レートチェックや実弾介入の第二弾発動)に注意するが、ドル全面高を背景として上昇し、実弾介入が見送られる場合は146円超えを目指す可能性もあるとみる。

(3)144円割れから続落の場合はいったん仕切り直しの下落期に入るとみて143円前後への下落を想定する。145円到達で早々に第二弾の市場介入が実施される場合は142円前後を試す可能性もあるとみるが、高値から2.0〜2.50円規模の下落反応なら買い拾われやすいとみる。

注:ポイント要約は編集部

【当面の主な予定】

10/3(月)

休場、中国

08:50 (日) 7-9月期 日銀短観・大企業製造業現況 (4-6月 9、予想 11)

08:50 (日) 7-9月期 日銀短観・大企業製造業先行 (4-6月 10、予想 11)

08:50 (日) 7-9月期 日銀短観・大企業非製造業現況 (4-6月 13、予想 13)

08:50 (日) 7-9月期 日銀短観・大企業非製造業先行 (4-6月 13、予想 15)

08:50 (日) 7-9月期 日銀短観・大企業設備投資 前年度比 (4-6月 18.6%、予想 18.9%)

16:55 (独) 9月 製造業PMI改定値 (速報 48.3)

17:00 (欧) 9月 製造業PMI改定値 (速報 48.5)

17:30 (英) 9月 製造業PMI改定値 (速報 48.5)

22:05 (米) ボスティック・アトランタ連銀総裁、主催会議開会挨拶

22:45 (米) 9月 製造業PMI改定値 (速報 51.8、予想 51.8)

23:00 (米) 9月 ISM製造業景況指数 (8月 52.8、予想 52.4)

23:00 (米) 8月 建設支出 前月比 (7月 -0.4%、予想 -0.1%)

24:45 (米) バーキン・リッチモンド連銀総裁、講演

27:15 (米) ジョージ・カンザスシティー連銀総裁、講演

28:10 (米) ウィリアムズ・ニューヨーク連銀総裁、講演

10/4(火)

休場、中国、香港

08:30 (日) 9月 東京区部消費者物価指数・生鮮食品除く 前年同月比 (8月 2.6%、予想 2.8%)

08:50 (日) 9月 マネタリーベース 前年同月比 (8月 0.4%)

09:30 (豪) 8月 住宅建設許可件数 前月比 (7月 -17.2%)

12:30 (豪) 豪中銀(RBA) 政策金利 (現行 2.35%、予想 2.85%)

18:00 (欧) 8月 PPI(生産者物価指数) 前月比 (7月 4.0%)

18:00 (欧) 8月 PPI(生産者物価指数) 前年同月比 (7月 37.9%)

22:00 (米) ローガン・ダラス連銀総裁裁、アトランタ連銀主催イベント挨拶

22:00 (米) ウィリアムズ・ニューヨーク連銀総裁、同連銀主催イベント開会・閉会挨拶

23:00 (米) 8月 製造業新規受注 前月比 (7月 -1.0%、予想 0.2%)

23:00 (米) 8月 雇用動態調査・JOLT

24:45 (米) ジェファーソンFRB理事、講演

26:00 (米) デーリー・サンフランシスコ連銀総裁、講演

10/5(水)

休場、中国、インド

OPECプラス閣僚級会合

10:00 (NZ) ニュージーランド中銀(RBNZ) 政策金利 (現行 3.00%、予想 3.50%)

15:00 (独) 8月 貿易収支 (7月 54億ユーロ)

16:55 (独) 9月 サービス業PMI改定値 (速報 45.4)

17:00 (欧) 9月 サービス業PMI改定値 (速報 48.9)

17:30 (英) 9月 サービス業PMI改定値 (速報 49.2)

21:15 (米) 9月 ADP非農業部門就業者数 前月比 (8月 13.2万人、予想 20.0万人)

21:30 (米) 8月 貿易収支 (7月 -707億ドル、予想 -679億ドル)

22:45 (米) 9月 サービス業PMI改定値 (8月 49.2)

23:00 (米) 9月 ISMサービス業景況指数 (8月 56.9、予想 56.5)

23:30 (米) エネルギー省週間石油在庫統計

29:00 (米) ボスティック・アトランタ連銀総裁裁、講演

10/6(木)

休場、中国

09:30 (豪) 8月 貿易収支 (7月 87.33億豪ドル)

15:00 (独) 8月 製造業新規受注 前月比 (7月 -1.1%)

15:00 (独) 8月 製造業新規受注 前年同月比 (7月 -13.6%)

18:00 (欧) 8月 小売売上高 前月比 (7月 0.3%)

18:00 (欧) 8月 小売売上高 前年同月比 (7月 -0.9%)

20:30 (欧) 欧州中銀(ECB)理事会議事要旨

21:30 (米) 新規失業保険申請件数 (前週 19.3万件)

21:30 (米) 失業保険継続受給者数 (前週 134.7万人)

26:00 (米) エバンス・シカゴ連銀総裁、質疑応答

26:00 (米) クックFRB理事、講演

10/7(金)

休場、中国

06:00 (米) ウォラーFRB理事、講演

07:30 (米) メスター・クリーブランド連銀総裁、講演

08:30 (日) 8月 全世帯消費支出 前年同月比 (7月 3.4%、予想 7.2%)

14:00 (日) 8月 景気先行指数CI速報値 (7月 98.9)

15:00 (独) 8月 鉱工業生産 前月比 (7月 -0.3%)

15:00 (独) 8月 鉱工業生産 前年同月比 (7月 -1.1%)

15:00 (独) 8月 輸入物価指数 前月比 (7月 1.4%、予想 2.2%)

15:00 (独) 8月 輸入物価指数 前年同月比 (7月 28.9%、予想 29.6%)

15:00 (独) 8月 小売売上高 前月比 (7月 1.9%、予想 -1.0%)

15:00 (独) 8月 小売売上高 前年同月比 (7月 -5.5%、予想 -5.0%)

21:30 (米) 9月 非農業部門就業者数 前月比 (8月 31.5万人、予想 25.0万人)

21:30 (米) 9月 失業率 (8月 3.7%、予想 3.7%)

21:30 (米) 9月 平均時給 前月比 (8月 0.3%、予想 0.3%)

21:30 (米) 9月 平均時給 前年同月比 (8月 5.2%、予想 5.1%)

23:00 (米) 8月 卸売売上高 前月比 (7月 -1.4%)

23:00 (米) ウィリアムズ・ニューヨーク連銀総裁、質疑応答

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2022.10.03

レンジ続くか、週末の米雇用統計発表に注意(週報10月第1週)

先週のドル/円相場は再びドル買い優勢。一時144.90円まで上昇、22日政府・財務省の円買い介入によって下落した下げ幅の8割程度をすでに戻してきたことになる。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.10.01

来週の為替相場見通し:『米金利上昇・米ドル高トレンドの終わりの始まり』(10/1朝)

今週は買い戻しが優勢となり、9/28に144.92まで持ち直す動きとなりました

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。