ドル円見通し 24年前の円買い介入は三度、既に介入暴落の半値強を戻す

〇先週のドル円、日銀金融緩和維持発表から上昇して22日午後高値で145.89円まで急伸

〇その後政府・日銀が11年ぶりとなる市場介入を実施、22日夜安値140.34円まで暴落的な下げに

〇単独介入が判明後はファンダメンタルズは円安継続とみて24日未明には143.46円まで戻り高値切り上げ

〇今週は単独介入の限界をついて市場が円売り攻勢を仕掛けるか、このまま下落期入りとなるのかの手探り

〇過去の協調介入では一時的なブレーキ効果を見せても、即時的な基調転換には至っていない

〇今回も介入で下げたところをバーゲンハントされて上昇基調を継続してゆく可能性もある

〇ドル円、次の市場介入が行われるのかどうかを見定めつつ戻り高値を試しやすい

〇直前高値から1円前後規模の下落局面で押し目買いされつつ144円台、145円を徐々に試してゆく展開か

〇140.34割れを目指すような強烈な第二弾介入がなければ141円台では再びバーゲンハント入りやすい

【概況】

ドル円は9月22日未明の米FOMCによる0.75%利上げと年末及び来年末の金利水準予想の上方修正を受けて144.70円へ上昇、材料消化で143.40円までいったん下げたものの買い拾われて22日昼の日銀金融緩和維持発表から145.32円へ上昇して9月7日高値144.98円を上抜き昨年1月底以降の最高値を更新した。さらに22日午後高値で145.89円まで急伸したが、政府・日銀が11年ぶりとなる市場介入を実施したことで22日夜安値140.34円まで暴落的な下げに見舞われた。

しかし、市場介入は単独であり欧米参加の協調介入ではなくファンダメンタルズは円安継続とみて買い戻され、23日午前には142.59円へ戻し、その後に142円を割り込んだところも買われて23日夜はユーロやポンドなどの急落によりドル全面高が加速する中で143円台を回復、24日未明には143.46円まで戻り高値を切り上げた。

【2015年6月天井前後との比較】

政府・日銀による市場介入は2011年以来11年ぶりだが、円安阻止のドル売り円買い介入は1998年6月以来24年ぶりとなる。今回の市場介入による暴落幅はわずか5時間で5.55円だったが、その後の戻りは24日未明高値まで3.12円であり、凡そ56%を既に戻している。

過去の経験において日銀単独の市場介入ではトレンドに急ブレーキをかけるもののトレンドそのものを覆すことは難しいと市場は認識していると思われるが、145円を超えたところでの介入により145円以上に対しては強固な上値抵抗帯が形成されたと思われる。

2015年6月5日に125.84円の高値を付けて2011年10月底75.57円以降の上昇幅が50.27円に拡大した直後の6月10日に衆議院財務金融委員会で黒田日銀総裁が「ここからさらに円安に振れることは普通に考えるとなかなかありそうにない」と述べたことをきっかけに125円台=黒田ラインとしてドル円は天井を付けて下落期に転じた。口先介入であったが米国などによる円安への牽制も踏まえて実弾介入への警戒感が一挙に強まる状況だった。その後に7月8日までの1か月で120.40円まで5.44円の下落後に8月12日高値125.27円まで戻してから8月24日安値116.17円まで一段安となり、再び11月に123円台へ切り返してから2016年6月底99.84円までの大幅下落期へと進んでいる。

今回は実弾介入であり2015年当時とは質が異なり、2015年当時と比較すれば短時間での急落規模としては最大級だが、単独介入の限界をついて市場が円売り攻勢を仕掛けるか、ドル全面高の勢いに介入効果もかき消されて高値更新へと進むのか、2015年同様に天井感が強まって下落期入りとなるのか、当面は手探りをしながら乱調な展開となる可能性がある。

【過去の為替市場介入】

(1)1985年 9月 プラザ合意によるドル高是正のためにG5(日米英独仏)によるドル売り協調介入

→ 1985年2月天井263.84円から1986年には150円台へ円高ドル安に

(2)1987年 2月 ルーブル合意によるドル急落阻止のためにG5が協調介入

→ 円高ドル安の行き過ぎ是正は1988年1月底120.18円から1990年4月天井160.36円へ

(3)1995年 4月 阪神大震災による海外からの円還流連想での急激な円高に対してG7が協調介入

→ 1995年4月底79.70円から1998年8月天井へ円安進行

(4)1998年 4月 急激な円安に対して135円を超えた4月から6月まで3回単独介入

→ 4か月目の8月11日に147.63円で天井、円高へ反転、1999年11月に101.22円へ

(5)2003、04年 円高阻止へ単独介入(総額35兆円規模の大規模長期介入)

→ 2002年1月天井135.15円から2005年1月底101.66円まで円高は進行

(6)2011年 3月 東日本大震災、リスク回避型の円高に対してG7協調介入

→ 介入で一時的に戻すも11年10月に70円台へ一段安

(7)2011年11月 10/31に75.57円へ円高進行、円高阻止に単独介入

→ 翌年のアベノミクスや日銀金融緩和などが加勢して2013年に100円台回復

(8)2022年 9月 円安阻止に単独介入(現在)

過去の協調介入では一時的なブレーキ効果を見せても介入以外のファンダメンタルズの変化や市場の天底感の確認が取れないと目的とした基調転換には数か月を要するなど即時的な基調転換には至っていない。

前回の円安阻止介入では1998年4月9日と4月10日と2日連続で介入して133.62円から127.35円へ下落、6月17日に三度目の介入で当日高値144.09円から6月19日安値133.60円へ急落したが8月11日天井147.63円へ切り返されてようやく天井となった。ただし三度目の介入前高値が6月16日の146.75円であり、8月天井への上積み幅は1円に満たなかった。

【当面のポイント】

今回の円安は円の独歩安とは言えない。ユーロドルは0.9666ドルの安値を付けて2008年7月天井1.6035ドル以降の最安値を更新、2002年9月以来20年ぶり安値であり、ポンドドルは1.0839ドルを付けて1985年のポンド危機で付けた1.0345ドルも割り込んで変動相場制以降の史上最安値を更新、豪ドル等も昨年以降の最安値を更新している。

米国の大幅利上げ継続による米長期債利回り上昇に対して日銀がマイナス金利を維持して長期債利回り抑制の指値オペも継続している状況にあってはドル高円安に進むことが自然であり、今回の介入はファンダメンタルズに逆行するものであることは衆目の一致するところだ。米国は今回の単独介入に理解を示しているが、円安を大問題として協調介入する意図はなく、他のG7諸国等もドル高阻止への動きは見られない。

米FOMCが年末及び来年の政策金利想定水準を上方修正したことにより、長期金利の指標である米10年債利回りは一時3.83%へ上昇して2010年4月以来12年ぶり高値となり、2年債利回りは4.27%を付けて2007年10月以来15年ぶり高水準を連日のように更新している。米長期債利回りの上昇基調が続いてユーロやポンド、豪ドル、新興国通貨の下落が続けばドル円も市場介入を警戒しつつも介入で下げたところをバーゲンハントされて上昇基調を継続してゆく可能性もある。

1998年の円買いドル売り介入においては3度の介入が行われ、初日の介入から翌営業日も連続での介入があった。今回の介入が1回のみなのか、前回同様に3回か、あるいはそれ以上の回数で円安阻止の決意が固く過去最大規模となるのかどうかについては9月末にかけて判断してゆくことになるのだろう。

ドル円が新たな高値更新(ドル高円安)へ進まないうちに二回目の介入が早々に実施されるならこれ以上の円安を許さないという市場へのアピールとなり、市場も利益確定売りと損切りによる円の買い戻しを急ぐ可能性があるが、ジワジワと145円に迫っても二度目の介入がなければ当局はもう一段高への懸念と備えを持っているという受け止めとなり、新たな天井レベルの追及と介入意志の強固さを試す挑発的な動きへ進みやすい。

以上を踏まえて当面のポイントを示す。

(1)9月22日夜安値140.34円を下値支持線、22日夕高値145.89円を上値抵抗線として当面は市場介入による急落時の騰落レンジ内での推移が続きやすいと思われる。

(2)市場全般がドル高基調での推移なら直前高値から1円前後規模の下落局面で押し目買いされつつ144円台から145円を徐々に試してゆくのではないかと考える。144円及び145円に到達する段階で次の市場介入が行われるのかどうかを見定めつつ戻り高値を試しやすいとみる。

(3)早々に二度目の市場介入が実施される場合や全般的なドル高に一服感が出る場合は142円割れから141円台序盤への下落を想定するが、9月22日夜安値割れを目指すような強烈な第二弾介入がなければ141円台では再びバーゲンハント買いが入りやすいとみる。

【当面の主な予定】

9/26(月)

休場、南ア

14:30 (日) 黒田日銀総裁、大阪経済4団体共催懇談会挨拶

15:00 (日) 鈴木財務相、雨宮日銀副総裁、全国証券大会

16:30 (日) 黒田日銀総裁、記者会見

16:00 (欧) デギンドスECB副総裁、講演

16:30 (欧) パネッタECB理事、講演

17:00 (独) 9月 IFO企業景況感指数 (8月 88.5、予想 87.0)

22:00 (欧) ラガルドECB)総裁、欧州議会経済金融委員会公聴会出席

23:00 (米) コリンズ・ボストン連銀総裁、講演

25:00 (米) ボスティック・アトランタ連銀総裁、オンラインイベント

25:00 (英) テンレイロ英中銀委員、講演

25:30 (米) ローガン・ダラス連銀総裁、講演

26:00 (米) 財務省2年債入札

29:00 (米) メスター・クリーブランド連銀総裁、講演

9/27(火)

08:50 (日) 8月 企業向けサービス価格指数 前年同月比 (7月 2.1%、予想 2.4%)

19:15 (米) エバンス・シカゴ連銀総裁、講演

20:00 (英) ピル英中銀チーフエコノミスト、講演

20:30 (米) パウエルFRB議長、デジタル通貨関連討論会

21:30 (米) 8月 耐久財受注 前月比 (7月 0.0%、予想 0.0%)

21:30 (米) 8月 耐久財受注・輸送用機器除く 前月比 (7月 0.3%、予想 0.3%)

22:00 (米) 7月 米連邦住宅金融局住宅価格指数 前月比 (6月 0.1%、予想 0.1%)

22:00 (米) 7月 ケース・シラー米住宅価格指数 前年同月比 (6月 18.7%、予想 17.4%)

22:15 (欧) デギンドスECB副総裁、講演

22:55 (米) ブラード・セントルイス連銀総裁、講演

23:00 (米) 9月 コンファレンス・ボード消費者信頼感指数 (8月 103.2、予想 104.5)

23:00 (米) 9月 リッチモンド連銀製造業指数 (8月 -8、予想 -11)

23:00 (米) 8月 新築住宅販売件数・年率換算 (7月 51.1万件、予想 50.0万件)

23:00 (米) 8月 新築住宅販売件数 前月比 (7月 -12.6%、予想 -2.2%)

26:00 (米) 財務省5年債入札

9/28(水)

08:50 (日) 日銀・金融政策決定会合議事要旨(7/20-21開催分)

09:35 (米) デーリー・サンフランシスコ連銀総裁、オンライン質疑応答

10:30 (豪) 8月 小売売上高 前月比 (7月 1.3%、予想 0.5%)

14:00 (日) 7月 景気先行指数CI改定値 (速報 99.6)

15:00 (独) 10月 GFK消費者信頼感 (9月 -36.5、予想 -39.0)

16:15 (欧) ラガルドECB総裁、講演

17:15 (英) カンリフ英中銀副総裁、講演

21:30 (米) 8月 卸売在庫 前月比 (7月 0.6%、予想 0.5%)

21:35 (米) ボスティック・アトランタ連銀総裁、質疑応答

23:00 (米) 8月 住宅販売保留指数 前月比 (7月 -1.0%)

23:00 (米) 8月 住宅販売保留指数 前年同月比 (7月 -22.5%)

23:10 (米) ブラード・セントルイス連銀総裁、イベント開会挨拶

23:30 (米) エネルギー省週間石油在庫統計

26:00 (米) 7年債、変動利付2年債入札

27:00 (米) エバンス・シカゴ連銀総裁、質疑応答

27:00 (英) ディングラ英中銀委員、講演

9/29(木)

09:00 (NZ) 9月 ANZ企業信頼感 (8月 -47.8)

17:00 (欧) デギンドスECB副総裁、講演

17:15 (欧) エルダーソンECB理事、講演

18:00 (欧) 9月 経済信頼感 (8月 97.6、予想 96.0)

18:00 (欧) 9月 消費者信頼感確定値 (速報 -28.8)

21:00 (英) ハウザー英中銀エグゼクティブディレクター、講演

21:00 (独) 9月 CPI(消費者物価指数)速報値 前月比 (8月 0.3%、予想 1.5%)

21:00 (独) 9月 CPI(消費者物価指数)速報値 前年同月比 (8月 7.9%、予想 9.5%)

21:30 (米) 4-6月期 GDP確定値 前期比年率 (改定値 -0.6%、予想 -0.6%)

21:30 (米) 4-6月期 PCE(個人消費)確定値 前期比年率 (改定値 1.5%、予想 1.5%)

21:30 (米) 4-6月期 コアPCE確定値 前期比年率 (改定値 4.4%、予想 4.4%)

21:30 (米) 新規失業保険申請件数 (前週 21.3万件、予想 21.5万件)

21:30 (米) 失業保険継続受給者数 (前週 137.9万人、予想 138.3万人)

22:30 (米) ブラード・セントルイス連銀総裁、講演

26:00 (米) メスター・クリーブランド連銀総裁、パネル討論会

26:00 (欧) レーンECB理事、講演

29:45 (米) デーリー・サンフランシスコ連銀総裁、講演

9/30(金)

06:45 (NZ) 8月 住宅建設許可件数 前月比 (7月 5.0%)

08:30 (日) 8月 失業率 (7月 2.6%、予想 2.5%)

08:50 (日) 8月 小売業販売額 前年同月比 (7月 2.4%、予想 2.7%)

08:50 (日) 8月 鉱工業生産速報値 前月比 (7月 0.8%、予想 -0.2%)

08:50 (日) 8月 鉱工業生産速報値 前年同月比 (7月 -2.0%、予想 1.8%)

10:30 (中) 9月 国家統計局製造業PMI (8月 49.4、予想 49.4)

10:45 (中) 9月 財新製造業PMI (8月 49.5)

14:00 (日) 9月 消費者態度指数・一般世帯 (8月 32.5、予想 33.5)

14:00 (日) 8月 新設住宅着工戸数 前年同月比 (7月 -5.4%、予想 -3.9%)

15:00 (英) 4-6月期 経常収支 (1-3月 -517億ポンド、予想 -433億ポンド)

15:00 (英) 4-6月期 GDP改定値 前期比 (速報 -0.1%、予想 -0.1%)

15:00 (英) 4-6月期 GDP改定値 前年同期比 (速報 2.9%、予想 2.9%)

16:55 (独) 9月 失業率 (8月 5.5%、予想 5.5%)

18:00 (欧) 8月 失業率 (7月 6.6%、予想 6.6%)

18:00 (欧) 9月 HICP(消費者物価指数)速報値 前年同月比 (8月 9.1%、予想 9.7%)

18:00 (欧) 9月 HICPコア指数速報値 前年同月比 (8月 4.3%、予想 4.7%)

19:00 (日) 外国為替平衡操作の実施状況(8/31-9/30)

21:30 (米) 8月 個人所得 前月比 (7月 0.2%、予想 0.3%)

21:30 (米) 8月 PCE(個人消費支出) 前月比 (7月 0.1%、予想 0.2%)

21:30 (米) 8月 PCEデフレーター 前年同月比 (7月 6.3%、予想 6.0%)

21:30 (米) 8月 PCEコアデフレーター 前月比 (7月 0.1%、予想 0.5%)

21:30 (米) 8月 PCEコアデフレーター 前年同月比 (7月 4.6%、予想 4.7%)

22:00 (米) ブレイナードFRB副議長、会議挨拶

22:45 (米) 9月 シカゴ購買部協会景況指数 (8月 52.2、予想 51.7)

23:00 (米) 9月 ミシガン大学消費者信頼感指数確報値 (速報 59.5、予想 59.5)

24:30 (欧) シュナーベルECB理事、講演

29:15 (米) ウィリアムズ・ニューヨーク連銀総裁、会合閉会挨拶

注:ポイント要約は編集部

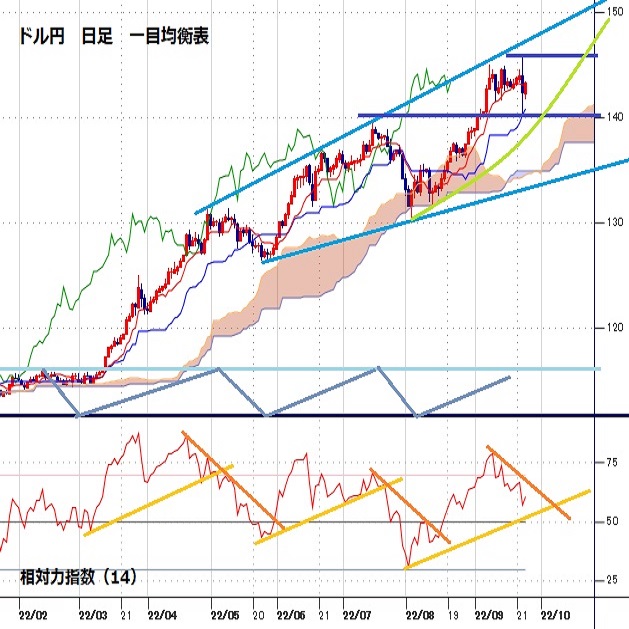

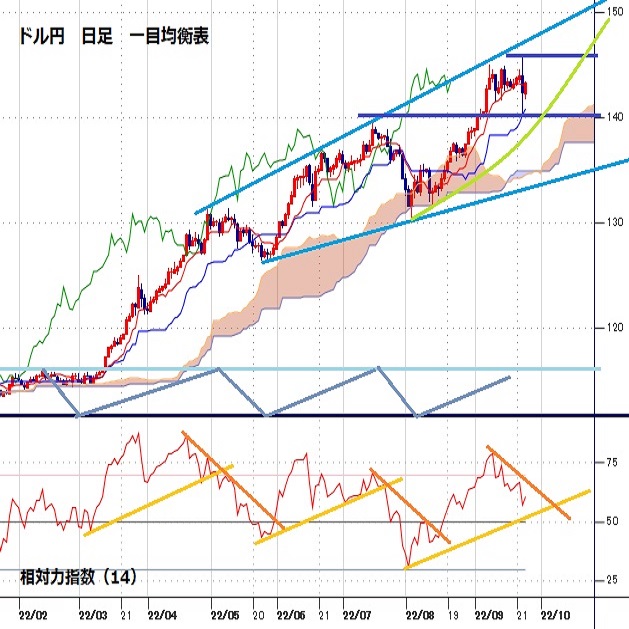

ドル円日足

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.22

ドル円、下落後に反発するなど底堅い動き。上昇トレンドの継続を想定(11/22朝)

21日(木)のドル円相場は下落後に持ち直す展開。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.21

東京市場のドルは154円台後半で推移、今晩も要人発言で上下に動く可能性アリ(24/11/21)

東京時間(日本時間8時から15時)のドル・円は、時間外の米10年債利回りも上げ一服となったことでドルは一時154円台を付ける場面も見られた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.21

ドル円 地政学リスクくすぶるも再びレンジの様相に(11/21夕)

東京市場は一転してドルが弱含み。とくに終盤下げ足を速めている。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2022.09.26

円買い介入警戒しつつも、ドル高基調は変わらず(週報9月第4週)

先週のドル/円相場は大荒れの展開。ドルは一時145.90円まで上昇し年初来高値を大きく更新したが、24年ぶりとなる政府・財務省介入もあり5円超の「暴落」が観測されていた。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.09.24

来週の為替相場見通し:『米金利急騰に伴うドル高圧力vs本邦通貨当局の円買い為替介入』(9/24朝)

ドル円(USDJPY)は145.90から僅か1時間弱で140.35まで暴落する大荒れの1週間となりました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。