�w�ċ����}���ɔ����h��������vs�{�M�ʉݓ��ǂ̉~�����ב։���x

�Z���T�̃h���~�A9/22��98�N8���ȗ���145.90�܂ŋ}�L

�ZFOMC��0.75%���グ���{�ƃh�b�g�`���[�g����C���ɂ�闈�N�̗��������ҏ����A

�Z������Z�����̓��⍕�c���ق̃n�g�h�I�Ȕ������Ɏd�|���I�ȓ���������

�Z���̌㐭�{�E����ɂ��T�v���C�Y�I�~�����ב։����140.35�܂ŋ}���A143.30�O��ʼnz�T

�Z���[���h���A�T���ɂ����ꎞ0.9668�܂ŋ}��

�Z���V�A�̕��������J�n�ɂ��n���w���X�N�ĔR�A���[��������ҐM�����̈��������w�i

�Z�h���~��r��̈�T�Ԃ����e�N�j�J���̒n��������Ă��炸�A�t�@���_�����^���Y���h���~�㏸����

�Z����A�܂����̉~�����ב։�����{�Ńh���~���ꂪ������145�~��Ɏ����������Ƃ��z�肵�Â炢

�Z�������I�ȃh���~�㏸�V�i���I��z�肵���A�Z���I�ȃh���~���������C���V�i���I�Ƃ��ė\�z

�Z���T�̗\�z�����W�iUSDJPY�j�F140.50�[144.50�A�iEURUSD�j�F0.9450�|0.9850

���T�̃��r���[�i9/19�|9/23�j

���h���~���ꁄ

���T�̃h���~����iUSDJPY�j�́A�T��142.96�Ŋ��t������A�@�{�M8������ҕ����w���i���ʁ{3.0���A�\�z�{2.8���A�O��{2.6���j�̐L�ї��㏸��A�A�{�M�W������ҕ����R�A�w���i���ʁ{2.8���A�\�z�{2.7���A�O��{2.4���j�̐L�ї��㏸�A�B��L�@�A��w�i�Ƃ������������̍X�Ȃ�ቺ�A�C�ĂW���Z��H�����i����157.5�����A�\�z145.5�����A�O��140.4�����j�̎s��\�z�����錋�ʁA�D���[���ł̃h���������́i���V�A�E�E�N���C�i������n���w�I���X�N�ĔR�����[������j�A�E��FOMC��3��A���ƂȂ�75bp�̑啝�A�����グ����A�F�h�b�g�`���[�g�̑啝����C���i2022�N���̒����l��O���3.4������4.4���֏���C���B2023�N���̒����l���O���3.8������4.6���֏���C��������11��FOMC�ł�75bp���グ��12��FOMC�ł�50bp���グ��D�荞�ނƋ��ɗ��N�̗��������҂����S�����j�A

�G��L�F��w�i�Ƃ����Ē��������̋}�㏸�Ƃ���ɔ����h���S�ʍ��A�H������Z�����ł̋��Z�ɘa����̌���ێ�����A�I���c����قɂ��u�K�v�ł�����S�O�Ȃ��lj��I�Ȋɘa�[�u���u����v�u���ʂ͋����������グ�Ȃ��v�Ƃ̃n�g�h�I�Ȕ����A�J���ċ��Z����i����w�i�Ƃ����h�������E�~����i���Ė��ڋ������g��j�A�K�S���I�ߖ�145.00�˔j�ɔ����d�|���I�ȃh�������E�~���肪�x���ޗ��ƂȂ�A9/22���{����16:30�߂��ɁA1998�N8���ȗ��A��24�N1�����Ԃ荂�l�ƂȂ�145.90�܂ŋ}�L���܂����B

�������A�����ꏄ��ɐL�єY�ނƁA�L���{���{�E����ɂ��T�v���C�Y�I�ȉ~�����ב։����A�M�{�M�ʉݓ��ǎ҂���̑������~�����������i��؍�������_�c�������ɂ��u���������ߓx�ȕϓ��ɑ��Ă͕K�v�ȑΉ����Ƃ�v�Ƃ̒lj�������������锭���j�A�N�h���~�����O�̑�K�̓��X�J�b�g���d�ƂȂ�A�����C�O���ԁi9/22���{����21:45�߂��j�ɁA�T�Ԉ��l140.35�܂ŋ}�����܂����B�����Ƃ��A����ꏄ��ɉ����a��ƁA�T���ɂ����Ď��������A�{�e���M���_�i���{����9/24�ߑO4��30�����݁j�ł́A143.30�O��Ő��ڂ��Ă���܂��B

�����[���h�����ꁄ

���T�̃��[���h������iEURUSD�j�́A�T��1.0030�Ŋ��t������A�@���[��ECB�ꖱ��������C�G�R�m�~�X�g�ɂ��uECB�͗��N�����グ���p������\��������v�Ƃ̃^�J�h�I�Ȕ�����A�A�h�C�c�A��i�[�Q�����قɂ��u�C���t����}�����邽�߂�ECB�͗��グ�𑱂���v�Ƃ̃^�J�h�I�Ȕ����A�B��L�@�A��w�i�Ƃ���ECB�ɂ������捂�ρA�C�ċ����ቺ�ɔ����h�����舳�͂��x���ޗ��ƂȂ�A��9/20�ɂ����āA�T�ԍ��l1.0051�܂ŏ㏸���܂����B

�������A��ڋύt�\�]��������ъ���ɑ��L��j�܂��ƁA�D�X�E�F�[�f���N���[�i�ł̃��[�����舳�́i�X�E�F�[�f������̃��N�X�o���N���s��\�z��75bp���グ������100bp�̃T�v���C�Y���グ�����聨EURSEK�}�������[���h���A����j��A�E�v�[�`���I�哝�̂ɂ��u���������J�n�v�����i���V�A�E�E�N���C�i������n���w�I���X�N�ĔR���s��S�����������[�������j�A�F��FOMC�̃^�J�h�I�Ȍ��ʁi3��A���ƂȂ�75bp���グ�ɉ����ăh�b�g�`���[�g��2022�N�������2023�N���̒����l���啝����C���j�A

�G���[����9������ҐM�����w���i���ʁ�28.8�A�\�z��25.8�A�O��25.0�j�̍Ⴆ�Ȃ����ʁi�ߋ��Œ���L�^�j��A�H�ċ����㏸�ɔ����h���������́i��10�N������2010�N4���ȗ��̍������ƂȂ�3.80���}�㏸���ăh���w����2002�N5���ȗ��A��20�N4�����Ԃ荂�����}�㏸�j���d�ƂȂ�A�T���ɂ����āA�T�Ԉ��l0.9668�i2002�N9���ȗ��A��20�N�Ԃ���l���j�܂ŋ}�����܂����B�����ɂ����ď�����������߂�͓݂��A�{�e���M���_�i���{����9/24�ߑO4��30�����݁j�ł́A0.9685�O��Ő��ڂ��Ă���܂��B

���T�̌��ʂ��i9/26�|9/30�j

���h���~���ꁄ

�h���~�iUSDJPY�j��145.90����͂�1���Ԏ��140.35�܂Ŗ\�������r���1�T�ԂƂȂ�܂����B�A���A�_�E���T�C�h�ɕ����̃T�|�[�g�|�C���g���T���Ă��邱�Ɓi�T�㔼�̖\���ǖʂɂ����Ă��S���I�ߖ�140.00���ڋύt�\������T�|�[�g�Ƃ��Ċm��@�\�j��A�����E�T���E�����̑S�Ăŋ��������V�O�i���i��ڋύt�\�O���D�]�⋭�C�̃p�[�t�F�N�g�I�[�_�[�A�_�E���_�̏㏸�g�����h�j���p���_�����Ă��邱�Ɠ��܂���ƁA�e�N�j�J���I�Ɍ��āA�n�����͕���Ă��Ȃ��Ɣ��f�ł��܂��i�~��������ŋ}��������������㏸�g�����h�͌p�����j�B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@��FRB�ɂ��^�J�h�X�Ίϑ��i���T���\���ꂽ��FOMC��75bp�̑啝���グ�����肳�ꂽ���A�h�b�g�`���[�g���s��\�z������ɂ߂ă^�J�h�I�Ȍ��ʁ�����11��FOMC�ł�75bp���グ��12��FOMC�ł�50bp���グ��D�荞�ނƋ��ɁA���N�㔼�ȍ~�̗��������҂���R�j��A�A����ɂ����Z�ɘa�̌p�����j�i������Z�����ŋ��Z�ɘa�̌p�������\���ꂽ���A���c���ق��u�K�v�ł�����S�O�Ȃ��lj��I�Ȋɘa�[�u���u����v�u���ʂ͋����������グ�Ȃ��v�ƃn�g�h�I�Ȕ����j�A�B��L�@�A��w�i�Ƃ������ċ��Z����̕������̈Ⴂ�i���Ė��ڋ������g��ɔ����h�������E�~����B��10�N����肪3.80���܂ŋ}�㏸�������A���{��10�N������0.25���t�߂Œ�ʈ���j�A�C���{�Ƃ��̑���i���Ƃ̋��Z����i���i���T�͕č��ɉ����āA�p���A�X�C�X�A�m���E�F�[�A�C���h�l�V�A�A�t�B���s���A��p�A���`�����グ�����{�B�܂��A�X�C�X����̃}�C�i�X�����E�p�������������Ƃœ��{�����E�ŗB��̃}�C�i�X�����������ցj�A

�D�Đ��{�E�ē��ǂɂ��h�����e�F�X�^���X�i�č��̓C���t���}���Ɍq����h���������͂Ɏx������\���j�A�E�{�M�f�ՐԎ��g��ɔ����\���I�ȉ~���舳�́i��T���\���ꂽ��8���f�Վ��x�͉ߋ��ő�̐Ԏ��z���L�^�j�ȂǁA�h���~����̏㏸��A�z������ޗ��������Ă��܂��B

���̂悤�ɁA�e�N�j�J���ʁA�t�@���_�����^���Y�ʋ��Ɂu�h�������E�~����v��A�z������h���~����ł͂�����̂́A���{���{�E���₪�܂����̉~�����ב։���i�P�Ɖ���j�ɓ��ݐ����ȏ�A�����Ƀh���~���ꂪ���̈ʒu�i145�~��j�Ɏ����������Ƃ��z�肵�Â炭�i����x���������邽�ߓ����Ƃ͏�l��ǂ��Â炢�j�A�����ł͒������I�ȃh���~�㏸�V�i���I��z�肵���A�Z���I�ȃh���~���������C���V�i���I�Ƃ��ė\�z�������܂��B���A���T�͕Čo�ώw�W�i��8���ϋv���A��9��CB����ҐM�����w���A��8���V�z�Z��̔������A�đ�2�l����GDP�A��8��PCE�f�t���[�^�j��A�ē��ǎҔ����i�{�X�g���A��R�����Y���فA�A�g�����^�A��{�X�e�B�b�N���فA�V�J�S�A��G�o���X���فA�T���t�����V�X�R�A��f�C���[���فA�N���[�u�����h�A��X�^�[���فj�ȂǏd�v�C�x���g���ڔ������ƂȂ�܂����A�h���~�Ɋւ��ẮA�{�M�ʉݓ��ǂ̈ꋓ�����i�~������������[�g�`�F�b�N�A���e��������Ɋւ���t�F�C�N�j���[�X�Ȃǁj�ɗh���Ԃ���_�o����1�T�ԂƂȂ肻���ł��B

���T�̗\�z�����W�iUSDJPY�j�F140.50�[144.50

�����[���h�����ꁄ

���[���h���iEURUSD�j�́A9/7�ɋL�^�������߈��l0.9863�������u���C�N����ƁA�T���ɂ����āA2002�N9���ȗ��A��20�N�Ԃ���l�ƂȂ�0.9668�܂ŋ}�����܂����B���̊ԁA��ڋύt�\�]���������Ƃ�������v�T�|�[�g�|�C���g�������݉������������A��������V�O�i������������O���t�]���C�̃p�[�t�F�N�g�I�[�_�[�A��C�̃o���h�E�H�[�N�A�_�E���_�̉����g�����h�̑S�Ă���������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����͋ɂ߂Ďア�Ɣ��f�ł��܂��B����܂ł̓I�v�V�������݂̃}�O�l�b�g���ʂŃp���e�B�i1.0000�j������ł̏㉺���������Ă��܂������A���T�̓p���e�B�m�ɉ����ꂷ�铮���ƂȂ��Ă���A���T�ȍ~������i�������𑬂߂�W�J���x������܂��B

�t�@���_�����^���Y�I�Ɍ��Ă��A�@���B�o�ς̐�s���s�������i�X�^�O�t���[�V�������O�����钆�ł�ECB�ɂ����Z�������ߋ����͉��B�o�ςւ̋t����ʂ��ĉ��B�������E���[�������Ɍq���鈫�z�j��A�A���V�A�E�E�N���C�i������n���w�I���X�N�̍ĔR�i�v�[�`���哝�̂ɂ��\�����ȂǍ������I�ɓ�������哝�̗ߏ������ăE�N���C�i����Ăш������G�l���M�[��@�ĊJ�ւ̌x�����Ȃǂ��烆�[�����Ύ�v�ʉ݂ʼn����j�A�B���Ė��ڋ������g��ɔ������[������E�h���������́iECB�ȏ�ɕ�FOMC���^�J�h�I�ȃX�^���X�������j�A�C�Đ��{�E�ē��ǂɂ��h�����e�F�X�^���X�A�D�C�^���A�����鐭�Ǖs�������i9/25�ɃC�^���A���I�����\��j�ȂǁA���[���h������̉�����A�z������ޗ��������Ă��܂��B

�ȏ�܂��A�����ł͈��������A���[�����E�h�����g�����h�̌p�������C���V�i���I�Ƃ��ė\�z�������܂��B���A���T�̓h�C�c9��IFO�i�����w����A�h�C�c9������ҕ����w���A���[����9������ҕ����w���ɉ����āA���B���ǎҔ����i���K���hECB���فA���g�A�j�A����V���J�X���فA�|���g�K������Z���e�m���فA�t�����X����r�������h�K���[���فA�I�����_����N�m�b�g���فA�G���_�[�\��ECB�ꖱ�����A�t�B�������h����[�����فA�f�M���h�XECB�����فA���g�r�A����J�U�[�N�X���فA�G�X�g�j�A����~�����[���فA���[��ECB�ꖱ�����Ȃǁj�ɒ��ڂ��W�܂�܂��B���ɏT�������X�ɔ��\�����h�C�c9��IFO�i�����w�����s��\�z�������ꍇ�ɂ́A���B�o�ς�����ߊϓI�Ȍ�����ʂ��āA���[���h���ɋ������������͂�����鋰�ꂪ���邽�߁A���T���T��ʂ��ă��[���h���̉������X�N�Ɍx�����K�v�ł��傤�i�ڐ��2002�N9��17���ɋL�^�������l0.9603�������V�i���I��z��j�B

���T�̗\�z�����W�iEURUSD�j�F0.9450�|0.9850

���F�|�C���g�v��͕ҏW��

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.12.21

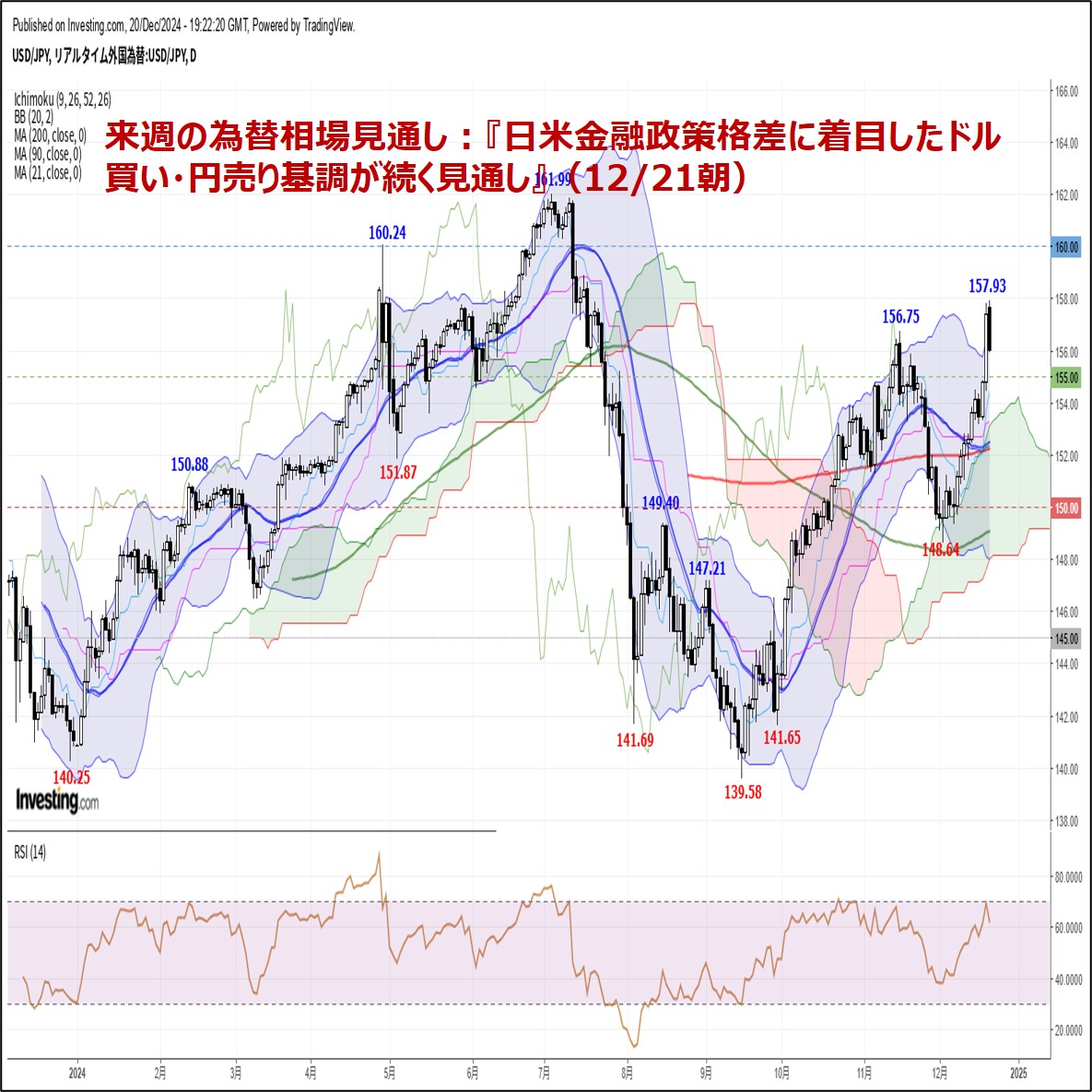

���T�̈ב֑��ꌩ�ʂ��F�w���ċ��Z����i���ɒ��ڂ����h�������E�~�������������ʂ��x�i12/21���j

�h���~��12/3�ɋL�^������2�J���Ԃ���l148.64�i10/11�ȗ��̈��l���j���{�g���ɔ����ɓ]����ƁA���T�͈ꎞ157.93�i7/17�ȗ��̍��l���j�܂ŋ}�L���܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.12.20

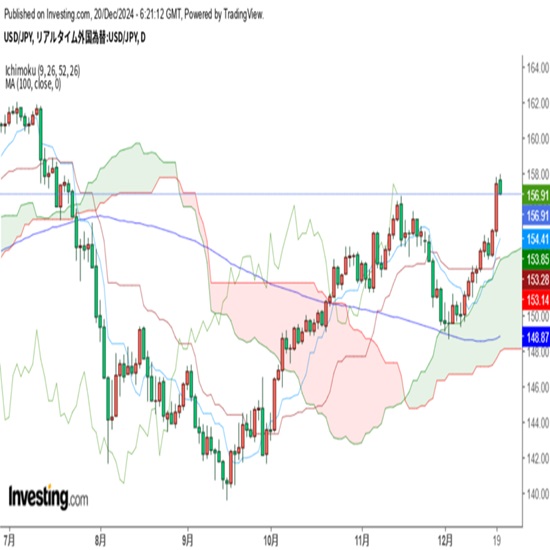

�����s��̃h���͈ꎞ156�~��܂ʼn����A�������̉e���͂͌���I�ʼn~���h�����ĔR��(24/12/20)

�������ԁi���{����8������15���j�̃h���E�~�́A158�~��ɔ����ʂ�����ꂽ���̂́A����������b��ɂ��������Ȃǂ��d���ƂȂ�156�~��܂ʼn��������ʂ�����ꂽ�B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.12.20

�h���~�@�㏸���X�N�������A�����̓����ɂ��v���Ӂi12/20�[�j

�����s��̓h������܂݁B�{�M�v�l����̌�����������A�~�̔����߂����D���������B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

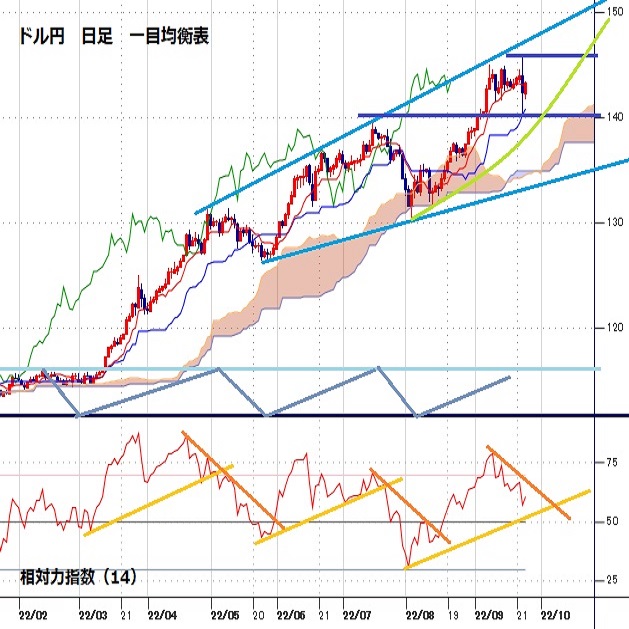

2022.09.26

�h���~���ʂ��@24�N�O�̉~��������͎O�x�A���ɉ���\���̔��l����߂��i�T��9����l�T�j

����̉~���͉~�̓ƕ����Ƃ͌����Ȃ��B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2022.09.23

�h���~�A����x���������Ԃ�A�ڐ�͉~������ɂ����@(22/09/23)

23���̓����s��͕���������܂炸�B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B