�h���~�A�ꌘ���������p�����B�{���͍��T�̃��C���C�x���g�u�Čٗp���v�v�ɒ���

�Z�h���~�AFRB�W�҂̃^�J�h�����A�Ē��������̏㏸����136�~�O��ł̒ꌘ�������p��

�Z�ꎞ135�~�䔼�։���������A�����ڔ����ɉ��x�������

�Z���[���h���͕č����Ԍߌ�ɂ����A19�N7�����Ԃ���l1.0144�܂ő���

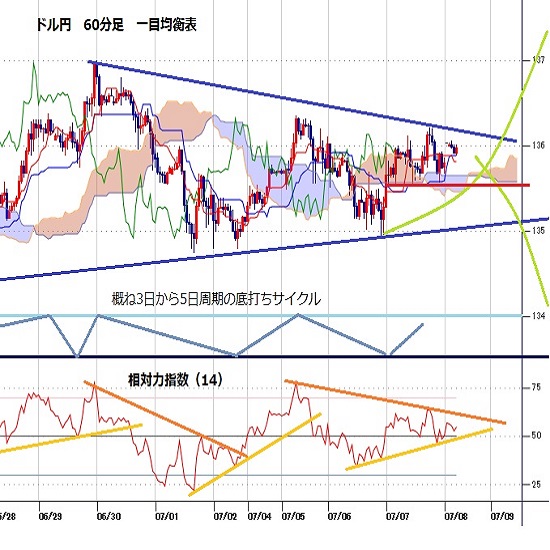

�Z�h���~�A�e�N�j�J���̒n���������A�t�@���_�����^���Y��������������Ē�����������]�㏸

�Z�{���͍��T�̃��C���C�x���g�ł����6���ٗp���v�ɒ���

�Z�{���̗\�z�����W�F135.25�[136.75

�C�O���Ԃ̃��r���[

7���i�j�̃h���~����͉�����Ɏ��������W�J�B�A�W�A���Ԓ����ɂ����āA���l135.55�܂ʼn��������L������A�ꏄ��ɉ����a��ƁA�@�ċ����㏸�ɔ����h���������͂ƁA�A���ԊO�̕ă_�E�敨�̌������ځi���X�N�I�D�̉~���舳�́j�A�B����ɂ����Z�ɘa�̌p�����ҁi���₪7/20�[7/21�̋��Z�����ŁA2022�N�x�̃C���t�����ʂ��������グ�����A���������ʂ�����������������Ō������Ƃ̊ϑ��������i�C���x����ړI�Ƃ������Z�ɘa���������ҁ��~���舳�́j���x���ޗ��ƂȂ�A���B���Ԓ����ɂ����āA���l136.23�܂ŏ㏸���܂����B

���̌���A�C�E�H���[FRB�����ɂ��u���グ��O�|�����啝�Ɉ����グ��K�v�v�u7����75bp�A9���ɂ͂����炭50bp�̗��グ���x������v�Ƃ̃^�J�h�I�Ȕ�����A�D�Z���g���C�X�A��u���[�h���قɂ��uFRB�̓C���t���̋}�㏸�ɐv���ɑΏ�����K�v������v�Ƃ̃^�J�h�I�Ȕ����A�E��L�C�D��w�i�Ƃ����Ē��������̍X�Ȃ�㏸�i��10�N�����͑O���L�^����2.74������3.01���}�㏸�j�����x���ƂȂ�A�{�e���M���_�i���{����7/8�ߑO5��15�����݁j�ł��A136.00�O��ł̒ꌘ�������������Ă���܂��B���A���ڂ��ꂽ��ADP�ٗp���v�͌������v���@�ύX�ւ̎��g�݂𗝗R�ɔ��\����~����܂����B

7���i�j�̃��[���h������͍Ⴆ�Ȃ������B�@���V�A�E�E�N���C�i������n���w�I���X�N�̒��������O��A�A��L�@��w�i�Ƃ������V�A�Y������V�R�K�X�����ւ̕s�m�����̍��܂�i�G�l���M�[���i�̍ď㏸���O�j�A�B���B�o�ς̐�s���s�������A�C�ē��ǎ҂ɂ��^�J�h�I�Ȕ����A�D�ċ����㏸�ɔ����h���������́A�E�p���e�B��������������d�|���I�ȃ��[�����舳�͂��d�ƂȂ�A�č����Ԍߌ�ɂ����āA2002�N12���ȗ��A��19�N7�����Ԃ���l1.0144�܂ő������܂����B�����ɂ����ď�����������߂�͓݂��A�{�e���M���_�i���{����7/8�ߑO5��15�����݁j�ł́A1.0160�O��Ő��ڂ��Ă���܂��B

�{���̌��ʂ�

�h���~�͈ꎞ135�~�䔼�։���������A�����ڔ����ɉ��x�������`��136�~�ߕӂ܂ʼn��܂����B�_�E���T�C�h�ɕ����̃��W�X�^���X�|�C���g���T���Ă��邱�Ƃ�A���������V�O�i�������������ڋύt�\�O���D�]�⋭�C�̃p�[�t�F�N�g�I�[�_�[���p�����Ă��邱�ƁA�A���̒�l��グ�ʼn��l�̌������Ċm�F����Ă��邱�ƂȂǂ܂���ƁA�e�N�j�J���I�Ɍ��āA�n�����͋����Ɣ��f�ł��܂��B�t�@���_�����^���Y�I�Ɍ��Ă��A����̓E�H���[FRB�����ƃZ���g���C�X�A��u���[�h���ق����ɕČi�C�����C���t���}�����d������\������������ȂǁA�ċ����㏸���ăh�����̔g�y�o�H���ӎ�����₷���n�����ւƕω����܂����i���̂Ƃ��뉺����������Ē�����������]�㏸�B3.00���̑����j�B

�����������A�{���͍��T�̃��C���C�x���g�ł����6���ٗp���v�ɒ��ڂ��W�܂�܂��B��_�ƕ���ٗp�Ґ��i�\�z26.4���l�j�⎸�Ɨ��i�\�z3.6���j��ʂ��Čٗp��̌��������m�F�ł���ꍇ��A���ώ����i�\�z0.3���j�̐L�ї��V�i��ʂ��ĘJ���s��̉ߔM���m�F�ł���ꍇ�Ȃǂɂ́A�Čo�ς�����ߓx�ȔߊϘ_��ށi���������X�N�I�D�̉~����j�ƁA��FRB�ɂ��^�J�h�X�Ίϑ��i�ċ����㏸���h�������j�̂Q�̍ޗ����g�ݍ��킳�邱�Ƃ���A�h���~�ɂ͋����㏸���͂��������̂Ɛ��@����܂��B�ȏ�܂��A�����ł͈��������A�h���~����̏㏸�����C���V�i���I�Ƃ��ė\�z�������܂��i�ڐ��6/29�ɋL�^�������ߍ��l137.01���^�[�Q�b�g�j�B

�{���̗\�z�����W�F135.25�[136.75

���F�|�C���g�v��͕ҏW��

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.11.21

�����s��̃h����154�~��㔼�Ő��ځA���ӂ��v�l�����ŏ㉺�ɓ����\���A��(24/11/21)

�������ԁi���{����8������15���j�̃h���E�~�́A���ԊO�̕�10�N�������グ�ꕞ�ƂȂ������ƂŃh���͈ꎞ154�~���t�����ʂ�����ꂽ�B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.11.21

�h���~�@�n���w���X�N�����Ԃ���Ăу����W�̗l����(11/21�[)

�����s��͈�]���ăh������܂݁B�Ƃ��ɏI�Չ������𑬂߂Ă���B

-

�ăh���iUSD�j�̋L��

Edited by:�ҏW�lK

2024.11.21

�h���~155�~���݁A�n���w���X�N���d�ƂȂ荂�l���珬���� (11/21�ߑO)

21���ߑO�̓����s��Ńh���~�͏��������B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2022.07.08

�h���~���ʂ��@���[�������������Ċ��A���ƕĒ��������㏸���h���~���x����(22/7/8)

�h���~��7��6�����134.94�~�։��������Ƃ������7���[���ɂ�136.22�~�܂Ŗ߂���5���ߑO���l136.36�~�ɂ͓͂����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2022.07.07

�㉺�Ƃ��ۂ��������ꎸ�s�A��{�̓����W��(7/7�[�j

7���̓����s��́u�s���ė����v�B�ꎞ�h�����ɐU�����ꌘ���A�I�ՂɊ|���Ă͋t�Ƀh���������߂���Ă���B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B