米長期債利回り大上昇一服でドル円も失速、131円台到達後は右肩下がり

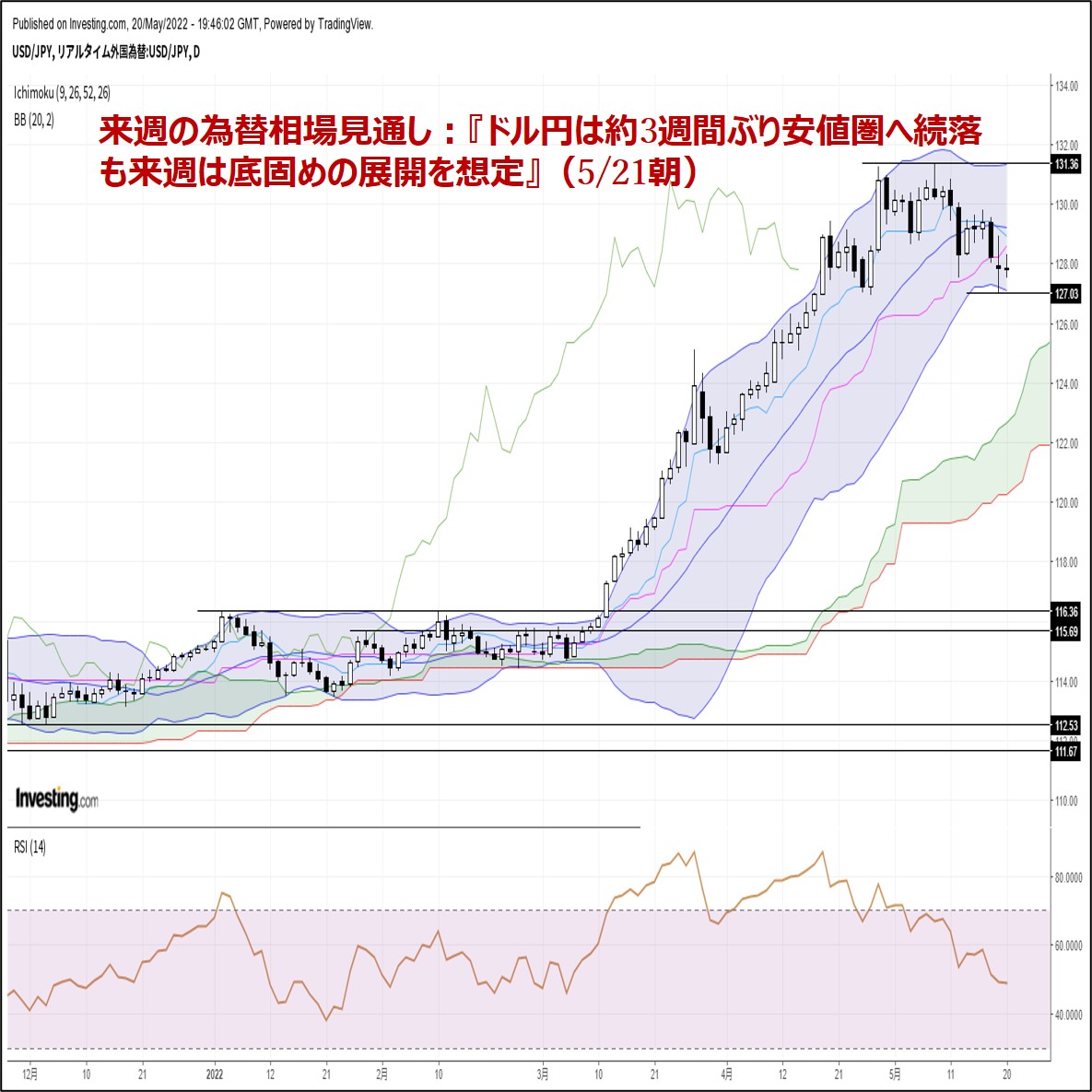

〇ドル円、5/9に131.34まで高値を切り上げ後調整安、先週末終値は128円割れ

〇米長期金利はFRBによる利上げペースを織り込んで、いったん調整的な下げに

〇NYダウ週間ベースでは8週連続の下落、1932年の世界恐慌以来で最長の下落期間に

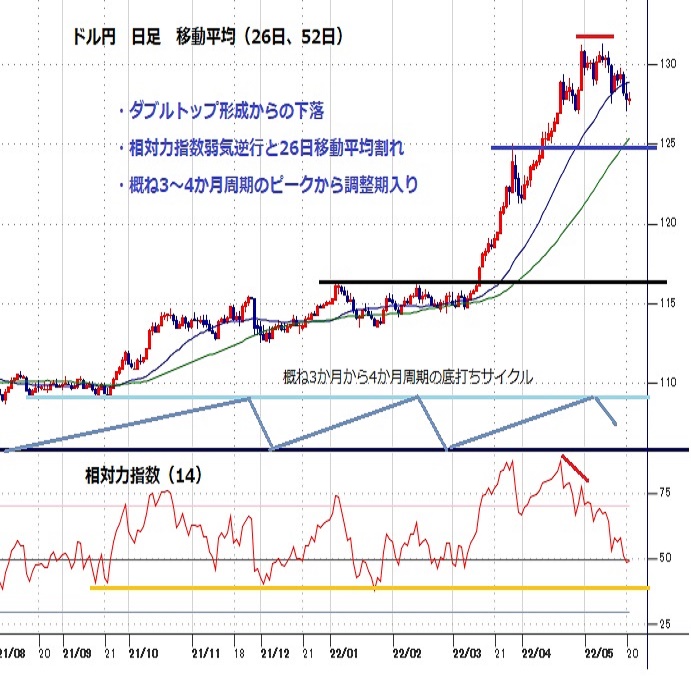

〇テクニカルにはダブルトップからの二段下げ、52日移動平均(現在125.34円)等を試しやすい動き

〇128円台回復から徐々に高値切り上げの場合129円試し、戻り売りにつかまれば下落継続

〇127.01割れからは125円台中盤への下落想定

〇129円台回復の場合129.77に迫る可能性、超えれば調整安脱却で131円台へ、届かない場合は下落再開か

【概況】

ドル円は米長期債利回りの大上昇一服からの低下に合わせて131円到達後の調整安を継続している。4月28日の日銀金融政策決定会合でマイナス金利と量的金融緩和の継続及び毎営業日も指値オペによる長期金利抑制方針を示したことで4月28日夜に131.24円へ上昇して2021年1月6日底102.57円以降の高値を更新、5月5日の米FOMC声明発表直後にイベント通過感でいったん下げたところから5月9日には米10年債利回りが3.20%へと上昇してパンデミック以降の最高値を更新した局面で131.34円まで高値を切り上げた。しかしその後は米長期債利回りが大上昇一服から低下に転じたことに合わせて下落基調に入り、5月19日夜に127.01円まで下げてから5月20日128円台序盤へ戻したものの128円台を維持できずに週を終えた。

【日銀の金融緩和継続はひとまず織り込む】

日銀の金融緩和継続姿勢については市場もひとまず織り込んだものと思われる。ドル円は二度の131円到達で当面の買い一巡とし、米長期債利回り低下を見ていったん仕切り直しに入っているところと思われる。黒田総裁は先週末のG7財務相中銀総裁会合でも「強力な緩和続ける」と述べており、在任中の利上げ・金融引き締めはありえない印象だ。

黒田総裁のインフレ認識は2022年度が1.9%、2023年度が1.1%であり「日銀は現在のYCC(イールドカーブ・コントロール)を軸とする強力な金融緩和を粘り強く続けていくことをG7で説明した」と述べている。また鈴木財務相も「これまでの(為替に関する)合意を再確認できた」とし、「率直に言うと為替についてそれほど大きな関心が参加国からあったかというとそうではなかった」と述べている。IMFもG7も現状の円安及び日銀の金融政策について特に目くじらを立ててはおらず、日本経済の現状を反映したものとみているようだ。

【米連銀の利上げペースと米長期債利回りの落ち着き】

5月20日の米10年債利回りは前日比0.06%低下の2.78%となった。5月9日に3.20%を付けて2020年3月のパンデミック発生時の大規模金融緩和政策発表から付けた2020年3月底0.32%以降の高値を更新、2018年10月天井の3.26%へ迫ったものの、これまでの米連銀による利上げペースを織り込んでいったん調整的な下げに入っている。

3月以降の急上昇途中では1週程度の調整安を入れながら一段高してきたが、今回はすでに2週を経過して二段下げ型の低下となっているため、さらに長引く可能性もある。

米連銀は次回の6月14-15日会合を含めて12月まで5回のFOMCを予定している。通常は0.25%ずつの利上げペースとするところ、今年3月の0.25%利上げの後は5月に0.50%の大幅利上げを決定して6月と7月も0.50%利上げの見通しを示しているが、市場が一時警戒したような0.75%の超大幅利上げは見送られ、9月以降は情勢を見ながら0.25%ずつの利上げペースとなるのではないかと思われる。

米国のインフレは高止まりだがピークアウト感もでている。しかし今後のウクライナ戦争及びロシア制裁とその影響度合いによっては世界規模のインフレが一段と加速して米連銀も0.50%利上げを継続してインフレを止めにかかる可能性もあるところだ。このため短期的には調整的な低下を見せつつも昨年来の水準としては高止まりしつつ年末へ向けて上昇再開に入り、日米金利差も再び拡大期に入るのだろうと思われる。

【NYダウの8週連続下落】

米国株が本格的な調整期に入っていることも株売り債券買いによる米長期債利回り低下傾向を助長している。

5月20日のNYダウは前日比8.77ドル高とわずかにプラス圏で終了したが、一時は600ドル安を超える下落となるなど乱高下だった。週間ベースでは8週連続の下落であり、1932年の世界恐慌以来で最長の下落期間となった。ナスダック総合指数やS&P500も7週連続の下落で2001年のITバブル崩壊以降で最長の下落規模となっている。

パンデミックショックに対する大規模金融緩和というカンフル剤で大上昇に転じて史上最高値を更新し続けてきたが、NYダウは1月5日高値をピークに、ナスダックは昨年11月22日高値をピークに、S&P500も今年1月4日高値をピークとした下落基調が続いている。

NYダウは1月天井からの下落率がすでに17%安を超えている。2020年3月のパンデミック発生時の38%安、リーマンショック時の2007年10月から2009年3月までの54%安、ITバブル崩壊時の2000年1月から2002年10月への48%安と比較すれば下げ幅は小さいものの、この5か月間における急落ぶりはITバブル崩壊当初やリーマンショック当初を超える勢いだ。

米国株安から世界連鎖株安に入り、インフレも収まらなければスタグフレーション型の不況入りとなる可能性も懸念されるが、主要国による金融引き締めが投機マネーを細らせる中での株安の連鎖は、金融市場全般にとって換金売り優勢の動きとなり、クロス円の手仕舞いと米長期債利回り低下による円の買い戻しを暫く助長する可能性も考えられる。

【ダブルトップ形成からの二段下げ】

ドル円は131円台を二度付けてのダブル天井型形成、5月9日高値以降は戻り高値を切り下げて一段安する右肩下がりの展開となっている。既に5月9日高値から5月19日夜安値までは4.33円の下落幅であり、2021年1月以降の調整安としては2021年3月31日から4月23日への3.50円、今年3月28日高値から3月31日安値までの短期急落による3.84円を超えて最大規模の下落となっている。

日足チャートにおいては5月9日高値から5月12日安値へ下落したところでは26日移動平均到達でいったん下げ渋りを見せたものの5月19日へ安値を更新して二段下げに入っており、26日移動平均割れからの下落として52日移動平均(現在125.34円)等を試しやすい動きとなっている。

概ね3か月から4か月周期の底打ちサイクルにおいては、今年1月4日高値116.34円を上値抵抗線とした持ち合いから上放れして強気サイクル入りしたが、4月28日と5月9日でダブルトップを形成して下落期に入っている印象だ。上昇起点は持ち合い終点でロシア軍ウクライナ侵攻本格化となった2月24日安値とすれば、既に3か月を経過しつつあるところであり、やや短めに底打ちしてもよいところにあるが、長引けば4か月目となる6月後半へと下落期が延びる可能性も考えられる。昨年3月31日高値からの調整安が4月23日まで凡そ1か月、昨年7月2日高値からの調整安が8月4日まで凡そ1か月だったことを踏まえると、今回も同様に高値から1か月として6月前半あたりまで下げても不思議ないところだ。

ドル円の歴史的な大上昇規模は2011年10月31日底75.57円から2015年6月5日天井125.84円まで上昇幅50.27円となったところに近い勢いだが、その時は2013年5月22日高値103.73円まで28.16円の上昇直後に6月13日安値93.76円まで9.95円の下落が入り、同年10月までは5月から6月までの高安レンジ内での持ち合いを続けた経緯もあるため、米長期債利回り低下と株安によるリスク回避的手仕舞いが先行する展開となる場合には、2013年5月から6月への調整安規模の下落に発展しても不思議ないと注意したい。

【中勢のポイント】

一般的に日足において26日移動平均を割り込めば52日移動平均割れを試す流れへ進みやすく、52日移動平均前後まで下げた後の切り返しで26日移動平均前後が上値抵抗となって頭が抑えられる場合は、52日移動平均に絡んだ持ち合いか52日移動平均と26日移動平均に挟まれての持ち合いとなり、その後に一段安するケースも多い。強気転換には日足の終値ベースで26日移動平均を上抜き返すこと、値幅的には直近の高値からの下げ幅に対する半値戻しを超え、その後の調整も消化して高値切り上げに入る流れが必要になると思われる。また5月9日高値を起点として右肩下がりの展開から抜け出す必要がある。

以上を踏まえて当面のポイントを示す。

(1)当初、5月19日安値127.01円を下値支持線、129.00円を上値抵抗線とみておく。

(2)128円台回復から徐々に高値を切り上げる場合は129円前後試しとみるが、129円前後で戻り売りにつかまって128円を割り込むところからは下落基調の継続とみる。127.01円割れからは125円台中盤への下落を想定する。52日移動平均が現在125.34円にあるので、125.34円以下は反発注意とするが、127円以下での推移が続くうちは下向きの流れとみる。

(3)129円台回復からは5月9日と5月17日の戻り高値を結ぶ抵抗線を突破してくるため、5月17日高値129.77円に迫る可能性があるとみる。129.77円を超えれば調整安からの脱却と仮定して131円台回復を目指す流れと考えるが、129.77円に届かずに128.50円割れへ失速する場合は下落再開を疑う。

【当面の主な予定】

5/23(月)

休場、カナダ

日米首脳会談

ユーロ圏財務相会合

世界経済フォーラム年次総会(5/26まで、ダボス)

世界ガス会議(5/27まで、韓国)

08:05 (豪) ケント豪中銀総裁補、講演

17:00 (独) 5月 IFO企業景況感 (4月 91.8、予想 91.4)

23:15 (欧) ベイリー英中銀総裁、ナーゲル独連銀総裁、ホルツマン・オーストリア中銀総裁、講演

23:30 (欧) ビルロワドガロー仏中銀総裁、ゲオルギエバIMF専務理事、講演(ダボス)

25:00 (米) ボスティック・アトランタ連銀総裁、講演

5/24(火)

日米豪印のクアッド首脳会合

EU財務相理事会

07:45 (NZ) 1-3月期 小売売上高 前期比 (10-12月 8.6%、予想 0.3%)

08:30 (米) ジョージ・カンザスシティ連銀総裁、講演

16:30 (独) 5月 製造業PMI速報値 (4月 54.6、予想 54.0)

16:30 (独) 5月 サービス業PMI速報値 (4月 57.6、予想 57.2)

17:00 (欧) 5月 製造業PMI速報値 (4月 55.5、予想 54.8)

17:00 (欧) 5月 サービス業PMI速報値 (4月 57.7、予想 57.5)

17:30 (英) 5月 製造業PMI速報値 (4月 55.8、予想 55.0)

17:30 (英) 5月 サービス業PMI速報値 (4月 58.9、予想 57.0)

19:45 (仏) ビルロワドガロー仏中銀総裁、講演(ダボス)

22:45 (米) 5月 製造業PMI速報値 (4月 59.2、予想 57.8)

22:45 (米) 5月 サービス業PMI速報値 (4月 55.6、予想 55.5)

23:00 (米) 5月 リッチモンド連銀製造業指数 (4月 14、予想 12)

23:00 (米) 4月 新築住宅販売件数・年率換算件数 (3月 76.3万件、予想 75.0万件)

23:00 (米) 4月 新築住宅販売件数 前月比 (3月 -8.6%、予想 -1.7%)

5/25(水)

08:45 (豪) エリス豪中銀総裁補、講演

11:00 (NZ) ニュージーランド中銀 政策金利 (現行 1.50%、予想 2.00%)

12:00 (NZ) オア・ニュージーランド中銀総裁、会見

14:00 (日) 3月 景気先行指数改定値 (2月 101.0)

14:00 (日) 3月 景気一致指数改定値 (2月 97.0)

15:00 (独) 6月 GFK消費者信頼感 (5月 -26.5、予想 -25.5)

15:00 (独) 1-3月期 GDP改定値 前期比 (速報 0.2%、予想 0.2%)

15:00 (独) 1-3月期 GDP改定値 前年同期比 (速報 4.0%、予想 4.0%)

16:00 (欧) パネッタECB理事、講演

16:40 (欧) ホルツマン・オーストリア中銀総裁、講演

17:00 (欧) ラガルド欧州中銀総裁、講演(ダボス)

20:05 (日) 黒田東彦日銀総裁、挨拶

21:30 (米) 4月 耐久財受注 前月比 (3月 0.8%、予想 0.6%)

21:30 (米) 4月 耐久財受注・輸送用機器除く 前月比 (3月 1.1%、予想 0.6%)

23:30 (米) エネルギー省週間石油在庫統計

27:00 (米) 米連邦公開市場委員会(FOMC)議事要旨

27:00 (米) 財務省5年債、2年物変動利付債入札

5/26(木)

休場、スイス)

08:50 (日) 4月 企業向けサービス価格指数 前年同月比 (3月 1.3%、予想 1.5%)

10:30 (豪) 1-3月期 民間設備投資 前期比 (10-12月 1.1%、予想 1.5%)

21:30 (米) 1-3月期 GDP改定値 前期比年率 (速報 -1.4%、予想 -1.3%)

21:30 (米) 1-3月期 GDP個人消費改定値 前期比年率 (速報 2.7%、予想 2.8%)

21:30 (米) 1-3月期 コアPCE改定値 前期比年率 (速報 5.2%、予想 5.2%)

21:30 (米) 新規失業保険申請件数 (前週 21.8万件、予想 21.0万件)

21:30 (米) 失業保険継続受給者数 (前週 131.7万人、予想 131.0万人)

23:00 (米) 4月 住宅販売保留指数 前月比 (3月 -1.2%)

23:00 (米) 4月 住宅販売保留指数 前年同月比 (3月 -8.9%)

5/27(金)

北大西洋条約機構加盟国国会議員会議春季大会(5/30まで、リトアニア)

バイデン米大統領、海軍兵学校卒業式でスピーチ

08:30 (日) 5月 東京区部消費者物価指数・生鮮食料品除く 前年同月比 (4月 1.9%、予想 2.0%)

10:30 (豪) 4月 小売売上高 前月比 (3月 1.6%、予想 0.9%)

21:30 (米) 4月 卸売在庫 前月比 (3月 2.3%、予想 2.0%)

21:30 (米) 4月 個人所得 前月比 (3月 0.5%、予想 0.5%)

21:30 (米) 4月 PCE(個人消費支出) 前月比 (3月 1.1%、予想 0.6%)

21:30 (米) 4月 PCEデフレーター 前年同月比 (3月 6.6%、予想 6.2%)

21:30 (米) 4月 PCEコア・デフレーター 前月比 (3月 0.3%、予想 0.3%)

21:30 (米) 4月 PCEコア・デフレーター 前年同月比 (3月 5.2%、予想 4.9%)

23:00 (米) 5月 ミシガン大学消費者信頼感指数確報値 (速報 59.1、予想 59.1)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2022.05.23

米株の動きに注目、さらなるドル安進行も(週報5月第4週)

先週のドル/円相場はドルが続落。一時127.03円と、4月27日以来の安値まで値を崩す局面も観測されていた。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.05.21

来週の為替相場見通し:『ドル円は約3週間ぶり安値圏へ続落も来週は底固めの展開を想定』(5/21朝)

ドル円は5/9に記録した約20年ぶり高値131.36をトップに反落に転じると、週後半にかけて、約3週間ぶり安値127.03まで急落しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。