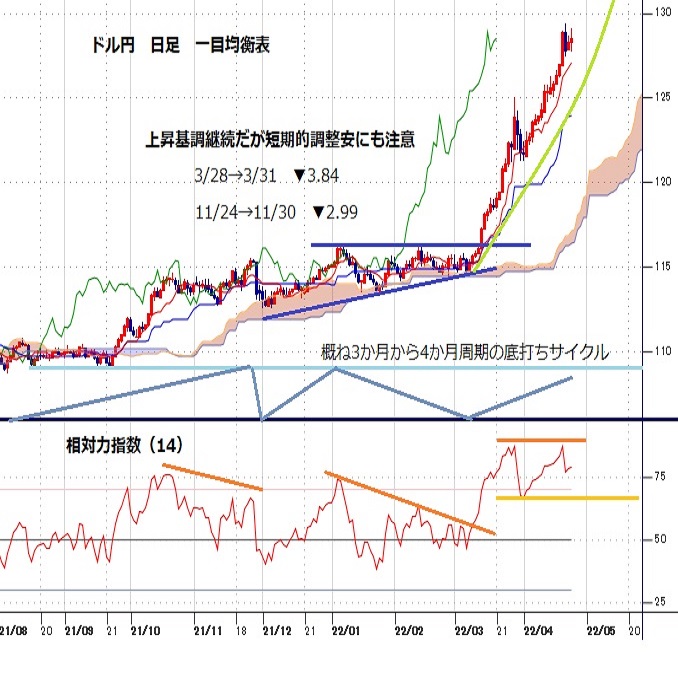

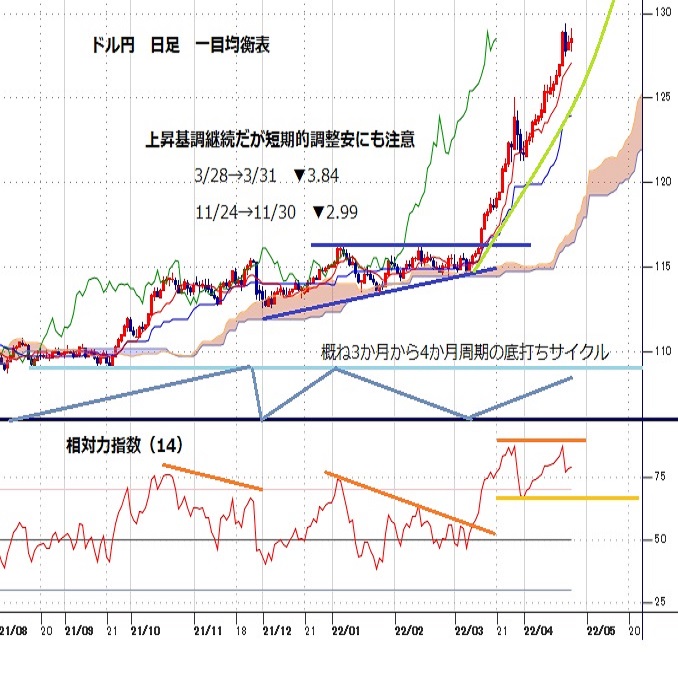

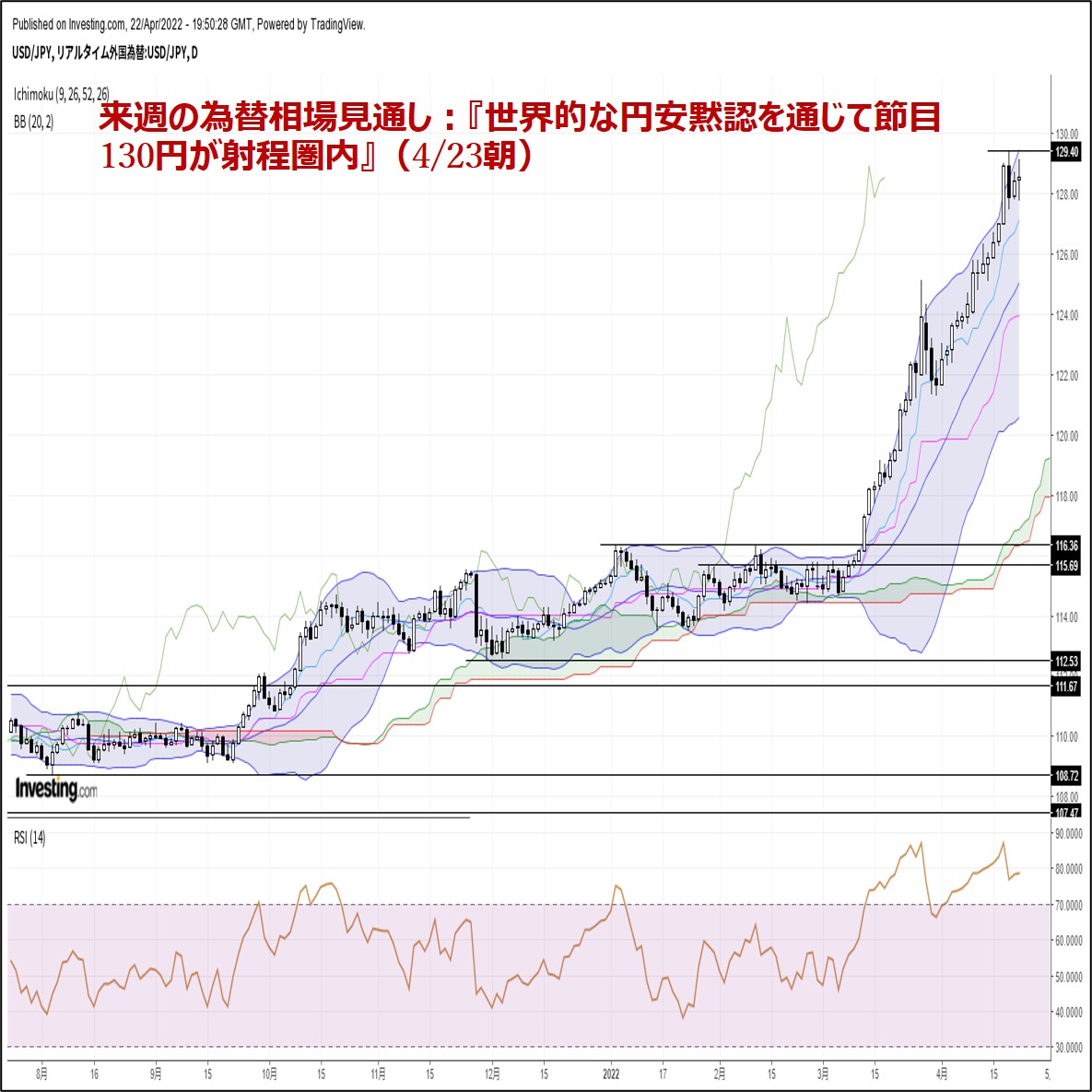

ドル円見通し 130円乗せへやや慎重、高値切り上げ後の底上げ基調を維持できるか試す

〇先週のドル円、4/20午前高値129.40から反落するも、127円台は買われて上昇トレンドを維持

〇日本の当局者からの円安懸念発言相次ぐも、世界全体としては特段クレームをつける必要なしとの見解か

〇米連銀高官によるタカ派発言続き米長期金利上昇基調維持のまま高止まり、ドル指数も3月天井に迫る

〇ドル円、2か月弱で10円を超える大上昇2002年1月の135.15、1998年8月の147.63まで抵抗見当たらず

〇一方で130円台到達への慎重姿勢も見られ、3月にあった3.84円以上の調整安の可能性も

〇4/20安値127.44円を割り込まないうちは上昇継続、129.40超えからは130円台前半、後半を試す動きか

〇127.44を割り込む場合、126円台を試す下落を想定、調整安長引いて125円台を試す可能性にも注意

【概況】

ドル円は4月20日午前高値で129.40円を付けて昨年1月底102.57円以降の最高値を更新、20年ぶり高水準に達したところから20日深夜に127.44円まで2円近い急落調整が入った。かつての黒田ラインと言われた125円台=円安容認の上限を超えて130円台を伺うところまで大上昇してきたところだが、130円台へ向かうには時期尚早として米長期債利回りの上昇が一服したタイミングでいったん利益確定売りが優勢となった印象だった。

しかし127円台は買われて21日深夜に128.70円へ上昇し、22日も127.72円へ反落したところを買われて22日深夜には129.10円を付けている。129円台を維持できずに週を終えたものの、3月後半からの上昇トレンドを維持しており、米長期債利回りの上昇基調の継続に支えられつつ4月28日の日銀金融政策発表を待ちながらも高値更新を試す位置取りとなっている。

【日米財務相会談で特段の行動姿勢は無し、日銀総裁は従来姿勢を継続】

日銀の黒田総裁は4月22日の米コロンビア大での講演において「長短金利操作を軸とした金融緩和を粘り強く継続する」「国内需要や雇用の回復が米国に比べて遅れており金融緩和によって経済を支える必要がある」とし、「2%の物価上昇目標の実現には依然として距離がある」と述べた。また「追加緩和が必要なほどに日本経済は脆弱ではない」とも述べた。

黒田総裁は今年1月時点においては「悪い円安というものは考えていないし考える必要はない」と述べ、その後も議会発言で「円安が円高よりもメリットがある」との認識を繰り返して「金融緩和をやめる時期ではない」との姿勢を強調してきた。

4月5日に黒田総裁が「今回の為替相場の変動はやや急だ」と述べたところや、4月18日に「非常に大きな円安や急速な円安はマイナスが大きくなる」と述べたところではドル円が若干の円高反応も見せたが円安ドル高基調は大きく変化しなかった。

日銀が3月28日に二回の指値オペを実施して3月29日から31日にかけて初めて連続指値オペの実施を通告したところでは円安反応が大きかったものの、4月20日午前に指値オペ実施しして連続指値オペを4月21日から26日にかけて実施すると通告したことに対しては従来姿勢の継続としてドル円はさほど円安反応を見せずに129円到達後のポジション調整を優先した。

4月21日のG7財務相・中銀総裁会合において鈴木財務相は「最近のやや急激な円安の進行について説明した」としたが、為替水準に関する質問には「コメントしない」とした。その後の日米財務相会合において協調介入も議論されたとの報道があったが、「日米通貨当局で緊密に意思疎通を図っていくことを確認した」、「為替相場は市場において決定される」「過度の変動や無秩序な動きは経済や金融の安定に悪影響を与えるといったG7合意を改めて確認した」と述べるにとどまった。

4月21日にIMF高官が「最近の円安はファンダメンタルズ主導であり日銀の超低金利政策を含む日本の経済政策を変更する理由にはならない」と述べていたが、日本の実情を反映した円安は日本にとっては金融緩和継続も致し方ないが世界全体としては特段クレームをつける対象ではないという認識ではないかと思われる。日米財務相会談における米国の姿勢も、円高ドル安に急展開してゆけば米国にとっては輸入物価上昇となりインフレ促進要因になるために現状程度では目くじらを立てることはないというところだろう。

【米長期債利回りは上昇基調維持で高止まり、ドル指数は昨年1月底以降の最高値更新】

4月22日の米10年債利回りは前日と変わらずの2.91%で週を終えた。4月21日に2.98%へ上昇して3%へ迫ったところで上昇一服だが高止まりの様相。30年債利回りは前日比0.02%上昇の2.95%で週を終えたが、4月20日に一時3.0%に到達した後も高止まりしている。また2年債利回りは前日比0.02%低下の2.67%で週を終えたが、一時は1.79%を付けて昨年来高値を更新して2018年12月以来の高水準に達して2018年11月天井の2.98%に迫っている。

米連銀高官による5月FOMC(5/3-5/4、5/5未明に声明発表、議長会見)における0.50%利上げと量的金融引き締め開始を支持する発言が相次いできたが、22日もクリーブランド連銀のメスター総裁が「0.75%の引き上げには賛成しないが0.50%の引き上げには賛成」とし、0.50%の利上げを複数回行い年末までに中立金利水準の2.5%へ引き上げてゆく姿勢を示している。

メジャー通貨の加重平均であるドル指数は4月22日に101.33を付けて昨年1月底89.21以降の最高値を更新、3月20日天井の102.99へ徐々に迫っている。米連銀の金融引き締め姿勢の強化とウクライナ情勢・ロシア制裁による返り血の影響が比較的小さく軍事産業におけるメリットもあるため、ロシア制裁による影響が相対的に大きいユーロが下落して昨年ポンドも同調して下落しているが、原油高騰が一服していることと利上げへの出遅れ感から豪ドルも1月後半からの上昇一巡で4月5日からは下落に転じており、ドルストレートでのドル全面高の様相が高まっている。

4月22日はNYダウが前日比981.36ドル安と大幅下落して一時は1000ドル安を超えて今年最大の下落となりナスダック総合指数も335.36ポイント安と続落しており、インフレ進行と米連銀による利上げ圧力、パンデミックの落ち着きによる巣ごもり需要の後退感等、ウクライナ戦争とロシア制裁の長期化や中国の感染拡大による先行き不透明感が株式市場の楽観を後退させている印象だ。しかし米国株安に対してアジア欧州の株安も同調しやすいために米国株安がドル売りには直接的に響かない印象だ。4月26日からはグーグルやメタ(旧フェースブック)、アマゾン、アップル、ツイッター等の決算発表も続くので注目される。

【ドル円の週足は7週連続陽線での大上昇】

ドル円の週足では3月7日からの上昇が7週連続陽線での大上昇となり、月間足での上昇幅は3月の前月比6.76円、4月が22日時点で同6.86円となり、2か月弱で10円を大幅に超える歴史的な大上昇となった。

既に2015年6月天井を超えたため、月足レベルにおける上値抵抗とされやすい過去の高値は2002年1月天井の135.15円、1998年8月天井の147.63円まで見当たらない。4月28日の日銀金融政策決定会合、5月3-4日の米連銀FOMCを通過して円安ドル高が継続する場合、それらの水準を試してゆく展開となりかねない。

ただし、125円台=黒田ラインを超えたものの相当程度の高値警戒感もあり、130円台到達への慎重姿勢も見られるところにある。3月初旬からの急騰においても3月28日高値125.10円から3月31日安値121.26円まで3.84円の短期的な調整安が入っており、現状から同規模ないしはやや上回る規模での調整安が入っても不思議ないところには来ていると注意したい。

以上を踏まえて当面のポイントを示す。

(1)3月末からの上昇基調においては高値切り上げ後の調整安でも底上げを継続してきたことを踏まえ、底上げ基調を維持する範囲=現状では4月20日深夜安値127.44円を割り込まないうちは上昇継続とみて、4月22日夜高値129.10円超えからは4月20日高値129.40円試しとし、高値更新からは130円台前半、130円台後半を段階的に試してゆく展開と考える。130円台に定着し始める場合は2002年1月天井の135.15円を目指してゆく流れと考える。

(2)4月20日深夜安値127.44円を割り込む場合、上昇トレンドにおける底上げ基調がいったん崩されるため、126円台を試す下落を想定する。126円台中盤(126.30円から126.70円)は買い拾われやすいとみるが、127.44円を割り込んだ後の戻り高値が4月20日高値以降の切り下がり範囲にとどまって安値を更新する場合、さらに調整安感が長引いて125円台を試す可能性にも注意が必要と考える。

【当面の主な予定】

4/25(月)

休場、オーストラリア、ニュージーランド

朝鮮人民革命軍創建90年

08:50 (日) 3月 企業向けサービス価格指数 前年同月比 (2月 1.1%、予想 1.2%)

14:00 (日) 2月 景気先行指数CI改定値 (速報 100.9)

14:00 (日) 2月 景気一致指数CI改定値 (速報 95.5)

17:00 (独) 4月 IFO企業景況感指数 (3月 90.8)

18:00 (欧) 2月 建設支出 前月比 (1月 3.9%)

18:00 (欧) 2月 建設支出 前年同月比 (1月 4.1%)

4/26(火)

グーグル決算

08:30 (日) 3月 失業率 (2月 2.7%、予想 2.7%)

21:15 (欧) ビルロワドガロー仏中銀総裁、講演

21:30 (米) 3月 耐久財受注 前月比 (2月 -2.2%、予想 1.0%)

21:30 (米) 3月 耐久財受注・輸送用機器除く 前月比 (2月 -0.6%、予想 0.5%)

22:00 (米) 2月 米連邦住宅金融局(FHFA)住宅価格指数 前月比 (1月 1.6%、予想 1.5%)

22:00 (米) 2月 ケース・シラー住宅価格指数 前年同月比 (1月 19.1%、予想 19.2%)

23:00 (米) 4月 コンファレンス・ボード消費者信頼感指数 (3月 107.2、予想 108.0)

23:00 (米) 4月 リッチモンド連銀製造業指数 (3月 13、予想 8)

23:00 (米) 3月 新築住宅販売件数・年率換算件数 (2月 77.2万件、予想 77.4万件)

23:00 (米) 3月 新築住宅販売件数 前月比 (2月 -2.0%、予想 0.3%)

26:00 (米) 財務省2年債入札

4/27(水)

休場、南ア

日銀・金融政策決定会合(初日)

メタ(旧フェイスブック)決算

09:45 (日) 財務省全国財務局長会議

10:30 (豪) 1-3月期 消費者物価指数 前期比 (10-12月 1.3%、予想 1.7%)

10:30 (豪) 1-3月期 消費者物価指数 前年同期比 (10-12月 3.5%、予想 4.6%)

15:00 (独) 5月 GFK消費者信頼感 (4月 -15.5、予想 -16.0)

21:30 (米) 3月 卸売在庫 前月比 (2月 2.1%、予想 1.8%)

23:00 (米) 3月 住宅販売保留指数 前月比 (2月 -4.1%、予想 -0.5%)

23:00 (米) 3月 住宅販売保留指数 前年同月比 (2月 -5.4%)

23:30 (米) エネルギー省週間石油在庫統計

26:00 (米) 財務省インフレ指数連動2年債、5年債入札

4/28(木)

アマゾン・ドット・コム、アップル、ツイッター決算

未 定 日銀金融政策決定会合 政策金利 (現行 -0.10%、予想 -0.10%)

未 定 (日) 4-6月期 日銀展望レポート

07:45 (NZ) 3月 貿易収支 (2月 -3.85億NZドル)

08:50 (日) 3月 小売業販売額 前年同月比 (2月 -0.8%、予想 0.3%)

08:50 (日) 3月 鉱工業生産速報値 前月比 (2月 2.0%、予想 0.5%)

08:50 (日) 3月 鉱工業生産速報値 前年同月比 (2月 0.5%、予想 -1.4%)

10:00 (NZ) 4月 ANZ企業信頼感 (3月 -41.9)

10:30 (豪) 1-3月期 輸入物価指数 前期比 (10-12月 5.8%、予想 7.0%)

14:00 (日) 3月 新設住宅着工戸数 前年同月比 (2月 6.3%、予想 -0.5%)

15:30 (日) 黒田東彦日銀総裁、定例会見

18:00 (欧) 4月 経済信頼感 (3月 108.5、予想 108.0)

18:00 (欧) 4月 消費者信頼感確定値 (速報 -16.9)

21:00 (独) 4月 消費者物価指数速報値 前月比 (3月 2.5%、予想 0.6%)

21:00 (独) 4月 消費者物価指数速報値 前年同月比 (3月 7.3%、予想 7.2%)

21:30 (米) 新規失業保険申請件数 (前週 18.4万件、予想 18.0万件)

21:30 (米) 失業保険継続受給者数 (前週 141.7万人、予想 140.0万人)

21:30 (米) 1-3月期 GDP速報値 前期比年率 (10-12月 6.9%、予想 1.0%)

21:30 (米) 1-3月期 GDP個人消費速報値 前期比年率 (10-12月 2.5%、予想 3.4%)

21:30 (米) 1-3月期 コアPCE速報値 前期比年率 (10-12月 5.6%)

26:00 (米) 財務省7年債入札

4/29(金)

休場、日本

10:30 (豪) 1-3月期 生産者物価指数 前期比 (10-12月 1.3%)

10:30 (豪) 1-3月期 生産者物価指数 前年同期比 (10-12月 3.7%)

15:00 (独) 3月 輸入物価指数 前月比 (2月 1.3%、予想 3.4%)

15:00 (独) 3月 輸入物価指数 前年同月比 (2月 26.3%、予想 28.5%)

17:00 (独) 1-3月期 GDP速報値 前期比 (10-12月 -0.3%、予想 0.2%)

17:00 (独) 1-3月期 GDP速報値 前年同期比 (10-12月 1.8%、予想 3.8%)

18:00 (欧) 4月 消費者物価・HICP速報値 前年同月比 (3月 7.4%、予想 7.5%)

18:00 (欧) 4月 消費者物価・HICPコア指数速報値 前年同月比 (3月 2.9%、予想 3.2%)

18:00 (欧) 1-3月期 GDP速報値 前期比 (10-12月 0.3%、予想 0.3%)

18:00 (欧) 1-3月期 GDP速報値 前年同期比 (10-12月 4.6%、予想 5.1%)

21:30 (米) 1-3月期 雇用コスト指数 前期比 (10-12月 1.0%、予想 1.1%)

21:30 (米) 3月 個人所得 前月比 (2月 0.5%、予想 0.4%)

21:30 (米) 3月 個人消費支出(PCE) 前月比 (2月 0.2%、予想 0.7%)

21:30 (米) 3月 PCEデフレーター 前月比 (2月 0.6%)

21:30 (米) 3月 PCEデフレーター 前年同月比 (2月 6.4%、予想 6.7%)

21:00 (米) 3月 PCEコア・デフレーター 前月比 (2月 0.4%、予想 0.3%)

21:30 (米) 3月 PCEコア・デフレーター 前年同月比 (2月 5.4%、予想 5.3%)

22:45 (米) 4月 シカゴ購買部協会景況指数 (3月 62.9、予想 62.0)

23:00 (米) 4月 ミシガン大学消費者信頼感指数確報値 (速報値 65.7、予想 65.7)

4/30(土)

10:30 (中) 4月 国家統計局製造業PMI (3月 49.5)

10:30 (中) 4月 国家統計局非製造業PMI (3月 48.4)

10:45 (中) 4月 財新製造業PMI (3月 48.1)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.22

ドル円、下落後に反発するなど底堅い動き。上昇トレンドの継続を想定(11/22朝)

21日(木)のドル円相場は下落後に持ち直す展開。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.21

東京市場のドルは154円台後半で推移、今晩も要人発言で上下に動く可能性アリ(24/11/21)

東京時間(日本時間8時から15時)のドル・円は、時間外の米10年債利回りも上げ一服となったことでドルは一時154円台を付ける場面も見られた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.21

ドル円 地政学リスクくすぶるも再びレンジの様相に(11/21夕)

東京市場は一転してドルが弱含み。とくに終盤下げ足を速めている。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2022.04.25

円安再燃するか否か、最初の正念場(週報4月第4週)

先週のドル/円相場はドルが続伸。一時129.41円まで値を上げ、いよいよ130円台を視界内に捉えた動きとなっている。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.04.23

来週の為替相場見通し:『世界的な円安黙認を通じて節目130円が射程圏内』(4/23朝)

わずか3ヵ月で約16円の値幅を伴う歴史的急騰劇が続いております。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。