米長期債利回り続伸と日銀の円安容認により歴史的な円安継続

〇ドル円、4/15に126.68を付けて2021/1/6底102.57円以降の高値を更新

〇日銀は強力な金融緩和継続、円安は容認姿勢と市場は解釈

〇金融引き締めを進める米国からも円安けん制・意図的な円安誘導への批判等は見られず現状容認

〇126円を維持するか割り込んでも切り返すうちは高値追及、4/15高値126.68超えからは127円台を試す

〇125.90割れからは4/14安値125.07を試す下落を想定、割り込む場合は2円、3円規模の調整も

【概況】

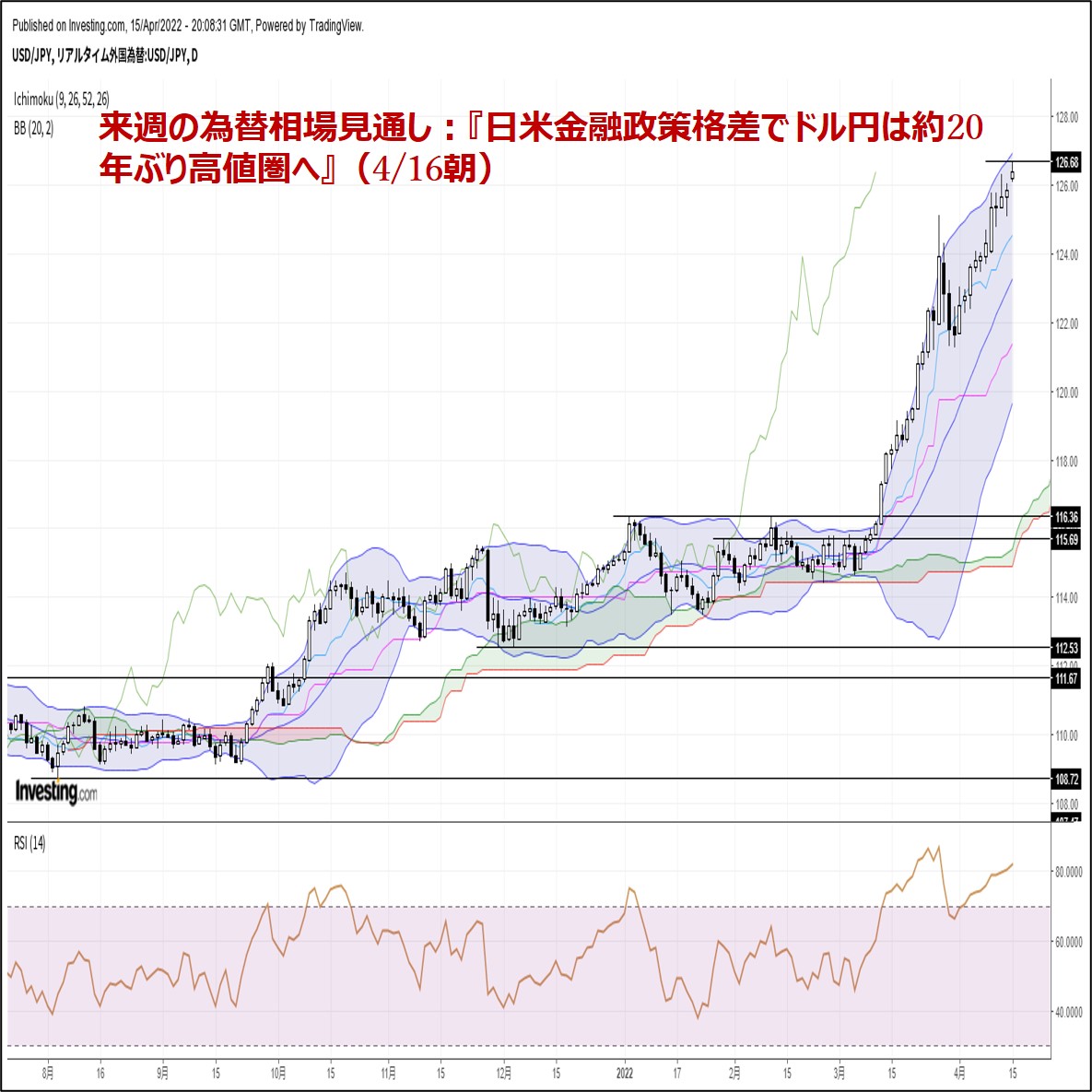

ドル円は4月1日から4月15日まで、前日比変わらずを含めて11連騰の上昇となり、4月13日には126円台に到達して2015年6月天井125.84円を超えて凡そ20年ぶりの円安水準とし、4月15日には126.68円を付けて2021年1月6日底102.57円以降の高値を更新した。

2021年1月底を起点としてドル円は上昇基調を継続してきたが、2022年1月4日高値で116.34円を付けた後は2月10日に116.33円を付けたものの高値更新へ進めずに抵抗感を示していた。2月24日にロシアがウクライナ軍事侵攻を本格化させて有事リスクが急拡大したところでの動きもさほど大きなものではなかった。

しかし、ウクライナ紛争の激化と欧米等によるロシア制裁が深刻化する中でインフレが一段と進み米連銀による金融引き締め姿勢が強まる中で米長期債利回りが本格上昇する中で1月4日高値を超えて急伸商状に入り、その後は米連銀による大幅利上げ見通しや量的金融引き締め早期開始の動きに対して日銀が金融緩和政策の継続を強調したこと、輸入インフレによる経常収支悪化と悪い円安感が強まったことで120円を突破、さらに2015年6月天井で125.84円を付けた直後に黒田日銀総裁が「これ以上の円安は考えられない」と述べたことによる従来の円安容認水準を125円台とする黒田ラインを突破して円売りが加速する状況となっている。

【日銀の円安容認、新たな黒田ラインを試す】

パンデミック発生ショックによる急激な景気減速が落ち着き、主要国の大規模な金融緩和が景気回復を招く中で、感染拡大の波が繰り返し到来したことによるサプライチェーンの混乱が世界規模での人手不足とモノ不足によるインフレを進行させ、主要国中銀は金融緩和から引き締めへと徐々にスタンスを変更し始めた。しかし、米連銀が量的緩和縮小と利上げ再開への動きを強める中で日銀は金融緩和継続姿勢を繰り返し強調してきたため、金融引き締めを先取りして米長期債利回りが本格上昇する中で日米長期金利差が顕著に拡大したためにドル円は2021年1月6日底102.57円を起点とした上昇=ドル高円安を発展させてきた。

3月15-16日の米連銀FOMCにおいて利上げ再開と年内合わせて7回の利上げ想定が示され、その後もウクライナ紛争の泥沼化とロシア制裁拡大により昨年来のインフレが一段と深刻化する状況の中で3月後半からは5月FOMCでの0.50%利上げや量的金融引き締めによる資産売却開始見通しが強まり、米長期債利回りは一段と上昇した。

一方で日銀は3月28日、指定した利回りで無制限に国債を買い取る「指し値オペ(公開市場操作)」を午前と午後に実施、新発10年物国債を対象に0.25%の利回りで応札分をすべて買い取り金利上昇を抑制し、さらに「連続指値オペ」を3月29日から31日までの3日間で実施するとした。長期金利上昇抑制を強烈にアピールしたことで3月28日にドル円は125.10円へ上昇した。

米長期債利回りの急伸がやや落ち着いたことでドル円は3月28日高値から3月31日安値121.26円まで調整安に入ったが、4月5日に日銀の黒田総裁が衆院財務金融委員会で「今回の為替変動はやや急だ」と指摘したものの「円安輸出企業の収益を押し上げるメリットもあり全体としてプラス」、「今、金融引き締めをすれば大きなマイナスの影響が出る」、「(YCCによる長期金利抑制についても)急激な金利上昇には指値オペを使って0.25%の範囲内で推移させる」と述べた。125円到達直後の状況においての発言により、市場は従来の円安容認水準を超える円安を試す動きへ向かった。

4月13日には黒田総裁は信託大会の講演で、「現在の強力な金融緩和を粘り強く続ける」と述べたことは従来の姿勢の繰り返しではあったが、市場は円安容認の再確認と受け止めてドル円は126円台へ到達、2015年6月天井125.84円を超えた。政府による円安へのけん制発言も多少みられるものの、強烈な口先介入で円安を止めようという姿勢は見受けられない。またドル円の水準については米国の認識も極めて重要だが、米国による円安けん制・意図的な円安誘導への批判等は見られず、米国としても現状の円安を容認している状況といえそうだ。

【2002年1月天井135.15円、1998年8月天井147.69円を目指す可能性も】

(1)2015年以降の巨大三角持ち合いからの上放れ

ドル円は2016年11月のトランプ氏大統領選挙勝利によるトランプ・ラリーの急伸で2016年12月15日に118.85円を付けた後は騰落規模が概ね10円幅での右肩下がりの下降チャンネルで推移し、2015年6月天井と2016年6月底を起点とした長期の三角持ち合いを形成してきた。昨年7月への上昇で三角持ち合いの抵抗線に到達し、その後の一段高で三角持ち合いから上放れ、さらに2015年6月天井も超えた。

(2)8年周期の大上昇期

3月1日から4月15日までの1か月半で10円を超える上昇であり、この規模と対比できる上昇は2011年後半からのアベノミクスと黒田バズーカと呼ばれた日銀の異次元金融緩和による円安期といえる。

月足チャートレベルにおいては、概ね4年周期及びその二倍の8年周期の騰落サイクルにおける上昇期といえるが、2021年1月底を起点とした上昇はまだ1年を超えたばかりであり、前回の8年サイクルにおける天井である2015年6月天井からは7年目に入ったところであり平均的にはまだ1年前後の上昇余地も考えられる。

(3)過去の大上昇期との比較

2021年1月底から4月15日高値までの上昇幅は24.11円の円安ドル高であるが、2011年10月末底から2015年6月天井までは3年半で50.27円の円安ドル高であった。また現在の上昇角度に近い規模としては1999年11月底から2002年1月天井まで2年強で33.93円の円安ドル高となったケースがあり、その時と対比すればまだ10円近い上昇余地もあり得るという見方もできる。

(4)過去の目安となる高値

チャート上の上値抵抗目安となる過去の高値としては2002年1月31日高値135.15円、その上は1998年8月11日天井147.63円がある。1990年4月天井と1998年8月天井、2015年6月天井を結ぶ超長期的なドル円の高値切り下がりラインは2021年末時点で116円台にあったのだが、この超長期的な高値切り下がりラインを突破しての上昇であることにも留意する必要がある。

現在の円安要因は第一に日米の中銀スタンスの差及び日米長期金利差、第二に輸入インフレによる経常収支悪化からの悪い円安の進行である。1995年以降のドル円の推移を見れば、100円前後を下値支持線、125円前後を上値抵抗線とした水準がコアレンジであり、100円を割り込んで超円高となれば1995年4月の79.70円と2011年10月の75.57円等の70円台へ向かい、125円前後の壁を超えて超円安となれば135円台や140円台へ向かってきたという解釈もできる。

【当面のポイント】

4月1日からは連日のように高値を更新し、その後の下落時でも底上げ基調を維持してきた。4月11日高値125.77円から12日夜安値124.77円へ1円の下落、4月13日高値126.31円から14日安値125.07円までは1円を超える下落が入ったがいずれも押し目形成となり一段高へ進んでいる。このため、直近の高値から1円を超える下落でも底上げ基調維持となる目安の4月14日安値125.07円を割り込まない範囲の下落は押し目買いされて次の高値更新へ進む可能性がある。

ただし既に上昇も11営業日を経過しているので、例えば3月28日高値125.10円から3月31日夜安値121.26円まで3.84円の下落となったような規模の調整がいつ入っても不思議ないところと注意したい。

以上を踏まえて当面のポイントを示す。

(1)当初、125.90円を下値支持線、127円を上値抵抗線とみておく。

(2)126円台を維持するか一時的に割り込んでも切り返すうちは高値追及の流れとし、4月15日高値126.68円超えからは127円台を試すとみる。127円到達で利益確定売りが優勢となる可能性もあるが、逆に上昇が加速して127円台後半へ一気に進む可能性もあるとみる。

(3)125.90円割れからは3月31日夜安値以降の底上げ基調を試す調整安を想定し、4月14日安値125.07円を試す下落を想定する。125.35円以下は反発注意とし4月14日安値割れ回避で126円台を回復するところからは上昇再開とする。ただし、4月14日安値を割り込む場合、米長期債利回りの一時的低下や政府日銀による円安けん制の動きがブレーキを掛ける場合は直前高値から2円規模、さらに3円規模の下落として124円台中盤から124円前後試しへとやや大き目の調整安が入る可能性もあると注意する。

【当面の主な予定】

4/18(月)

休場、NZ、豪、香港、南ア、スイス、仏、独、英等

米韓合同軍事演習(4/28まで)

IMF・世銀、春季会合(4/24まで)

11:00 (中) 3月 小売売上高 前年同月比 (2月 1.7%、予想 -1.6%)

11:00 (中) 3月 鉱工業生産 前年同月比 (2月 4.3%、予想 4.5%)

11:00 (中) 1-3月期 GDP 前期比 (10-12月 1.6%、予想 0.6%)

11:00 (中) 1-3月期 GDP 前年同期比 (10-12月 4.0%、予想 4.4%)

15:30 (日) 十倉雅和経団連会長、会見

23:00 (米) 4月 NAHB住宅市場指数 (3月 79、予想 77)

29:00 (米) ブラード・セントルイス連銀総裁、講演

4/19(火)

休場、マレーシア

IMF世界経済見通し

10:30 (豪) 豪中銀、金融政策会合議事要旨

13:30 (日) 2月 鉱工業生産・確報値 前月比 (速報 0.1%)

13:30 (日) 2月 鉱工業生産・確報値 前年同月比 (速報 0.2%)

13:30 (日) 2月 設備稼働率 前月比 (1月 -3.2%)

21:30 (米) 3月 住宅着工件数・年率換算件数 (2月 176.9万件、予想 174.0万件)

21:30 (米) 3月 住宅着工件数 前月比 (2月 6.8%、予想 -1.6%)

21:30 (米) 3月 建設許可件数・年率換算件数 (2月 185.9万件、予想 182.9万件)

21:30 (米) 3月 建設許可件数 前月比 (2月 -1.9%、予想 -1.9%)

25:05 (米) エバンズ・シカゴ連銀総裁、講演

4/20(水)

G20財務相・中央銀行総裁会議(ワシントン)

08:50 (日) 3月 通関貿易収支・季調前 (2月 -6683億円、予想 -48億円)

08:50 (日) 3月 通関貿易収支・季調済 (2月 -1兆314億円、予想 -4951億円)

15:00 (独) 3月 生産者物価指数 前月比 (2月 1.4%、予想 2.7%)

18:00 (欧) 2月 鉱工業生産 前月比 (1月 0.0%、予想 0.7%)

18:00 (欧) 2月 鉱工業生産 前年同月比 (1月 -1.3%、予想 1.4%)

18:00 (欧) 2月 貿易収支・季調済 (1月 -77億ユーロ)

18:00 (欧) 2月 貿易収支・季調前 (1月 -272億ユーロ)

21:30 (欧) ナーゲル独連銀総裁、講演

23:00 (米) 3月 中古住宅販売件数・年率換算件数 (2月 602万件、予想 575万件)

23:00 (米) 3月 中古住宅販売件数 前月比 (2月 -7.2%、予想 -4.5%)

23:30 (米) エネルギー省週間石油在庫統計

23:30 (米) デイリー・サンフランシスコ連銀総裁、講演

24:30 (米) エバンズ・シカゴ連銀総裁、講演

26:00 (米) ボスティック・アトランタ連銀総裁、講演

26:00 (米) 財務省20年債入札

27:00 (米) 米地区連銀経済報告(ベージュブック)

4/21(木)

(ブラジル)休場

07:45 (NZ) 1-3月期 消費者物価 前期比 (10-12月 1.4%、予想 2.0%)

07:45 (NZ) 1-3月期 消費者物価 前年同期比 (10-12月 5.9%、予想 7.1%)

14:30 (日) 三村日商会頭、会見

18:00 (欧) 3月 消費者物価指数改定値 前年同月比 (2月 7.5%、予想 7.5%)

18:00 (欧) 3月 消費者物価コア指数改定値 前年同月比 (2月 3.0%、予想 3.0%)

21:30 (米) 新規失業保険申請件数 (前週 18.5万件)

21:30 (米) 失業保険継続受給者数 (前週 147.5万人)

21:30 (米) 4月 フィラデルフィア連銀製造業景況指数 (3月 27.4、予想 20.5)

23:00 (米) 3月 コンファレンスボード景気先行指数 前月比 (2月 0.3%、予想 0.3%)

23:00 (欧) 4月 消費者信頼感速報値 (3月 -18.7、予想 -20.0)

25:30 (英) ベイリー英中銀総裁、講演

26:00 (米) パウエル米連銀議長、IMFパネル討論会

26:00 (欧) ラガルド欧州中銀総裁、IMFパネル討論会

26:00 (米) 財務省インフレ指数連動5年債入札

4/22(金)

08:01 (英) 4月 GFK消費者信頼感 (3月 -31、予想 -33)

08:30 (日) 3月 全国消費者物価指数 前年同月比 (2月 0.9%、予想 1.2%)

08:30 (日) 3月 全国消費者物価指数・生鮮食品除く 前年同月比 (2月 0.6%、予想 0.8%)

08:30 (日) 3月 全国消費者物価指数・生鮮食品・エネルギー除く 前年同月比 (2月 -1.0%、予想 -0.8%)

15:00 (英) 3月 小売売上高 前月比 (2月 -0.3%、予想 -0.3%)

15:00 (英) 3月 小売売上高 前年同月比 (2月 7.0%、予想 2.8%)

15:00 (英) 3月 小売売上高・徐自動車 前月比 (2月 -0.7%、予想 -0.4%)

15:00 (英) 3月 小売売上高・除自動車 前年同月比 (2月 4.6%、予想 0.8%)

16:30 (独) 4月 製造業PMI速報値 (3月 56.9、予想 54.5)

16:30 (独) 4月 サービス業PMI速報値 (3月 56.1、予想 55.5)

17:00 (欧) 2月 経常収支・季調済 (1月 226億ユーロ)

17:00 (欧) 4月 製造業PMI速報値 (3月 56.5、予想 54.8)

17:00 (欧) 4月 サービス業PMI速報値 (3月 55.6、予想 55.0)

17:30 (英) 4月 製造業PMI速報値 (3月 55.2、予想 54.2)

17:30 (英) 4月 サービス業PMI速報値 (3月 62.6、予想 60.0)

22:00 (欧) ラガルド欧州中銀総裁、講演

22:45 (米) 4月 製造業PMI速報値 (3月 58.8、予想 58.0)

22:45 (米) 4月 サービス業PMI速報値 (3月 58.0、予想 58.0)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.12.25

東京市場のドルは157円台で推移、植田日銀総裁の余波は弱く一段の円安は回避か(24/12/25)

東京時間(日本時間8時から15時)のドル・円は、植田日銀総裁の発言を受けて、やや円安ドル高に振れ一時157円50銭台まで上昇した。

-

米ドル(USD)の記事

Edited by:編集人K

2024.12.25

ドル円157円台前半、主要市場のクリスマス休暇入りで市場閑散 (12/25午前)

25日午前の東京市場でドル円は小動きに終始。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.12.25

ドル円見通し 第一次トランプ政権における円高の教訓(24/12/25)

ドル円は、157円割れを買われつつ25日未明に157.37円まで高値を若干切り上げて確りしている。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2022.04.18

20年ぶりのドル高値、政治イベントなど注意(週報4月第3週)

先週のドル/円相場は、ドルが一段高。2002年5月以来となる126円台を示現し、週末NYもそのままドル高値圏で引けている。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.04.16

来週の為替相場見通し:『日米金融政策格差でドル円は約20年ぶり高値圏へ』(4/16朝)

ドル円は1/24に記録した年初来安値113.47をボトムに反発に転じると、今週末にかけて、約20年ぶり高値となる126.68まで急伸しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。