ドル円見通し 3週連続の大上昇、125円の黒田ラインへ徐々に迫る

〇ドル円3/25午前に2015年12月以来の高値122.43に到達、調整安を入れながらも底上げ基調を維持

〇米連銀高官による利上げペース加速支持発言相次ぎ、日米金利差拡大による円売り勢いづく

〇日銀、金融緩和姿勢を維持、最近の円安も容認姿勢だが125円接近でスタンス変化あるか注目

〇ドル円月足チャートでは4年周期8年周期での大上昇期にあり、2,3年の上昇に発展する可能性も

〇122.43越えからは、15/11/18高値123.73、15/6/5高値122.43を目指す

〇121.17を割り込む場合には120円台中盤を試すがそのレベルでは押し目買いでやすいか

【概況】

ドル円は3月25日午前に122.43円をつけて2015年12月以来の高値水準に到達した。連日の高値更新に対する高値警戒感から利益確定売りも出て25日昼過ぎには121.17円まで直前高値から1円を超える下落となったものの押し目買いされ、25日夜には122円台到達まで戻している。

米連銀高官による利上げペース加速支持発言が相次いでいる中で米長期債利回りはこの日も上昇、日米金利差拡大による円売りが勢い付いている。7年ぶり高水準に来ていることで日々の変動幅も大きくなっているものの調整安を入れながらも底上げ基調を維持して高値更新を繰り返している。

【米10年債利回りは高値更新続く】

3月25日の米10年債利回りは前日比0.11%上昇の2.48%となったが、一時は2.50%を付けて2019年5月以来2年10か月振りの高水準に達した。

30年債利回りは同0.05%上昇の2.59%となったが2.50%台は2019年7月以来の水準。2年債利回りは0.14%上昇の2.28%となり2019年5月以来の高水準に達したが、月間足では2021年8月から8か月連続の陽線での上昇であり、ここ3か月の上昇は過去最大級の急伸ぶりとなっている。

米連銀高官による金融引き締め姿勢の強化が目立ってきているが、3月25日にはニューヨーク連銀のウィリアムズ総裁も0.50%の利上げとなる可能性に言及している。3月21日にパウエル米連銀議長がインフレ高進を驚いているとして次回会合での0.50%利上げを示唆、22日にはセントルイス連銀総裁とクリーブランド連銀総裁が0.50%の利上げを複数回含めた利上げペースの加速を主張、23日にサンフランシスコ連銀総裁が0.50%の引き上げに言及している。

次回FOMCは5月3-4日の開催だが、原油価格高騰が続いている中で米国の消費者物価、個人消費支出デフレーター、平均賃金の上昇基調は継続している。4月1日には米3月雇用統計の発表もあり、雇用改善とインフレ進行感が強まるなら5月FOMCでの0.50%利上げ、さらにその後も0.50%利上げが続く可能性も考えられる。

日銀は金融緩和姿勢を維持しており最近の円安についてもプラス効果面を指摘するなど輸入インフレについての警戒感に乏しい。長期債利回り抑制にも動いており、主要国中銀の引き締め姿勢転換と比較して大きく後れを取っている。125円の黒田ラインに迫る局面でスタンスの変化が見られるのかどうか注目されるが、金融緩和継続で円安放置姿勢ならドル円の上昇もエスカレートしかねないと思われる。

【週間足は3週連続の大陽線】

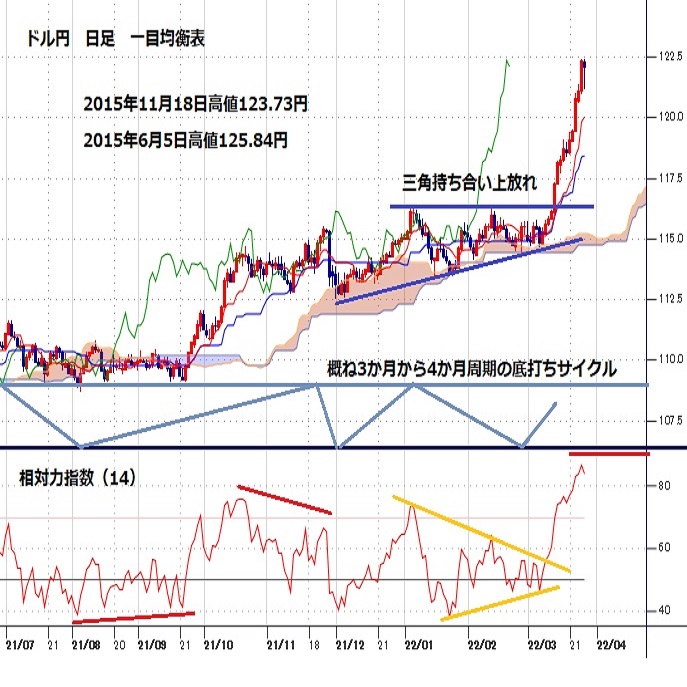

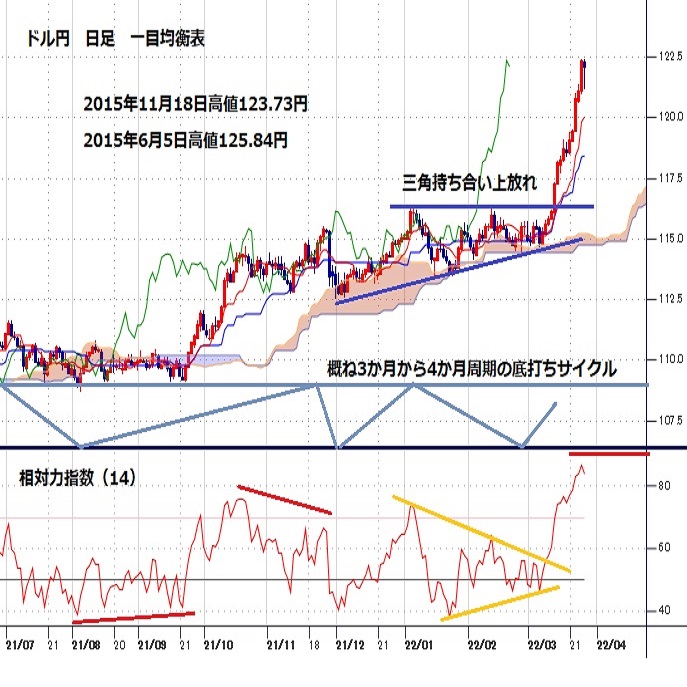

1月4日高値116.34円と2月10日高値116.33円をダブルトップ型の上値抵抗線とした三角持ち合いから上放れしてからドル円の上昇が勢い付いたが、ここ3週の上昇幅は先々週が前週比2.44円、先週が1.93円、今週が2.87円となり、3週間で7円を超える上昇幅であり、3週連騰の上昇としては2016年12月15日高値118.65円へ向かったトランプラリーによる上昇期、2014年10月末からの黒田バズーカ第二弾による急騰時を彷彿とされる勢いとなっている。

既に2016年12月高値を超えたことでチャート上の目安となる高値は2015年11月18日高値123.73円、日銀異次元金融緩和による天井形成となった2015年6月5日高値125.84円であり、それを超える場合には2002年1月31日高値135.15円まで目安となる過去の高値は見当たらなくなる。

【4年周期及び8年周期の大上昇期】

ドル円は月足チャートで見ると概ね4年周期(3年から5年)とそれが2セットとなった8年周期(7年から10年)の底打ちサイクルで騰落してきた。現状は2020年3月9日のパンデミック発生ショックによる急落で付けた安値101.23円と2021年1月6日安値102.57円をダブル底型の起点とした8年サイクルの上昇期にあるが、前半部分の4年サイクルにおける上昇期にあるといえる。

2021年1月6日底からは1年を経過したところであるが、2016年12月高値への上昇が8年サイクルの後半部分にあたる短期的な上昇(トランプラリー)だったのに対して、前回の8年サイクル上昇期は2011年10月31日から2015年6月5日天井まで3年半を要し、その背景はアベノミクス+黒田バズーカによる大規模金融緩和による円安誘導であった。その前の8年サイクル上昇期は2005年1月17日底から2007年6月22日天井までの2年半、さらにその前は1995年4月19日底から1998年8月天井までの3年強であった。主要国が金融引き締めへ進む中で日銀が金融緩和を継続する出遅れ感と輸入インフレによる経常収支悪化による円の弱さが有事リスクにおける円買いという過去の盛り上がり方を再現できない現状としており、これら8年サイクル上昇期の前例を踏まえれば今回の上昇も2年から3年強の上昇に発展する可能性もあるということを念頭に入れておくべきではなかろうか。

注:ポイント要約は編集部

【当面のポイント、相対力指数はまだ弱気逆行見えず】

昨年1月6日底102.57円から昨年3月31日高値110.96円までの上昇が3か月で8.39円の上昇幅であり、その当時の日足の相対力指数は3月序盤に80ポイントを超え、3月31日高値への一段高に際しては指数のピークが80ポイント超えの水準でフラットとなる弱気逆行が見られて4月23日安値まで3.50円の下落が入っている。

現状は1月24日安値113.46円を起点とした上昇で3月25日高値までの上昇幅が8.97円となり、相対力指数も80ポイントを超えたがまだ弱気逆行等は見られない。例えばいったん小反落を入れてから一段高する際に指数のピークが切り下がる弱気逆行が見られればこの間の上昇幅に対する3分の1押し、半値押し等を試すような調整安が入ってもよいところだが、4月1日の米雇用統計を通過する前段階では大きく下げる要素には欠けると思われ、雇用統計を通過するところで相対力指数の弱気逆行等が見られればいったん調整安に入るというイメージになるのではないかと考える。

以上を踏まえて当面のポイントを示す。

(1)当初、3月25日午後安値121.17円を下値支持線、25日午前高値122.43円を上値抵抗線とする。

(2)122.43円超えからは2015年11月18日高値123.73円、2015年6月5日高値125.84円を試すとみるが、125円以上は反落警戒圏とみる。仮に反落発生の場合は直前高値から3円超規模の下落を想定する。

(3)121.17円を割り込む場合は120円台中盤(120.70円から120.30円)を試すとみるが、そこは押し目買いされやすとみて、その後に121.50円を超えるところからは上昇再開と、高値更新からは125円を目指す上昇を想定する。

【当面の主な予定】

3/28(月)

欧州は夏時間入り(3/27から)

米予算教書

20:00 (英) ベイリー英中銀(BOE)総裁、討論会参加

21:30 (米) 2月 卸売在庫 前月比 (1月 0.8%、予想 1.1%)

23:30 (米) 3月ダラス連銀製造業活動指数 (2月

24:40 (英) スナック英財務相、議会証言

26:00 (米) 財務省2年債、5年債入札

3/29(火)

08:30 (日) 2月 失業率 (1月 2.8%、予想 2.8%)

08:30 (日) 2月 有効求人倍率 (1月 1.20、予想 1.20)

08:50 (日) 日銀金融政策決定会合(3月17-18日分・主な意見)

09:30 (豪) 2月 小売売上高 前月比 (1月 1.8%、予想 0.8%)

15:00 (独) 4月 GFK消費者信頼感 (3月 -8.1、予想 -14.5)

22:00 (米) 1月 米連邦住宅金融局(FHFA)住宅価格指数 前月比 (12月 1.2%、予想 1.3%)

22:00 (米) 1月 ケース・シラー米住宅価格指数 前年同月比 (12月 18.6%、予想 18.7%)

22:00 (米) ウィリアムズ・ニューヨーク連銀総裁、挨拶

23:00 (米) 3月 コンファレンス・ボード消費者信頼感指数 (2月 110.5、予想 107.0)

23:00 (米) 2月 雇用動態調査(JOLT)

23:45 (米) ハーカー・フィラデルフィア連銀総裁、講演

26:00 (米) 財務省7年債入札

3/30(水)

06:45 (NZ) 2月 住宅建設許可件数 前月比 (1月 -9.2%)

08:50 (日) 2月 小売業販売額 前年同月比 (1月 1.6%、予想 -0.3%)

09:00 (NZ) 3月 ANZ企業信頼感 (2月 -51.8)

10:30 (米) ボスティック・アトランタ連銀総裁、講演

17:00 (欧) ラガルド欧州中銀総裁、発言

17:10 (英) ブロードベント英中銀副総裁、講演

18:00 (欧) 3月 経済信頼感 (2月 114.0、予想 109.2)

18:00 (欧) 3月 消費者信頼感確定値 (速報 -18.7)

21:00 (独) 3月 消費者物価指数速報値 前月比 (2月 0.9%、予想 1.6%)

21:00 (独) 3月 消費者物価指数速報値 前年同月比 (2月 5.1%、予想 6.2%)

21:15 (米) 3月 ADP非農業部門民間就業者数 前月比 (2月 47.5万人、予想 45.0万人)

21:30 (米) 10-12月期 GDP確定値 前期比年率 (改定値 7.0%、予想 7.1%)

21:30 (米) 10-12月期 GDP個人消費確定値 前期比年率 (改定値 3.1%、予想 3.1%)

21:30 (米) 10-12月期 アPCE確定値 前期比年率 (改定値 5.0%、予想 5.0%)

22:15 (米) バーキン・リッチモンド連銀総裁、挨拶

23:30 (米) エネルギー省週間石油在庫統計

3/31(木)

OPECプラス閣僚級会合

08:50 (日) 2月 鉱工業生産速報値 前月比 (1月 -0.8%、予想 0.5%)

08:50 (日) 2月 鉱工業生産速報値 前年同月比 (1月 -0.5%、予想 0.8%)

09:30 (豪) 2月 住宅建設許可件数 前月比 (1月 -27.9%、予想 7.5%)

10:30 (中) 3月 製造業PMI (2月 50.2、予想 50.0)

14:00 (日) 2月 新設住宅着工戸数 前年同月比 (1月 2.1%、予想 1.2%)

15:00 (英) 10-12月期 GDP改定値 前期比 (速報 1.0%、予想 1.0%)

15:00 (英) 10-12月期 GDP改定値 前年同期比 (速報 6.5%、予想 6.5%)

15:00 (英) 10-12月期 経常収支 (7-9月 -244億ポンド、予想 -190億ポンド)

15:00 (英) 3月 ネーションワイド住宅価格 前月比 (2月 1.7%、予想 0.5%)

15:00 (独) 2月 小売売上高 前月比 (1月 2.0%、予想 0.5%)

15:00 (独) 2月 小売売上高 前年同月比 (1月 10.3%、予想 6.3%)

16:55 (独) 3月 失業者数 前月比 (2月 -3.30万人、予想 -2.00万人)

16:55 (独) 3月 失業率 (2月 5.0%、予想 5.0%)

17:00 (欧) レーンECB理事、講演

18:00 (欧) 2月 失業率 (1月 6.8%、予想 6.7%)

21:30 (米) 新規失業保険申請件数 (前週 18.7万件、予想 20.0万件)

21:30 (米) 失業保険継続受給者数 (前週 135.0万人、予想 135.0万人)

21:30 (米) 2月 個人所得 前月比 (1月 0.0%、予想 0.5%)

21:30 (米) 2月 個人消費支出(PCE) 前月比 (1月 2.1%、予想 0.5%)

21:30 (米) 2月 PCEデフレーター 前年同月比 (1月 6.1%、予想 6.4%)

21:30 (米) 2月 PCEコア・デフレーター 前月比 (1月 0.5%、予想 0.4%)

21:30 (米) 2月 PCEコア・デフレーター 前年同月比 (1月 5.2%、予想 5.5%)

22:00 (米) ウィリアムズ・ニューヨーク連銀総裁、挨拶

22:45 (米) 3月 シカゴ購買部協会景況指数 (2月 56.3、予想 57.0)

4/1(金)

08:50 (日) 1-3月期 日銀短観・大企業製造業・現況 (10-12月 18、予想 12)

08:50 (日) 1-3月期 日銀短観・大企業製造業・先行 (10-12月 13、予想 10)

08:50 (日) 1-3月期 日銀短観・大企業非製造業・現況 (10-12月 9、予想 5)

08:50 (日) 1-3月期 日銀短観・大企業非製造業・先行 (10-12月 8、予想 8)

08:50 (日) 1-3月期 日銀短観・大企業全産業設備投資 前年度比 (10-12月 9.3%、予想 4.4%)

10:45 (中) 3月 財新製造業PMI (2月 50.4、予想 50.0)

16:55 (独) 3月 製造業PMI改定値 (速報 57.6、予想 57.6)

17:00 (欧) 3月 製造業PMI改定値 (速報 57.0、予想 57.0)

17:30 (英) 3月 製造業PMI改定値 (速報 55.5、予想 55.5)

18:00 (欧) 3月 HICP消費者物価指数速報値 前年同月比 (2月 5.9%、予想 6.7%)

18:00 (欧) 3月 HICP消費者物価コア指数速報値 前年同月比 (2月 2.7%、予想 3.1%)

21:30 (米) 3月 雇用統計・非農業部門就業者数 前月比 (2月 67.8万人、予想 48.0万人)

21:30 (米) 3月 雇用統計・失業率 (2月 3.8%、予想 3.7%)

21:30 (米) 3月 雇用統計・平均時給 前月比 (2月 0.0%、予想 0.4%)

21:30 (米) 3月 雇用統計・平均時給 前年同月比 (2月 5.1%、予想 5.5%)

22:05 (米) エバンズ・シカゴ連銀総裁、講演

22:45 (米) 3月 製造業PMI改定値 (速報 58.5、予想 58.5)

23:00 (米) 3月 ISM製造業景況指数 (2月 58.6、予想 58.8)

23:00 (米) 2月 建設支出 前月比 (1月 1.3%、予想 1.0%)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.12.25

東京市場のドルは157円台で推移、植田日銀総裁の余波は弱く一段の円安は回避か(24/12/25)

東京時間(日本時間8時から15時)のドル・円は、植田日銀総裁の発言を受けて、やや円安ドル高に振れ一時157円50銭台まで上昇した。

-

米ドル(USD)の記事

Edited by:編集人K

2024.12.25

ドル円157円台前半、主要市場のクリスマス休暇入りで市場閑散 (12/25午前)

25日午前の東京市場でドル円は小動きに終始。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.12.25

ドル円見通し 第一次トランプ政権における円高の教訓(24/12/25)

ドル円は、157円割れを買われつつ25日未明に157.37円まで高値を若干切り上げて確りしている。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2022.03.28

米経済指標などにらみつつ円安基調は継続か(週報3月第4週)

先週のドル/円相場は、ドルが大きく続伸。一時122円台、2015年12月以来の高値までドル高が進展する局面も観測されていた。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.03.26

来週の為替相場見通し:『市場の関心はロシア・ウクライナ情勢から日米金融政策格差へシフト』(3/26朝)

今週のドル円相場(USDJPY)は、週初119.17で寄り付いた後、早々に週間安値119.07まで下落しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。