�w�h���~�͒��ߍ��l���}�㏸�B���ċ��Z����i�����x���ޗ��x

�Z���T�̃h���~�A�T�㔼�ɂ����āA�ꎞ�T�ԍ��l116.35�܂ŋ}�L

�Z�����s��̒ꌘ�������A����ɂ��u�w���l�I�y�v�����A��1��CPI�̐L�ї����������w�i

�Z���[���h���T�㔼�ɂ����āA1.1496�܂ŋ}�L��ACPI���\�ŏT�Ԉ��l1.1370�܂ŋ}����

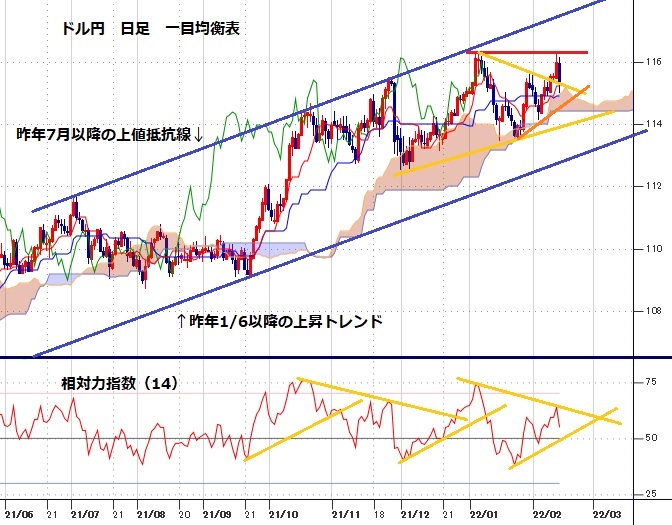

�Z�h���~�A�e�N�j�J���I�Ɍ��āA�n�����̋�������ەt����`���[�g�`��

�Z�t�@���_�����^���Y�����ċ��Z����̕������̈Ⴂ���h���������߂�

�Z���������A�h���~����̑��L�����C���V�i���I�Ƃ��ė\�z

�Z���T�ANY�A��i���w���A�������㍂�APPI���Čo�ώw�W�����R�A�A�b�v�T�C�h���X�N��v�x��

�Z���T�̗\�z�����W�iUSDJPY�j�F115.00�[117.50�A�iEURUSD�j�F1.1300�|1.1500

���T�̃��r���[�i2/7�|2/11�j

���h���~���ꁄ

���T�̃h���~����iUSDJPY�j�́A�T��115.22�Ŋ��t������A���X�ɏT�Ԉ��l114.91�܂ʼn������܂����B�������A����ꏄ��ɉ����a��ƁA�@��T�����j���ɔ��\���ꂽ��1���ٗp���v���͋������ʂ����������Ƃ�A�A����ɔ�����FRB�̃^�J�h�X�Ίϑ��A�B�����s��̒ꌘ�������i���X�N�I�D�̉~����j�A�C�A�g�����^�A��{�X�e�B�b�N���قɂ��u25bp��50bp���̓f�[�^����v�u�ł��邾�������̃o�����X�V�[�g�k���J�n��]�ށv�Ƃ������^�J�h�I�Ȕ����A�D����ɂ��2018�N7���ȗ��ƂȂ�u�w���l�I�y�v�����i�����10�N���Ŏw���l�I�y�����{���邱�Ƃ\�B������0.25���Ŕ������z�͖������j�A

�E��1������ҕ����w���i����7.5���A�\�z7.3���A���O�N��j�̐L�ї������i�G�l���M�[�ƐH�i�������R�A�w�����\�z�����錋�ʁj�A�F��L�E��w�i�Ƃ����Ē��������̋}�㏸�i3��50bp���グ��D�荞�ތ`�ŕ�10�N������2019�N8���ȗ��A��2�N���Ԃ荂�����ƂȂ�2.05���}�㏸�j���x���ޗ��ƂȂ�A�T�㔼�ɂ����āA�T�ԍ��l116.35�܂ŋ}�L���܂����B�����Ƃ��A1/4�ɋL�^������5�N�Ԃ荂�l116.36���o�b�N�ɐL�єY�ނƁA�T���ɂ����Ĕ������A�{�e���M���_�i���{����2/12�ߑO3��20�����݁j�ł́A115.90�O��Ő��ڂ��Ă���܂��B

�����[���h�����ꁄ

���T�̃��[���h������iEURUSD�j�́A�T��1.1468�Ŋ��t������A�@�I�����_����N�m�b�g���قɂ��u������Α�4�l�������̗��グ��������ł���v�Ƃ̔�����A�A���K���hECB���قɂ��u�C���t�����X�N�͏�����v�Ƃ̔����A�B�h�C�c�A��i�[�Q�����قɂ��u�C���t����ɕω����Ȃ���A���Z����̐��퉻�����v�Ƃ̔����A�C�uECB���ŃC���t���\���ɕs�M�������ψ��������v�Ƃ̈ꕔ�A�D��L�@�A�B�C��w�i�Ƃ���ECB�̃^�J�h�X�Ίϑ��i���B�����㏸�����[�����j���x���ޗ��ƂȂ�A�T�㔼�ɂ����āA��N11/10�ȗ��A��3�����Ԃ荂�l�ƂȂ�1.1496�܂ŋ}�L���܂����B

�������A�S���I�ߖ�1.1500���o�b�N�ɐL�єY�ނƁA�E��1������ҕ����w���̐L�ї�������A�F�Z���g���C�X�A��u���[�h���قɂ��u7/1�܂ł�100bp�̗��グ�����{����邱�Ƃ�]�ށv�Ƃ̃^�J�h�I�Ȕ����A�G��L�E�F��w�i�Ƃ����Ē��������̋}�㏸�i��10�N�����͖�2�N���Ԃ荂�����ƂȂ�2.05���}�㏸�j�A�H�E�N���C�i������n���w�I���X�N���d�ƂȂ�A�T���ɂ����āA�T�Ԉ��l1.1370�܂ŋ}�����܂����B�����ɂ����ď�����������߂�͓݂��A�{�e���M���_�i���{����2/12�ߑO3��20�����݁j�ł́A1.1395�O��Ő��ڂ��Ă���܂��B

���T�̌��ʂ��i2/14�|2/18�j

���h���~���ꁄ

�h���~��1/24�ɋL�^�������l113.47���{�g���ɔ����ɓ]����ƁA�T�㔼�ɂ����āA�T�ԍ��l116.35�܂ŋ}�L���܂����B���̊ԁA��ڋύt�\�]���������A�{�����W���[�~�b�h�o���h��21���ړ����ϐ����㔲���������A���������V�O�i������������O���D�]�⋭�C�̃p�[�t�F�N�g�I�[�_�[�A���C�̃o���h�E�H�[�N����������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����̋�������ەt����`���[�g�`��ƂȂ����܂��B�t�@���_�����^���Y�I�Ɍ��Ă��A�@��FRB�ɂ��^�J�h�X�Ίϑ��i2/4�̕Čٗp���v����сA2/10�̕ď���ҕ����w�����āA�Ē����������}�㏸�B

3��50bp�̑啝���グ���D�荞�܂���鑼�A�ً}���グ�̉\���䓪�j��A�A����ɂ����Z�ɘa�̒������ϑ��i����͐挎�̋��Z�����ŋ��Z�ɘa�̒��������j�������������A���T��2018�N7���ȗ��ƂȂ�u�w���l�I�y�v���j�A�B��L�@�A��w�i�Ƃ������ċ��Z����̕������̈Ⴂ�i���Ė��ڋ������g��j�ȂǁA�h�������E�~�����A�z������ޗ��������Ă��܂��B�ȏ�܂��A�����ł͈��������A�h���~����̑��L�����C���V�i���I�Ƃ��ė\�z�������܂��B���A���T��2/15�ɗ\�肳��Ă����2���j���[���[�N�A����ƌi���w�����1�����Y�ҕ����w���A2/16�̕�1���������㍂���1���z�H�Ɛ��Y�AFOMC�c���v�|�A2/17�̕�2���t�B���f���t�B�A�A��i���w�����1���Z��H�����A2/18�̕�1�����ÏZ��̔������ȂǕČo�ώw�W�������R�ƂȂ�܂��B

�Čo�ώw�W���͋������ʂ������ꍇ��A��FOMC�c���v�|�Ń^�J�h�I�ȓ��e���������ꍇ�Ȃǂɂ́A��FRB�ɂ��X�Ȃ�^�J�h�X��D�荞�ތ`�ŁA�h���~�ɂ͋����㏸���͂��������̂Ɛ��@����܂��B�ē��ǎҔ����������\�肳��钆�A���T�̓A�b�v�T�C�h���X�N�ɒ��ӂ�v����1�T�ԂƂȂ肻���ł��i�ꕔ�łً͋}FOMC�J�Âő啝���グ���s����Ƃ̉\���o�Ă��Ă���A�Ē��������㏸���ăh�����̌o�H�ŁA�{�N1/4�ɋL�^������5�N�Ԃ荂�l116.36����C�ɏ㔲����V�i���I��z��j�B

���T�̗\�z�����W�iUSDJPY�j�F115.00�[117.50

�����[���h�����ꁄ

���[���h�������1/28�ɋL�^������1�N8�����Ԃ���l1.1122���{�g���ɔ����ɓ]����ƁA���T�㔼�ɂ����āA��N11/10�ȗ��A��3�����Ԃ荂�l�ƂȂ�1.1496�܂ŋ}�L���܂����B���̊ԁA��ڋύt�\�]���������A�{�����W���[�~�b�h�o���h���ڋύt�\�_�㉺���A21���ړ����ϐ���90���ړ����ϐ��Ȃǂ̎�v���W�X�^���X�|�C���g�������ݏ㔲������ȂǁA�e�N�j�J���I�Ɍ��āA�n�����̍D�]�i�������㏸�ւ̃g�����h�]���j���ӎ�������`���[�g�`��ƂȂ��Ă���܂��B

�t�@���_�����^���Y�I�Ɍ��Ă��AECB�ɂ��^�J�h�]�������m�ƂȂ钆�A���ʂ͋��Z����X�^���X�̕ω��ɔ������[���V���[�g�̉������i�ނƗ\�z����܂��B�����A���K���h���ق͂���܂ő��p���Ă����u�C���t���͈ꎞ�I�v�u2022�N���̗��グ�͂Ȃ��v�Ƃ����������A�C���t���̒��������X�N��A�f�[�^����ŗ��グ�����蓾��Ƃ������X�^���X�փg�[����ύX���܂����B���T�͕�1������ҕ����w���̍��i��A����ɔ����Ē��������}�㏸�̉e�ɉB��āA���[���͑h���Œl�������铮���ƂȂ�܂������A�ꏄ��͍Ăу��[���������ɓ]����V�i���I���z�肳��܂��i���[���N���X�㏸�����[���h���A�ꍂ�̔g�y�o�H�j�B�ȏ�܂��A�����ł͈��������A���[���h������̏㏸�����C���V�i���I�Ƃ��ė\�z�������܂��i�E�N���C�i������n���w�I���X�N�����O�ޗ��Ƃ��Ďc����A��{�I�ɂ�ECB�ɂ��^�J�h�]����D�荞�ތ`�Ń��[��������������ʂ��j�B

���A���T��2/14�ɗ\�肳��Ă��郆�[����12���z�H�Ɛ��Y��A2/15�̃��[������4�l����GDP����l�A�h�C�c1��ZEW�i���������ɒ��ڂ��W�܂�܂��B���Ƀh�C�c1��ZEW�i���������ւ̒��ړx�������A�s��\�z�����錋�ʂƂȂ�AECB�ɂ��^�J�h�]����������i�D�荞�ތ`�ŁA���[���h���ɋ����㏸���͂������\�������邽�߁A���T�̓A�b�v�T�C�h���X�N�ɓ��ɒ��ӂ��K�v�ł��傤�i�����A�����̓h���~�̏㏸�A���[���h���̏㏸�����ꂼ��z�肵�Ă��邽�߁A�|���Z�ʉ݂ƂȂ郆�[���~�ɂ͍���傫�ȏ㏸�̔g����������Ɨ\�z�j�B

���T�̗\�z�����W�iEURUSD�j�F1.1300�|1.1500

�h���~����

�I�[�_�[/�|�W�V������

- �L�[���[�h�F

�֘A�L��

-

�ăh���iUSD�j�̋L��

Edited by:�Ɨt �I��

2024.11.23

���T�̈ב֑��ꌩ�ʂ��w�g�����v�g���[�h�Ɖ~�L�����[�̑g�ݍ��킹���h���~�����x���x�i11/23���j

�h���~�́A���T�O���ɂ����āA�ꎞ153.28�܂ŋ}�������ʂ������܂������A�T���ɂ����Ă͈�]154�~��㔼�ւƎ������������ƂȂ�܂����B

-

�ăh���iUSD�j�̋L��

Edited by:�c�� ���V

2024.11.22

�����s��̃h����154�~��㔼�Ő��ځA����ɂ��lj����グ�ϑ����~���̃u���[�L���Ɂi24/11/22�j

�������ԁi���{����8������15���j�̃h���E�~�́A���{���̂�������Ƃ������ڂ��ޗ��ɂ��荂�̓W�J�ƂȂ�154�~��㔼�Ő��ڂ����B

-

�ăh���iUSD�j�̋L��

Edited by:�֓��o���v

2024.11.22

�h���~�@�l�������̂��̂͌��������A���ʃ����W�����i11/22�[�j

�����s��̓h�����������B��⌃���߂̗����������ǂ�Ȃ��A�ŏI�I�Ƀh���͍��l�����B

-

�ăh���iUSD�j�̋L��

Edited by:�㑺 �a�O

2022.02.14

�h���~���ʂ��@�E�N���C�i��ٔ��ŋ}���@1��24������̏㏸�p���������i�T��2�����T�j

�L�����X�N�����܂�A���������������Ē�������肪�ቺ�A�N���X�~�̉����ɂ��~�����Ɠ��ċ������k���ɂ��h���~���}�������ƂȂ��ďT���I�����B

-

�ăh���iUSD�j�̋L��

Edited by:�R�� �N�i

2022.02.11

�č�CPI 7.5%��FF�敨�@(22/�Q/11)

���10���ɔ��\���ꂽ�č�CPI���\�z������N��7.5���ƂȂ������Ƃ��ċ����͏㏸�A10�N������2019�N8���ȗ���2���悹�ƂȂ�܂����B

-

�݂�Ȃ�FX �g���C�_�[�Y�،�

�݂�Ȃ�FX�̓X���b�v���X�v���b�h���������I�����J�݂Ƃ�����ōő�1,010,000�~�L���b�V���o�b�N�L�����y�[�����I

�����1,000�ʉ݂���OK�A�萔���������IeKYC�ōŒZ1���Ԍ�Ɏ���\

- �uFX���j�Ձv �����p��̒���

- �f�ڂ��Ă�����̐��m���ɂ��Ă͖��S�������Ă���܂����A���̓��e��ۏ�����̂ł͂���܂���B

- �f�ڂ��Ă��鏤�i��T�[�r�X���̏��́A�e���Ǝ҂���������܂��͊e���Ǝ҂̃E�F�u�T�C�g���ɂČ��J����Ă�����莞�_�̏������Ƃɍ쐬�������̂ł��B

- ���T�C�g��FX�Ɋւ�����̒�ړI�Ƃ��Ă��܂��B���T�C�g�́A����̋��Z���i�̔������̊��U��ړI�Ƃ������̂ł͂���܂���B

- FX�Ɋւ����������J�݁A����̎��s���тɎ�������̏ڍׂɂ��Ă̂��⍇���y�т��m�F�́A���p�҂����g���eFX�戵���Ǝ҂ɑ����ڍs���Ă����������̂Ƃ��܂��B�܂��A�����̍ŏI���f�́A���p�҂����g���s���Ă����������̂Ƃ��܂��B

- ���Ђ�FX����Ɋւ����瓖���҂܂��͑㗝�l�ƂȂ���̂ł͂Ȃ��A���p�ҋy�ъeFX�戵���Ǝ҂̂�����ɑ��Ă��A�_������̑㗝�A�}��A���������s���܂���B���������āA���p�҂ƊeFX�戵���Ǝ҂Ƃ̌_��̐��ہA���e�܂��͗��s���Ɋւ��A���Ђ͈�ؐӔC��Ȃ����̂Ƃ��AFX����ɔ����g���u�����̗��p�ҁE�eFX�戵���ƎҊԂ̕����ɂ��Ă͗������ҊԂʼn���������̂Ƃ��܂��B

- ���Ђ́A���T�C�g�ɂ����Ē�����̓��e�̐��m���E�Ó����E�K�@���E�ړI�K�������̑��̂����鎖���ɂ��ĕۏ����A���p�҂������̏��Ɋ֘A�����Q�������ꍇ�ɂ���̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g�ɂ����Ē�����̑S���܂��͈ꕔ�́A���p�҂ɑ��ė\���Ȃ��A�ύX�A���f�A�܂��͒�~�����ꍇ������܂��B

- ���T�C�g�ɂ́A���ЁE���̋@�ւ̃T�C�g�ւ̃����N���ݒu�����ꍇ������܂����A���Ђ͂���烊���N��T�C�g�̓��e�ɂ��Ĉ�؊֒m�����A����̐ӔC��Ȃ����̂Ƃ��܂��B

- ���T�C�g��̃R���e���c�Ɋւ��钘�쌠�́A���Ђ������͓��Y�R���e���c��n�삵������҂܂��͒��쌠�҂ɋA�����Ă��܂��B

- ���Ђ́A���Ђ̎��O�̋����Ȃ��A���T�C�g��̃R���e���c�̑S���܂��͈ꕔ���A�����A���ρA�]�ړ��ɂ�藘�p���邱�Ƃ��ւ��܂��B

- ���T�C�g�̂����p�ɓ������Ă͏�L���ӎ��������������������ق��AFX���j���p�K���ɂ����ӂ������������̂Ƃ��܂��B