ドル円見通し 米国株高・長期債利回り上昇が継続、2017年1月以来の116円台到達

〇ドル円、1/4夜116.34へ急伸、2017年1月以来の116円台到達

〇NYダウ、2日連続で終値ベース史上最高値更新、ウィズ・コロナ政策継続で株高期待優先

〇米10年債利回り連騰、ドル円高値追及続けやすい環境、クロス円は全面高で円安目立つ

〇米連銀、感染問題へのスタンスやや楽観的、インフレ伴う景気回復過熱への対策姿勢継続か

〇115.94以上での推移中は上昇余地ありとし、116.34超えからは116円台後半へ向かう流れとみる

〇115.94割れからは仕切り直しの下落期に入るとみて、115.70前後への下落を想定する

【概況】

ドル円は1月4日夜高値で116.34円へ急伸、2017年1月以来の116円台到達となった。年末は12月30日高値で115.20円を付けてから概ね115円台序盤で揉み合い、年明けの1月3日は115.36円まで高値を切り上げてから3日夜に114.94円まで下げたが115円割れを買い戻され、4日午前に3日の高値を上抜いたところからは買いの連鎖反応が進み、NYダウの続伸と米長期債利回り上昇を見て116円台へ到達した。25時台にいったん115.94円まで下げたものの116円台を早々に回復している。

116円台へ到達したことにより、チャート上の上値抵抗は2016年12月15日高値118.65円が当面の壁と思われるが、そこを超えると、2015年11月18日高値123.73円、2015年6月5日高値125.84円等へ切り上がり、黒田バズーカと呼ばれた日銀の異次元金融緩和による円安誘導のピーク時の水準を試しにかかる可能性についても意識され始めるかもしれない。

【感染爆発続くがNYダウは2日連続で史上最高値更新】

1月4日のNYダウは前日比214.59ドル高と上昇、3日の246.76ドル高からの連騰となり終値ベースでの史上最高値を更新、高値では36934.84ドルを付けて取引時間中の史上最高値も更新した。世界規模での感染爆発が続いており、米国での1月3日の新規感染者数が100万人を超え、4日には英国で20万人超え、フランスで27万人超えと急拡大しているものの、デルタ株と比較して重症化率は低いとの楽観的な見方が優勢であり、感染者急増による社会インフラへの影響も懸念されつつも米英仏共にロックダウンを想定せずにウィズ・コロナ政策を継続する姿勢を見せている。株式市場はパンデミック初期のようなパニックを伴うリセッション入りはないとみてインフレ進行を伴う景気回復が続くとして株高期待を優先させている。

3月の米連銀による利上げ予想も背景として株高債券安により米長期債利回りは上昇しており、金利上昇を嫌ってナスダック総合指数は前日比210.08ポイント安となり3日の187.83ポイント高の上昇分を解消する反落となったが、11月以降は1500ポイント台を中心とした高値圏持ち合いの範囲にある。

米サプライ管理協会(ISM)による12月の米製造業景況指数は58.7となり11月の61.1から低下して市場予想の60.0を下回ったが、市場の反応は限定的だった。

【クロス円の全面高で円安感が目立つ】

長期債利回りの指標である米10年債利回りは前日比0.02%上昇の1.65%と連騰しているが、一時は1.68%へ上昇して12月3日に付けた1.33%以降の最高水準として11月24日の1.69%に迫った。30年債利回りは0.04%上昇の2.07%となり12月3日以降の上昇基調を継続。2年債利回りは0.01%低下の0.76%とやや下げたものの1月3日に0.80%を付けて昨年来最高を更新した後も高値圏を維持している。

株高によるリスクオン心理と日米金利差拡大を背景にドル円は高値追及を続けやすい環境にある。ドルストレートではドル高、クロス円では円安が勝ってほぼ全面高の様相となり、円安が目立つ状況ともいえる。

米上院銀行委員会はパウエル米連銀(FRB)議長の指名承認公聴会を1月11日10時から開催すると発表した。ブレイナード副議長候補の指名承認公聴会は13日10時とされた。

パウエル議長は昨年11月22日にバイデン大統領から再任方針を示されたが、インフレ対策を最重要課題としたバイデン政権の意向を踏まえてパウエル議長もインフレ対策に軸足を置いて従来よりもタカ派へシフトし、3月FOMCにおけるテーパリング終了と共に利上げに踏み切る可能性を示唆してきた。

オミクロン株による感染拡大問題も懸念されるところだが、NY連銀が新たなにグローバル・サプライチェーン圧力指数(GSCPI)を発表し、サプライチェーンの混乱はすでにピークに達して緩やかになり始める可能性があるとの見方を示すなど、米連銀の感染問題へのスタンスもやや楽観的であり、インフレを伴った景気回復の過熱への対策姿勢を継続するものと思われる。

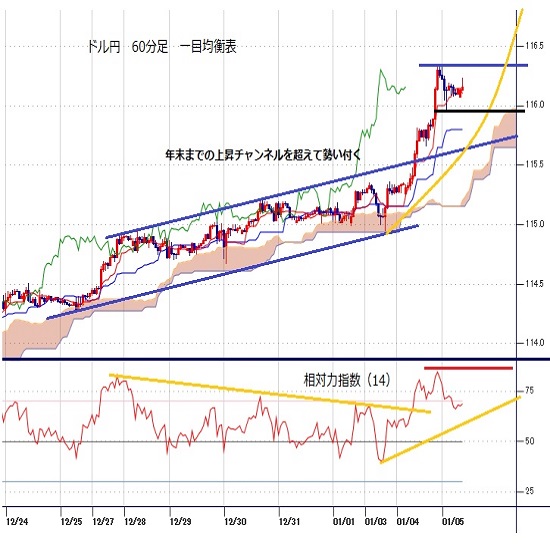

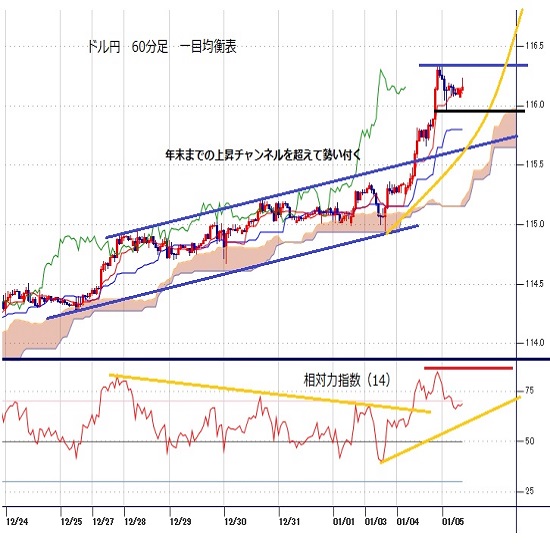

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルにおいては、1月3日夜にいったん115円を割り込んでから切り返したために1月4日午前時点では1月3日夜安値を直近のサイクルボトムとして強気サイクル入りしているとし、高値形成期は3日午後高値を基準として6日午後から10日午後にかけての間と想定されるとした。

1月4日夜に116円台へ到達してからも高値圏を維持しているのでまだ一段高余地ありとみる。弱気転換には115.90円、115.75円を順次割り込むような下落が必要と思われる。

60分足の一目均衡表では1月3日夜安値からの反騰で遅行スパンが好転し、先行スパンからの転落を回避して上抜き返したが、その後も両スパン揃っての好転が維持されているので遅行スパン好転中の高値試し優先とする。新たな高値更新へ進めなくなると遅行スパンは悪化しやすくなると注意し、遅行スパン悪化からは修正安に入るとみて先行スパンを試す流れとみる。

60分足の相対力指数は1月4日夜に80ポイントを超えたところから反落しているが60ポイント台で確りし、今のところは弱気逆行がみられないためさらに一段高しやすい状況と思われる。1月4日夜高値を超える際に指数のピークが切り下がる弱気逆行がみられる場合は下落再開注意として50ポイント前後への低下へ向かうとみる。

以上を踏まえて当面のポイントを示す。

(1)当初、1月4日深夜反落時の安値115.94円を下値支持線、4日夜高値116.34円を上値抵抗線とする。

(2)115.94円以上での推移中は上昇余地ありとし、116.34円超えからは116円台後半(116.50円から117.00円)へ向かう流れとみる。116.75円以上は反落注意とするが、116円台を維持しての推移なら6日の日中も高値試しへ向かいやすいとみる。

(3)115.94円割れからは仕切り直しの下落期に入る可能性があるとみて115.70円前後への下落を想定する。115.70円以下は反発注意とするが、116円以下での推移が続く場合は6日の日中も安値試しへ向かいやすいとみる。

【当面の主な予定】

1/5(水)

14:00 (日) 12月 消費者態度指数・一般世帯 (11月 39.2、予想 39.9)

17:55 (独) 12月 サービス業PMI改定値 (速報 48.4、予想 48.4)

18:00 (欧) 12月 サービス業PMI改定値 (速報 53.3、予想 53.3)

22:15 (米) 12月 ADP非農業部門就業者数 前月比 (11月 53.4万人、予想 40.0万人)

23:45 (米) 12月 サービス業PMI改定値 (速報 57.5、予想 57.5)

24:30 (米) エネルギー省石油在庫統計

28:00 (米) 米連邦公開市場委員会(FOMC)12月14-15日開催分議事要旨

1/6(木)

10:45 (中) 12月 財新サービス業PMI (11月 52.1、予想 51.9)

16:00 (独) 11月 製造業新規受注 前月比 (10月 -6.9%、予想 2.4%)

16:00 (独) 11月 製造業新規受注 前年同月比 (10月 -1.0%、予想 -1.4%)

18:30 (英) 12月 サービス業PMI改定値 (11月 53.2、予想 53.2)

19:00 (欧) 11月 生産者物価指数 前月比 (10月 5.4%)

19:00 (欧) 11月 生産者物価指数 前年同月比 (10月 21.9%)

22:00 (独) 12月 消費者物価指数 前月比 (11月 -0.2%、予想 0.3%)

22:00 (独) 12月 消費者物価指数 前年同月比 (11月 5.2%、予想 5.1%)

22:30 (米) 11月 貿易収支 (10月 -671億ドル、予想 -736億ドル)

22:30 (米) 新規失業保険申請件数 (前週 19.8万件)

22:30 (米) 失業保険継続受給者数 (前週 171.6万人)

24:00 (米) 11月 製造業新規受注 前月比 (10月 1.0%、予想 1.4%)

24:00 (米) 12月 ISM非製造業景況指数 (前週 69.1、予想 67.1)

27:15 (米) ブラード・セントルイス連銀総裁、講演

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

2022.01.05

ドル円、心理的節目116円を突破。2017年1月以来、約5年ぶり高値圏へ(1/5朝)

4日(火)のドル円相場は約5年ぶり高値圏へ急上昇。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。