ドル円見通し 8年周期の底打ちサイクルによる上昇感も徐々に高まる

〇先週のドル円週央まで下落するも109円台に切り返す。切り下がり型三角持ち合い脱却か

〇今年1/6安値102.59が7-10年周期の底となっている可能性も

〇40・80週サイクルでも底打ちの可能性、5月後半-7月前半にかけ110円前後への上昇イメージしやすい

〇FRBは米長期金利上昇容認姿勢、米国民への現金給付でインフレ感から一段の上昇も

〇109.23を超えて上昇する場合110円を目指す流れ、FOMC通過後にドル高進めば110円台中後半へ

〇108.32割り込む場合は107円台後半への下落想定するがその水準では押し目買いされやすい

【概況】

ドル円は2月23日安値104.91円を起点としてほぼ1本調子の上昇を続けて3月9日高値で109.23円まで上昇して1月6日安値102.57円からの上昇幅は6.66円にまで拡大した。米長期債利回りが一段と上昇する中でドル全面高となり、ユーロ等の主要通貨が急落する中でドル円も上昇してきたのだが、3月9日からは米長期債利回り上昇とドル高が一服となりユーロドルなどは3月9日から3月10日へ3連騰で戻し、ドル円も3月10日深夜に108.32円へ下落、その後は新たな安値更新を回避していたものの12日序盤までは戻り高値を切り下げて三角持ち合い型での調整期に入っていた。しかし12日昼から米長期債利回りが上昇再開感を強める中でドル高が再燃、ドル円は109円台回復へと上昇した。

3月12日夜からはユーロドルが突っ込み警戒感から買い戻されるなどドル高がやや緩んでドル円の上昇も3月9日高値を超えない程度にとどまったが、3月11月午後及び3月10日午後の戻り高値を上抜いており、3月9日午前高値からの戻り高値切り下がり型の三角持ち合いから脱却してきた印象だ。

【7〜10年周期の底打ち反騰の可能性も】

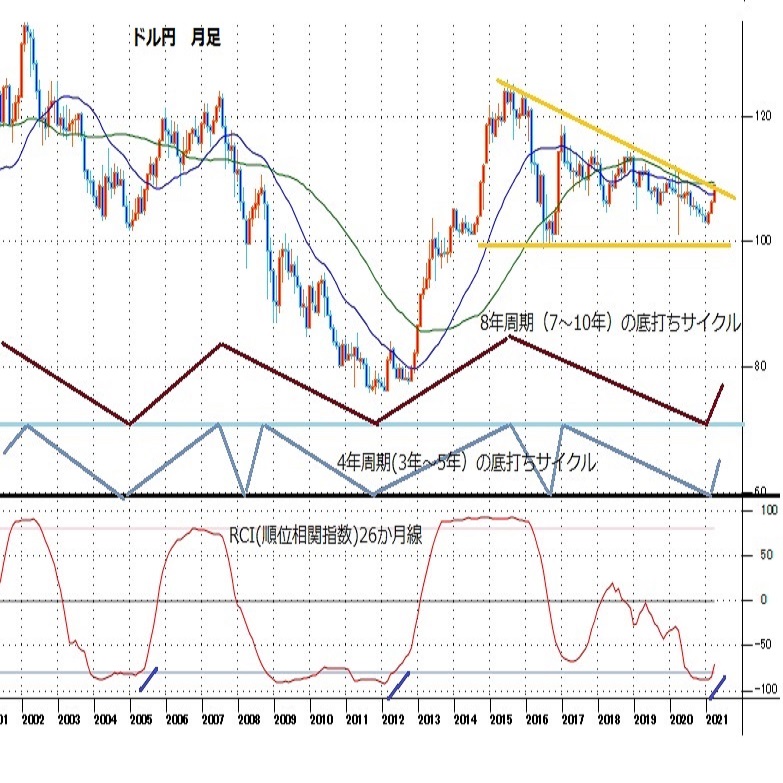

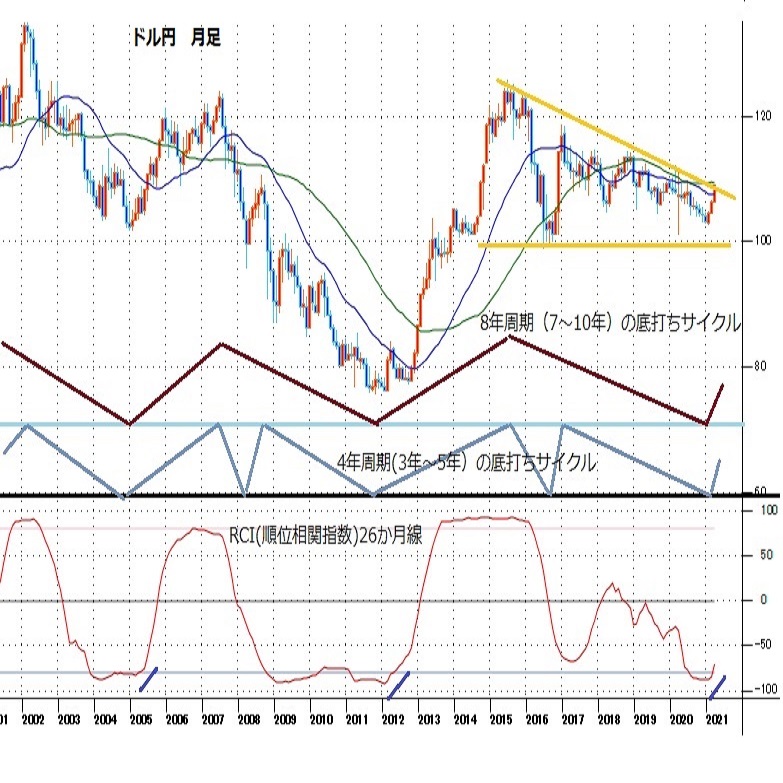

月足チャートにおける長期波動の底打ちは概ね4年周期(3年から5年周期)の底打ちサイクルが2セットで8年周期(7年から10年周期)のサイクルを形成している。

1988年1月4日底以降、49か月目の1992年1月20日底、40か月目の1995年4月19日底、56か月目の1999年11月26日底、63か月目の2005年1月17日底、39か月目の2008年3月17日底、44か月目の2011年11月31日底、57か月目の2016年6月24日と続き、そこから2021年1月6日底は56か月目であり、このサイクルの底打ちとなっている可能性が高い。

4年サイクルの2セットで見れば、1988年1月底から88か月目の1995年4月19日底、118か月目の2005年1月17日底、82か月目の2011年10月31日で前回の底を付け、そこから112か月目が2021年1月6日安値となり、8年周期(7年から10年周期)のサイクルにおける大底形成となった可能性がある。

2015年6月5日天井と2016年6月24日底を起点とすれば、この6年間は巨大な三角持ち合いといえるが、2016年12月15日底以降は上値抵抗線と下値支持線がほぼフラットの下降チャンネルを形成して三角持ち合いの下落局面となっており、この下降チャンネルの抵抗線は現在110円前後に来ている。110円前後へ上昇してもその後に大きく崩れるなら下降チャンネル突破失敗により次の下落期に向かう可能性が考えられるが、仮にこの下降チャンネルを突破するところまで年初からの上昇が発展する場合、上昇規模はさらに大きくなり、2020年2月20日高値112.21円、2018年10月4日高値114.54円、2016年12月高値118.65円、あるいは2015年6月天井125.84円を目指す可能性が出てくると思われる。一本調子での上昇は難しいと思うが、そうした可能性も秘めている点は注目しておきたい。

【80週周期の底打ちでは半年規模の上昇パターンが続いている】

年初からの上昇で105円を超えた段階から、ドル円の週足における概ね40週前後の周期と80週前後の周期による底打ちサイクルでの底打ちとなった可能性があると指摘してきた。40週サイクルが2セットで80週サイクルを作ってきたが、80週前後の底打ちサイクルでは2011年10月31日底以降は85週目、84週目、76週目で底打ちしており、2016年6月24日底から93週目の2018年3月26日底、さらに75週目の2019年8月26日底で前回の底を付けている。そこから今年1月6日安値までが72週目であり、やや短いものの80週サイクルの底打ち条件を満たしている。

80週サイクルにおける前回の上昇期は2019年8月26日底から2020年2月20日天井まで26週、2018年3月26日底から同年10月4日天井までは28週、2016年6月24日底から同年12月15日天井までが26週であり、概ね半年規模の上昇を繰り返しており、今回もそれらと同様に1月6日安値を起点として半年規模の上昇として5月後半から7月前半にかけての間へ発展する可能性があると考える。

8年周期の底打ちということも合わせ考えると、110円前後で日足レベルにおける3か月から4か月周期のサイクルによりいったん目先のピークを付けて3分の1規模の調整を入れつつも、そこを押し目形成として次の上昇へ向かってゆくというイメージも考えやすい。

【米長期債利回り上昇によるドル高圧力、ユーロ安と円安、ドル指数上昇】

ドル円の80週前後の底打ちサイクルによる上昇感、7年から10年周期のサイクルによる上昇開始感を抱かせるのと同様にユーロドルも週足レベルで見れば年初からの下落は昨年9月1日からの調整安規模を超えており、2018年2月16日天井からの下落時に匹敵する動きとなっている。ユーロドルと逆相関となるドル指数は1月6日から反騰しているが、状況としては2018年2月16日底意からの反騰開始時に近い動きとなっている。

米長期債利回りの上昇だけでドル高が進むものではないが、米長期債利回り上昇、米国の景気回復によるインフレ進行感、大規模財政支出による国債大量発行による債券需給の弛みが米長期債利回り上昇を加速させており、それに対して米連銀は自らの金融政策が効果を発揮していることを反映した動きとし、インフレ率の上昇が長続きはしないとして足元の長期債利回りを容認して抑制しようとの姿勢を示していない。

3月10日に発表された2月の米消費者物価は全体の前年比が1.7%上昇となり1月の1.4%上昇から加速した。消費者物価コア指数の前年比は1.3%上昇で1月の1.4%上昇からは若干低下したが、3月12日に発表された生産者物価の上昇率は2月の全体が2.8%上昇で1月の1.7%から大幅に加速、生産者物価コア指数の前年比も2.5%上昇で1月の2.0%から加速している。原油相場の上昇、穀物市場などの上昇により物価の土台が上昇してきていることがまず生産者物価に反映し、それが徐々に消費者物価上昇へ波及する。そこへバイデン政権による1.9兆ドルの追加経済対策が始まり、米国民への現金給付なども始まれば消費を底上げしてインフレ感が強まってゆく可能性がある。その際に、消費者物価上昇率を下回った状況にある米10年債利回りが物価上昇率を追いかけてさらに上昇する可能性もあると思われる。

米10年債利回りは昨年8月に0.50%だったところから3月12日は一時1.64%へ上昇してこの間の最高水準となり、米30年債利回りも8月の1.16%から2月25日に2.40%、3月12日は2.40%の同値にとどまったが終盤ベースで2.37%を付けて8月以降の最高水準に達している。米10年債利回りも30年債利回りも昨年のコロナショック前の水準に戻ったに過ぎないというのが米連銀の受け止めであり、当面は様子見を続け、為替市場は金融引き締めへ動く水準を探ろうと債券売り・長期債利回り上昇を試してゆく展開と思われる。

米連銀による長期債利回り容認姿勢に対して、ECBは新型コロナ対策としての資産購入ペースを加速させて米長期債利回り上昇のユーロ圏への波及を抑えたい姿勢を示し、豪中銀は国債買い入れ増額などで豪長期債利回りの上昇抑止に動いている。日銀もYCC(イールドカーブコントロール)による長期債利回り上昇抑制方針における想定レンジを変更せずに抑制の動きを継続する見込みとされる。英中銀もマイナス金利導入の準備を進めるなど現状の見定めをしつつも警戒心を持ったスタンスを示している。

3月16-17日に米FOMC、3月17-18日に英MPC(金融政策決定会合)、3月18-19日に日銀金融政策決定会合と続く。

【当面のポイント】

3月9日午前高値109.23円からの右肩下がりの三角持ち合いから上抜けてきたため、3月9日午前高値を上抜いて一段高に入れば上昇も加速しやすくなると思われるが、高値更新へ進めないか、わずかに高値を更新してもその後の下落で3月10日深夜安値108.32円を割り込んでくる場合は調整期ないし高値圏での持ち合い状況が続く可能性がある。米連銀のFOMC、英中銀や日銀の金融政策決定会合も続くため、米長期債利回り上昇状況と主要中銀の政策スタンスを見極めながら次の展開を探ってゆくことになりそうだ。

(1)3月9日高値を超えて一段高に入る場合、110円を目指す流れとみるが、米FOMCの声明発表前段階ではやや慎重姿勢になりやすいとみれば、15日から16日にはいったん高値を付けてポジション調整的な動きに入りやすいとみる。FOMCを通過してドル高が進むなら110円台中後半へ向かうとみる。

(2)3月10日深夜安値108.32円を割り込む場合は107円台後半への下落を想定するが、年初からのドル高基調に大きな変化がない状況での下げならそこは押し目買いされやすいとみる。仮にFOMC前に調整気味の展開となりFOMC後から一段高へ進むケースでは、週末から来週序盤にかけて高値追及の流れが続きやすいとみる。(了)<14日10:10執筆>

【当面の主な予定】

3/15(月)

休場 メキシコ(ベニートフアレス生誕日)

08:50 (日) 1月 機械受注 前月比 (12月 5.2%、予想 -5.5%)

08:50 (日) 1月 機械受注 前年同月比 (12月 11.8%、予想 -0.3%)

09:01 (英) 3月 ライトムーブ住宅価格 前月比 (2月 0.5%)

11:00 (中) 2月 小売売上高 前年同月比 (1月 -3.9%、予想 32.2%)

11:00 (中) 2月 鉱工業生産 前年同月比 (1月 2.8%、予想 31.6%)

13:30 (日) 1月 第三次産業活動指数 前月比 (12月 -0.4%、予想 -0.6%)

16:00 (独) 2月 卸売物価指数(WPI) 前月比 (1月 2.1%)

21:30 (米) 3月 ニューヨーク連銀製造業景況指数 (2月 12.1、予想 14.5)

29:00 (米) 1月 対米証券投資 (12月 -6億ドル)

29:00 (米) 1月 対米証券投資・短期債除く (12月 1210億ドル)

3/16(火)

米連邦公開市場委員会(FOMC)1日目

09:30 (豪) 10-12月期 住宅価格指数 前期比 (7-9月 0.8%、予想 1.9%)

09:30 (豪) 10-12月期 住宅価格指数 前年同期比 (7-9月 4.5%、予想 2.7%)

09:30 (豪) 豪準備銀行(RBA、豪中銀)、金融政策会合議事要旨公表

13:30 (日) 1月 鉱工業生産・確報値 前月比 (速報 4.2%)

13:30 (日) 1月 鉱工業生産・確報値 前年同月比 (速報)

13:30 (日) 1月 設備稼働率 前月比 (12月 0.8%)

19:00 (独) 3月 ZEW景況感 (2月 71.2、予想 74.0)

19:00 (欧) 3月 ZEW景況感 (2月 69.6)

21:30 (米) 2月 小売売上高 前月比 (1月 5.3%、予想 -0.5%)

21:30 (米) 2月 小売売上高・除自動車 前月比 (1月 5.9%、予想 0.2%)

21:30 (米) 2月 輸入物価指数 前月比 (1月 1.4%、予想 1.1%)

21:30 (米) 2月 輸出物価指数 前月比 (1月 2.5%、予想 0.9%)

22:15 (米) 2月 鉱工業生産 前月比 (1月 0.9%、予想 0.4%)

22:15 (米) 2月 設備稼働率 (1月 75.6%、予想 75.5%)

23:00 (米) 1月 企業在庫 前月比 (12月 0.6%、予想 0.3%)

23:00 (米) 3月 NAHB住宅市場指数 (2月 84、予想 84)

3/18(木)

日銀・金融政策決定会合(1日目)

06:45 (NZ) 10-12月期 GDP 前期比 (7-9月 14.0%、予想 0.1%)

06:45 (NZ) 10-12月期 GDP 前年同期比 (7-9月 0.4%、予想 0.5%)

09:30 (豪) 2月雇用統計・新規雇用者数 前月比 (1月 2.91万人、予想 3.00万人)

09:30 (豪) 2月雇用統計・フルタイム就業者数 前月比 (1月 5.9万人)

09:30 (豪) 2月雇用統計・労働参加率 (1月 66.1%、予想 66.2%)

09:30 (豪) 2月雇用統計・失業率 (1月 6.4%、予想 6.3%)

19:00 (欧) 1月 貿易収支・季調済 (12月 275億ユーロ、予想 285億ユーロ)

19:00 (欧) 1月 貿易収支・季調前 (12月 292億ユーロ)

20:00 (ト) トルコ中銀、政策金利 (現行 17.00%、予想 17.00%)

21:30 (米) 2月 住宅着工件数・年率換算件数 (1月 158.0万件、予想 155.5万件)

21:30 (米) 2月 住宅着工件数 前月比 (1月 -6.0%、予想 -1.6%)

21:30 (米) 2月 建設許可件数・年率換算件数 (1月 188.1万件、予想 175.0万件)

21:30 (米) 2月 建設許可件数 前月比 (1月 10.4%、予想 -7.2%)

23:30 (米) EIA週間石油在庫統計

27:00 (米) 米連邦公開市場委員会(FOMC)、政策金利 (現行 0.00-0.25%、予想 0.00-0.25%)

27:30 (米) パウエル米連邦準備理事会(FRB)議長、定例記者会見

30:00 ブラジル中銀、政策金利発表 (現行 2.00%、予想 2.50%)

3/17(水)

英中銀金融政策委員会(MPC)1日目

06:45 (NZ) 10-12月期 経常収支 (7-9月 -35.21億NZドル、予想 -28.50億NZドル)

08:30 (豪) 2月 ウエストパック景気先行指数 前月比 (1月 0.25%)

08:50 (日) 2月 貿易統計・通関季調済 (1月 3928億円、予想 -2000億円)

08:50 (日) 2月 貿易統計・通関季調前 (1月 -3239億円、予想 4550億円)

19:00 (欧) 1月 建設支出 前月比 (12月 -3.7%)

19:00 (欧) 1月 建設支出 前年同月比 (12月 -2.3%)

19:00 (欧) 2月 消費者物価指数改定値 前年同月比 (速報 0.9%、予想 0.9%)

19:00 (欧) 2月 消費者物価コア指数改定値 前年同月比 (速報 1.1%、予想 1.1%)

21:00 (英) イングランド銀行(BOE、英中銀) 税策金利 (現行 0.10%、予想 0.10%)

21:00 (英) 英中銀資産買取プログラム規模 (現行 8950億ポンド、予想 8950億ポンド)

21:00 (英) 英中銀金融政策委員会(MPC)議事要旨

21:30 (米) 週間 新規失業保険申請件数 (前週 71.2万件、予想 70.2万件)

21:30 (米) 週間 失業保険継続受給者数 (前週 414.4万人)

21:30 (米) 3月 フィラデルフィア連銀製造業景況指数 (2月 23.1、予想 24.0)

23:00 (米) 2月 コンファレンスボード景気先行指数 前月比 (1月 0.5%、予想 0.3%)

26:00 (米) 財務省インフレ指数連動10年債入札

3/19(金)

未 定 (日) 日銀金融政策決定会合、政策金利 (現行 -0.10%)

08:30 (日) 2月 全国消費者物価 前年同月比 (1月 -0.6%、予想 -0.4%)

08:30 (日) 2月 全国消費者物価 生鮮除く 前年同月比 (1月 -0.6%、予想 -0.4%)

08:30 (日) 2月 全国消費者物価 生鮮・エネルギー除く 前年同月比 (1月 0.1%、予想 0.2%)

09:01 (英) 3月 GFK消費者信頼感 (2月 -23、予想 -20)

09:30 (豪) 2月 小売売上高速報 前月比 (1月 0.6%、予想 0.6%)

15:30 (日) 黒田東彦日銀総裁、定例記者会見

16:00 (独) 2月 生産者物価 前月比 (1月 1.4%、予想 0.8%)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.11.22

ドル円見通し 21日夜からの反落で一時154円割る、日銀総裁は12月利上げの可能性排除せず(24/11/22)

ドル円は21日深夜には153.90円まで安値を切り下げた。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.22

ドル円、下落後に反発するなど底堅い動き。上昇トレンドの継続を想定(11/22朝)

21日(木)のドル円相場は下落後に持ち直す展開。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2021.03.15

米FOMC注目、ドル/円は110円台トライもあるか(週報3月第3週)

先週のドル/円相場は、ドルが小幅に続伸。昨年6月以来の109円台を回復、週末NYも辛うじて109円台を維持し越週している。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2021.03.13

来週の為替相場見通し:『FOMCと日銀金融政策決定会合がメインイベント』(3/13朝)

来週は、3/18午前3時に米FOMC(連邦公開市場委員会)、3/19に日銀金融政策決定会合が立て続けに予定されております。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。