【8年から10年周期の長期サイクルの反騰期も近い?】

<<FX羅針盤恒例の1月の為替相場年間予想、今年の中期相場展開を考えるうえでのご参考にしていただければと思います。第一弾は上村さんによるドル円の10年周期底打ち予想です!(編集部)>>

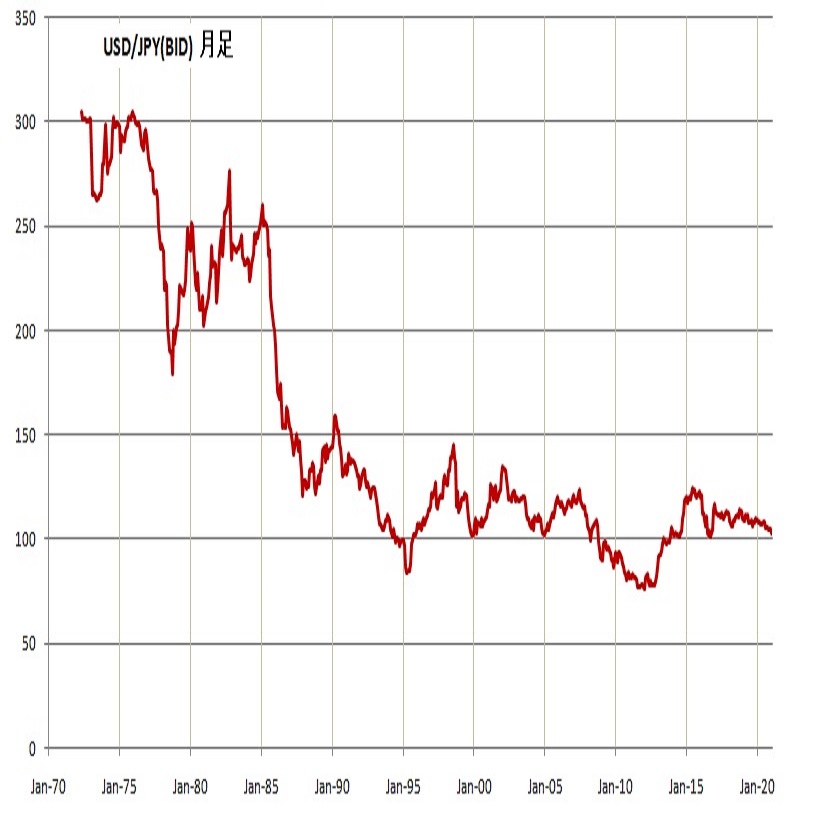

2011年10月31日に75.57円の安値を付けたところから今年で10年になる。

8年から10年周期というのがドル円の月足チャートにみられる底打ち周期であり、変動相場制に移行してからは1978年10月30日底から9年目の1988年1月4日底、7年半の1995年4月19日底、10年目の2005年1月17日底、7年弱の2011年10月31日底がこのサイクルの大底であった。そこから既に10年を経過した今年は10年サイクルの大底を形成してもよいところという見方ができるだろう。

8年から10年周期の底打ちサイクルは3年から5年周期のサイクルに概ね2分割できるが、2011年10月31日底から5年目(57か月目)の2016年6月24日が前回の底であり、そこから2021年1月は55か月を経過したところとなっている。日柄的にはいつこれらのサイクルが大底を付けてもよいところではあるが、月足レベルの周期のため、1か月や2か月のずれでも大きな変動になることもあり、あくまでも今年はそれらのサイクルで底を付けていったん大きめの戻りがあっても不思議ないという見当である。

【ドル円の上昇要因は】

ドル円が上昇に転じるには当然ながらドルの独歩高か、円の独歩安が必要だ。相場には「上り坂、下り坂」のほかに「魔坂」というものもある。いくつかの可能性、特に極端なケースの可能性も考えておく必要はあるだろう。2020年の年始頃はユーロドルが2018年2月天井からの下落基調を続けて丸2年を経過したところだったが、その後にコロナショックが発生し、昨年3月からは復興期待のリスクオン優勢で大上昇に転じた。総弱気の中で相場も反転したのだが、ユーロドルの上昇もすでに丸1年を経過しつつあるが、2018年2月天井へのユーロドル上昇も2017年1月底から丸1年で天井を付けた。総強気状況の時にはそろそろ曲がり角ということも考えておく必要があるものだ。

(1)ドル需給逼迫でドル高の可能性は?

2020年3月のコロナショック時には、金融市場がパニック的に動揺したことで市場全般が手仕舞い売りに見舞われてドルが買い戻された。また現金化によりドル資金需給がひっ迫したことでドル高となった。しかしその後に主要国の大規模な金融緩和が発動されG7のドル資金供給も膨らんだために市場は安心を取り戻した。現時点も過剰流動性供給状態にあり、ドルの需給面からドルが急騰することは考え難い。

あるとすれば、2020年3月よりもショック度の大きなパニックにパンデミックが発展する場合だろう。その可能性は多少あると思うが、ワクチンが効かないで感染増が経済停滞を昨年以上に深刻化させる場合は株式市場の楽観過ぎる上昇も急ブレーキがかかるだろう。またパニック的なことが発生しても昨年の経験やリーマンショック後の経験から暴落したところはバーゲン買いされてまた持ち直すとすれば、ドルの買い戻しも一時的には大きくなっても長続きしないだろう。つまり去年を上回るスケールのパンデミックパニックが発生しなければドルの過剰流動性を背景としたドル安基調は続きやすく、ドルの独歩高は発生しがたいと思う。

(2)円の独歩安は無きにしも非ず?

リスクオン優勢なら昨年3月からの株高ドル安の継続で、クロス円では円安だがドル円では円高というのが基本となると思われる。ただし、日本の感染拡大が欧米並みとなり五輪中止、政治混迷で深刻な日本不況が突出すれば日本売り的な円安はあり得ると思う。現状以上に感染状況が深刻化したとしても、今の日本よりも深刻な感染状況にあるにもかかわらず欧米株高が続いている様に、当面は資産インフレと投機マネーの株買い集中により株高ドル安・クロス円の上昇とドル円の円高という図式は続きやすいが、日本の状況はかなりまずいということになってくると資産の海外逃避、円以外のハードカレンシーへの逃避が始まって円の独歩安ないしは日本売り的なトリプル安にならないとは限らない。政府日銀も金融引き締め政策で円の防衛をするということはしないし、そこまでの円の暴落にはならず、ここ数年で見られてきたようなレベルでやや日本売りリスクが高まった形での円安はあり得るということだ。

(3)自律的周期的な円安?

極端な情勢変化を伴わなくても、相場は周期的に騰落を繰り返す。2019年8月底から2020年2月高値まで8円近い上昇、2018年3月底から同年10月高値まで10円近い上昇が発生している。下げ過ぎた後に揺れ返しの買い戻し主導でのリバウンドに入り、それが勢いつくとある程度まで高値試しを続けてゆく。そうした状況で週足レベルで26週移動平均(半年の平均値)を超えてくれば自律的な買い戻しから上昇期に入ってゆくものだ。そうなれば一つ手前の相場のピークが上昇期の上値目標となり、上値目標を目指すことがドル円にとって自己目的化されて円安ドル高トレンドを形成することが考えられる。米国のパンデミックがやや落ち着きバイデン政権によるコロナ・景気対策が進む中で欧州の感染状況の深刻化が止まらず、日本の感染拡大の深刻化が今よりも顕著になってくると、米国株高であってもドルが強い、ユーロや円の上昇もいったん揺れ返しに入るという可能性はあるだろう。

(4)米長期債利回り上昇や地政学的リスクによる複合的なドル高?

米国の財政出動拡大見込みを反映して年初に米長期債利回りが急上昇した。米連銀は昨年末までのFOMCでYCC(イールドカーブコントロール)については関心が薄い姿勢を示してきた。米10年債利回りが1%台に乗せた程度ならば許容範囲として特段の金融政策変更はないだろうが、株高債券安=長期債利回り上昇がトレンド化してくる場合、短期のゼロ金利を維持しつつも長期金利上昇を放置するわけにもいかなくなり、それなりの牽制に入るのではないかと思う。逆に言えばYCC催促的に長期債利回りが上昇してドル高となり、米連銀がYCCやマイナス金利導入等を渋れば金利面からのドル高ということはあり得るだろう。

欧州の政治経済的な混乱や米中が新たな対立局面に入ったり、地政学的リスクが各地で発生する場合には、株式市場は高値圏で乱高下しつつも暴落的な展開には至らず、為替市場ではいったんリスクオン的なドル安からリスクオフ的なドル高へと流れが変わり、ドル円もドル高優勢で戻しに入る可能性はあるだろう。

このように、いくつかのドル高円安への転換となる可能性は抱えている状況と思われる。今のところはまだそのトリガーはヒットしていないものの、どこかのタイミングでヒットする可能性はあり、案外近いかもしれないと思う。

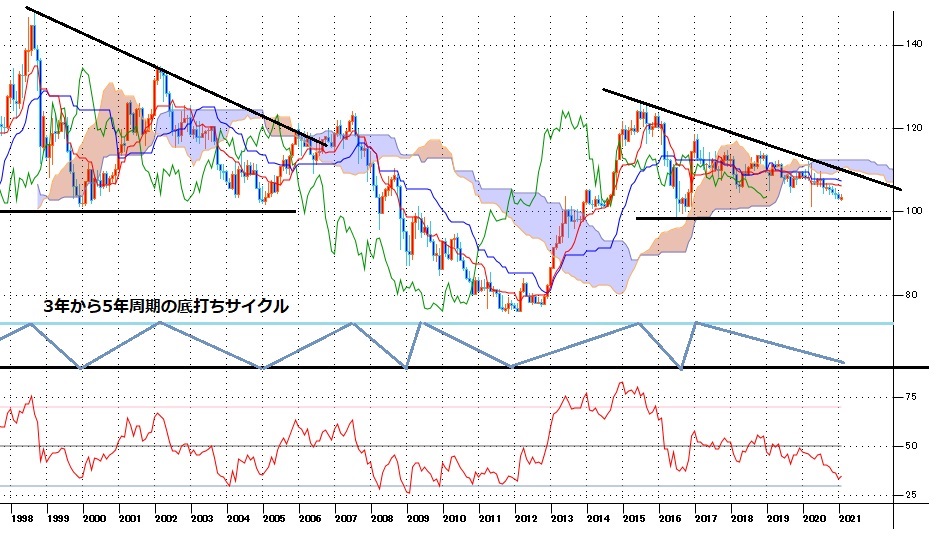

【月足レベルの巨大な相場三角形】

2016年6月底から同年12月高値まで反騰した後は丸4年間を下落基調で推移してきた。2015年6月天井からは5年半を経過している。しかし長期間の下落にもかかわらず2016年6月底を割り込んではいない。チャートパターンで言えば底辺がほぼフラットな巨大三角持ち合いという様相だ。

この巨大な三角持ち合いから転落したら大事と思われるが、既に三角形の角=収束地点に来ており、三角形の抵抗線を突破していったん三角持ち合い上放れを試してもよいところともいえる。変動幅は異なるものの、1998年8月天井の後も大きな三角形を形成し、1999年11月26日底101.22円に対して2005年1月17日底は101.66円にとどまって底割れ=三角持ち合い下放れへ進まずに反騰入りしている。その時も1998年8月天井からは6年半の下落、2002年1月天井からは丸3年の下落だったが底割れ回避で反騰した。今回もその前例と類似した展開になってもおかしくない。仮に2016年6月底99.04円を一時的に割り込んでも月足レベルでの長い下ヒゲとして反騰すれば三角持ち合い抵抗線突破へ切り返すことも可能だろう。

【40週、80週サイクルによる底打ち期】

ドル円の週足レベルにおける天井・底打ちサイクルは40週前後のサイクルとそれが2セットとなった80週前後のサイクルから構成されているという見方ができると思う。

2013年6月底以降における80週前後の底打ちサイクルは、2013年6月底から80週目の2014年12月16日、80週目の2016年6月24日、93週目の2018年3月26日、75週目の2019年8月26日に底を付けてきたが、前回の底打ちから今年1月6日安値までが72週目となる。80週サイクルの底打ちとしてはやや日柄が浅く、大底形成のための週足において顕著となるようなスパイク的な急落による安値形成はまだ見られず、また反騰入りを示唆するようなV字反騰の兆しもまだ見られない。もちろん、ジリ高基調を重ねて後から見れば底打ちということもあるが、現状はまだ2020年3月24日の戻り天井からのほぼ直線的な下降トレンドの範囲にあり、1月6日安値からやや戻したものの勢いにかける。

仮に1月6日安値を割り込んで100円割れとなるような急落商状を発生させれば80週サイクルレベルの底打ち感も出てくる局面になるのではないかと思う。

80週前後の底打ちサイクルは40週前後の底打ちサイクルが2セットで構成されていると考えられるが、現状の40週サイクルは2020年5月6日安値を前回の底として1月6日安値までが36週目となる。2019年8月26日から2020年5月6日安値までが37週目であったことを踏まえれば、2020年1月6日で底打ちとなっても不思議ないところだが、長い場合は50週程度を要することと、今回は2セット目の80週サイクルの底打ちでもあるため、日柄としてはやや浅いと思われる。

これらを踏まえれば、1月6日安値からさらにもう10週程度の下落が発生してもよいのではないかと考える。仮に1月6日から10週後となれば3月中旬が目安となる。やや前後の幅を見て2月後半から4月前半あたりにかけての間と仮定しておき、その間で顕著な上昇が見られれば底打ちによる上昇期入りと仮定してもよいのではないかと思う。

【底打ち後の上昇期目安は半年】

80週サイクルの底打ち反騰では、2016年6月24日底から同年12月15日高値までが26週の上昇、2018年3月26日底から同年10月4日高値までの上昇が28週、2019年8月26日底から2020年2月20日高値までの上昇が26週というように凡そ26週前後を要していることがわかる。2013年6月13日底から2014年1月2日への上昇も30週、2014年12月16日底から2015年6月5日天井への上昇が30週であり、凡そ半年、長ければ30週規模というのが80週サイクルの底打ちから上昇に転じたときの上昇期間の目安と言えそうだ。

【80週サイクルの底値目安と戻りの目安】

では、その際にどの程度までの反騰へ発展しうるか、というと、2016年12月天井以降における上値抵抗線と下値支持線がほぼフラットに走る下降チャンネルの範囲を超えない程度と考えたい。

2016年12月からの下降チャンネルは既に4年を経過している。この4年間の下落によっても2016年6月の英国国民投票によるEU離脱賛成派勝利のサプライズによる急激な円高時の安値99.04円を割り込んでいないことを踏まえれば、今回の80週サイクルによる底値は100円前後ないし99円前後と想定される。

2016年6月底を割り込んでさらに円高の追い打ちをかけるような円高のエネルギーは見られないため、100円を割り込んで99円を試すか、ないしは一時的に97円前後へ突っ込んでから戻すというのが妥当な目安ではないかと考える。

フラッシュクラッシュ的な急落というのは2019年1月3日への急落時に経験しており、その時は週間足の下ヒゲ部分が3.63円幅もあったため、仮に100円前後を週足終値ベースの底値目途としてもさらに3円強の下ヒゲによる瞬間的な安値形成で97円を割り込む可能性も多少あると考えておきたい。逆に言えばそうした急落が発生した場合は売り一巡後の反騰も大きくなり、そこを起点として40週サイクル、80週サイクル、8年から10年周期のサイクルの底打ちとなる可能性が出てくると思われる。

では、底打ち後の反騰による高値水準をどうみるかと言えば、2021年に劇的な日本売り型の円安にならない限りは2016年12月以降の下降チャンネルに収まる程度と考える。このチャンネルの幅は凡そ10円であり、右肩下がりの上値抵抗線は110円強にある。また2018年3月底から同年10月への上昇幅は9.91円、2019年8月底から2020年2月までの上昇幅は7.65円であり、10円に満たない程度にとどまっている。それらを踏まえれば、仮に100円割れへ下げた後の反騰では107円から110円手前までの水準を半年かけて取りに行くというイメージになるのではないかと考える。

今年の春が大底形成期とすれば、26週前後規模の上昇が一巡する夏から初秋には上昇も一巡し、年末にかけてはドル安円高がぶり返すような展開というイメージで考えてみたい。

【日本売り的な円安はあり得るか】

デフレ不況長期化の中での実質ゼロ金利状態、量的緩和、日銀のETF買い等による株価下支え、コロナショック対策としての主要国によるゼロ金利化と量的緩和の再拡大による金余り、これらが資産インフレ期待を招き、実体経済が停滞する中で投資マネーが株高を半ばゲーム化してバブル的な株高を発生・継続させてきた

欧州でロックダウンが拡大しても米国でも医療崩壊的危機が発生しても、株高はお構い無しに進撃してきたといえる。だがあくまでもパンデミックは収まり、すでにワクチンも実用化が始まっているということでの将来に対する楽観が前提であり、金融市場全般の楽観を覆すようなパンデミックの深刻化へ向かった時には楽観的な状況も悲観へと急旋回する可能性がある。

デフレ不況長期化の中での実質ゼロ金利状態、量的緩和、日銀のETF買い等による株価下支え、コロナショック対策としての主要国によるゼロ金利化と量的緩和の再拡大による金余り、これらが資産インフレ期待を招き、実体経済が停滞する中で投資マネーが株高を半ばゲーム化してバブル的な株高を発生・継続させてきた

欧州でロックダウンが拡大しても米国でも医療崩壊的危機が発生しても、株高はお構い無しに進撃してきたといえる。だがあくまでもパンデミックは収まり、すでにワクチンも実用化が始まっているということでの将来に対する楽観が前提であり、金融市場全般の楽観を覆すようなパンデミックの深刻化へ向かった時には楽観的な状況も悲観へと急旋回する可能性がある。

オーダー/ポジション状況

- キーワード:

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.12.25

東京市場のドルは157円台で推移、植田日銀総裁の余波は弱く一段の円安は回避か(24/12/25)

東京時間(日本時間8時から15時)のドル・円は、植田日銀総裁の発言を受けて、やや円安ドル高に振れ一時157円50銭台まで上昇した。

-

米ドル(USD)の記事

Edited by:編集人K

2024.12.25

ドル円157円台前半、主要市場のクリスマス休暇入りで市場閑散 (12/25午前)

25日午前の東京市場でドル円は小動きに終始。

-

米ドル(USD)の記事

Edited by:上村 和弘

2024.12.25

ドル円見通し 第一次トランプ政権における円高の教訓(24/12/25)

ドル円は、157円割れを買われつつ25日未明に157.37円まで高値を若干切り上げて確りしている。

-

米ドル(USD)の記事

Edited by:上村 和弘

2021.01.25

ドル円見通し 1月11日以降の下降チャンネル突破か継続か試す週に(週報1月第4週)

104円には届いていないものの持ち合い下放れによる下落感がいったん仕切り直しに入っている。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2021.01.23

来週の為替相場見通し:『ドル売り再開に警戒。FOMCがメインイベント』(1/23朝)

ドル円は週末にかけて持ち直すも、上方より垂れ下がってくる一目均衡表の分厚い雲を考慮すれば、ここからの続伸余地は乏しいと判断できます

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。