103円割れに下値抵抗見せるが中長期の下落基調は続くか

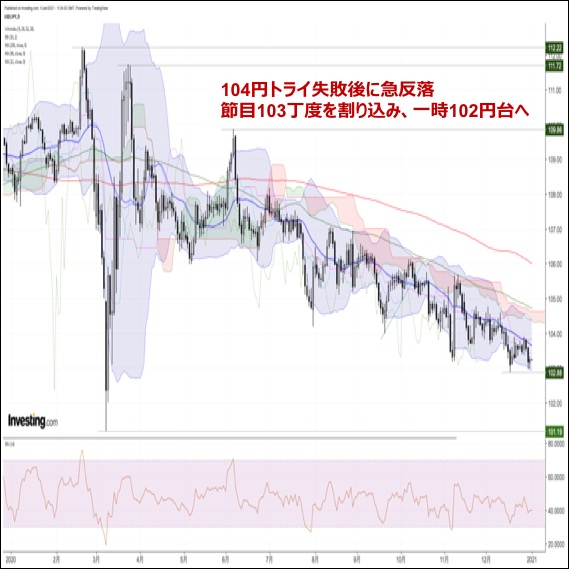

〇ドル円12/30に102.95まで下落、31日は底割れを回避し103.20台で越年

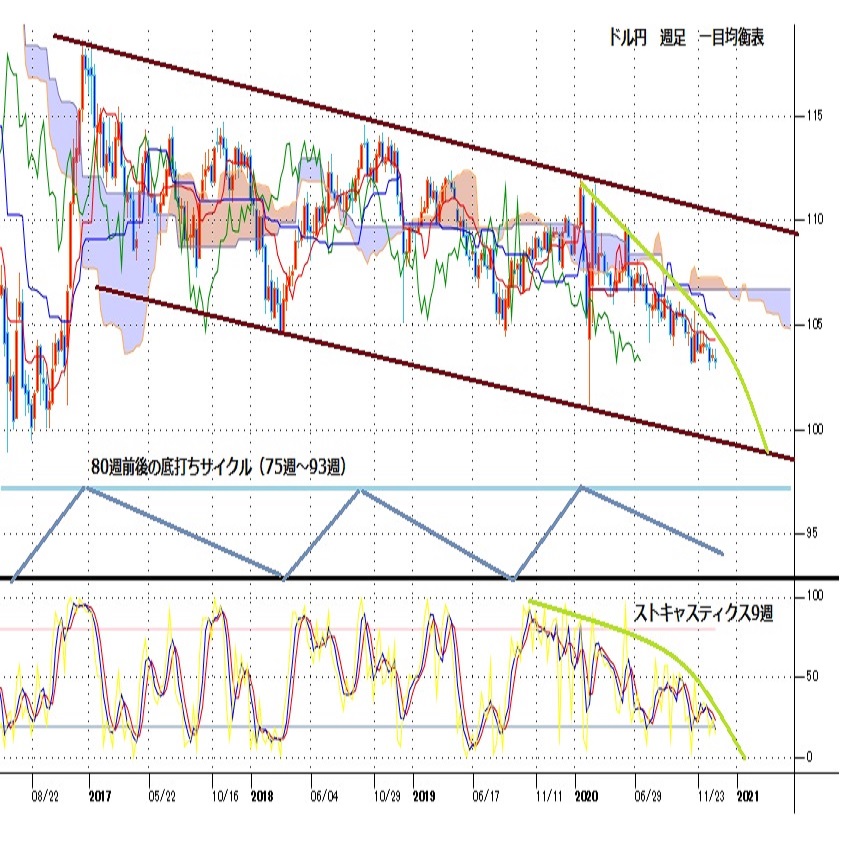

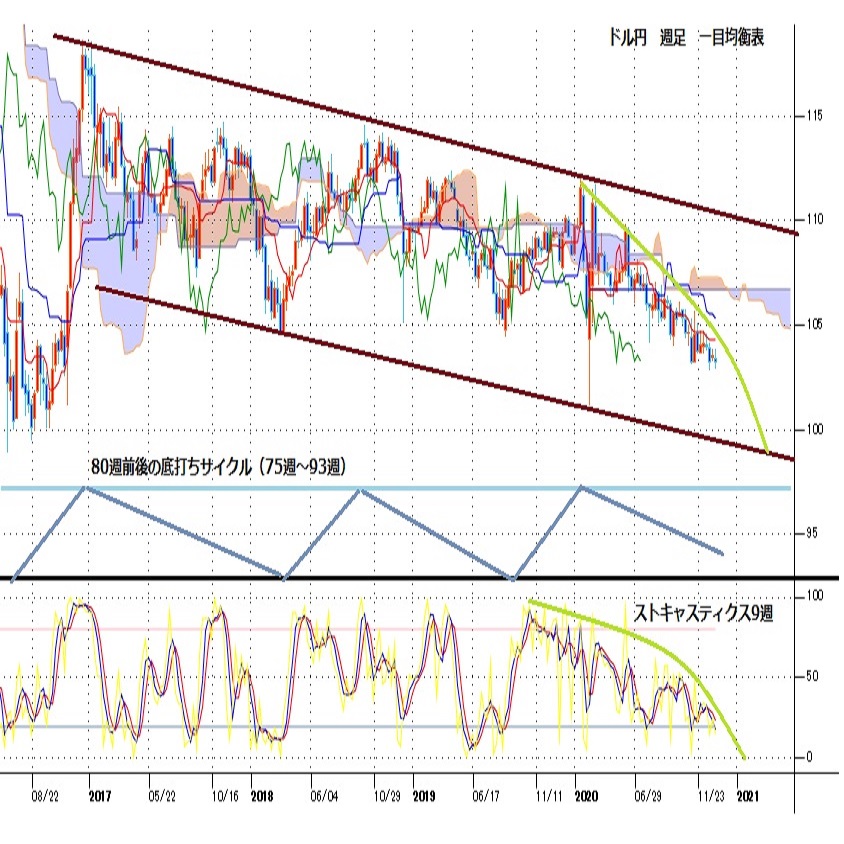

〇3/24高値以降は安値更新後反発しても高値を切り下げる展開2021年もドル円の下落基調継続か

〇アフターコロナ復興期待の株高ドル安基調継続、ドル指数は3/20以降の最安値89.47で越年

〇ドル円でのドル安出遅れ要因は「円安ドル安」と米長期金利の上昇基調

〇ドル円104円が重く逆に次の103円割れでは安値更新に進みやすいか

〇12/17安値102.86を割り込まないうちは103.88-90レベルを越える可能性あるも104-105では戻り売り

〇12/30安値102.90割れからは昨年安値101.17、2016年6月安値98.89を目指す動きへ

【概況】

ドル円は12月30日深夜に102.95円まで下落、12月17日安値102.86円に迫ったが底割れは回避、31日も夕刻と深夜に102.99円まで下げたものの新たな安値更新を回避、103.20円台で年を終えた。103円割れに対する下値抵抗感と値頃買いがみられるものの、年末を控えて年明けリスクを踏まえたポジション調整的な買い戻しの範囲と思われる。全般的な流れは下落基調=ドル安円高であり、昨年3月のコロナショック暴落からのV字反騰で付けた3月24日高値以降は安値更新後にいったん戻しても戻り高値を切り下げてまた安値を更新するという展開が続いている。2021年もこの流れを継続しやすい状況と思われる。

【ドル全面安続く】

ユーロドルは12月30日に1.2309ドルを付けて3月コロナショック以降の最高値を更新した。31日は反落したものの大きな流れとしては3月のコロナショックによる急落を解消し、NYダウを先導役としたアフターコロナの復興期待によるリスク選好感によるドル安である。NYダウは31日も史上最高値を更新した。

ハードブレグジットをぎりぎりで回避したポンド/ドルも31日に1.3685ドルを付けて3月以降の最高値を更新した。英国型変異種による感染急増により、年末は5日続けて新規感染者数が5万人を超える状況となっているものの、それよりもワクチン普及による先行きの回復期待が優先されている。

感染の影響が比較的抑制されたNZドル、豪ドルも31日には揃って3月以降の最高値を更新している。

メジャー通貨の加重平均であるドル指数先物は12月31日に89.47まで下落して12月27日安値を割り込み3月20日以降の最安値を更新して終了した。ドル円とドル指数の波形は高値・安値形成期が前後にずれたり、6月5日にかけてのドル円上昇時にはドル指数が下落している等必ずしも正相関しているわけではないが、ユーロやポンドのように円もドル指数の構成通貨であり、高安のずれは誤差の範囲であり、昨年の3月暴落とV字反騰及びその後の下落基調は概ね同調したものとなっている。

【米長期債利回りのジリ高傾向がドル円の下落には若干のブレーキ】

新型コロナウイルスによる感染拡大と景気後退に対する主要通貨当局による対策は大胆な金融緩和であり、実質的なゼロ金利の長期化、大規模な量的緩和による過剰流動性供給であり、特に過剰なドルが投機心を刺激して株高を発生させ、株高により金融市場全般が回るという中でややバブル的な印象もありつつも投機対象としてユーロ、ポンド、豪ドル、NZドル、新興国通貨が買われている。

ユーロなどがすでに3月以降の最高値を更新しているのに対して、ドル円はまだ3月9日安値101.23円割れには至らず、やや出遅れている。ドル円においては積極的な円買いというよりも、クロス円全般の円安とドルストレートからのドル安が交錯する中でドル安が勝っての円高ドル安という流れのために対ドルでの動きが他通貨と比較して出遅れという結果になっているのだろう。

また米長期債利回りを気にする性格も濃いため、8月以降の米10年債や30年債利回りの上昇基調がドル円の下落には多少のブレーキとなっている印象もある。ドル円が8月に反発した局面は米長期債利回りの上昇再開感が目立ったところであった。また11月6日から11月11日へ一時的に反騰したところも米長期債利回り上昇局面であった。この傾向は今後も続く可能性があり、特に株買い債券売りにより長期債利回りが顕著に上昇する場面では昨年8月や11月序盤のようなドル円の反騰もあり得るところだが、それらが一時的なものに終わったように長期的なドル円の上昇トレンドを形成するには至らず、かえって戻り売りの場面を提供することになるのではないかと思われる。

【当面のポイント、右肩下がりの範囲】

(1)12月17日安値102.86円に対して12月30日安値102.95円でひとまず底割れは回避した。12月17日安値以降の戻り高値は12月29日の103.90円であり12月21日高値103.88円や12月17日のFOMC後の高値103.91円も含めて104円手前が重い上値抵抗となっている。3月以降の右肩下がりのトレンドが続くと仮定すれば、当面は104円手前が戻り抵抗となり、次に103円を割り込む場面では安値更新へ進みやすいタイミングになるのだろうと思われる。

(2)3月24日高値以降のドル円の中間反騰は、6月5日への上昇幅が3.86円となったほかは3円に満たない規模に収まっている。12月17日安値を割り込まないうちは12月21日高値を超える可能性もあるがその際は11月11日高値105.67円を超えない範囲、12月17日安値からの戻り幅が2円強の値幅として105円台序盤までと仮定する。年末の安値割れを回避して103.40円を超えてくれば12月28日深夜高値103.90円を超える可能性もあるが、そのためには米長期債利回りの上昇や、感染急増等によるリスク回避的で短期的なドル買い戻しが勢いを付ける局面となる場合と思われる。その場合は104円超えから105円にかけては段階的に戻り売りにつかまりやすい状況で進むと考える。

(3)12月30日安値102.95円割れからは12月17日安値102.86円割れへ進み、3月9日安値101.17円を目指す流れとみる。3月9日安値を割り込む場合は2016年6月底98.89円(ベンダーによっては99.04円等)へ下値目途が切り下がってゆくと思われる。(了)<3日17:30執筆>

注:ポイント要約は編集部

【当面の主な予定】

1/4(月)

休場、NZ

OPECプラス閣僚級会合

10:45 (中) 12月 財新製造業PMI (11月 54.9。予想 54.7)

17:50 (仏) 12月 製造業PMI改定値 (速報 51.1、予想 51.1)

17:55 (独) 12月 製造業PMI改定値 (速報 58.6、予想 58.6)

18:00 (欧) 12月 製造業PMI改定値 (速報 55.5、予想 55.5)

18:30 (英) 12月 製造業PMI改定値 (速報 57.3、予想 57.3)

23:45 (米) 12月 製造業PMI改定値 (速報 56.5、予想 56.3)

24:00 (米) 11月 建設支出 前月比 (10月 1.3%、予想 1.1%)

24:00 (米) エバンス・シカゴ連銀総裁、講演

24:00 (米) ボスティック・アトランタ連銀総裁、討論会参加

26:15 (米) メスター・クリーブランド連銀総裁、討論会参加

1/5(火)

ジョージア州で上院選挙、2議席巡る決選投票

08:50 (日) 12月 マネタリーベース 前年同月比 (11月 16.5%、予想 18.0%)

16:00 (独) 11月 小売売上高指数 前月比 (10月 2.6%、予想 -2.0%)

16:00 (独) 11月 小売売上高指数 前年同月比 (10月 8.2%、予想 4.0%)

17:55 (独) 12月 失業者数 前月比 (11月 -3.90万人、予想 1.00万人)

17:55 (独) 12月 失業率 (11月 6.1%、予想 6.2%)

24:00 (米) 12月 ISM製造業景況指数 (11月 57.5、予想 56.5)

29:45 (米) エバンス・シカゴ連銀総裁、パネル討論会参加

1/6(水)

米大統領選 上下両院合同会議が選挙人投票を集計し次期大統領が正式に決定

10:45 (中) 12月 財新サービス業PMI (11月 57.8、予想 58.0)

14:00 (日) 12月 消費者態度指数・一般世帯 (11月 33.7、予想 32.3)

17:50 (仏) 12月 サービス業PMI改定値 (速報 49.2、予想 49.2)

17:55 (独) 12月 サービス業PMI改定値 (速報 47.7、予想 47.7)

18:00 (欧) 12月 サービス業PMI改定値 (速報 47.3、予想 47.3)

18:30 (英) 12月 サービス業PMI改定値 (速報 49.9、予想 49.9)

19:00 (欧) 11月 生産者物価指数 前月比 (10月 0.4%、予想 0.1%)

19:00 (欧) 11月 生産者物価指数 前年同月比 (10月 -2.0%、予想 -2.1%)

22:00 (独) 12月 消費者物価指数速報値 前月比 (11月 -0.8%、予想 0.6%)

22:00 (独) 12月 消費者物価指数速報値 前年同月比 (11月 -0.3%、予想 -0.2%)

22:15 (米) 12月 ADP非農業部門雇用者数 前月比 (11月 30.7万人、予想 5.0万人)

23:45 (米) 12月 サービス業PMI改定値 (速報 55.3、予想 55.2)

24:00 (米) 11月 製造業新規受注 前月比] (10月 1.0%、予想 0.7%)

28:00 (米) 米連邦公開市場委員会(FOMC)議事要旨

1/7(木)

09:30 (豪) 11月 住宅建設許可件数 前月比 (10月 3.8%、予想 1.8%)

09:30 (豪) 11月 貿易収支 (10月 74.56億豪ドル、予想 64.50億豪ドル)

16:00 (独) 11月 製造業新規受注 前月比 (10月 2.9%、予想 -1.2%)

16:00 (独) 11月 製造業新規受注 前年同月比 (10月 1.8%、予想 2.5%)

19:00 (欧) 12月 経済信頼感 (11月 87.6、予想 89.5)

19:00 (欧) 12月 消費者信頼感確定値 (速報 -13.9)

19:00 (欧) 11月 小売売上高 前月比 (10月 1.5%、予想 -3.4%)

19:00 (欧) 11月 小売売上高 前年同月比 (10月 4.3%、予想 1.0%)

19:00 (欧) 12月 消費者物価指数速報値 前年同月比 (11月 -0.3%、予想 -0.2%)

19:00 (欧) 12月 消費者物価コア指数速報値 前年同月比 (11月 0.2%、予想 0.2%)

22:30 (米) 11月 貿易収支 (10月 -631億ドル、予想 -672億ドル)

22:30 (米) 週間 新規失業保険申請件数 (前週 78.7万件)

22:30 (米) 週間 失業保険継続受給者数 (前週 521.9万人)

23:00 (米) ハーカー・フィラデルフィア連銀総裁、講演

24:00 (米) 12月 ISM非製造業景況指数 (11月 55.9、予想 54.5)

26:00 (米) ブラード・セントルイス連銀総裁、講演

27:00 (米) エバンス・シカゴ連銀総裁、Q&A参加

1/8(金)

08:30 (日) 11月 全世帯消費支出 前年同月比 (10月 1.9%、予想 -1.0%)

14:00 (日) 11月 景気先行指数(CI)速報値 (10月 94.3、予想 96.6)

14:00 (日) 11月 景気一致指数(CI)速報値 (10月 89.4、予想 89.4)

16:00 (独) 11月 貿易収支 (10月 194億ユーロ、予想 196億ユーロ)

16:00 (独) 11月 経常収支 (10月 225億ユーロ、予想 240億ユーロ)

16:00 (独) 11月 鉱工業生産 前月比 (10月 3.2%、予想 0.7%)

16:00 (独) 11月 鉱工業生産 前年同月比 (10月 -3.0%、予想 -2.3%)

19:00 (欧) 11月 失業率 (10月 8.4%、予想 8.5%)

22:30 (米) 12月 雇用統計・非農業部門就業者数 前月比 (11月 24.5万人、予想 5.0万人)

22:30 (米) 12月 雇用統計・失業率 (11月 6.7%、予想 6.8%)

22:30 (米) 12月 雇用統計・平均時給 前月比 (10月 0.3%、予想 0.2%)

22:30 (米) 12月 雇用統計・平均時給 前年同月比 (10月 4.4%、予想 4.5%)

24:00 (米) 11月 卸売在庫 前月比 (10月 1.1%、予想 -0.1%)

24:00 (米) 11月 卸売売上高 前月比 (10月 1.8%)

29:00 (米) 11月 消費者信用残高 前月比 (10月 72.3億ドル、予想 85.5億ドル)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2021.01.04

ドル円 注目材料多いなか、レンジ下限割れに注目(週報1月第1週)

先週のドル/円相場は、ドルが小幅安。一時12月17日以来となる103円割れを示現する局面も観測されていた。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2021.01.02

来週の為替相場見通し:『ジョージア州決選投票など来週はイベント目白押し』(1/2朝)

ドル円は週明け早々に心理的節目104.00をトライするも、戻り売りに押される形で失敗しました(12/16以来、104円台を1度も回復できず→上値の重さを再確認)。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。