「2回利下げは想定線、1回利下げでもタカ派色弱ければ瞬間的な動きに留まるか」

【今回のポイント】

〇 政策金利は7会合連続で据え置き

〇 ドットチャートの24年利下げ見通しは3回から2回に修正

〇 1回利下げの場合でもパウエルFRB議長の記者会見次第では瞬間的なドル買いに留まるか

【市場コンセンサスは何?】

米連邦準備制度理事会(FRB)による米連邦公開市場委員会(FOMC)が、6月11日‐12日に開催され、東京時間13日未明に結果が伝わる。東京時間6月10日21時時点のFOMCコンセンサスは下記の通りである。

・7回合連続となる政策金利5.25%(下限)−5.50%(上限)据え置き

・ドットチャートでは24年金利引き下げ回数を3回から2回に修正

【何がサプライズになる?】

市場は、2024年内に2回の利下げ実施を織り込んでいる。利下げ回数が想定通りの2回であればハト派的と市場は捉え、米長期金利は低下しドルは軟調推移となろう。そして、株式市場はポジティブな反応を示すと考えられる。一方、1回利下げとなった場合、タカ派的と捉えられ、米長期金利は上昇し、米国株はネガティブな反応を示す可能性がある。

ただ、インフレ等経済見通しやパウエルFRB議長の会見内容がタカ派的であったとしても、FRBが2025年も引き続き利下げを検討といったシナリオに大きな変化がなければ、米長期金利の下げは限定的に留まる可能性はある。

【では、ドルはどう動く?】

今回は、ドットチャートの利下げ回数とパウエルFRB議長の記者会見がポイントと考える。

〇「2回」だった場合

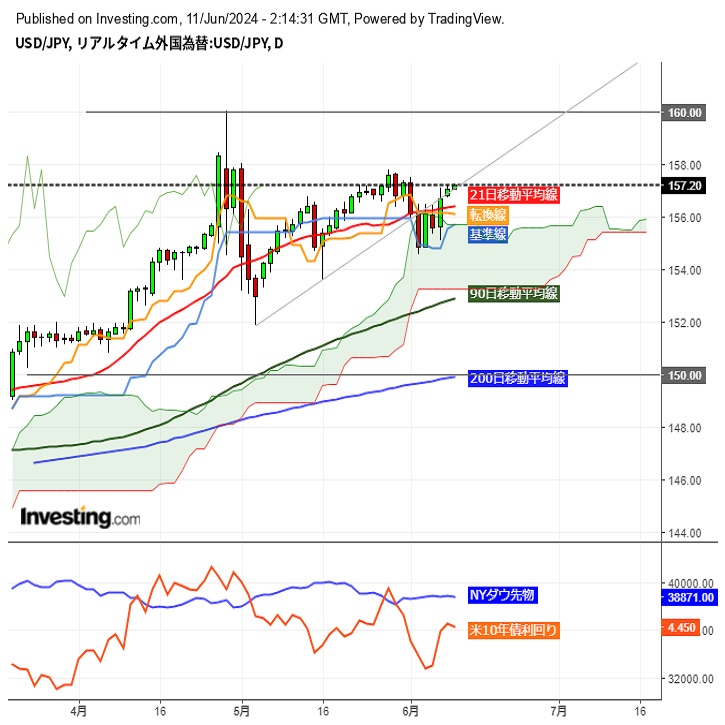

市場では「1回」を見込んでいる関係者は多いが、利下げ実施に対して保守的なFRBは一足飛びには動かず、段階を踏んだ利下げ見通しを示すと考える。2回利下げの場合、長期金利、そして、ドルはさほど大きな変化を見せないだろう。1ドル157円水準、1ユーロ1.08ドル水準でのもみ合い相場となり、13日の5月生産者物価指数(PPI)、週末の日銀金融政策決定会合の結果を見極めたいとするムードが強まると想定する。

〇「1回」だった場合

サプライズと市場は判断し瞬間的に、米長期金利は上昇しドル買いが強まりそうだ。ただ、上記の通り、インフレ見通しやパウエルFRB議長の発言が「データ次第」というトーンに留まりタカ派に傾かない限りは、瞬間的に長期金利が上に跳ねたとしても、一時的な上昇に留まるだろう。ドルは一時的に158円台まで上昇しても、この水準は日銀による円買い介入実施観測が高まる価格帯だけにドル買い加速は回避されるはず。ドルインデックスの上昇も瞬間的な動きに留まると考える。

【最近のFOMC関係者の発言は?】

5月下旬から直近にかけてのFOMC関係者の発言を拾ってみた。基本的には、これまでの発言でも多き見られた通り、利下げは「データ次第」と捉える関係者が多い。

※ブラックアウト期間とは、主に中央銀行会合の前々週の土曜日から開始される。例えば FOMCが火曜日と水曜日に開催される場合は、会合翌日の木曜日まで計13日間続くこととなる 。

6月3日、カシュカリ・ミネアポリス連銀総裁

「政策金利は当面の間、現状の水準で維持されるべき」

5月31日、ボスティック・アトランタ連銀総裁(2024年投票権を持つFOMCメンバー)

「適切なら9月の利下げあり得る」

「政治的な理由ではない」

「インフレはゆっくりと低下する見通し」

「7月に利下げは予想しないが、データが裏付けるなら利下げは検討する」

「失業率の急上昇なしにインフレ目標達成を見込んでいる」

5月31日、ウィリアムズ・ニューヨーク連銀総裁(2024年投票権を持つFOMCメンバー)

「金融政策が景気抑制的であるという十分な証拠ある」

「PCEは2024年に2.5%、25年に2%に近づく」

「2024年はGDPが2−2.5%、失業率が4%前後になると予想」

「今年後半にインフレの緩和が再開すると予想」

「政策はFRBの目標に向けて順調に進んでいる」

5月30日、ボスティック・アトランタ連銀総裁(2024年投票権を持つFOMCメンバー)

「利下げが可能になるのはおそらく第4四半期」

「インフレの道筋はでこぼこだが、全般的に下方傾向」

「2%インフレ率への道筋は確実ではなく、用心が必要」

5月28日、カシュカリ・ミネアポリス連銀総裁

「賃金上昇率は2%目標に比べて依然としてかなり堅調」

「米国の労働市場は軟化しているが、依然としてタイト」

「政策の方向性について何も排除すべきではない」

「最近のインフレ率は横ばい状態にある」

「物価動向をさらに確認する必要がある」

「米経済は引き続き力強さを示している」

「利下げを急ぐ必要性は見られない」

「利下げを行う前にさらに数カ月、インフレ率が改善する良好なデータを確認したい」

5月22日、メスター・クリーブランド連銀総裁(2024年投票権を持つFOMCメンバー)

「制約的な金利水準の維持、現在の雇用市場の強さを踏まえればさほど大きなリスクではない」

5月22日、ウォラーFRB理事(2024年投票権を持つFOMCメンバー)

「赤字支出が金利上昇に影響を及ぼし始めるか、それが懸念事項」

「インフレが目標に向かって低下していることを本当に確認する必要がある」

「利下げはデータ次第」

5月22日、バーFRB副議長(2024年投票権を持つFOMCメンバー)

「以前に考えられていたよりも長期間、引き締めを維持する必要がある」

「インフレ対策において、FRBはまだ仕事を終えていない」

「全体として米国経済は非常に強い」

5月22日、コリンズ・ボストン連銀総裁

「高い不確実性が経済の特徴となり続けている」

「いかなるデータにも過剰反応してはならない」

「金利調整に必要な進展には時間がかかるだろう」

「忍耐が重要となる局面にある」

5月21日、ボスティック・アトランタ連銀総裁(2024年投票権を持つFOMCメンバー)

「第4四半期前の利下げはないだろう」

「利下げには良好なインフレがあと数カ月必要」

5月21日、デイリー・サンフランシスコ連銀総裁(2024年投票権を持つFOMCメンバー)

「インフレ率が2%に向けて低下していることをまだ確信せず」

「インフレは改善すると予想されるが、急速ではない」

5月20日、ジェファーソンFRB副議長(2024年投票権を持つFOMCメンバー)

「政策金利は制限的な領域にある」

「今年後半には個人消費の伸びが鈍化すると予想」

「ディスインフレの進展鈍化が長期にわたるかどうかを判断するには時期尚早」

「4月のインフレ指標が改善したことは心強い」

「インフレは依然としてしぶとい」

5月18日、ボウマンFRB理事(2024年投票権を持つFOMCメンバー)

「政策が十分に制限的かどうかを評価するため、データを監視」

「政策金利の維持でインフレはさらに低下する見通しだが、リスクはある」

「金利変更には引き続き慎重、インフレ進展次第では利上げも辞さない」

「インフレはしばらく高止まりするだろう」

「今年はインフレに関してさらなる進展はまだ見られない」

【2024年スケジュール】

※米国は現地時間を記載しているので、金利発表及び記者会見は日本時間翌日未明

日銀金融政策決定会合(日銀会合)

1月22日−23日(経済・物価情勢の展望)・・・現状の金融政策を維持

3月18日−19日・・・マイナス金利の解除、YCC終了、ETF等の買い入れ終了

4月25日−26日(経済・物価情勢の展望)・・・現状の金融政策を維持、展望レポート見通し引き上げ、記者会見後は円全面安の展開

6月13日−14日

7月30日−31日(経済・物価情勢の展望)

9月19日−20日

10月30日−31日(経済・物価情勢の展望)

12月18日−19日

米連邦公開市場委員会(FOMC)

1月30日−31日・・・4会合連続で金利据え置き

3月19日−20日・・・5会合連続で金利据え置き、パウエルFRB議長は、年内利下げの可能性を再表明

4月30日−5月1日・・・6会合連続で金利据え置き、パウエルFRB議長はややハト派な発言

☆6月11日−12日・・・7会合連続で金利据え置き、24年利下げ回数は3回から2回に修正

7月30日−31日

9月17日−18日

11月 6日− 7日

12月17日−18日

欧州中央銀行理事会(ECB理事会)

1月25日・・・現状の金融政策を維持、利下げの議論は時期尚早

3月 7日・・・現状の金融政策を維持、6月利下げ開始を示唆する発言

4月11日・・・現状の金融政策を維持、大きなサプライズが無い限り6月利下げ開始か

6月 6日・・・想定通り政策金利を0.25%引き下げ、追加利下げは明言せず

7月18日

9月12日

10月17日

12月12日

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.06.11

ドル円 本日も基本は日米会合待ち、レンジ継続か(6/11夕)

東京市場は揉み合い。市場は明日の米FOMC結果発表待ちといった様相で、引き続き積極的な売買は手控えられていた。

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。