米5月消費者物価指数(CPI)の予想

本日(13日)は米国5月消費者物価指数(CPI)が発表されます。また翌14日には卸売物価指数(PPI)が発表されます(予想は下表(2)ご参照)。この両指標の発表とほぼ同時並行的にFOMCの金融政策会合とその公表が行われ、FOMCの結果はNY時間の14日14時に公表されますので、今日のCPIが最後の判断材料の1つになりそうです。ここまで一部のFRB委員はインフレ高止まりをかなり気にしているので、今回のCPI年率数値をどの様に受け止めるのか注目されます。

前回は予想通りの結果にドルロングの手仕舞いとなりました。発表前に135円35銭付近で推移していたドル円は直ぐに134円30銭付近まで下落し、NYの終値は134円53銭でした。

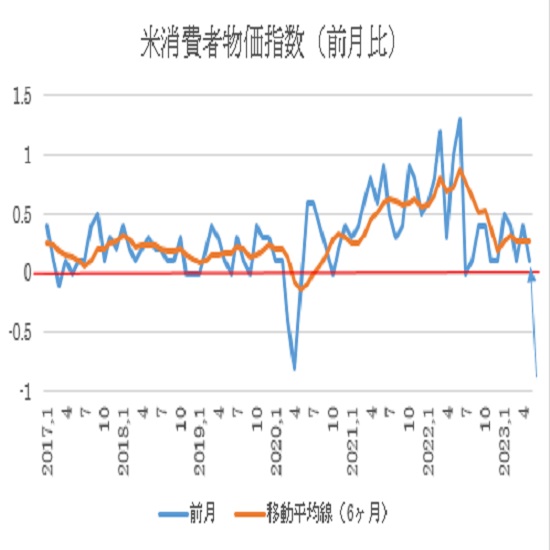

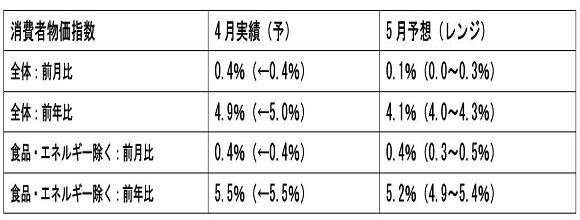

今回の予想をみると、全体ではインフレが沈静化していますが、コアは緩やかとなっています。図(A)を見ると、オレンジ色の移動平均線(3〜5月は0.27%)は2017年〜19年当時の水準近くまで下がってきています。2017年〜19年時のCPIコア(年率)のレンジは1.7〜2.4%、PCEコアは1.3〜2.0%ですので、このまま月次で0.2〜0.3%辺りで横這いが続けばインフレ低下は見込めそうです。そのコアの年率推移は図(B)になります。

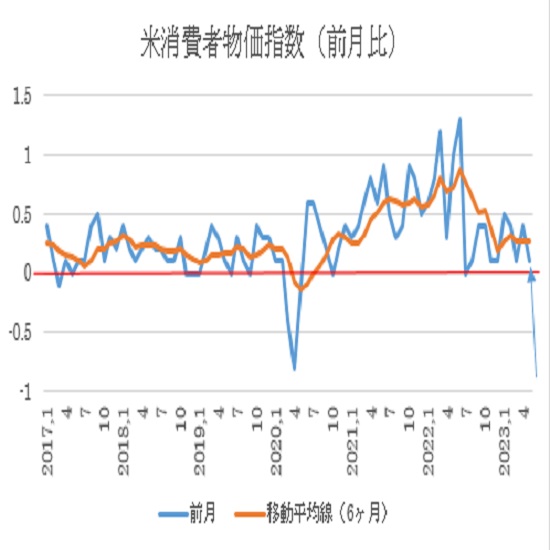

3月時のFRB予想ではPCEコアが2023年12月に3.6%、それに対して4月のPCEコアが4.7%でしたので、まだ1.1%の差があり、毎月0.1%程度の下落では達成できません。2022年にはCPIコアとPCEコアの差が1%以上あり、その時点では相関して下落していましたが、両者の差が0.5%位になると横這い傾向が多くなります。現在は4月時点でその差が0.8%でしたので、今後差が詰まればパターン的に高止まりの懸念も生じます。

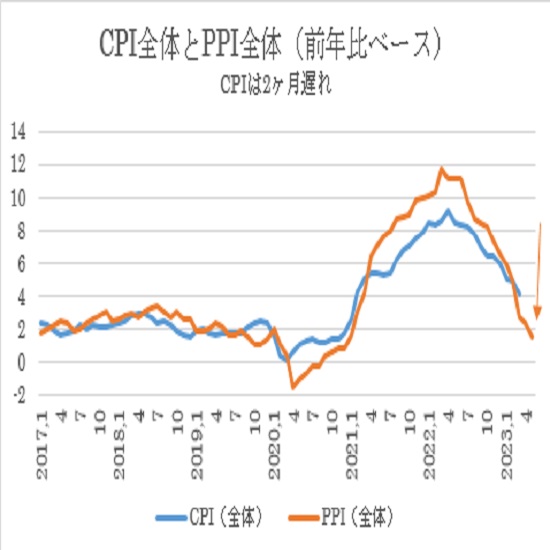

一方で、翌日公表のPPIは大きく下がる予想になっており、両者の相関性を見れば、いずれインフレ沈静化に向かうと思われます。このタイミングのずれが長引けば、引き締め継続も肯けますが、景気配慮も勘案すると利上げの確率は減るとみています。

(1)消費者物価指数

(2023年6月13日9時00分現在予想 )

(A)米国消費者物価指数全体(CPI)前月比ベース推移

(青い矢印は今回の予想値、赤はゼロ)

上記チャート(A)を見ると、オレンジ色の移動平均線がここ3ヶ月0.27%で横這いとなっています。青の前月比数値が上下に絡んでいるので、インフレ傾向は沈静化してきています。

一方、下記チャート(B)はコアインフレを示しています。オレンジ色のPCEコアは昨年2月に5.2%の高値を付けてから、翌3月以降〜今年4月迄の平均が、4.8%ですので、1年以上に亘り横這いを続けています。このままで行くと緑のFRB予想を達成することが難しくなりそうです。

(B)米・CPIコア(青)とPCEコア(オレンジ)の前年比ベースの推移

赤はFRBのインフレ目標値2%

緑は2023年3月時にFRBの2023年末PCEコア予想3.6%

青の矢印は今回予想値

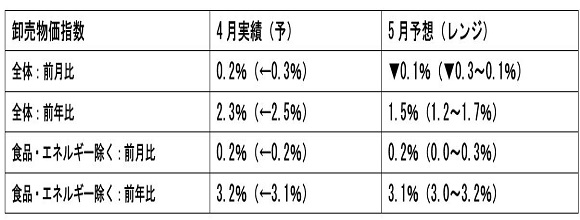

(2)5月卸売物価指数(6月14日21時間30分公表予定)

(2023年6月13日9時00分現在予想)

CPIとPPI推移

オレンジの矢印が今回5月予想になります。この相関を見る限りではCPIの沈静化も期待できますが、その下落速度がポイントになりそうです。

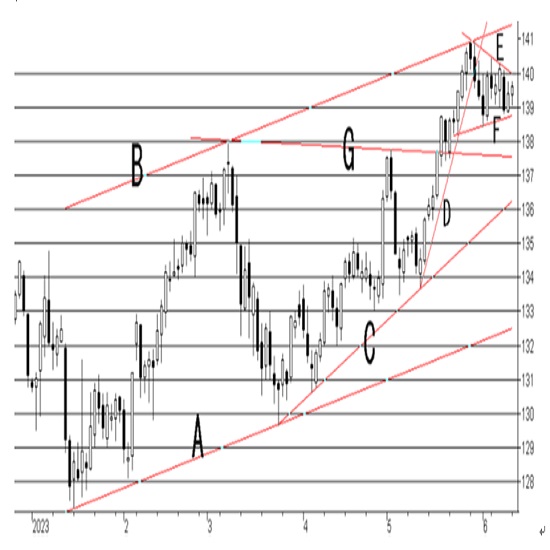

下図はドル円の日足チャートです。今年1月16日底値からのサポートA(=132円55銭)、そこから平行に上げた上値目安のB(=141円50銭)でドル高トレンドを形成しています。

このA・B間で、3月24日底値からのサポートC(=136円30銭)があり、更に5月11日底値から急激なドル上げ(D)を見ましたが、5月30日にこのDを割れてからドル高の調整入りになりました。

直近では5月29日高値からの抵抗線E(=140円00銭)と5月24日底値からのサポートF(=138円75銭)とで3角保合いの収斂を続けています。

今日のCPIに始まり、明日のFOMC、あるいはECBや米小売売上高など、今週はかなりの重要指標が目白押しになっているので、少なくともEとFのレンジは抜けると思います。

上抜けた場合はまずBを狙い、越えれば新たなドル上値トライになります。一方、Fを下回って終ると、C方向の流れになりますが、3月9日高値からのかつての抵抗線がG(=137円60銭)でサポートになっています。

(6月13日9:45 1ドル=139円54銭)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.21

東京市場のドルは154円台後半で推移、今晩も要人発言で上下に動く可能性アリ(24/11/21)

東京時間(日本時間8時から15時)のドル・円は、時間外の米10年債利回りも上げ一服となったことでドルは一時154円台を付ける場面も見られた。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.21

ドル円 地政学リスクくすぶるも再びレンジの様相に(11/21夕)

東京市場は一転してドルが弱含み。とくに終盤下げ足を速めている。

-

-

-

米ドル(USD)の記事

Edited by:編集人K

2023.06.13

ドル円139円台半ば、イベント控え様子見気分強い (6/13午前)

13日午前の東京市場でドル円は139円台半ばでのもみ合い。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。