信用不安落ち着き3月24日からの反騰を継続

〇ドル円、29日午後に132円台に到達、30日早朝には132.88まで戻り高値切り上げる

〇信用不安落ち着き米長期債利回り反騰、リスク回避型の円高が一巡し反騰継続

〇26日移動平均(現在134.01)を超えないうちは戻り一巡後の下落で安値更新へと進む懸念残る

〇29日のNYダウは前日比323.35ドル高、ナスダック総合指数も210.16ポイント高と上昇

〇132円以上での推移か一時的に割り込んでも回復するうちは上昇余地あり

〇3/29夜の反落時安値131.57を割り込む場合は下落期入りとみて131.00前後への下落を想定

【概況】

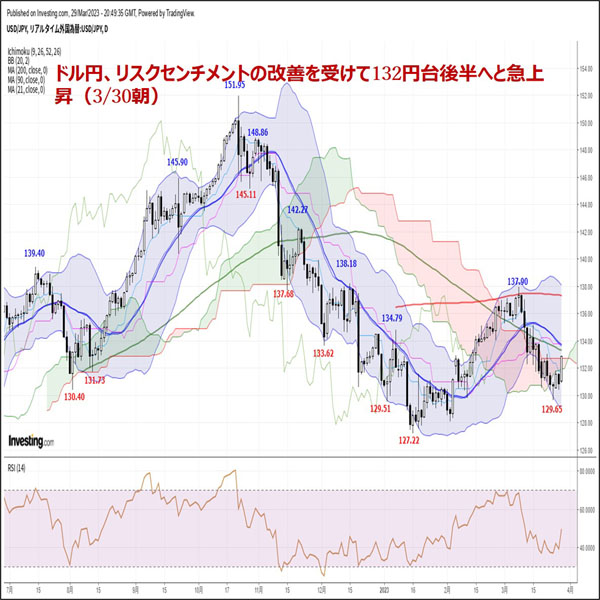

ドル円は3月24日安値129.63円からの上昇を継続、28日未明高値131.75円から28日夜に130.40円まで反落したところも買われて29日午後には132円台に到達、30日早朝には132.88円まで戻り高値を切り上げている。3月10日の米シグネチャー銀等の破綻報道をきっかけとした信用不安についてはUBSによるクレディースイスの買収と米地銀ファースト・シチズンズ銀によるシリコンバレー銀の買収でひとまず落ち着いており、米国債への安全資産買いにより急低下していた米長期債利回りが反騰に転じ、リスク選好感が回復したことでリスク回避型の円高が一巡、130円割れまで大幅下落したことへの修正もあり反騰を継続している。

【3月8日以降の下降トレンドから脱却】

3月8日高値137.91円を起点として戻り高値が切り下がり、その後に一段安を繰り返す下降トレンドを形成していたが、30日未明への上昇で下降トレンドの上値抵抗線を突破、24日夕安値から28日夜安値へ底上げをして戻り高値も切り上げてきた。

3月8日高値から3月24日安値までの下げ幅は8.28円、3分の1戻しの132.39円をすでにクリアしており、半値戻しの133.77円を試す流れと思われる。3分の2戻しラインは135.15円にある。

今年1月16日安値127.21円から3月8日高値まで10.70円の上昇幅だったところからの反落が一服している状況にあるが、日足チャートの26日移動平均と52日移動平均を割り込んだところから26日移動平均を上抜き返して大上昇を再開したのが昨年8月2日安値からの反騰であり、その時は26日移動平均手前でいったん足踏みをした後に突破して上昇が勢い付いている。現状はまだ26日移動平均(現在134.01円)に対して距離があるが、1月16日安値を起点とした上昇を継続するためには26日移動平均を超える必要があり、できないうちは戻り一巡後の下落で安値更新から1月16日安値割れへと進む懸念が残る。

【金融当局のSVB破綻認識は直前だった】

米下院金融サービス委員会で前日の上院に続いて米銀破綻関連でFRB副議長やFDIC総裁と財務次官等が証言を行ったが、FRBのバー副議長やリャン財務次官及びグルーエンバーグFDIC(連邦預金保険公社)総裁はともにシリコンバレー銀行(SVB)の破綻を知ったのは預金流出が始まった3月9日で破綻発生の前日だったと述べた。バーFRB副議長は「監督や規制、すべてが失敗した」「より積極的な監督を行うべきだった」と反省の姿勢も示した。

SVBは買収による救済で落ち着いているが、SNSによる情報の拡散も早いため、十二分な事前検査が繰り返し実施されなければ経営不安の風評が一斉に拡散して取り付け騒ぎを招き、金融機関全般へと波及してゆく危険性のある状況はまだ完全に払拭されたとはいえず、今後に不安を残している。

信用不安が落ち着けばFRBとしてはインフレ抑制を最優先課題として追加利上げに踏み切る可能性が高まるところだが、バー副議長は「経済指標だけでなく金融条件の変化を踏まえ、会合ごとに判断する」と述べた。FRBは3月23日未明のFOMC声明であと1回の利上げ姿勢を示したが、市場は次回会合での利上げについては五分五分とみているようだ。

【米長期債利回りはまちまち、ダウは上昇】

3月29日の米長期債利回りはまちまちの動き。長期金利指標の10年債利回りは前日と変わらずの3.57%、30年債利回りは0.02%低下の3.76%、2年債利回りは0.02%上昇の4.10%となった。

10年債利回りは3月2日に4.09%まで戻したところからの急低下で3月24日に一時3.29%を付けたが、その後は信用不安後退による債券売り・利回り上昇の流れで27日に前日比0.17%上昇、28日に0.03%上昇とし、29日もしっかりした。

2年債利回りは2020年以降の最高値となった3月8日の5.08%から3月24日に一時3.56%を付けるまで急低下してきたが、27日に前日比0.31%上昇、28日に0.07%上昇とし、29日も3連騰の上昇となった。

一方でNYダウの3月29日は前日比323.35ドル高、ナスダック総合指数も210.16ポイント高と上昇した。信用不安は払拭しきれていないものの3月10日の米銀破綻を発端とした銀行・金融株の大幅下落が一巡して買い戻されている。

米不動産業者協会(NAR)が3月29日に発表した2月の中古住宅販売仮契約指数が前月比0.8%上昇となり、3か月連続の上昇で昨年8月以来の高水準を付けたことで住宅市況の低迷からの脱却感も株高要因となったようだ。

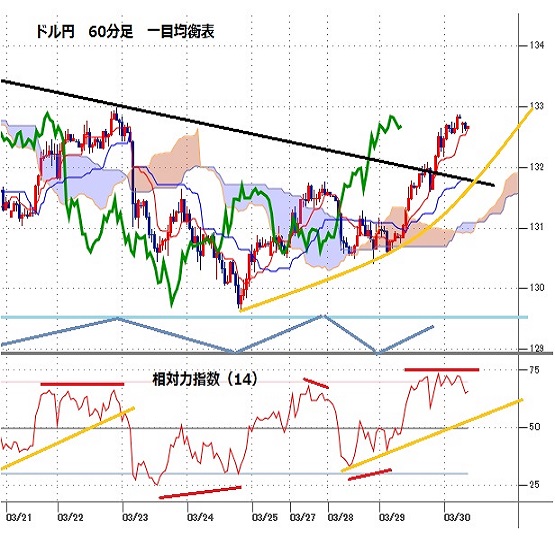

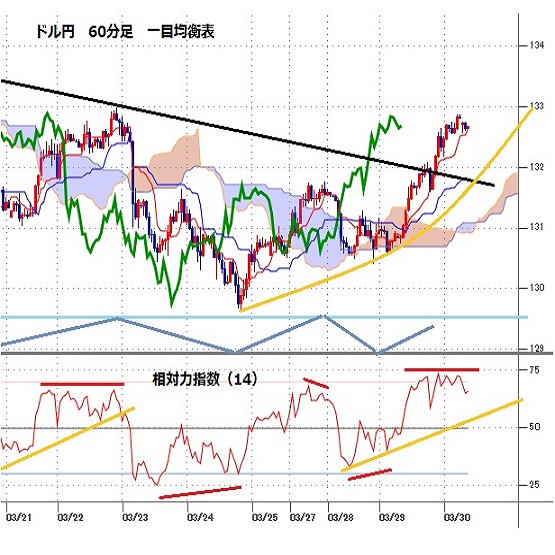

【60分足一目均衡表・サイクル分析】

ドル円は3月24日安値129.63円から戻しに入ったが、3月28日夜への反落を買われて29日夜の上昇で28日未明高値を上抜いたために上昇は二段上げ型に発展している。高値形成期を4月4日未明にかけてと想定し、29日夜の反落時安値131.57円を割り込まないうちは上昇余地ありとするが、131.57円割れからは戻り一巡による下落期入りとみて4月4日夜にかけての下落を想定する。

60分足の一目均衡表では3月28日夜安値からの一段高により遅行スパンが好転して先行スパンも上抜いたが、その後も両スパンそろっての好転を維持しているので遅行スパン好転中の高値試し優先とする。ただし遅行スパン悪化からはいったん下げに入るとみて先行スパンを試す下落を想定する。

60分足の相対力指数は3月29日夕刻から70ポイントを挟んで揉み合いとなっている。3月21日夜から22日夜にかけても70ポイント手前で同様の揉み合いとなってから下落していることもあるので、60ポイント以上での推移中は80ポイントを目指す上昇の可能性があるとみるが、60ポイント割れからは弱気転換注意とし、50ポイント割れからはいったん下げに入るとみて30ポイント台への低下を想定する。

以上を踏まえて当面のポイントを示す。

(1)当初、132.00円を下値支持線、133.00円を上値抵抗線とする。

(2)132円以上での推移か一時的に割り込んでも回復するうちは上昇余地ありとし、133円超えからは133円台後半(133.50円から133.95円)への上昇を想定する。133.75円以上は反落注意とするが、132円を維持しての推移なら31日の日中も高値試しへ向かいやすいとみる。

(3)3月29日夜の反落時安値131.57円を割り込む場合は下落期入りとみて131.00円前後への下落を想定する。131円前後では買い戻しも入りやすいとみるが、131.57円を割り込んでの推移なら31日の日中も安値試しを続けやすいとみる。

【当面の主な予定】

3/30(木)

18:00 (欧) 3月 消費者信頼感・確定値 (速報 -19.2、予想 -19.2)

18:00 (欧) 3月 経済信頼感 (2月 99.7、予想 99.8)

21:00 (独) 3月 消費者物価指数(CPI)速報値 前月比 (2月 0.8%、予想 0.7%)

21:00 (独) 3月 消費者物価指数(CPI)速報値 前年同月比 (2月 8.7%、予想 7.3%)

21:30 (米) 10-12月期 GDP・確定値 前期比年率 (改定値 2.7%、予想 2.7%)

21:30 (米) 10-12月期 GDP個人消費・確定値 前期比年率 (改定値 1.4%、予想 1.4%)

21:30 (米) 10-12月期 コアPCE・確定値 前期比年率 (改定値 4.3%、予想 4.3%)

21:30 (米) 新規失業保険申請件数 (前週 19.1万件、予想 19.6万件)

21:30 (米) 失業保険継続受給者数 (前週 169.4万人、予想 169.7万人)

25:45 (米) バーキン・リッチモンド連銀総裁、講演

25:45 (米) コリンズ・ボストン連銀総裁、講演

3/31(金)

08:30 (日) 3月 東京区部CPI・生鮮食品除く 前年同月比 (2月 3.3%、予想 3.1%)

08:30 (日) 2月 失業率 (1月 2.4%、予想 2.4%)

08:50 (日) 2月 鉱工業生産・速報値 前月比 (1月 -5.3%、予想 2.7%)

08:50 (日) 2月 小売業販売額 前年同月比 (1月 6.3%、予想 5.9%)

10:30 (中) 3月 国家統計局製造業PMI (2月 52.6、予想 51.8)

14:00 (日) 2月 新設住宅着工戸数 前年同月比 (1月 6.6%、予想 -0.5%)

15:00 (英) 10-12月期 GDP・改定値 前期比 (速報 0.0%、予想 0.0%)

15:00 (英) 10-12月期 GDP・改定値 前年同期比 (速報 0.4%、予想 0.4%)

15:00 (英) 10-12月期 経常収支 (7-9月 -194億ポンド、予想 -175億ポンド)

15:00 (英) 3月 ネーションワイド住宅価格 前月比 (2月 -0.5%、予想 -0.3%)

15:00 (独) 2月 小売売上高 前月比 (1月 -0.3%、予想 0.5%)

16:55 (独) 3月 失業率 (2月 5.5%、予想 5.5%)

18:00 (欧) 2月 失業率 (1月 6.7%、予想 6.6%)

18:00 (欧) 3月 消費者物価指数(HICP)・速報値 前年同月比 (2月 8.5%、予想 7.1%)

18:00 (欧) 3月 HICPコア指数・速報値 前年同月比 (2月 5.6%、予想 5.7%)

21:30 (米) 2月 個人所得 前月比 (1月 0.6%、予想 0.3%)

21:30 (米) 2月 個人消費支出(PCE) 前月比 (1月 1.8%、予想 0.3%)

21:30 (米) 2月 PCEデフレーター 前年同月比 (1月 5.4%、予想 5.1%)

21:30 (米) 2月 PCEコア・デフレーター 前月比 (1月 0.6%、予想 0.4%)

21:30 (米) 2月 PCEコア・デフレーター 前年同月比 (1月 4.7%、予想 4.7%)

22:45 (米) 3月 シカゴ購買部協会景況指数 (2月 43.6、予想 43.6)

23:00 (米) 3月 ミシガン大学消費者信頼感指数・確報値 (速報 63.4、予想 63.4)

24:00 (欧) ラガルド欧州中銀(ECB)総裁、発言

23:00 (米) バーFRB副議長、下院金融サービス委員会で議会証言

28:00 (米) ウィリアムズ・ニューヨーク連銀総裁、講演

29:00 (米) ウォラーFRB理事、講演

30:45 (米) クックFRB理事、講演

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:編集人K

2024.11.22

ドル円154円台前半、本邦CPI高止まり等で一時154円割れ (11/22午前)

22日午前の東京市場でドル円は「往って来い」。

-

オーストラリアドル(AUD)の記事

Edited by:田代 昌之

2024.11.22

豪ドルWeekly 100円を挟んだもみ合い、CPIで早期の利下げ観測が強まる可能性も(24/11/22)

今週の豪ドルは、豪準備銀行(RBA)が公表した理事会要旨でタカ派姿勢が確認されたものの、買いは続かず、100円水準を挟んだ小動きの相場展開が続いた。

-

ユーロ(EUR)の記事

Edited by:川合 美智子

2024.11.22

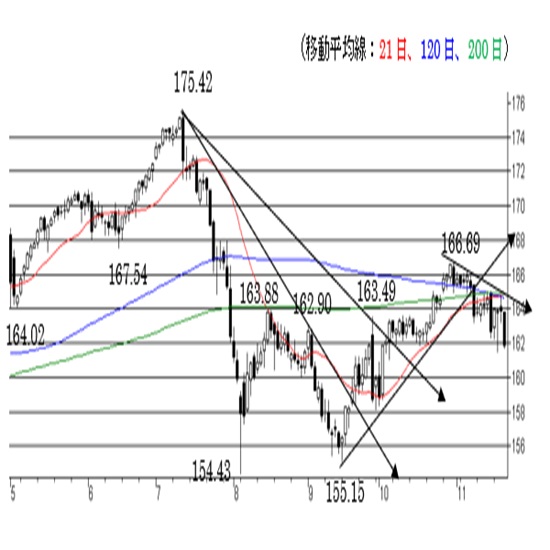

ユーロ円 下値リスクが点灯中。162円台を回復出来ずに越週した場合は一段の下落へ(24/11/22)

ユーロ/円は163円台前半から161円台後半まで断続的に売られ、結局安値圏で引けています。

-

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。