【今回のポイント】

〇 金融政策の現状維持を決定

〇 植田総裁は記者会見で利上げに対して慎重姿勢を示す

〇 ドル・円は米大統領選挙まで142円前後での小動き推移を想定

【日銀会合の結果】

今回、日銀金融政策決定会合(日銀会合)の内容が公表されたのは11時52分頃。市場想定通り「金融政策の現状維持」だったことから、ランチタイムでの発表となった。

15時30分から16時45分ほどと15分ほど時間を延長して開催された植田和男日銀総裁の記者会見でのコメントは下記の通りである。

「金融資本市場、引き続き不安定な状況にある」

「円安に伴う輸入物価の上振れリスクは相応に減少」

「物価目標実現には整合的に賃金の上昇が必要」

「内外の市場動向だけではなく、海外経済の状況を丁寧に確認」

「来年の春闘でもしっかりした賃上げが続くと期待」

「追加利上げ、特定のタイムラインやスケジュール感など予断持っていない」

「米国はじめとした海外経済の不透明感が市場変動の背景にある」

「国内経済は、我々の見通し通り足元動いている」

「米経済動向が我々の見通しに対する影響も確認していく」

「データがオントラックであれば利上げということに変わりない」

「7月利上げに際して、市場とのコミュニケーションに対する批判は認識している」

「8月の株安、消費・設備投資・金融システムへの影響は小さい」

「足元の消費者物価、少し前にみていたよりも強めとみている」

「サービス価格、引き続き賃金上昇を転嫁する動きみられる」

「消費の今後の姿に強い関心」

「為替変動の物価への影響、10月展望レポートでまずはまとめる」

「今後のコミュニケーションに関して、必要であればボードメンバー含め丁寧な発信を行う」

【市場の反応】

日銀会合の結果は、想定通りだったことで発表後の為替市場、株式市場の影響は限定的となった。市場の関心が非常に高かった植田日銀総裁の記者会見では、慎重な発言が相次ぐなか、前回波紋を呼んだ「0.5%の壁」のほか、日銀が大量に保有しているETFに関する質問はなかった。一定の緊張感はありながらも、7月の記者会見のような植田総裁による「紋切り型」の回答が大幅に減少し、丁寧なコミュニケーションを行おうとする姿勢が感じられる記者会見となった。

植田総裁から「データがオントラックであれば利上げということに変わりない」といった8月の閉会中審査と同様の回答はありながらも、「追加利上げ、特定のタイムラインやスケジュール感など予断持っていない」「米国はじめとした海外経済の不透明感が市場変動の背景にある」など追加の利上げに慎重な姿勢を強調したことで、為替市場ではドル高円安が進行。記者会見冒頭に141円70銭台をつけていたドルは、記者会見終了時には143円60銭台までドル買いが進んだ。

【今後、円はどう動く?】

米連邦準備制度理事会(FRB)は想定通り大幅な利下げに動き、年内後2回の利下げ(0.50%)が見込まれており、25年も4回の利下げ(1.00%)予定だ。一方、年内利上げ観測は後退したものの、日銀は25年の春頃には追加の利上げを実施し政策金利を0.50%ほどに引き上げる公算が大きい。つまり日米金利差は今後縮小していく方向性は明確なため、投機筋の円売りポジションが猛烈に積み上がっても、1ドル160円台という時代には戻らないだろう。

足元のドルは144円台を挟んで推移しているが、じりじりとドル高円安が進む展開は想定しにくい。米商品先物取引委員会(CFTC)が公表している投機筋による円ポジションは、9月17日時点で5万枚ほど円買いポジションに傾いているため、こうした円買いポジションの買戻しが入っての142円から144円の動きと考える。ドルインデックスは100水準と年初来安値水準で推移しており、ドル自体はじりじりと下落している。

今後のドル・円は、今年最後の不透明要素である11月5日の米大統領選挙までは、明確な方向感に乏しい地合いとなるだろう。11月上旬までのドルは142円を中心に上下2−3円のレンジ相場が続くと考える。

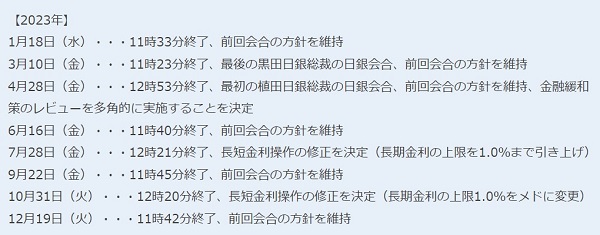

【2023年以降の日銀会合終了時間一覧】

【2024年】

1月23日(火)・・・12時02分終了、前回会合の方針を維持

3月19日(火)・・・12時28分終了、マイナス金利の解除、YCC終了、ETF等の買い入れ終了

4月26日(金)・・・12時15分終了、現状の金融政策を維持、展望レポート見通し引き上げ

6月14日(金)・・・12時16分終了、国債買入額を引き下げる方針を決定、詳細は7月に公表

7月31日(水)・・・12時49分終了、国債買入額の減額と利上げ実施を発表

9月20日(金)・・・11時45分終了、前回会合の方針を維持

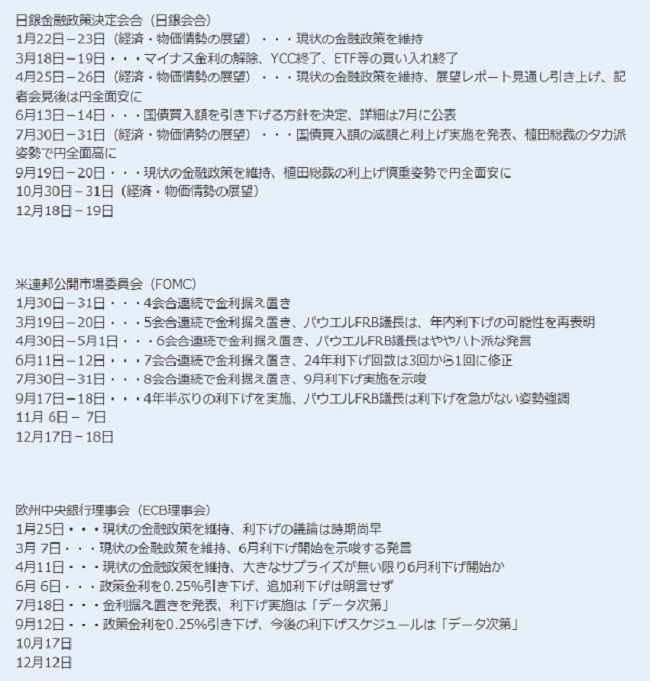

【2024年スケジュール】

※米国は現地時間なので、金利発表及び記者会見は日本時間で翌日未明

以上

関連記事

-

オーストラリアドル(AUD)の記事

Edited by:田代 昌之

2024.12.20

豪ドルWeekly 日銀「ハト派」方針で豪ドル堅調、円安推移を材料にしっかりの展開か(24/12/20)

経済指標が弱かったことや中国政策期待も弱まったことなどから売られる場面もあったが、日銀が利上げを先送りしたほか「ハト派」方針を示したことで値を戻す展開となった。

-

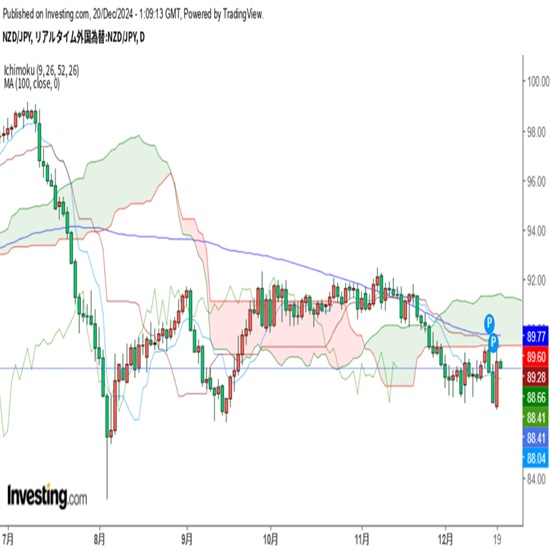

ニュージーランドドル(NZD)の記事

Edited by:田代 昌之

2024.12.20

NZドルWeekly NZは景気後退局面入り、円安基調が下支えするも横ばい推移か(24/12/20)

第3四半期GDPが前期比−1.5%と2四半期連続のマイナスのテクニカル・リセッション入りしたことで売られたが、日銀会合での利上げ見送りを受けて値を戻した。

-

-

日本円(JPY)の記事

Edited by:田代 昌之

2024.10.29

日銀会合(10月30-31日開催)のポイント: 植田総裁も日米政権の方向性を見極めたい(24/10/29)

衆議院選挙の結果を受けて、市場では国内政治情勢の不安定化によって金融市場の混乱や経済政策の停滞が発生し、日銀は利上げを実施しにくくなるとの思惑が強まっている。

-

日本円(JPY)の記事

Edited by:田代 昌之

2024.09.18

日銀会合(9月19-20日開催)のポイント:植田総裁の記者会見は上下に振れる可能性大(24/9/18)

今回は、日銀会合の声明にて、7月利上げに対する金融市場の状況が盛り込まれると見るが、声明内容は8月から9月にかけての日銀関係者の発言の範囲内に留まるだろう。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。