4年半ぶりの利下げ実施へ、ドルは乱高下の公算が大

【今回のポイント】

〇 政策金利は4年半ぶりに引き下げへ

〇 ドット・チャートも24年−26年末の中央値を引き下げへ

〇 ドルは主要通貨に対して乱高下となる公算大

【市場コンセンサスは何?】

米連邦準備制度理事会(FRB)による米連邦公開市場委員会(FOMC)が、9月17日‐18日に開催され、東京時間9月19日未明に結果が伝わる。東京時間9月16日17時時点のFOMCコンセンサスは下記の通りである。

・4年半ぶりに政策金利を引き下げる

・引き下げ幅は0.25%、0.50%どちらの可能性もある

・ドット・チャートも引き下げる見通し

【何がサプライズになる?】

市場は、利下げ幅が0.25%なのか0.50%なのかに関心が向かっている。9月15日時点のシカゴ・マーカンタイル・エクスチェンジ(CME)が算出するFed Watchツールでは、24年の年末にかけて1.25%の利下げ(525−550bps→400−425bps)を見込んでいる市場関係者が多く、今会合では、0.50%利下げが57.0%、0.25%が43.0%というバランスとなっている。FOMCは今会合を含めて年内あと3回開催されることから、3回中2回は0.50%の大幅利下げとなる可能性が市場では高まっている。

また、今会合ではFRBが3カ月に一度まとめる政策金利見通し(ドット・チャート)も発表する。6月のFOMCでは、FOMC参加者の予想中央値が2024年末までに0.25%の利下げ(5.125%)をした後、25年と26年に1.00%(25年は4.125%、26年は3.125%)ずつ引き下げるという内容だった。今回は、26年末の着地は変わらないとしても、24年の年末値が大幅に引き下げられ、25年の年末値も引き下げられる公算が大きくなっている。

【では、ドルはどう動く?】

今会合の予想は非常に難しい。利下げ幅が0.25%、0.50%どちらの可能性も高いほか、ドット・チャートでの24年−26年末の中央値も大きく変わる可能性があるからだ。東京時間9月16日13時過ぎには、ドルが140円台を割り込み、1年2カ月ぶりの水準までドル安円高が進行している。市場では0.50%利下げを織り込むムードの方が強いように思える。そのため、利下げ幅が0.25%に留まった場合、ドルは一気に買戻しが強まる可能性はある。投機筋による円買いポジションが5万枚ほどまで増加していることから、ポジション解消の動きが強まれば、2−3円ほど簡単にドル高円安は進むだろう。

また、ドット・チャートの中央値の変化も確認する必要があるほか、パウエルFRB議長の記者会見も要注目だ。利下げ幅とドット・チャートの中央値、パウエルFRB議長の発言内容が複雑に絡み合うことから、ドルが主要通貨に対して乱高下するのは必至と言えよう。ポジション管理が難しい状況となりそうだが、大きなボラティリティを生むイベントとなることは間違いない。

【最近のFOMC関係者の発言は?】

8月下旬から9月上旬にかけてのFOMC関係者の発言を拾ってみた。9月利下げに異を唱える関係者はほぼいない。

※ブラックアウト期間とは、主に中央銀行会合の前々週の土曜日から開始される。例えば FOMCが火曜日と水曜日に開催される場合は、会合翌日の木曜日まで計13日間続くこととなる 。

9月10日、バーFRB副議長

「FRBは銀行資本要件案を有意に変更」

9月7日、グールズビー・シカゴ連銀総裁

「重要な課題は事態を悪化させないこと」

「市場動向はFRBの予想と非常によく似ている」

「複数回の利下げはFRBの圧倒的なコンセンサス」

9月7日、ウォラーFRB理事

「適切であれば利下げの前倒しを支持」

「労働市場は軟化しているが悪化はしていない」

9月6日、ウィリアムズ・ニューヨーク連銀総裁

「本日のデータは減速する経済や雇用市場と整合」

「インフレ率が持続的に2%に向かっているとさらに自信」

「利下げが適切になった」

9月6日、グールズビー・シカゴ連銀総裁

「経済データは複数回の利下げを正当化している」

「労働市場に関するさらなる警告サインが見られた」

9月6日、イエレン米財務長官

「米国の労働市場は逼迫感が薄れたが、雇用創出は続いている」

「雇用市場は好調だ」

9月5日、デイリー・サンフランシスコ連銀総裁

「インフレは低下、景気は減速しており、FRBは金利引き下げるべき」

「9月の利下げ幅はまだわからない、雇用統計などさらなるデータが必要」

「FRBは変化する経済に合わせ政策を調整すべき」

「労働市場は軟化したが依然として健全、悪化の証拠はみられない」

「過度にタイトな政策は労働市場のさらなる軟化につながる可能性」

「米経済は転換点にあり、データは振れが大きくなる見通し」

9月4日、ボスティック・アトランタ連銀総裁

「労働市場が徐々に緩和する中でソフトランディングの可能性を予測」

「賃金上昇は物価安定に寄与する水準に後退」

「現在はインフレと同等に最大雇用目標を重視している」

「インフレリスクが引き続き低下するよう、FRBは警戒を怠らない必要がある」

「リスクが残っているため、インフレに対する勝利を宣言する準備はまだできていない」

「価格圧力は急速に、そして広範囲に減少している」

「ビジネス関係者の間ではパニックは起きていないが、経済と労働市場は勢いを失っていると述べている」

「最近のインフレ報告は、インフレが2%への持続可能な道を進む可能性が高いという自信を強めている」

「経済のソフトランディングは近いかもしれない」

8月29日、バーキン・リッチモンド連銀総裁

「インフレは低下したものの、まだ道半ば」

8月27日、デイリー・サンフランシスコ連銀総裁

「FRBはインフレ率を目標の2%まで引き下げる必要」

「労働市場は完全に均衡している」

「9月の利下げを阻むようなことは考えにくい」

「政策を調整する時期が来ている」

「インフレが低下しているのに、政策を引き締め続けるのは望まない」

8月23日、パウエルFRB議長

「インフレ率が2%への軌道にあるとの確信強めた」

「政策を調整する時が来た」

「労働市場についてはこれ以上の冷え込みを求めも望みもしない」

「利下げの時期とペースはデータや見通し、リスク次第」

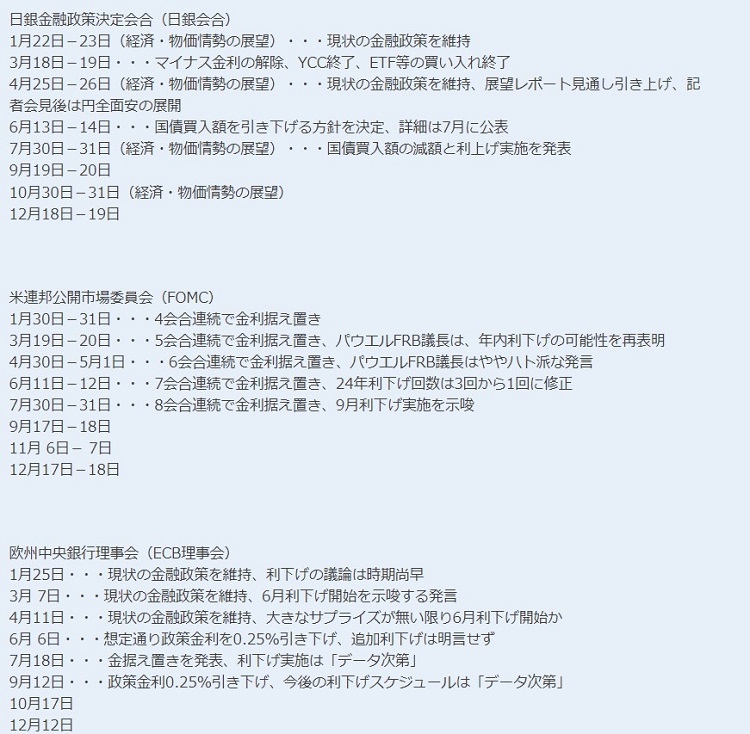

【2024年スケジュール】

※米国は現地時間を記載しているので、金利発表及び記者会見は日本時間翌日未明

以上

オーダー/ポジション状況

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.12.21

南アランド円週報:『日米金融政策イベントを経て乱高下するも方向感を見出せず』(12/21朝)

南アランドの対円相場(ZARJPY)は、日米金融政策イベントを経て乱高下しつつも、方向感を見出すには至りませんでした(一目均衡表の雲の中で上下)。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.12.21

トルコリラ円週報『ドル円との連動相場が続く見通し。トルコ中銀は利下げサイクル開始か』(12/21朝)

トルコリラの対円相場は、12/3に記録した約2ヵ月ぶり安値4.27円(10/4以来の安値圏)をボトムに切り返すと、今週後半にかけて、一時4.50円まで急伸しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.12.21

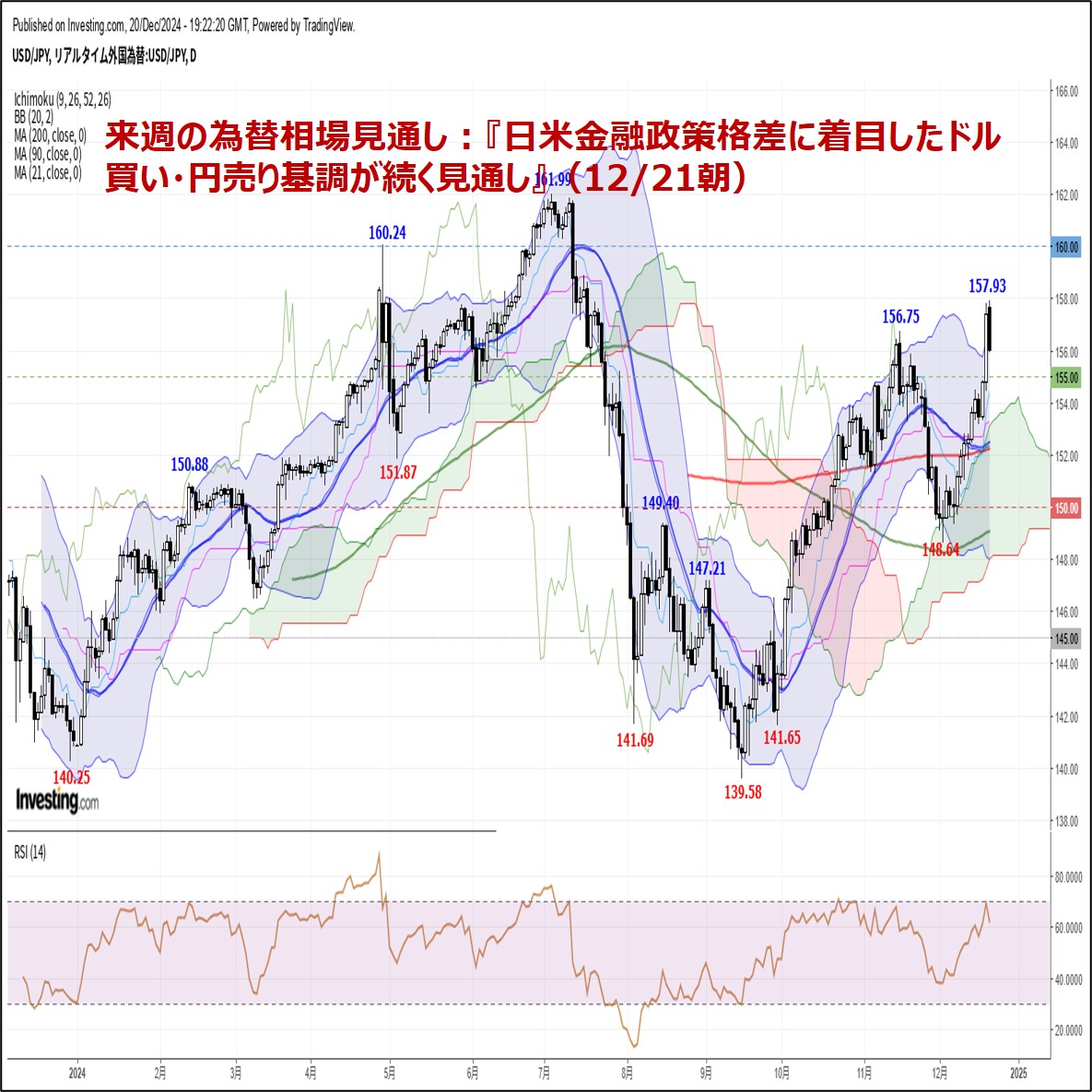

来週の為替相場見通し:『日米金融政策格差に着目したドル買い・円売り基調が続く見通し』(12/21朝)

ドル円は12/3に記録した約2カ月ぶり安値148.64(10/11以来の安値圏)をボトムに反発に転じると、今週は一時157.93(7/17以来の高値圏)まで急伸しました。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.09.16

ドル円 ドルは140円割れ、下値余地さらに拡大か(9/16夕)

週明けのアジア市場はドルが弱含み。昨年7月28日以来の140円割れを示現する局面も観測されている。

-

米ドル(USD)の記事

Edited by:山中 康司

2024.09.16

ドル円 FOMCでどちらにも動きうるが円高トレンド継続(週報9月第3週)

先週のドル円も前週に続いて、ほぼ週初高値、週末安値の一週間となりドル安・円高トレンドを強める一週間となりました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。