想定線の結果で動意薄、ユーロ・円は緩やかなユーロ安円高が継続

【今回のポイント】

〇 想定通り政策金利は0.25%引き下げ

〇 追加利下げに関しても想定通りの「データ次第」

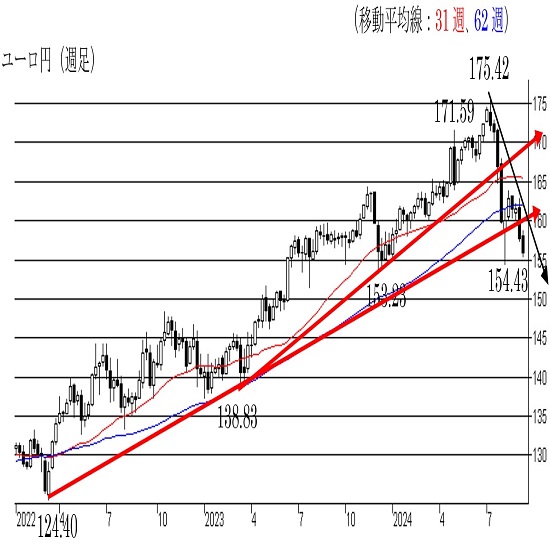

〇 7月11日の175円95銭がユーロ高円安のピーク

【ECB理事会の結果】

欧州中央銀行(ECB)理事会は、主要政策金利を0.25%引き下げた。今年3月に決定した運用枠組み見直しにもとづくスプレッドの縮小も実施したことで、預金ファシリティー金利は現在の3.75%から3.50%に引き下げられ、政策金利(主要リファイナンス・オペ金利)および限界貸出ファシリティー金利(オーバーナイト貸し出し、翌日返済)はそれぞれ3.65%および3.90%に引き下げられる。以前の政策金利は4.25%だったが、スプレッドの縮小実施によって3.65%となったが、政策金利引き下げ幅はあくまでも0.25%である。

声明では、ユーロ圏のインフレ率はなおも高水準で推移しており、賃金は依然として上昇し続けているとしたが、企業の利益が労働コストの圧力を部分的に吸収しており、賃金上昇がインフレに与える影響を緩和しつつある。

一方、金融環境は厳しく、脆弱な個人消費と投資活動を反映して景気は依然として低迷しており、ECBのエコノミストは2024年のユーロ圏の経済成長率を0.8%、2025年を1.3%、2026年を1.5%と予測。これは6月の前回予想からそれぞれ0.1ポイントの下方修正となった。また、ECB理事会は適切な制限水準と期間を決定するために引き続きデータ依存で、会合毎のアプローチを行うとした。政策金利引き下げも今後の見通しもほぼ市場コンセンサス通りの内容だった。

ラガルドECB総裁は記者会見で下記のような発言をした。

「決定は全会一致だった」

「我々は引き続きデータに依存している」

「我々の経路は、方向としては低下していくことが明らかだが、回数も幅も事前に決まってはいない」

「10月17日まで5週間というのは、過去の間隔と比べると比較的短い」

「我々はデータに依存し、会合毎に決定を行う」

「25年の下半期にインフレ率が目標に到達するというベースラインの見通しを基準に、ベースラインの変化を観察し、どの程度利下げを続けるべきか、十分に制限的なのかを決定する」

「我々は、このリスクには明らかに注意を払わなければならず、それは目標が2%安定である理由であり、戦略見直しで提示したように中期的には対称でなければならず、引き続き完全に妥当である」

「ドイツ経済の減速はブンデスバンクにより予想され、またECBでも予想していたし、ユーロシステム全体で共有されている」

「成長率見通しの下方修正は、インフレが大幅に低下し、所得が増加しはじめたのに、回復期待があった消費が回復しなかったことによる」

【市場の反応】

市場コンセンサス通りの内容だったこともあり、ユーロは対円で156−57円台、対ドルでは1.10ドル水準とともに小動き推移となった。日銀関係者の発言が「タカ派」な内容が相次いだことで年内利上げ実施を織り込む動きが強まっており、円は主要通貨に対して総じて買われている。とくに17−18日の米連邦市場公開委員会(FOMC)にて米連邦準備制度理事会(FRB)は4年半ぶりに利下げを実施する見通しが確実視されており、ドルは対円で年初来安値を更新。FRBが大幅な利下げを実施するといった思惑も強まっていることで、ユーロより、ドルや円の動向に関心が集まっている。

【今後、ユーロはどう動く?】

為替市場では、上記の通りドルが対円で年初来安値を更新したが、ユーロは対円で8月5日につけた安値154.40円に到達していない。ただ、じりじりと下落していることで、年初来安値を更新するのは時間の問題のような状況だ。

ECB理事会は明確な利下げスケジュールを公表していないが、今回、26年までの経済成長率見通しを下方修正したこともあり、断続的な利下げ実施を続ける方針は間違いなさそうだ。今後、エネルギー価格等に左右されがちなインフレ指標や、小売売上高など様々なデータを確認して利下げ実施のタイミングを計るわけだが、日欧金利差縮小の方向性が明確なことから、ユーロ安円高の地合いは続く。

今会合を受けて、7月11日につけたユーロ・円の175円95銭という水準が、長期的なユーロ高円安トレンドのピークと判断する。今後、少なくても2025年にかけては、ユーロ安円高の地合いは続くだろう。

【2024年スケジュール】

※米国は現地時間を記載しているので、金利発表及び記者会見は日本時間翌日未明

日銀金融政策決定会合(日銀会合)

1月22日−23日(経済・物価情勢の展望)・・・現状の金融政策を維持

3月18日−19日・・・マイナス金利の解除、YCC終了、ETF等の買い入れ終了

4月25日−26日(経済・物価情勢の展望)・・・現状の金融政策を維持、展望レポート見通し引き上げ、記者会見後は円全面安の展開

6月13日−14日・・・国債買入額を引き下げる方針を決定、詳細は7月に公表

7月30日−31日(経済・物価情勢の展望)・・・国債買入額の減額と利上げ実施を発表

9月19日−20日

10月30日−31日(経済・物価情勢の展望)

12月18日−19日

米連邦公開市場委員会(FOMC)

1月30日−31日・・・4会合連続で金利据え置き

3月19日−20日・・・5会合連続で金利据え置き、パウエルFRB議長は、年内利下げの可能性を再表明

4月30日−5月1日・・・6会合連続で金利据え置き、パウエルFRB議長はややハト派な発言

6月11日−12日・・・7会合連続で金利据え置き、24年利下げ回数は3回から1回に修正

7月30日−31日・・・8会合連続で金利据え置き、9月利下げ実施を示唆

9月17日−18日

11月 6日− 7日

12月17日−18日

欧州中央銀行理事会(ECB理事会)

1月25日・・・現状の金融政策を維持、利下げの議論は時期尚早

3月 7日・・・現状の金融政策を維持、6月利下げ開始を示唆する発言

4月11日・・・現状の金融政策を維持、大きなサプライズが無い限り6月利下げ開始か

6月 6日・・・想定通り政策金利を0.25%引き下げ、追加利下げは明言せず

7月18日・・・金据え置きを発表、利下げ実施は「データ次第」

9月12日・・・政策金利0.25%引き下げ、今後の利下げスケジュールは「データ次第」

10月17日

12月12日

以上

オーダー/ポジション状況

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.12.21

南アランド円週報:『日米金融政策イベントを経て乱高下するも方向感を見出せず』(12/21朝)

南アランドの対円相場(ZARJPY)は、日米金融政策イベントを経て乱高下しつつも、方向感を見出すには至りませんでした(一目均衡表の雲の中で上下)。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.12.21

トルコリラ円週報『ドル円との連動相場が続く見通し。トルコ中銀は利下げサイクル開始か』(12/21朝)

トルコリラの対円相場は、12/3に記録した約2ヵ月ぶり安値4.27円(10/4以来の安値圏)をボトムに切り返すと、今週後半にかけて、一時4.50円まで急伸しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.12.21

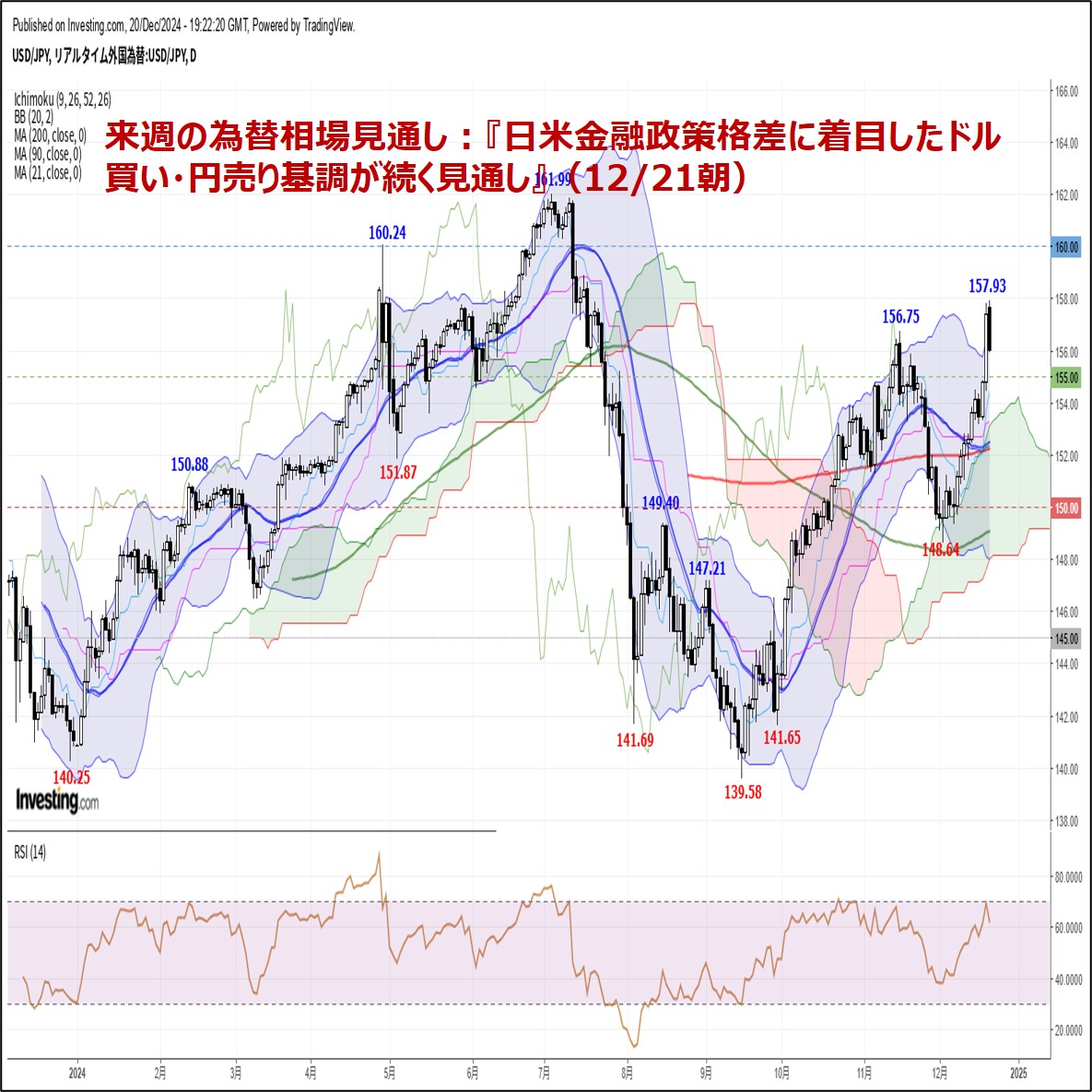

来週の為替相場見通し:『日米金融政策格差に着目したドル買い・円売り基調が続く見通し』(12/21朝)

ドル円は12/3に記録した約2カ月ぶり安値148.64(10/11以来の安値圏)をボトムに反発に転じると、今週は一時157.93(7/17以来の高値圏)まで急伸しました。

-

ユーロ(EUR)の記事

Edited by:山中 康司

2024.09.16

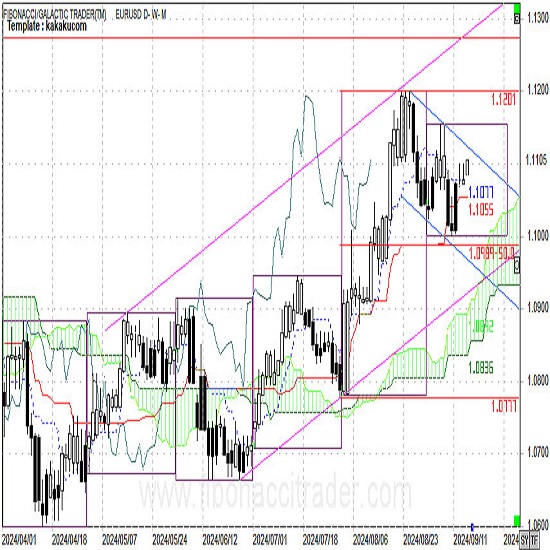

ユーロ ユーロドルは横方向もみあいか(週報9月第3週)

先週のユーロドルはECB理事会まではユーロ売りの動き、理事会後は買い戻しとなり、一週間を振り返ると行って来いの値動き。

-

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。