『中国経済の回復期待を背景に南アランドも底堅さを取り戻す展開』

〇今週の南ア円、週明け早々に週間安値7.37をつけた後、週後半にかけ週間高値7.53まで上昇

〇南ア指標の改善、中国のPMIの予想外の良化、金・プラチナ価格の持ち直しがサポート

〇南ア円、日足の転換線や基準線、ボリンジャーミッドバンドや21日移動平均線を上抜け地合い好転

〇但し、上方には、一目均衡表の分厚い雲が待ち構え、上昇容易でないか

〇ファンダメンタルズは、南アフリカランドの悪材料が増えつつある

〇引き続き、南アランド円相場の下落をメインシナリオとして予想

〇来週の予想レンジ(ZARJPY):7.30ー7.60

今週のレビュー(2/27−3/3)

今週の南アフリカランド円相場(ZARJPY)は、週初7.41円で寄り付いた後、(1)金融活動作業部会(FATF)による南アフリカのグレーリスト(強化監視対象国・地域)追加決定や、(2)米FRBによる金融引き締め再加速観測(南アフリカから米国への資金流出懸念)が重石となり、週明け早々に、週間安値7.37円まで下落しました(南アランドの対ドル相場は翌2/28に年初来安値更新)。しかし、売り一巡後に下げ渋ると、(3)南ア10ー12月期失業率(結果32.7%、前回32.9%)の4四半期連続改善や、(4)南アフリカの主要貿易相手国である中国の2月製造業・非製造業PMIの力強い結果、(5)南アフリカの主要産品である金・プラチナ価格の持ち直し(南アフリカの交易条件改善期待)、(6)対主要通貨での円売り圧力(ドル円・クロス円急伸→南アランド円連れ高)が支援材料となり、週後半にかけて、週間高値7.53円(2/6以来の高値圏)まで反発しました。もっとも、買い一巡後に伸び悩むと、引けにかけて反落し、本稿執筆時点(日本時間3/4午前2時30分現在)では、7.49円前後で推移しております。

来週の見通し(3/6−3/10)

南アランドの対円相場は、2/10に記録した年初来安値7.30円をボトムに反発に転じると、今週後半にかけて、約1ヵ月ぶり高値となる7.53円まで上昇しました。この間、日足・ローソク足が一目均衡表転換線や基準線、ボリンジャーミッドバンドや21日移動平均線を上抜けした他、4時間足ベースで強い買いシグナル(一目均衡表三役好転や短期線と長期線のゴールデンクロス)が成立するなど、テクニカル的に見て、地合いの好転が意識されます。但し、上方には、一目均衡表の分厚い雲が待ち構えているため、ここからの更なる上昇は容易では無いと考えられます(一巡後の反落リスクに要警戒)。また、ファンダメンタルズ的に見ても、(1)電力危機に端を発した南アフリカ経済の先行き懸念や、(2)南アフリカの政治不安(2/22に即日退任が決定した国営電力会社エスコムの前CEOアンドレ・ド・レイタ氏はインタビューの中で与党アフリカ民族会議がエスコムを巡る不正に関わっていたことを暴露→与党アフリカ民族会議の支持率低下→治安悪化懸念)、

(3)米FRBによる金融引き締め再加速の思惑(米金利上昇に伴う新興国から米国への資金流出懸念)、(4)南アフリカの財政収支・貿易収支の悪化懸念(今週発表された財政収支・貿易収支は共に赤字額が予想比拡大)、(5)南アフリカの格下げ懸念(大手格付会社フィッチやムーディーズは前週、南アフリカの格下げリスクについて言及)、(6)金融活動作業部会(FATF)による南アフリカのグレーリスト追加決定など、南アフリカランドの悪材料が増えつつあります。以上を踏まえ、当方では引き続き、南アランド円相場の下落をメインシナリオとして予想いたします。尚、来週は南アフリカの第4四半期実質GDP(3/7)を皮切りに、第1四半期BER企業信頼感指数 (3/8)や、第4四半期経常収支(3/9)が予定されております(市場予想を下回る場合には、南ア経済の悪化懸念を通じて南アランドにもう一段下落圧力が加わる恐れあり)。

来週の予想レンジ(ZARJPY):7.30ー7.60

注:ポイント要約は編集部

南アフリカランド円日足

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.07.27

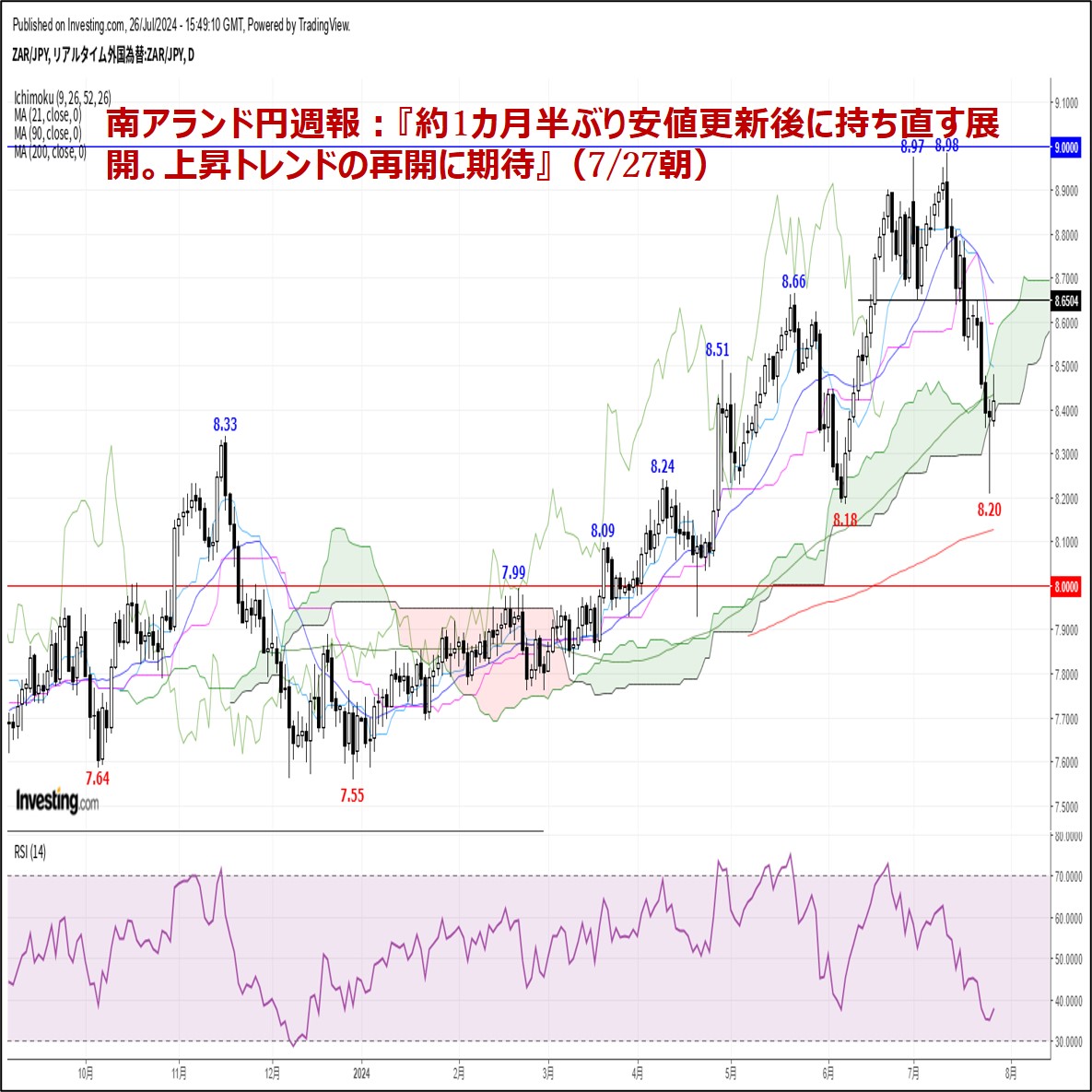

南アランド円週報:『約1カ月半ぶり安値更新後に持ち直す展開。上昇トレンドの再開に期待』(7/27朝)

南アランドの対円相場(ZARJPY)は、7/11に記録した高値8.98円をトップに反落に転じると、今週後半にかけて、約1カ月半ぶり安値となる8.20円まで急落しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.07.27

トルコリラ円週報『ムーディーズによる格上げやトルコ中銀のタカ派姿勢継続がリラを下支え』(7/27朝)

トルコリラの対円相場は、7/3に記録した高値4.99円をトップに反落に転じると、今週後半にかけて、約4カ月ぶり安値となる4.59円まで急落しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.07.27

来週の為替相場見通し:『日米金融政策イベント通過後のドル買い・円売りトレンド再開を想定』(7/27朝)

ドル円は7/3に記録した約38年ぶり高値161.99をトップに反落に転じると、今週後半にかけて、一時151.94まで急落しました

-

南アフリカランド(ZAR)の記事

Edited by:山中 康司

2023.03.06

ランド円ショートコメント(23/3/6)

先週のランド円は、安値が7.36レベル、高値が7.51レベルと、予想に反してランド高の動きとなりました。

-

南アフリカランド(ZAR)の記事

Edited by:山中 康司

2023.02.27

ランド円レポート月曜版(23/2/27)

先週のランド円は、安値が7.30レベル、高値が7.43レベルと、前週のレンジ内で予想レンジよりもかなり狭いわずか13銭幅での取引となりました。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。