米12月消費者物価指数(CPI)予想

本日(12日)、米国12月消費者物価指数(CPI)が公表されます。

前回11月時は予想をやや下回る結果になりましたが、相場は大きく反応しました。発表前のドル円は137円30銭絡みで推移していましたが、発表後は134円66銭まで急落し、135円59銭で引けました。翌日開催のFOMCでは利上げ幅を縮小しましたが、ドットプロットでは2023年利上げ上限が上方修正されたことで反発しました。この時点では、まだ米国利上げに関する材料には一喜一憂していました。しかしながら、翌週には日銀のYCC幅拡大政策で、実質引き締めとの観測に大幅円高となり、現在は日米の金利動向に市場の目が移っています。

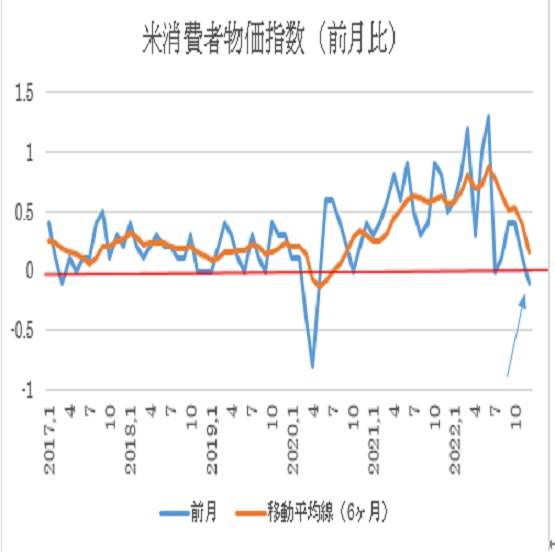

さて、今回12月のCPI予想は一段とインフレが軟化する見通しになっています。特に全体の前月比は▼0.1%となり、2020年5月以来の前月比マイナス予想になっています。下図(1)を見ると、赤い横線(ゼロ)以下になりました。また(2)のインフレ・コアを見ると、昨年9月を高値に順調にインフレが低下しています。FRBのインフレ指標としているPCEコアも11月時点4.7%で、もし今回のCPIが予想通りなら、今月27日発表予定の12月PCEコアも下がる見込みとなります。FRBの2023年のPCEコア予想は3.5%(緑)ですので、現状その差はまだ大きいですが、流れは下降トレンドになっているので、FRBの利上げは年央までの見方は肯けます。

このインフレ低下のトレンドに対するFRBの議論は2月1日のFOMC待ちになります。FRB委員の意見では、概ね2023年にFFレートを5%越えにし、そのままキープの見方が多いので、今年はこの考え方がどの様に変わっていくのかをCPIやPCE見ながらの相場になります。

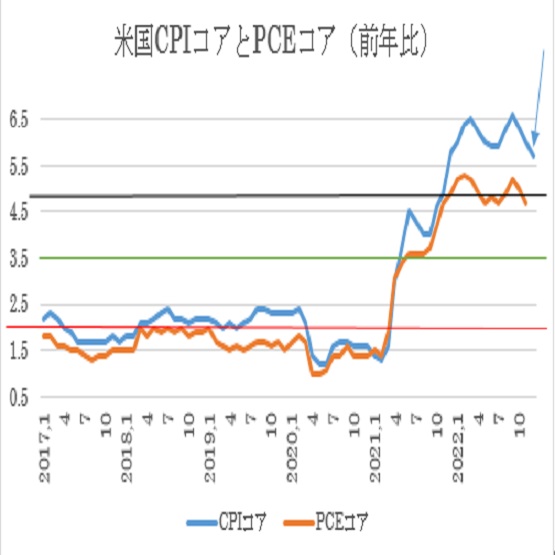

消費者物価指数

2023年1月12日9時現在予想

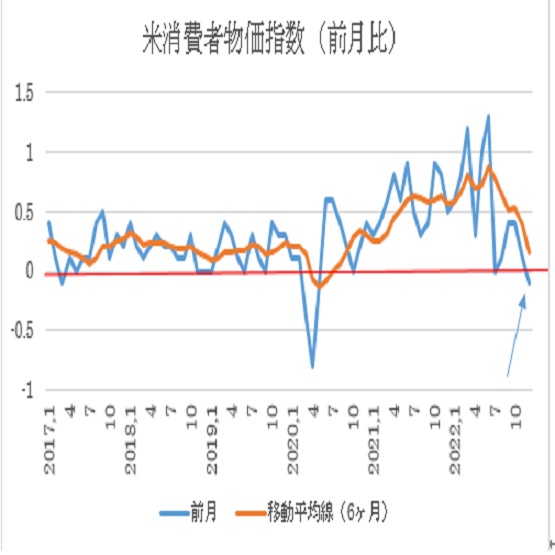

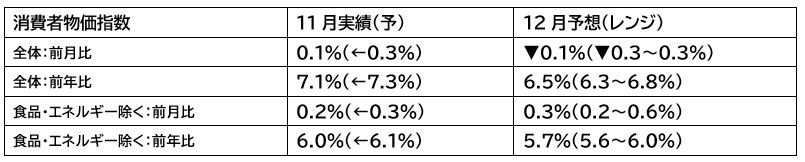

(1) 米国消費者物価指数全体(CPI)前月比ベース推移

(青い矢印は今回の予想値、赤はゼロ)

上記チャート(1)を見ると、オレンジ色の移動平均線は下降トレンドを継続し、今回0.15%までになっています。青の前月比はまだオレンジ色の移動平均線を下回っているので、このまま下降トレンドは継続の見方になります。

一方で、下記チャート(2)では赤(2%)の横線がFRBインフレ目標値(=オレンジ色のPCEコア)、黒が昨年12月公表済のFRB12月予想(2022年末PCEコア)数値の4.8%です。緑が2023年末のFRB見通し3.5%になっています。今年はこの緑に近づくか、また3ヶ月毎のFRB見直しでどの様に修正されるかを見ていくことになります。

(2)米・CPIコア(青)とPCEコア(オレンジ)の前年比ベースの推移

(赤はFRBのインフレ目標値2%、黒はFRB12月時の2022年末予想PCEコア4.8%、緑は同2023年末PCEコア3.5%、青の矢印は今回予想値)

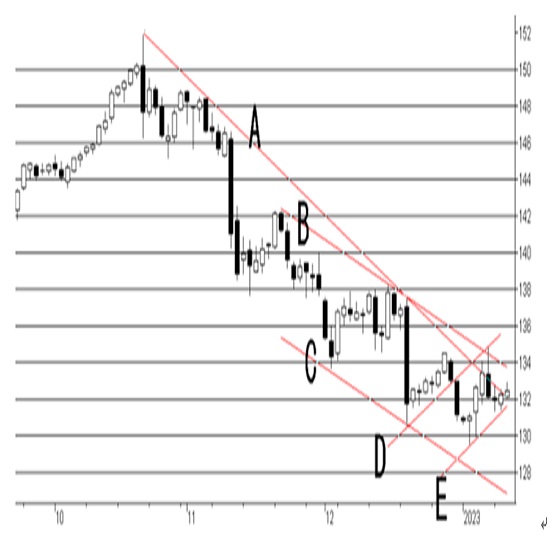

下図はドル円の日足チャートです。先週金曜日の失業率時に添付したチャートの続きになります。前回のチャートから、結局10月21日高値からの抵抗線A(=132円20銭)を上抜けましたが、11月22日高値からのB(=133円90銭)とそこから平行に下したC(=127円00銭)のドル安トレンドライン内で推移しています。この間の高値は金曜日に134円77銭までありましたが、12月21日底値からのサポートDが切れた後の抵抗線が丁度その上値ポイントになりました。

現在のスポットは1月3日底値からのサポートE(=131円50銭)にあり、まさしくサポートラインの強さを探っている最中となっています。もし今日以降の日足でEを切れてくれば、BとCのトレンドライン内で下限を模索する流れになります。サポートとしては131円30銭、131円00銭〜10銭、130円60銭、129円90銭〜130円の順にあります。上値はA内にも再度入り込み目先の抵抗線、そしてBが次の抵抗線になります。

(1月12日11:00 1ドル=131円69銭)

オーダー/ポジション状況

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:田代 昌之

2024.09.09

南アフリカランドWeekly 8月9日以来の8.0円割れ、9月会合への期待感が下支えか(24/9/9)

先週のランドは、弱い経済指標に加え、円が主要通貨に対して全面高となったことも影響し、8月9日以来となる8円台割れとなった。

-

ユーロ(EUR)の記事

Edited by:川合 美智子

2024.09.09

ユーロ円 テクニカル週報(2024年9月第2週)

直近の週足を見ると、安値圏で引ける陰線引けとなり大きく反落して引けています。

-

トルコリラ(TRY)の記事

Edited by:田代 昌之

2024.09.09

トルコリラWeekly 景気後退懸念強く史上最安値更新、4円割れを意識か(24/9/9)

トルコリラは史上最安値を更新、4.1663円まで下落した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2023.01.12

米消費者物価の発表注目、荒っぽい変動も(1/12夕)

12日の東京市場はドルが弱含み。一時131.30円台と、週明け9日安値(131.31円)をうかがう局面も観測されていた。

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。