ドル円の上昇基調を見ながらの展開だが、3〜4か月周期のピークにも注意

〇トルコリラ円、4/22は8.74から8.68の取引レンジ、戻り高値切り下げる展開

〇対ドル、4/13からジリ安基調、23日早朝終値14.73

〇トルコ、同国空域でのロシア行動規制発表、停戦協議仲介に向け努力する姿勢も示す

〇4/28発表の年末インフレ率予想、高止まりとの見方大勢

〇今週は3月貿易収支、1-3月期観光収入など発表予定、5/5には物価上昇率発表

〇8.70以上での推移中は上昇余地ありとし、8.83超えからは8.90前後を試すとみる

【概況】

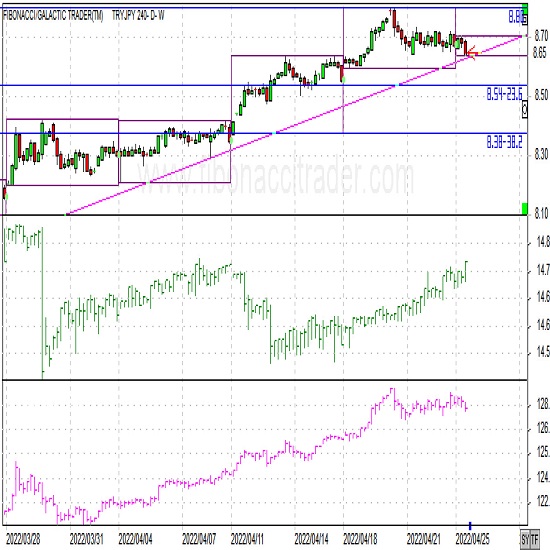

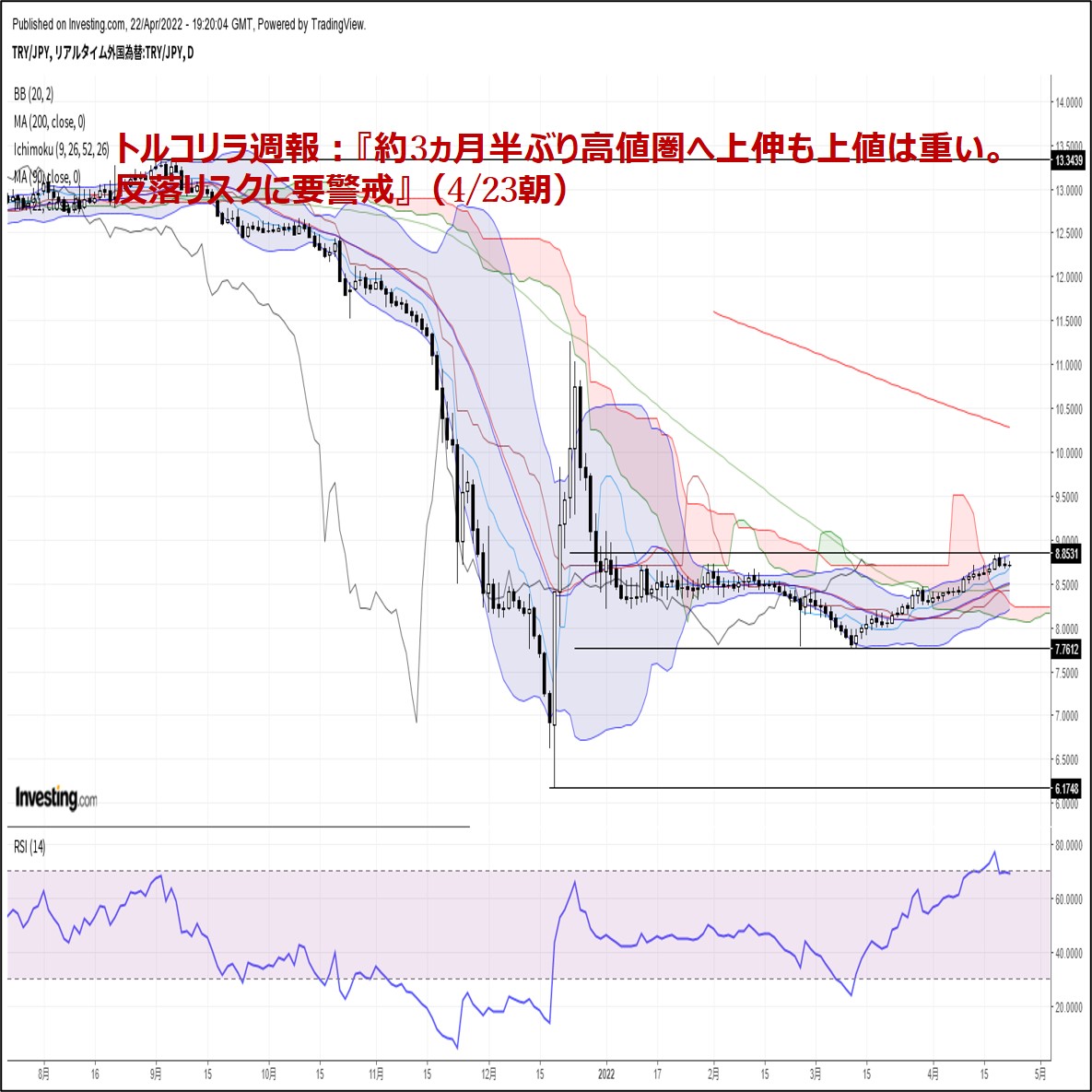

トルコリラ円の4月22日は8.74円から8.68円の取引レンジ、23日早朝の終値は8.72円で前日終値と変わらずだった。

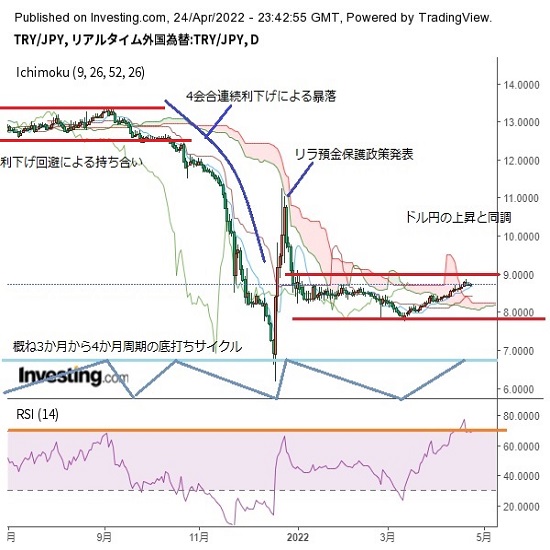

ドル円の歴史的な上昇にトルコリラ円も乗じて3月11日から上昇基調に入り、ドル円が4月20日朝に129円台に到達したところで8.83円へ高値を切り上げたが、ドル円が高値警戒感からの調整売りで4月20日深夜に127.44円へ下落した場面で8.68円へ下落した。その後はドル円がジリ高で戻したものの勢いがやや鈍く、ドル/トルコリラでのドル高リラ安基調が続いたためにドル円が22日深夜に一時129円台を付けるなど戻り高値を切り上げたのに対してトルコリラ円は22日午後に20日深夜安値をわずかながら割り込み、21日昼から22日深夜にかけては戻り高値を若干切り下げる展開でやや上値が重くなっている。

週間では前週末4月15日終値の8.63円から0.09円の円安リラ高となり、週間足は6週連続の陽線引けとなった。

【対ドルでは4月13日からのジリ安続く】

ドル/トルコリラの4月22日は14.76リラから14.66リラの取引レンジ、23日早朝の終値は14.73リラで前日終値の14.70リラからは0.03リラのドル高リラ安だった。

米連銀によるインフレ対策としての金融引き締め姿勢が強まり5月3-4日の次回FOMCにおける0.50%利上げと量的金融引き締め開始見込みにより米長期債利回り上昇基調が継続、上海のロックダウン長期化やロシア制裁による景気減速への懸念等を背景にNYダウが一時千ドル安を超える急落となったが、為替市場ではドルストレートにおけるドル高感が強まっており、22日はユーロやポンド、豪ドル等の下落が目立った。

新興国通貨でも南アランド、ブラジルレアル、メキシコペソ等が下落しており、主要国の金融引き締めによる投機マネーの還流が新興国やコモディティ通貨への圧迫要因となってきている印象だ。

ドル/トルコリラは週間では前週末の4月15日終値14.63リラから0.10リラのドル高リラ安となった。

【ウクライナ停戦へのトルコの努力は続く】

3月29日にトルコのイスタンブールでロシアとウクライナの対面による停戦交渉が行われた際には停戦合意への進展があったと報じられたが、その後はキエフ近郊等での大量の死者発見報道等による欧米のロシア批判とウクライナ側の態度硬化及びロシアの強固な戦争継続姿勢により停戦協議は実質的に棚上げ状態となっている。

トルコはロシアとウクライナ両国との関係が深く、NATOに加盟しながらもロシア製ミサイルシステムを導入するなどロシアとのチャンネルを持ち、欧米等によるロシア制裁へも参加せずに停戦協議への支援国としてプレゼンスを高めたいところだ。

トルコのチャブシオール外相は4月23日にシリア行きのロシアの民間・軍用機のトルコ空域での飛行禁止を発表し、ロシア側もこれを受け入れた。経済制裁に参加しない中にあってトルコによるロシアへの行動規制としては最も強い行為となる。一方で外相は4月20日に「NATOの中には交戦継続によるロシアの弱体化を念頭に停戦を望まない国がある」と述べて欧米による武器支援等が停戦合意を遅らせていると批判した。

ロシアの戦争継続意思は固く解決のめどは立たないものの、トルコのエルドアン大統領は4月22日に「近いうちにプーチン、ゼレンスキー両大統領と電話会談を行いたい」と述べて仲介に努力する姿勢を示している。

トルコにとってはウクライナ軍に採用されているトルコ製の軍事ドローンの威力が高評価されていることが軍需産業的にはプラスだが、それ以外は物流・通商支障とインフレ深刻化により悪影響度合いが大きい。地政学的な近さや周辺の紛争地における緊張感を高めかねない状況にも神経をとがらせるところだ。

【トルコのインフレは年末でも高止まり予想】

4月22日のロイターによるトルコの年末インフレ率見通しについてのエコノミスト調査結果は消費者物価上昇率の前年比が55.5%となり、1月調査時の26.8%から大幅な上昇修正となった。

トルコ中銀による四半期毎の年末インフレ率予想は4月28日に発表されるが、前回の1月27日発表では23.20%だった。

トルコの3月消費者物価上昇率は61.14%へと上昇、コア指数でも48.4%となり、生産者物価上昇率は114.97%に達している。トルコ中銀は年後半へインフレ率がある程度収まるとの見方をしているものの、ウクライナ戦争・ロシア制裁によるインフレ深刻化はまだ続き、新たなリラ暴落が回避されたとしても高インフレは継続的との見方が大勢だ。実勢での消費者物価上昇率はすでに100%を超えているという指摘もある。

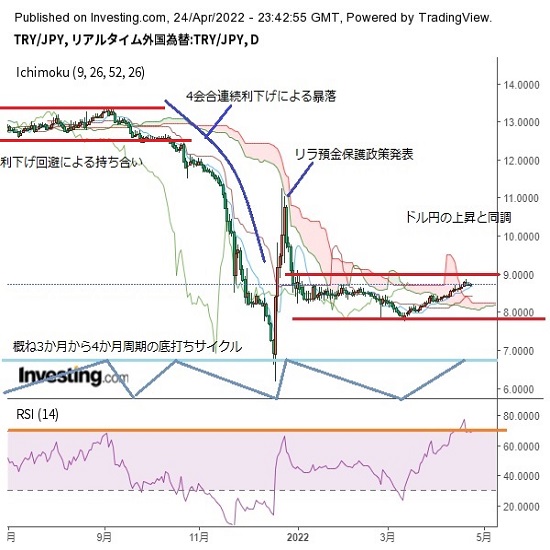

【日足一目均衡表・サイクル分析と中勢のポイント】

概ね3か月から4か月周期の高値・安値形成サイクルでは3月11日安値で直近のサイクルボトムを付けて上昇期に入った。4月20日に8.83円へ上昇したところから20日夜に8.68円まで下落し、その後は戻り高値を切り下げる展開が続いているのですでにこのサイクルのピークを付けた可能性があるため、8.68円割れから続落に入る場合は弱気サイクル入りを疑うが、8.68円前後で下げ止まるうちは8.77円超えからもう一段高へ上昇する余地も残るところだ。

8.68円割れから続落に入る場合は4月20日高値を直近のサイクルトップとした弱気サイクル入りと仮定して6月にかけて下落期入りとなり安値試しを続けて3月11日安値に迫ってゆく可能性があると注意する。

日足の一目均衡表では、4月11日に遅行スパンが実線を上抜く好転に入り、4月19日には先行スパンからも上抜けている。4月25日午前時点も両スパンそろっての好転を維持しているので遅行スパン好転中は上昇余地ありとするが、新たな高値更新へ進めずに8.68円を割り込んで続落に入る場合は9日転換線が下向きへ変化を始め、26日基準線の8.41円割れを目指す可能性が出てくると注意する。

日足の相対力指数は4月19日に77ポイントまで上昇しており、昨年12月23日への反騰時や昨年9月1日高値時には届かなかった70ポイントを超えたが、その後はやや失速気味となっている。日足レベルでは60ポイント以上を維持するうちは上昇再開余地ありとし、相場が高値を更新する際に指数のピークが切り下がる弱気逆行が見られる場合は弱気転換注意とし、60ポイント割れからは下落期に入る可能性が高まるとみる。また70ポイント台後半まで上昇した後のため弱気逆行を見せないまま低下に転じる可能性も考えておく必要があると思われる。

相場動向を左右する当面のポイントとしては、(1)4月28日の日銀金融政策決定会合と黒田総裁会見からのドル円動向、(2)5月3-4日の米連銀FOMCが迫る中での米長期債利回り動向とドルの強弱、(3)金融市場全般的な市場心理としては今週のグーグルやメタ(フェイスブック)、アップル、ツイッター等のIT・SNS関連決算によるNYダウの動向等が重要になってくる。

(4)またウクライナ情勢では5月9日のロシア戦勝記念日へ向けてロシア軍の軍事攻勢が強まる可能性とそれに対する欧米の制裁拡大動向、(5)トルコ自身としては4月29日の貿易収支と観光収入等を見ながら5月5日の物価上昇率発表へ向かうという状況だ。

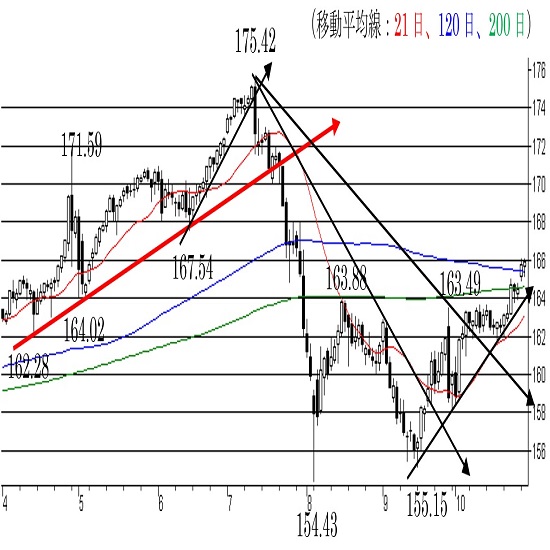

以上を踏まえて中勢(向こう1〜3週間)のポイントを示す。

(1)当初、8.68円を下値支持線、8.83円を上値抵抗線とする。

(2)8.70円以上での推移か一時的に割り込んでも切り返すうちは上昇余地ありとして8.83円超えからは8.90円前後を試すとみる。8.90円前後は売られやすいと注意するが、上昇が勢い付く場合は9.00円試しへ上値目途を引き上げる。

(3)8.68円割れから続落に入る場合は8.60円前後への下落を想定するが、下げ足が早まる場合8.50円前後へ下値目途を引き下げる。また8.60円以下での推移が続き始める場合は概ね3か月から4か月周期のサイクルにおける下落期入りとみて先行きは8.30円、8.20円を順次試してゆく流れと考える。

【当面の主な予定】

4月25日

16:00 4月 製造業景況感 (3月 108.5)

16:00 4月 設備稼働率 (3月 95.7)

4月28日

16:00 4月 経済信頼感指数 (3月 95.7)

20:00 トルコ中銀 年末予想インフレ率 (1/27時点 23.2%)

20:00 週次 外貨準備高 4/22時点

4月29日

16:00 3月 貿易収支 (2月 -78.8億ドル)

16:00 4月 イスタンブール製造業PMI (3月 49.4)

16:00 1-3月期 観光収入 (10-12月 76.3億ドル)

17:00 3月 観光客数 前年比 (2月 186.5%)

5月5日

16:00 4月 消費者物価指数 前月比 (3月 5.46%)

16:00 4月 消費者物価指数 前年同月比 (3月 61.14%)

16:00 4月 消費者物価コア指数 前年同月比 (3月 48.4%)

16:00 4月 生産者物価指数 前月比 (3月 9.19%)

16:00 4月 生産者物価指数 前年同月比 (3月 114.97%)

16:00 4月 イスタンブール製造業PMI (3月 49.4)

注:ポイント要約は編集部

関連記事

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.10.30

ドル円 基本は明日以降の材料にらみ、レンジ取引か(10/30夕)

東京市場はレンジ取引。153円台前半、40ポイントほどの小動きだった。

-

米ドル(USD)の記事

Edited by:編集人K

2024.10.30

ドル円、153円台前半で方向感に欠ける動き (10/30午前)

30日午前の東京市場でドル円は153円台前半でのもみ合いに終始。

-

ユーロ(EUR)の記事

Edited by:川合 美智子

2024.10.30

ユーロ円 上値トライの流れが継続(24/10/30)

昨日の海外市場では、対ドルでユーロが堅調に推移する中、ユーロ/円は165円台後半に戻して引けました。

-

トルコリラ(TRY)の記事

Edited by:山中 康司

2022.04.25

トルコリラ円ショートコメント(22/4/25)

ドル円での円安進行とその調整の動きが、ストレートにトルコリラ円での円の動きにも反映した一週間でした。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2022.04.23

トルコリラ週報:『約3ヵ月半ぶり高値圏へ上伸も上値は重い。反落リスクに要警戒』(4/23朝)

トルコリラの対円相場は3/11に記録した約2ヵ月半ぶり安値7.76円をボトムに反発に転じると、今週半ばにかけて、1/4以来、約3ヵ月半ぶり高値となる8.85円まで急伸しました。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。