米雇用統計から急落後のリバウンドは鈍い

〇昨日のドル円、日経平均の上昇等を見てやや戻したが夕刻高値109.94止まりで110円に届かず

〇8/19以降、騰落値幅1円弱での推移続く、24日以降はやや底上げ型の持ち合い

〇109.40を割り込めば持ち合い下放れ、留まるうちは上値抵抗線の来る110.50前後を試す可能性も

〇米連銀は物価上昇の上ブレ継続リスクを警戒、14日の米8月消費者物価指数等も動意づくきっかけに

〇6日夕高値109.94超えからは110.20前後への上昇を想定、110.20以上は反落警戒

〇109.70割れからは下向きとして3日夜安値109.58試し、割り込めば109円台序盤を目指す流れ

【概況】

9月6日は米国市場がレーバーデーの祝日で休場。欧州市場も夜には主要経済指標の発表なく、先週末の米雇用統計からの乱高下を通過してイベント的には一服感のあるところで手掛かり難、様子見での推移だった。

ドル円は米雇用統計後の下落で3日深夜に109.58円まで下げたものの8月31日深夜安値109.57円割れには至らず、6日の日中は日経平均の上昇等を見てやや戻したが夕刻高値109.94円止まりで110円に届かず、3日夜の急落分解消には至らずにその後はややジリ安の推移となっている。

【8月16日夜安値以降、やや右肩上がりで1円弱の値幅での持ち合い】

8月16日夜に109.10円を付けて7月2日高値111.65円以降の安値を付けたところからはやや右肩上がりながら、8月19日昼高値で110.22円を付けた後は騰落値幅としては1円弱での推移が続いている。戻り高値を8月27日夜高値110.26円から9月1日夕高値110.41円へと若干切り上げつつ、安値は8月19日夜の109.47円、8月24日夜の109.40円、8月31日の109.57円、9月3日の109.58円と109.40円台までで踏み止まりつつ24日以降はやや底上げ型の持ち合いとなっている。

この持ち合い中の高値ラインとの平行チャンネルで下値支持線を描くと現在は109.40円前後に来ており、まだ持ち合いの範囲内だが、109.40円を割り込むと持ち合い下放れに入り8月16日夜安値109.10円試しへ進み、さらに底割れからは7月2日以降の下落が二段目に入り先安(ドル安円高)感が強まることにもなる。持ち合い範囲にとどまるうちは戻り高値切り上げへ進み、上値抵抗線の来る110.50円前後を試す可能性も残る。

【米連銀のスタンスは変わらない?】

9月3日夜の米雇用統計では非農業部門就業者数が予想外の低調さで前月比23万5000人増にとどまった。一方で失業率は5.2%へ低下(改善)し、物価上昇と雇用への需要拡大を反映して平均時給は前年同月比で4.3%へ上昇した。

米連銀内のタカ派とみられるウォラー理事は8月5日に「7月分と8月分の雇用が80〜100万人増なら9月FOMCでのテーパリング開始決定は可能」とし、8月6日の前回雇用統計が94.3万人増(今回は105.3万人増へ上方修正)だったことが8月6日から10日へのドル全面高を招き、ドル高基調は8月20日まで続いた。

今回の雇用統計ではウォラー理事の示した条件は満たされず、市場も9月21-22日のFOMCでの決定はないだろうと受け止めたようだが、米雇用統計での就業者増減は3か月程度拡大した後にいったん大きく低下することも多々繰り返されてきたため、次回雇用統計で就業者増加が顕著になり失業率も平均時給の改善も続くなら11月2-3日のFOMCでテーパリング開始決定、12月開始となる可能性がある。米連銀においては物価上昇の上ブレが続くリスクをかなり警戒している印象もあるため、9月14日の米8月消費者物価指数等も注目される動意付くきっかけになる可能性があると思われる。

こうした状況を踏まえると、8月20日を転換点として継続してきたドル安基調がさらに加速してゆくには推進力不足になってくるのではないかとも思われるが、テーパリングが始まったとしても債券等の購入は向こう1年間は続き、その後の利上げも早計には判断されないという流れならドル安継続へと市場心理も固まってくる可能性もある。そのあたりを今週の動きで見極めながら、ドル円としては持ち合いの継続からやや切り上げ型の高値を試しに向かうのか、持ち合い放れでドル安円高感を強めるのか、判断してゆくことになるのだろう。

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルにおいては、8月16日夜安値以降、8月19日夜、24日夜、31日夜とボトムを付けてきたが、31日夜安値から3日目となる9月3日夜安値で直近のボトムを付けて戻しに入っているところと思われる。高値形成期は9月1日夕高値を基準として9月6日夕から8日夕にかけての間と想定されるので既に6日夕高値でサイクルトップを付けた可能性もあるが、3日夜安値を割り込まないうちはまだ上昇余地も残る。109.70円割れからは弱気転換注意として9月3日夜安値109.58円試しとし、底割れからは次の弱気サイクル入りとして8日夜から10日深夜にかけての間への下落を想定する。

60分足の一目均衡表では3日夜安値からの反発で遅行スパンが好転したが6日夕高値を超えないと悪化に入る。先行スパンへ潜り込んでいるが上放れも下放れもしやすい位置にある。このため遅行スパン好転中は高値試し優先とし、先行スパンからの転落を回避するうちは遅行スパンが横ばい推移で悪化してもその後に好転するところからは上昇再開とするが、両スパン揃って悪化するところからは下落再開の可能性を踏まえて遅行スパン悪化中の安値試し優先とする。

60分足の相対力指数は50ポイントを挟んで中立的な揉み合いとなっている。60ポイント超えからは70ポイント台を目指す上昇へ向かいやすくなるとみるが、40ポイント割れからは下げ再開として20ポイント台への低下を伴う下落を想定する。

以上を踏まえて当面のポイントを示す。

(1)9月3日夜安値109.58円を下値支持線、9月6日夕高値109.94円を上値抵抗線とする。

(2)109.70円以上での推移中は上向きとし、109.94円超えからは110.20円前後への上昇を想定する。110.20円以上は反落警戒とするが、ドル高感が強まる場合は9月1日夕高値110.41円へ迫る可能性もあるとみる。また109.80円以上での推移なら8日も高値試しへ向かいやすいとみる。

(3)109.70円割れからは下向きとして3日夜安値109.58円試しとし、割り込むところからは109円台序盤(109.25円から109.00円)を目指す流れとみる。109.25円以下は買い戻しも入りやすいとみるが、109.58円以下での推移なら8日も安値試しへ向かいやすいとみる。

【当面の主な予定】

9/7(火)

休場 ブラジル(独立記念日)

未 定 (中) 8月 貿易収支・米ドル建て (7月 565.8億ドル、予想 510.5億ドル)

未 定 (中) 8月 貿易収支・人民元建て (7月 3626.7億元、予想 3463.0億元)

13:30 (豪) 豪中銀、政策金利 (現行 0.10%、予想 0.10%)

14:00 (日) 7月 景気先行指数CI速報値 (6月 104.1、予想 103.5)

14:00 (日) 7月 景気一致指数CI速報値 (6月 94.5、予想 94.3)

15:00 (独) 7月 鉱工業生産 前月比 (6月 -1.3%、予想 0.8%)

15:00 (独) 7月 鉱工業生産 前年同月比 (6月 5.1%、予想 5.1%)

18:00 (独) 9月 ZEW景況感 (8月 40.4、予想 30.0)

18:00 (欧) 9月 ZEW景況感 (8月 42.7)

18:00 (欧) 4-6月期 GDP確定値 前期比 (速報 2.0%、予想 2.0%)

18:00 (欧) 4-6月期 GDP確定値 前年同期比 (速報 13.6%、予想 13.6%)

18:30 (南) 4-6月期 GDP 前期比年率 (1-3月 4.6%、予想 2.5%)

18:30 (南) 4-6月期 GDP 前年同期比 (1-3月 -3.2%、予想 17.5%)

26:00 (米) 財務省3年債入札

9/8(水)

08:50 (日) 4-6月期 GDP改定値 前期比 (速報 0.3%、予想 0.4%)

08:50 (日) 4-6月期 GDP改定値 年率換算 (速報 1.3%、予想 1.6%)

08:50 (日) 7月 経常収支・季調前 (6月 9051億円、予想 2兆3000億円)

08:50 (日) 7月 経常収支・季調済 (6月 1兆7790億円、予想 1兆8508億円)

08:50 (日) 7月 貿易収支・国際収支ベース (6月 6485億円、予想 6345億円)

14:00 (日) 8月 景気ウオッチャー現状判断DI (7月 48.4、予想 45.2)

14:00 (日) 8月 景気ウオッチャー先行判断DI (7月 48.4、予想 46.2)

17:10 (豪)デベル豪中銀副総裁、オンライン会議で発言

23:00 (加) カナダ銀行 政策金利 (現行 0.25%、予想 0.25%)

23:00 (米) 7月 雇用動態調査(JOLT)

24:00 (英) ベイリー英中銀総裁、発言

26:00 (米) 財務省10年債入札

26:10 (米) ウィリアムズ・ニューヨーク連銀総裁、講演

27:00 (米) 米地区連銀経済報告(ベージュブック)

28:00 (米) 7月 消費者信用残高 前月比 (6月 376.9億ドル、予想 265.0億ドル)

※ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

南アフリカランド(ZAR)の記事

Edited by:照葉 栗太

2024.07.27

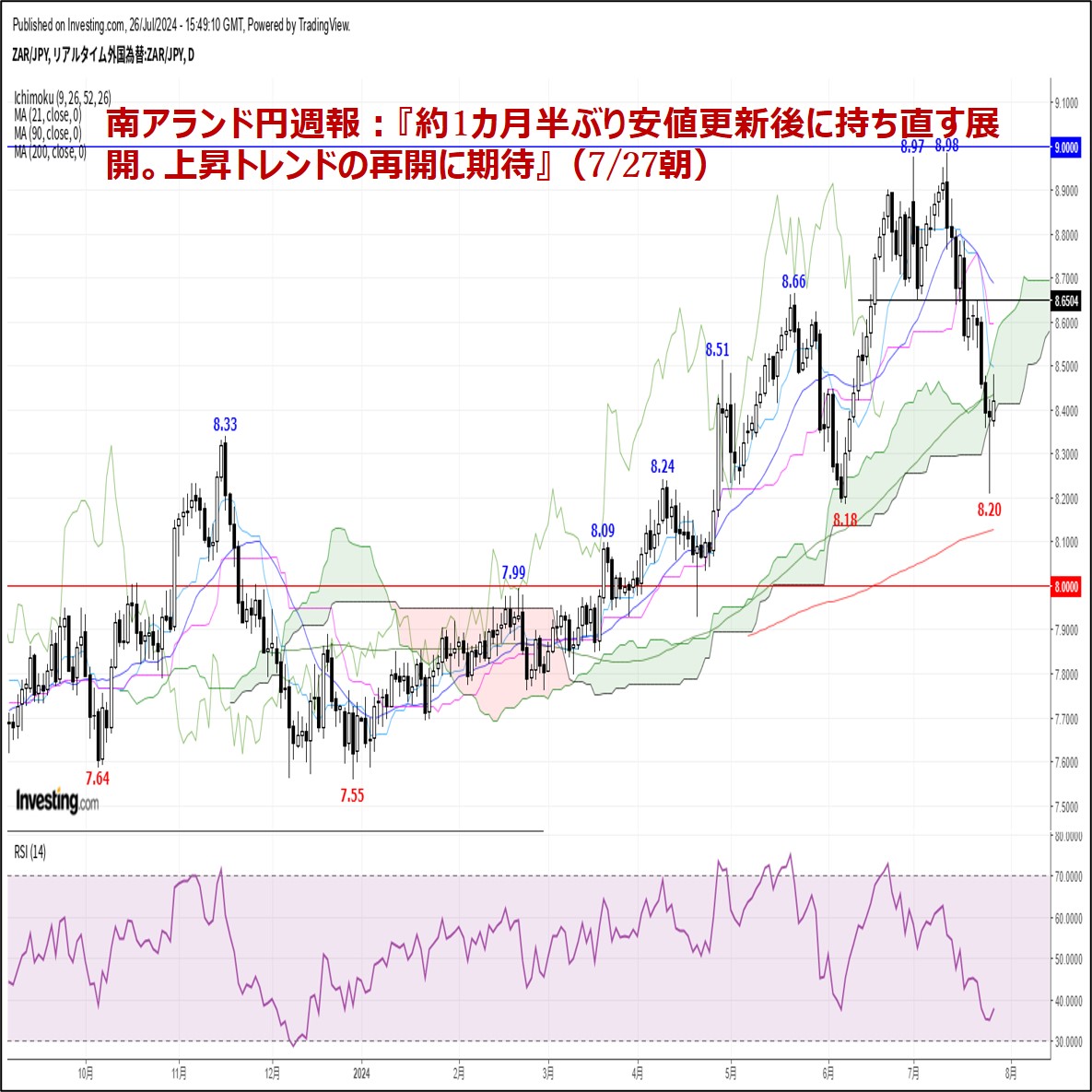

南アランド円週報:『約1カ月半ぶり安値更新後に持ち直す展開。上昇トレンドの再開に期待』(7/27朝)

南アランドの対円相場(ZARJPY)は、7/11に記録した高値8.98円をトップに反落に転じると、今週後半にかけて、約1カ月半ぶり安値となる8.20円まで急落しました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2024.07.27

トルコリラ円週報『ムーディーズによる格上げやトルコ中銀のタカ派姿勢継続がリラを下支え』(7/27朝)

トルコリラの対円相場は、7/3に記録した高値4.99円をトップに反落に転じると、今週後半にかけて、約4カ月ぶり安値となる4.59円まで急落しました。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.07.27

来週の為替相場見通し:『日米金融政策イベント通過後のドル買い・円売りトレンド再開を想定』(7/27朝)

ドル円は7/3に記録した約38年ぶり高値161.99をトップに反落に転じると、今週後半にかけて、一時151.94まで急落しました

-

-

米ドル(USD)の記事

Edited by:照葉 栗太

2021.09.07

ドル円、レーバーデーでカナダ及び米国勢不在の中、狭いレンジ内で膠着(9/7朝)

週明け6日(月)のドル円相場は狭いレンジ内で膠着。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。