週末夜に反騰、5月26日夜からの下げ一服だが、対ドルでのリラ安はぶり返し気味

〇トルコ円は5/26に16.05まで反騰、その後は下落に転じ15.64まで下押しするも15.80の高値圏で越週

〇トランプ記者会見を受けてのドル円の反騰が高値圏での越週の要因

〇イスタンブール100株価指数は5/15から5/29まで8連騰

〇トルコリラ売りドル需給緩和、復興期待で一段落、トルコ国内の感染拡大が峠を越えたことで持ち直しに

〇GDP、輸出等トルコの実体経済指標は顕著に悪化

〇パンデミックは世界全体の経済活動を停止・委縮させるもの、トルコも例外ではなく影響長期化を懸念

〇株式市場の楽観後退後の悲観のスパイラルトルコリラ売り再燃に注意

〇トルコ円15.46を割り込まないうちは上昇余地あり、15.90超えからは16円台を目指す16円台は反落警戒

〇15.64割れの場合15.46割り込むと中勢の下げ再開15.20、15.00、14.61を目指す流れに

【概況】

トルコリラ円は5月7日に14.61円まで下げて史上最安値を更新してから反騰入りとなり、5月8日から5月19日まで9連騰で戻した。5月26日夜には16.05円まで一段高したが、その後はドル円が持ち合いで膠着する中で対ドルでのリラ安がぶり返したことで再び下落に転じ、5月29日には夜間にかけてのドル円急落により15.64円まで続落した。しかし深夜にはドル円が反騰したために15.81円まで戻し、30日早朝にかけては15.70円台を中心にやや乱高下気味ではあったが高値圏を維持して15.80円で週を終えた。

ドル円は5月19日夜に108.07円を付けて5月7日以降の高値を更新した後は決め手に欠いて持ち合いにつかまっていたが、29日は米中対立懸念を背景に107.05円まで下落して持ち合い中の安値だった5月22日の107.29円を割り込んだ。しかし注目されたトランプ大統領による対中制裁に関する会見内容が予想程に厳しいものでなかったために下落していたNYダウが反騰に転じるとドル円も急反発となり、30日早朝には107.89円まで戻し、トルコリラ円の反騰に寄与した。

対ドルでのトルコリラは5月7日に7.27リラを付けて2018年8月のトルコ通貨危機時の安値7.23リラを超える史上最安値となったが、その後は新興国通貨全般が揺れ返しの上昇となったために5月7日から5月19日まで9連騰で戻し、5月26日は6.73リラまで戻り高値を切り上げたものの、反騰一巡感から27日から28日へ反落した。29日も6.84リラまで下落したが、深夜以降はダウ反騰等を背景に下げ一服となり6.82リラで週を終えた。

5月序盤まではコロナショックによる新興国通貨売りが進んだが、ドル需給ひっ迫が落ち着き、株式市場がアフターコロナの復興期待で持ち直す中で売りも落ち着いている。トルコリラもトルコ国内での感染拡大や経済活動停止の影響や、トルコ中銀による9会合連続利下げでの実質ゼロ金利状態の発生から投機筋の売り対象とされていたが、史上最安値更新を実現したことで売り一服となり、トルコ国内の感染拡大が峠を越えたことで持ち直しに入っている。

NYダウやナスダックを先頭に株式市場は復興期待の楽観的な上昇を続けているが、トルコのイスタンブール100株価指数も5月15日からは5月29日まで8連騰している。米中対立の再燃を警戒しつつも極めて楽観的な株高が続いていることがトルコリラにもやや落ち着きを与えている印象だ。

【トルコのコロナショック】

株式市場は楽観的な上昇基調にあるが実体経済指標の悪化は主要国で顕著になっており、トルコもその例外ではない。

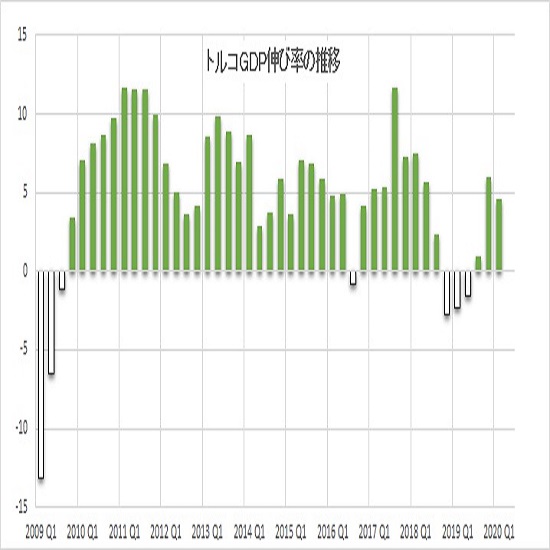

5月29日に発表されたトルコの1-3月期GDPは前年比で4.5%となり昨年10−12月期の6.0%から鈍化した。前期比は0.6%で10−12月期の1.9%から大幅に鈍化した。GDPの前年比は2018年8月にかけてのトルコ通貨危機が発生した後の2018年10−12月期にマイナス2.8%、2019年1-3月期にマイナス2.3%、同年4-6月期にマイナス1.6%とマイナス成長が続いたが、その後は持ち直しに入り、2019年7-9月期はプラス1.0%、10−12月期は6.0%と急回復していた。トルコにおけるコロナショックは3月後半からだったが、既に減速の兆しが発生した状況となった。

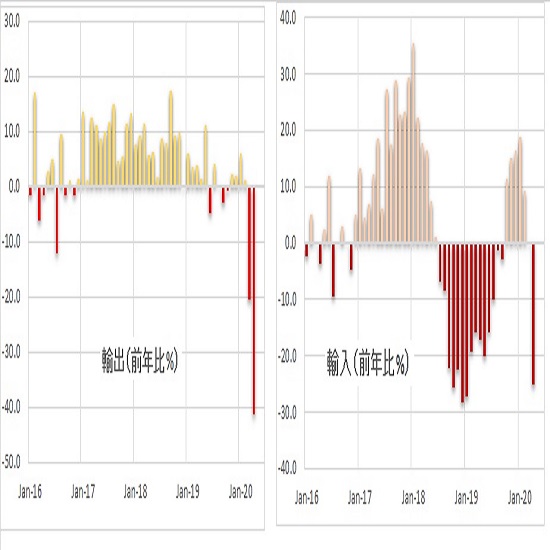

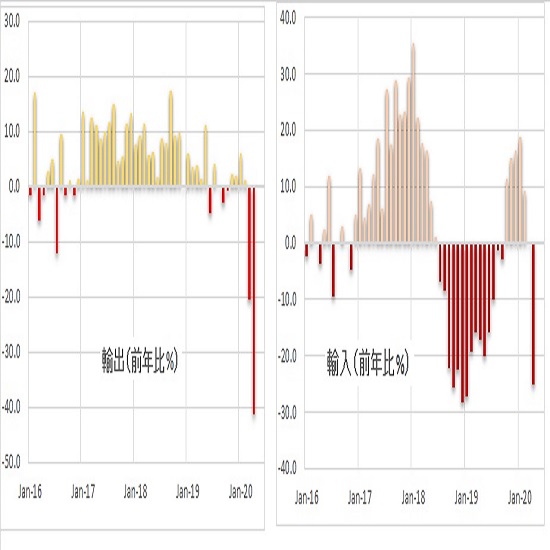

同じく5月29日に発表された4月のトルコ貿易収支は45.6億ドルの赤字で、3月の54.4億ドルの赤字からは減ったが、輸出入の伸び率でみると、輸出が前年同月比マイナス41.4%で3月のマイナス20.6%から悪化、輸入がマイナス25.1%で3月のプラス0.2%から大幅に鈍化した。輸入は過去にもっと悪化したことがあるが、輸出の伸びがここまで低下する事態はここ数年の統計では見られない。

トルコは感染拡大したものの、医療崩壊に至らず、他国への医療物資援助等の国際貢献においても実績を上げ、称賛されている。

しかしパンデミックは世界全体の経済活動を停止・委縮させるものであり、感染爆発が収まった後の経済復興においても急激な回復が難しい。グローバリズムにより世界全体が輸出依存度の高い状況となっている中でトルコも例外ではなく、パンデミックの影響はしばらく続くのだろうと思われる。

株式市場にみられるようにアフターコロナの復興期待により市場全般が楽観的に推移すれば新興国への投資マネー逆流によるダメージにも耐えられるだろうが、株式市場の楽観が続かなくなると悲観のスパイラルとなり、新興国通貨・株安が再燃しかねず、そうなると新興国のアフターコロナ復興の遅延に注意したい。

【トルコは感染拡大ペース落ち着き、経済活動再開へ】

5月31日終了時点での世界全体の感染者数は625.9万人を超え、死者も37.3万人台へ拡大した。米国の感染者は183万人を超え、死者も10万6194人となった。爆発的な感染拡大が発生しているブラジルは感染者が51.4万人となり、ロシアも40.5万人に達した。南米ではペルー(感染者16.4万人、世界10位)やチリ(同9.9万人、同13位)、メキシコ(同8.7万人、同15位)等での感染拡大が引き続き顕著だ。

トルコの感染者数は5月31日時点で前日比839人増の16万3942人、死者は25人増の4540人となった。感染者増加数は4月11日の5138人増をピークに減少に入り5月20日以降は概ね千人前後まで減少した状況を維持して落ち着いている。

5月23日からラマザン・バイラム(5月24〜26日、断食明け大祭)までの間はトルコ全土で外出禁止となっていたが、6月1日からは都市間の移動制限が解除され、公務員は職場復帰となった。保育園等も再開され、スポーツ施設は24時まで営業できるようになった。トルコのサッカーリーグが6月12日から再開する。

【4か月周期のサイクルにおける反騰が一巡したか】

5月7日からのトルコリラ反騰は5月26日まで続いたが29日夜へ失速した。29日深夜に戻したために下げ一服ではあるが、5月26日高値を超えて戻り高値の切り上げへ進めないうちは5月7日からの反騰が一巡して下落再開に入る可能性も懸念される。

概ね4か月周期の底打ちサイクルでトルコリラ円は推移してきた。2018年8月の通貨危機暴落後は、2019年1月3日、同年5月9日、同年8月26日、2020年1月6日とほぼ4か月周期で底打ちし、1月6日底からちょうど4か月目の5月7日で直近の底を付けた。新たな底割れへ進まないうちはこの4か月サイクルによるリバウンドを継続してゆく可能性があるわけだが、前回の底打ちであった1月6日からの反騰は1月17日まで数えで10日間であり、昨年8月26日底からの反騰も10月1日までの1か月で一巡している。今回は5月7日から5月26日まで14日間だが、前回等の様に短い場合は既に戻り一巡となっても不思議ないところにある。

ボリンジャーバンド21日基準では中心線が15.46円にあるが、この中心線を割り込まないうちは上昇余地ありとするが、割り込んで続落に入る場合は下げ再開が警戒されると思われる。仮に5月7日安値を割り込む場合は9月以降まで下落基調が続く可能性も出てくると注意したい。

以上を踏まえて当面の中勢ポイントを示す。

(1)15.46円を下値支持線、5月26日高値16.05円を抵抗線とみておく。

(2)15.46円を割り込まないうちは上昇余地ありとし、15.90円超えからは16円台を目指す可能性を考えるが、5月26日高値を超えさせるような新興国通貨全般の上昇ないしは円安株高が継続しないうちは16円台は反落警戒圏と考える。

(3)5月29日夜安値15.64円を割り込む場合は、概ね3日から5日周期の短期サイクルにおいて6月3日から5日にかけての間へ下落継続しやすくなるため、15.46円割れ回避で反騰すれば上昇再開の目も残るが、15.46円を割り込む場合は中勢の下げ再開と仮定して15.20円、15.00円等を順次試して5月7日安値14.61円を目指す流れへ進み始めると考える。株式市場の楽観的上昇に急ブレーキがかかる場合や新興国通貨売りが再燃する場合はその可能性も高まると考える。

注:ポイント要約は編集部

【当面の主な経済指標等の予定】

6月01日

16:00 5月イスタンブール製造業PMI (4月 33.4、予想 40.6)

20:00 トルコ中銀 MPC(金融政策会合)議事録主旨公開

6月03日

16:00 5月消費者物価 前年比 (4月 10.94%、予想 10.88%)

16:00 5月消費者物価 前月比 (4月 0.85%、予想 0.90%)

16:00 5月生産者物価 前年比 (4月 6.71%、予想 4.97%)

16:00 5月生産者物価 前月比 (4月 1.28%、予想 1.00%)

6月10日

16:00 3月失業率 (2月 13.6%、予想 15.1%)

6月12日

16:00 4月経常収支 (3月 −49億2000万ドル)

16:00 4月鉱工業生産 前年比 (3月 -2.0%、予想 -18.2%)

16:00 4月小売売上高 前月比 (3月 -8.1%、予想 -16.9%(

16;00 4月小売売上高 前年比 (3月 -0.2%、予想 -18.6%)

関連記事

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2023.05.25

トルコリラ円見通し ドル円の139円台到達でトルコリラ円も7円台回復(23/5/25)

トルコリラ円の5月24日は概ね7.01円から6.94円の取引レンジ、25日早朝の終値は7.01円で前日終値の6.97円からは0.04円の円安リラ高だった。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2021.09.08

一時「小レンジ」超えるも基調見極め慎重に(9/8夕)

8日の東京市場はドルがしっかり。値幅は引き続き狭かったが、「小レンジ」の上限である110.41円を一時超える局面も。

-

トルコリラ(TRY)の記事

Edited by:上村 和弘

2019.12.12

トルコリラ円見通し 持ち合い下放れからの下落一服だが底割れへ余裕なし(19/12/12)

10日深夜及び11日午後の高値は18.73円にとどまって上値が重く11日夕刻以降は18.70円を超えても維持できずにいた。

-

トルコリラ(TRY)の記事

Edited by:山中 康司

2020.06.01

トルコリラ円レポート月曜版(2020年6月1日)

安値が15.66レベル、高値が16.03レベルと、一度は16円の大台乗せを見て予想よりもやや強い地合いの一週間となりました。

-

トルコリラ(TRY)の記事

Edited by:照葉 栗太

2020.05.30

トルコリラ週報:『ショートカバー主導のリラ買いは一服。来週は反落リスクに要警戒』(5/30朝)

トルコリラの対円相場は、5/26に記録した約1ヵ月半ぶり高値16.07円をトップに反落に転じると、週末にかけて15.66円まで下げ幅を広げました。

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。