東京市場のドルは137円台で推移、米債務上限問題が重しに

【本日の東京市場】

東京時間(日本時間8時から15時)のドル・円は、137円台半ばで推移した。先週末の海外時間では、パウエル米連邦準備制度理事会(FRB)議長による利上げ休止を示唆する発言を受けて、米2年債利回りが4.2%台まで縮小。足元、急ピッチでドル高が進んでいたこともあり、ドル買い一服となった。

東京時間でもこの流れを引き継ぎ、ドルは137円台でのもみ合いに。民主党と共和党による米債務上限引き上げ交渉のこう着もドルの重しとなった。ただ、米債務上限問題解決に向けた楽観ムードは引き続き根強く、今晩のバイデン大統領とマッカーシー下院議長の会談に対する期待感がドル一段安を留まらせる要因となっているもよう。

なお、反落で取引を開始した日経平均は前場切り返した後、後場は先物主導で一段高の展開に。1990年8月1日以来となる31000円台回復となった。

ドル・円(日本時間8時―15時)

始値:137円69銭

高値:137円97銭

安値:137円50銭

終値:137円97銭

ユーロ・円(日本時間8時―15時)

始値:148円94銭

高値:149円18銭

安値:148円85銭

終値:149円17銭

豪ドル・円(日本時間8時―15時)

始値:91円56銭

高値:91円78銭

安値:91円44銭

終値:91円60銭

ポンド・円(日本時間8時―15時)

始値:171円45銭

高値:171円72銭

安値:171円38銭

終値:171円67銭

日経平均(日本時間9時―15時)

始値:30735円71銭

高値:31086円82銭

安値:30689円27銭

終値:31086円82銭

【本日の海外市場の重要指標】日本時間

21時30分、米、ブラード・セントルイス連銀総裁が米シティ主催のイベントに出席

23時00分、欧、ユーロ圏消費者信頼感指数、前回:−17.5

24時05分、米、デイリー・サンフランシスコ連銀総裁が全米企業エコノミスト協会に出席

24時05分、米、ボスティック・アトランタ連銀総裁とバーキン・リッチモンド連銀総裁が討論会に出席

未定、バイデン大統領とマッカ―シー下院議長が米債務上限問題で会談

※予定は変更することがございます。

【テクニカル分析】

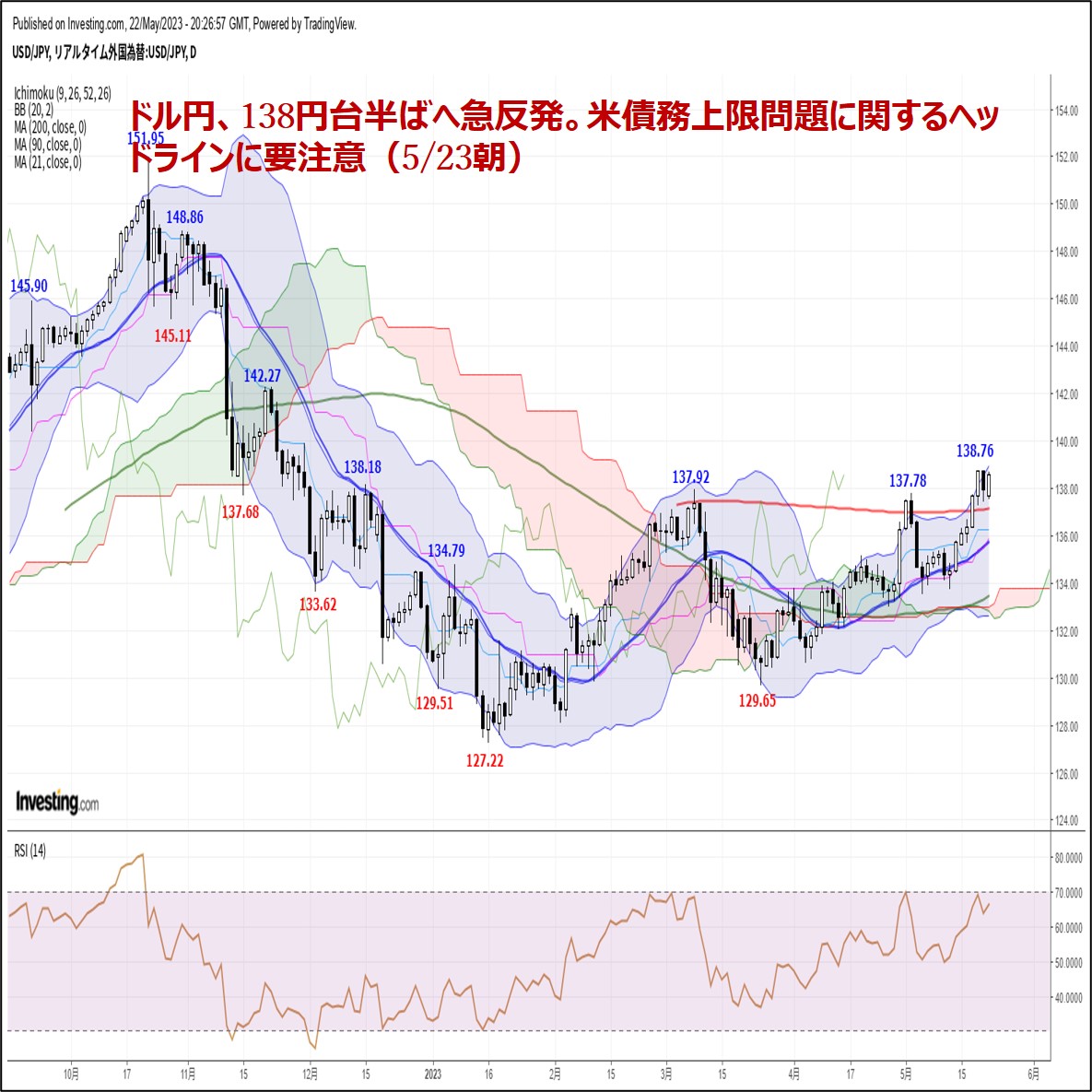

日足ベースのドル・円をボリンジャーバンド(20日移動平均線(MA)、±2σ)で確認すると、バンド下限の−2σ水準で下影(3月24日安値129円65銭)を残した後は反発。5月17日以降、拡大する+2σを意識した展開となっている。

日足の一目均衡表では、雲上限(133円12銭)を明確に上放れており、「三役好転」が示現。3月24日の安値(129円65銭)を起点とした下値支持線をサポートとした上の動きが見られる。

目先の上値抵抗ラインだった200日MA(137円13銭)、3月の高値(137円92銭)を明確に上抜けたことに伴うショートカバーは一巡しており、昨年9月以来となる140円台回復には材料待ちといった展開か。

今晩予定されているバイデン大統領とマッカーシー下院議長による米債務上限問題の協議にて、「合意に至らず」という結果となれば、もちろんドルの重しとなる。市場で言われている最短のXデーが6月1日と、まだ10日ほど猶予があることから、今晩での両党譲らずという可能性は十分考えられる。「どこかで両党合意する」はコンセンサスではあるが、まだその時期ではないと考える関係者も多いだろう。

なお、CMEグループが提供するFed Watchツールでは、6月の米連邦公開市場委員会(FOMC)での利上げを想定する割合は11%台となっている。一週間前の5月15日時点での利上げ予想は20.1%だったことから、先週末のパウエルFRB議長の発言によって、6月の利上げ期待はほぼ無くなったと言えよう。6月2日(金)には米雇用統計、13日(火)には米消費者物価指数とFOMC(日本時間14日27時に発表)前に重要な経済指標の発表が控えていることから可能性はゼロではないが、米追加利上げ期待再燃のハードルは非常に高まったと考える。

今晩の海外時間では、米債務上限問題がドルの重しとなると想定。本日の上値メドは、年初来高値手前の138円50銭、下値メドは心理的な節目である137円00銭とする。

ドル円日足

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:中島 光牙

2023.05.29

東京市場のドルは141円手前で失速、さすがに英米市場休場で上値重い展開に(23/5/29)

東京時間(日本時間8時から15時)のドル・円は、141円台手前で上値が重くなった。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2023.05.29

ポジション偏るも基本はドル高継続か(週報5月第5週)

先週のドル/円相場はドルが大きく続伸。昨年11月以来、半年ぶりの140円台を回復し、週末NYもそのままドル高値圏で大引けた。

-

米ドル(USD)の記事

Edited by:中島 光牙

2023.05.25

東京市場のドルは年初来高値更新で140円台間近、米金利先高感がドル買い要因に(23/5/25)

東京時間(日本時間8時から15時)のドル・円は、年初来高値を更新し、139円台後半まで買われた。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2023.05.23

ドル円、138円台半ばへ急反発。米債務上限問題に関するヘッドラインに要注意(5/23朝)

週明け22日(月)のドル円相場は堅調な値動き。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2023.05.22

米債務上限問題注視、ドル上値は依然重そう(5/22夕)

週明け22日の東京市場は揉み合い。137円台後半を中心とした一進一退に終始している。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。