ドル円見通し 9月21日の104円割れから4連騰

〇ドル円、9/21から4営業日連続の陽線、9/24夜に105.527まで戻り高値切り上げる

〇NYダウ・ナスダックともに9/24は小幅上昇、やや落ち着いたものの下げ渋り程度の動きか

〇米経済指標、住宅関連は改善するも雇用関連は改善傾向が鈍化

〇米国株が再び下落感を強める場合、リスク回避型円高が全面化する可能性も

〇105.206を上回るうちは上昇余地あり、105.527を超えからは105.75、さらに106円に迫る上昇を想定

〇105.206割れからは弱気サイクル入りとみて104.50前後への下落を想定

【概況】

ドル円は9月21日夕刻安値103.998円からの上昇を継続、24日夜には105.527円まで戻り高値を切り上げ、日足は9月21日当日から24日まで4営業日連続の陽線となった。9月中盤の106円台序盤を中心とした持ち合いから転落して9月10日から9月18日までは7日連続の日足陰線だったが、その間の下落幅の半値を超えるところまで戻してきている。

新型コロナウイルスの世界的な感染拡大がなかなか収まらず、欧州で第二波の感染拡大が深刻化し、米国でも死者が20万人を突破する状況の中で米国議会での追加経済対策をめぐる協議が進展していない。米連銀もゼロ金利の長期化方針を示したもののそれ以上は手詰まり感を露呈する状況となり、3月のコロナショック暴落からの出直りを先導してきた米国株式市場が9月入りから調整局面入りし始めたことで金融市場全般が動揺し始めた。

9月21日にかけてはドルストレートでのドルの買い戻しによるドル高が進む一方、クロス円では円の買い戻しによる円高が進み、ドル円においても円高が勝ってドル安円高での推移が続いた。9月14日夜の下落で106円を割り込んだことによるテクニカルな売りも下落を助長するきっかけとなった。

しかし9月21日に104円を割り込んで7月31日安値も割り込むところまで下げた後は突っ込み警戒による買い戻しと、ドル高継続によりドル円においてもドル高が勝る状況に入ったことで揺れ返しの連騰となってきた。

9月24日はNYダウが下げ渋り、ユーロや豪ドル等もやや戻したことでドル高一服となったため、ドル円も105.527円まで戻り高値を切り上げたものの9月21日夜から反騰してきた上昇角度はかなり鈍ってきている印象だ。

【株安ドル高一服】

9月24日のNYダウは前日比52.31ドル高と小幅上昇、ナスダック総合指数も39.28ポイント高と小幅上昇となりいずれも前日の大幅下落からはやや落ち着いた。しかし当面の安値を出し切って強気材料に支援されて積極的な買い意欲で戻したというようりも下げ渋り程度の動きにとどまっている印象だ。株高局面では米国の追加経済対策を巡って与野党協議が再開されるとの報道が材料視されたものの、その後は連邦最高裁判事後任人事を巡って与野党対立が解消しない状況とされたことで株高への効果も限定的なものにとどまった。

米経済指標はまちまちだった。米商務省が発表した8月の新築一戸建て住宅販売件数は季節調整済年率換算で前月比4.8%増の101万1000戸となり市場予想の89.5万戸を上回った。4か月連続のプラスで2006年12月以来14年ぶりに2か月連続で90万戸を超えたのは米連銀によるゼロ金利政策による住宅ローン金利低下の効果と思われる。

一方で失業状態の改善は鈍い。米労働省が発表した9月19日までの週間新規失業保険申請件数は季節調整済で87万件となり前週比4000件増加、市場予想の84万件を上回った。また失業保険受給者総数は9月12日までの1週間で1258万人となり前週比16万7000人減少したものの市場予想の1230万人を上回った。依然として失業が戦後最悪の状況にとどまっている印象を強めた。

【7月31日からの反騰型か、7月1日への反騰型か】

ドル円の日足は7日連続陰線で下落したところから4日連続陽線で切り返している。

同様の連続陰線からの反騰としては、7月23日から7月30日まで6日連続の陰線で下落した後、7月31日に104円割れを回避して反騰入りした時以来となる。その時は8月3日高値106.467円まで戻してから小反落をいれつつも8月13日高値107.045円まで上昇期が延びた。米雇用統計を通過してさらに戻り高値を切り上げた恰好だった。

もう一つの類似例は6月5日高値の後、6月8日から4日連続陰線で下落してから6月23日へ一段安となり6月24日から5日連続陽線で戻しに入り7月1日に戻り高値を付けて下落に転じたところが挙げられる。また5月7日にかけて4日連続陰線から4日連続陽線で持ち直しに入り6月5日高値まで上昇期が延びたところの序盤の連騰とも近い印象がある。

今回も4連騰の後に上昇一服となっても9月21日安値以降の戻り幅の半値押し程度にとどまって高値切り上げに入れば、6月5日への上昇期や7月31日からの上昇期並みに発展する可能性はあるのだろうと思われる。そのためにはドル高基調が続くことが前提となり、ドルストレートでのドル高がクロス円での円高に勝る力関係の継続が必要となる。

しかし、米国株安がさらに深刻化する場合は円高がドル高に勝る展開へ様相を変えてドル円の下落が再開に入る可能性も警戒すべきと思う。感染拡大の欧州第二波をはじめコロナ不況長期化への懸念は日々強まってきている印象だ。ロックダウンで感染増加数をいったん抑えても解除すれば再び増加に転じ、第一波を第二波が超える状況も発生しやすい。決定的に有効なワクチンや治療法の開発も中々進まない。

今週は米連銀当局者の講演等での発言も多々あったが、財政出動への要求感を強めるものが多く、米連銀としてさらにマイナス金利やYCC導入、量的緩和の拡大等への積極姿勢は見られず、手詰まり感も露呈し始めている印象だ。週末から週明けにかけて米国株が再び下落感を強める場合、株式市場と同調してきたユーロや資源通貨、コモディティの下落感が強まる可能性と、リスク回避型円高が全面化する可能性も警戒しておく必要があると思う。

【60分足一目均衡表・サイクル分析】

概ね3日から5日周期の短期的な高値・安値形成サイクルでは、9月21日夕安値から1円近い反騰となったために9月23日朝時点では9月21日夕安値を直近のサイクルボトムとした強気サイクル入りとした。またトップ形成期は23日から24日にかけての間と想定したが、上昇基調が続いているのでトップ形成期の延長入りによる上昇としてきた。24日夜も高値を切り上げており、高値更新後の安値の底上げも継続しているのでまだ上昇余地ありとするが、24日夕安値105.206円割れからはいったん弱気サイクル入りとして25日の日中ら28日夜にかけての間への下落を想定する。

60分足の一目均衡表では9月21日夕安値からの反騰で遅行スパンの好転及び先行スパンを突破した状況が維持されてきたが、徐々に上昇角度が鈍っているため遅行スパンは悪化しやすくなっている。遅行スパン悪化からは下げ再開を警戒して安値試し優先とする。その際に先行スパンからの転落回避ならそこを押し目として上昇再開へ向かう可能性を考えるが、先行スパン転落からは上昇一巡による下落期入りを疑う。

60分足の相対力指数は9月23日深夜から24日夜への高値切り上げに対して指数のピークが切り下がる弱気逆行型となっているので50ポイント割れからは下げ再開を疑い、その際は30ポイント前後を目指すとみる。また高値をさらに切り上げたところでも指数のピークが切り下がる様ならその後の50ポイント割れから下げ再開と考える。

以上を踏まえて当面のポイントを示す。

(1)当初、9月24日夕安値105.206円を下値支持線、24日夜高値105.527円を上値抵抗線とする。

(2)105.206円を上回るうちは上昇余地ありとし、105.527円を超えからは105.75円、さらに106円に迫る上昇を想定する。105.75円以上は反落警戒としてその後に105.25円を割り込むところからはいったん下落期に入るとみる。

(3)24日夕安値割れからは弱気サイクル入りとみて104.50円前後への下落を想定する。週末から週明けにかけて株安が深刻化する中で円高が進む場合は104円台序盤への下落を想定する。また105円以下での推移なら週明けも安値試しへ向かいやすいとみる。

【当面の主な予定】

9/25(金)

G7財務相会議(午後9時、オンライン形式)

菅首相が国連総会でビデオ演説(26日午前5時の見通し)

17:00 (欧) 8月 マネーサプライM3 前年同月比 (7月 10.2%、予想 10.4%)

21:30 (米) 8月 耐久財受注 前月比 (7月 11.2%、予想 1.5%)

21:30 (米) 8月 耐久財受注・輸送用機器除く 前月比 (7月 2.4%、予想 1.2%)

注:ポイント要約は編集部

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.26

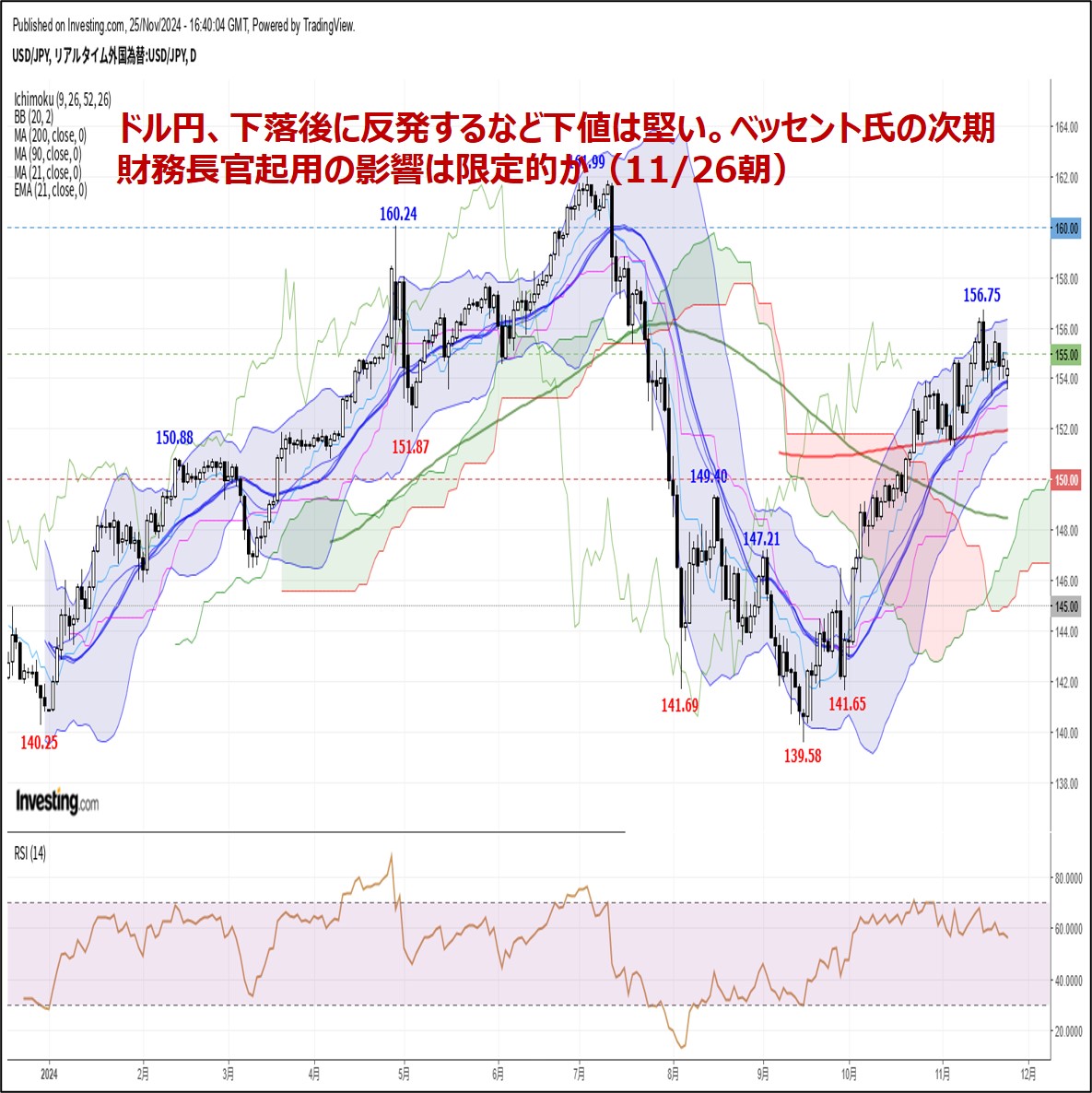

ドル円、下落後に反発するなど下値は堅い。ベッセント氏の次期財務長官起用の影響は限定的か(11/26朝)

週明け25日(月)のドル円相場は下落後に持ち直す展開。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.25

東京市場のドルは154円台を回復、ベッセント氏発言がドル買い材料となるか(24/11/25)

東京時間のドル・円は、153円台まで下落していたが、次期米財務長官に指名されたベッセント氏によるドル高容認発言が伝わったことで154円台まで値を戻した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.25

ドル円 基本はレンジ見込みだが予断許さず(11/25夕)

週明けの東京市場は「行って来い」。一時ドル売りが優勢となったが底堅く、そののちVの字型の回復をたどっている。

-

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。