米連邦公開市場委員会(FOMC)要旨

1月末開催のFOMC議事要旨が昨日公表されました。以下は議事要旨の一部和訳(箇条書き)となっています。

スタッフによる経済情勢の回顧

1月29日までに入手できた情報によれば、労働市場の状況は引き続き堅調で、実質GDPは2019年第4四半期に緩やかに拡大した。個人消費支出の物価指数(PCEインフレ)は依然として11月まで2%以下である。長期的なインフレ期待の調査ベースの測定値はほとんど変更されていません。

12月には非農業部門雇用者数が増加し、2019年下半期の堅調な雇用増加は上半期を若干上回った。2019年の給与の増加率は2018年より低下した。12月の失業率は50年振りの最低水準である3.5%で安定した。名目賃金の伸びは緩やかで、平均時給は12月末までの12ヶ月間で2.9%増加した。

PCEインフレは11月までの12ヶ月間で1.5%上昇した。PCEコアインフレは同期間で1.6%だった。消費者物価指数(CPI)とコアCPIは両方ともに12月末までの12ヶ月間で2.3%上昇した。

実質PCEは第4四半期が第3四半期よりもより緩やかに上昇した様だ。小売売上高は第4四半期に軟調だったが、軽自動車販売が11月の大幅上昇後に12月が下落した。しかしながら、低失業率、可処分所得の上振れトレンド、高水準の家計純資産、低金利に影響を与える主要要因は直近で堅調な実質PCEの伸びを下支えした。加えて最近のミシガン大やコンファレンスボードの消費者信頼感指数は強かった。

実質住宅投資は第4四半期に再び増加した模様だ。一戸建て住宅や建築許可件数は増加したが、新築住宅販売は減少した。2018年後半以降の住宅ローン金利の低下が住宅活動を持ち上げていることを示唆している。

入手可能なデータによれば、第4四半期の実質民間固定投資は減少を示し、設備投資の僅かな増加を相殺する形でした。アナリストの企業長期収益の伸びは一層下がると予想しており、これは貿易交渉の進展が企業投資決定に重くのしかかっている。

鉱工業生産(IP)は11月と12月に純増になった。これはゼネラルモーターでのストライキ後の自動車生産の回復が一因だった。とはいえ、IPは年初よりも下がっている。

政府の実質購入額は第4四半期には緩やかに増加した模様だ。

実質純輸出は第4四半期の実質GDPを押し上げた様だ。入手したデータによれば、毎月みると、輸出は横這いだったが、消費財と自動車の減少により輸入が大幅に減少したことを示唆している。

スタッフによる金融市場の回顧

米中間の貿易取引に関するフェーズ1の進展と署名、無秩序なBrexitの可能性が低下したとの見方、世界経済見通しの安定化兆候、世界的な金融緩和継続見通しなどにより、投資家のセンチメントは改善した。最近ではコロナウィルスの広がりに対する懸念と経済効果に対する潜在的な不確実性が投資家のセンチメントにマイナスとなり、リスク資産に対する価格減少に繋がった。

スタッフによる経済見通し

1月のFOMC会合でスタッフが準備した米国の実質GDP成長率の予測は、以前の予測よりも強かった。2019年第4四半期に関し、特に輸入に関するデータは、年末の生産量が以前の予測よりも早く増加したことを示唆しており、この早いペースは第4四半期の堅調な雇用拡大に沿ったものの様に見える。加えて、より支援的になった金融情勢と米中間のフェーズ1の貿易協定によりスタッフ作成のGDPを押し上げたと見ている。2020年の実質GDP成長率は2019年とほぼ同じ、その先は緩やかに減速すると予想されていたが、これは財政政策が萎んでいくことと、生産高がスタッフ予想よりも若干拡大するとの予想になっている。失業率は今年一段と下がり、2020年までは低水準で推移すると予想している。

スタッフの全及びコアPCEインフレは2020年〜2022年に間は基本的に修正していない。コアインフレは2020年に若干上がると予想しているが、2020年と更にその後2年間は2%をやや下回るとみている。インフレ予測のリスクは、地政学リスクや設備投資と製造業の軟調さから予測に対するマイナスリスクがあるため、下向きとされた。

会合参加者の現状と経済見通し

参加者は経済が引き続き堅調で、緩やかなペースで上昇していると合意した。

現在の金融政策のスタンスは、経済活動の持続的拡大、強い労働市場、および委員会の目標である2%インフレを支えるに適切であると判断した。但し、コロナウィルスの発生によりもたらされるものを含めて見通しに関する不確実性が残っています。

この会合での金融政策の検討について、参加者は、経済活動の持続的拡大、強力な労働市場を支援するため、FFレートの目標範囲を1.5〜1.75%に維持することが適切である判断した。今後の金融政策に対しては、経済に関する先々の情報がこの経済見通しと概ね一貫している限り、現在の政策スタンスは暫くの間、適切であり続けるだろうと考えた。勿論、見通しの重要な再評価に繋がる進展が出た場合は、委員会は2つの使命を達成するために、金融政策のスタンス調整が適切であると考えている。

委員達はFFレートの目標範囲を1.50〜1.75%に維持することに同意した。現在のスタンスは、経済活動の持続的な拡大、強い労組市場の現況、および委員会目標のインフレ2%目標達成には適切であると判断した。FFレートの目標範囲に対する将来の調整のタイミングとその規模を決定する際、委員会は、最大の雇用拡大目標とインフレ2%目標に照らし合わせ、実現および予想される経済状況を評価する。

この投票に対する賛成:ジェローム・.パウエル、ジョン・ウィリアムズ、マイケル・ボウマン、ラエル・ブレイナード、リチャード・クラリダ、パトリック・ハーカー、ロバート・カプラン、ニール・カシュカリ、ロレッタ・メスター、ランダル・クォールズ

この投票に対して反対:なし

(上記出所:FRB HP)

(注)本文はあくまで英文の一部を訳したものですので、和訳はあくまで便宜的なものとしてご利用頂き、適宜、英語の原文をご参照して頂きます様お願いします。

(2)CME Fedwatch

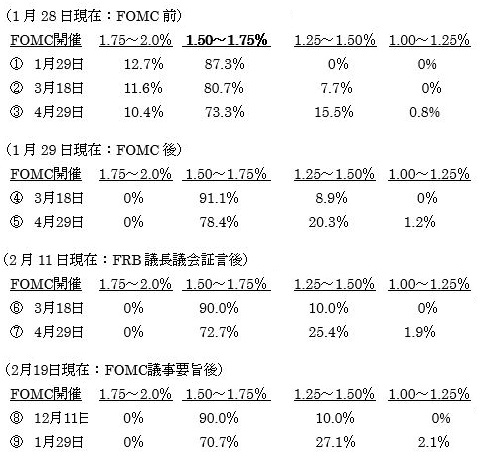

上記は昨日のFOMC議事要旨後までのCME FEDwatchです。

前回2月11日のFRB議長議会証言後から8日経過しましたが、状況は全く変わっていません。4月のFOMC会合で利下げが数%増えただけに留まっています。

ドル円相場は先週の小売売上高予想時に目先の抵抗線を抜けると111円60銭方向とコメントしましたが、昨日の僅か1日でその高値に到達しました。昨日のFOMC議事要旨は内容的に利下げを示唆するものがなく、ドル買い材料とみなされました。

下記の週足チャートをみて頂くと、現在は非常に微妙な位置にいます。ドル安トレンドラインのA(=111円60銭)の抵抗線に当たっただけでなく、丁度短期のラインC(=111円65銭)とラインD(=108円70銭)の上限にも当たりました。現在のスポットはこのラインAとラインCが交差する日柄にあたっています。従い、111円60銭〜65銭が当面の究極的な売り場なのか、あるいは新たなドル上値トライに入るかとなります。もし上抜ければ、ラインCとラインDの上昇トレンドに乗り、ラインE(現在は117円)までの道のりを辿ることになります。逆にこの抵抗線が維持されれば、ラインD方向への調整入りになります。週足チャートですので、明日のNY終値が111円80銭を越えて終わらないと、仮に上抜けしてもヒゲだけの騙しになります。日足ベースでは111円10銭、110円80銭、110円50銭にサポートがあり、最後切ると今回の上げはドル高トレンドの上限にあたって押し目を作ることになります。

(2020年2月20日14:00、1ドル=111円40銭)

ドル円週足

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2020.02.20

円安商状継続か、ドル円は112円台乗せ目指す(2/20夕)

20日の東京市場は、ドルが強保ち合い。前日に1.5円を超えるドル高の進行があったことで調整と思しき動きも観測されたが、下げ渋ると小高く推移している。

-

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。