年初来高値を更新したが伸びきれず 菱形天井の懸念も

【概況】

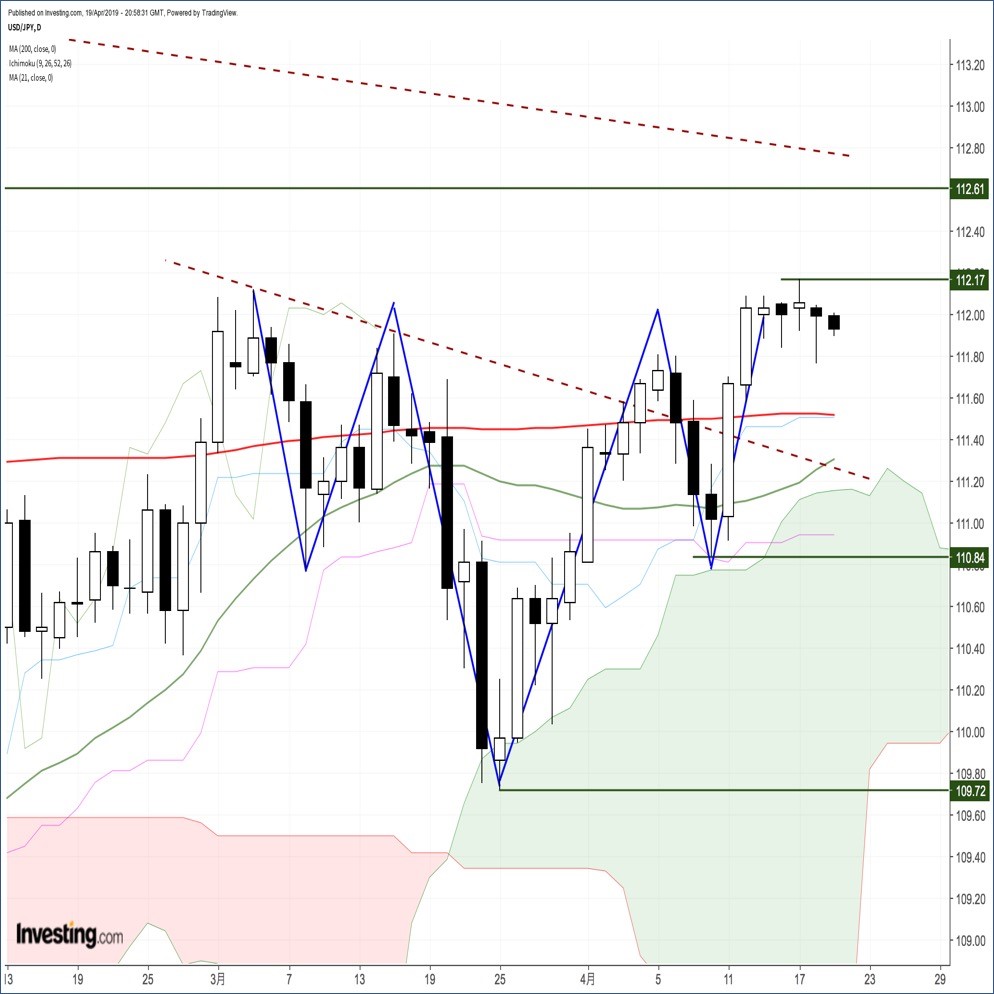

3月5日高値から3月25日へ2.40円幅の下落となった後に4月5日まで2.10円幅の戻しを入れたが、4月13日時点では3月5日高値超えには至らなかった。しかし4月17日高値で112.16円まで上昇して3月5日高値をわずかに上抜いた。3月5日高値を超えたことで1月3日からの上昇基調の継続となり、3月25日安値を起点として二段目の上昇へ進む可能性が高まったのだが、その後は伸び悩んだまま週を終えた。

1月3日からの上昇が3月5日で一服、その後は米連銀の年内利上げ見送り姿勢を消化して3月25日までいったん反落した。そこから株高債券安・長期債利回り上昇によるドル高のぶり返しからドル円も反騰を継続してきた。

3月25日安値を頭とし、3月8日安値と4月10日安値を両肩とすれば逆三尊型が出来上がり、その完成目安が3月5に日高値を超えるところだったのだが、4月17日に高値更新したもののさらに「二の矢」となる続伸へ進めなかったことにより逆三尊からの上昇継続には待ったがかかった。このままではまだ3月5日高値と4月17日高値によるダブルトップで終わる可能性も残るところだ。

【レンジ拡張型持ち合いから縮小型へ、さらに下放れする可能性も】

4月19日がイースターで欧米が休場、22日も欧豪が休場であり市場も連休前に積極的なポジション取りを仕掛けづらかったことで一段高入りに待ったがかかったものの、連休明けから高値更新へ進めば逆三尊からの一段高入り、1月3日からの上昇二段目入りという強気心理が拡大すると思われるが、連休明けにも高値を更新できずに逆に4月18日安値を割り込む場合は形勢も変わってくる。

4月14日高値の後、4月17日へ高値を切り上げたが、4月15日安値111.88円、16日安値111.83円、18日安値111.76円と安値ラインは切り下がっている。また17日高値の後は戻り高値も切り下がり気味だ。この高値切り上がりと安値切り下がりにより、60分足チャートではレンジ拡張型の逆三角持ち合いが形成されている。さらに4月17日以降が高値切り下がりのため抵抗線が切り下がってレンジ拡張型からレンジ縮小型の三角持ち合いへ移行し、両者合わせてダイヤモンドフォーメイションと呼ばれる菱形天井を形成する可能性も出てきた。

【2015年8月底前後との類似性を再確認】

4月17日に3月5日高値を超えて1月3日以降の戻り高値を更新したため、現状はまだ1月3日からの上昇基調の範囲にある。しかし今回の上昇は1月3日への暴落と、当週の長い下ヒゲ=たくり足からのV字反騰であり、まだ急落前天井の10月4日高値を超えてはいない。以前にも指摘したが、直前の天井から9円超の下落、安値形成時の週足たくり足、その後V字反騰という流れは2015年6月5日天井から8月24日への下落と11月18日への反騰時に近い。

今回は10月4日から1月3日まで14週の下落、下げ幅9.72円、安値週は高安レンジが4.30円、下ヒゲ部分は3.63円幅、その後の上昇が4月17日まで16週で上昇幅が7.34円、反騰率は75.5%である。2015年は6月5日天井から8月14日底まで13週の下落、下げ幅9.67円、安値週の高安レンジは5.84円、下ヒゲ部分は5.46円、その後の反騰幅が11月18日まで7.56円、反騰率は78.2%であった。

2015年8月底は概ね10か月から1年周期の底打ちだったが2016年1月の底割れから次の1年サイクル底となる2016年6月24日底へ大幅下落した。今回は1月3日に1年サイクルの底を付けての反騰であるが、1月3日安値を割り込む下落が発生すれば次の底形成期となる11月から2020年1月にかけての間への下落が想定されることにもなりうる。

もちろん、高値更新が続けば1年サイクルの天井形成期となる8月から10月にかけての間への上昇継続と10月4日高値突破へ進む可能性も残っている。

【そろそろダウのV字反騰も佳境に来ているのではないか】

昨年10月3日天井から12月26日までNYダウを始め世界の主要株価指数が大暴落したことを市場もそろそろ忘れ始めているが、ほぼ暴落分を解消するV字反騰を実現している。トランプ大統領登場をきっかけとしたやや楽観主義過ぎる大上昇は26000ドル台後半を大きな壁として2018年1月天井、2018年10月天井から二度暴落したが、今回のV字反騰も2月25日は26241ドルまでだったが4月の一段高で26602ドルまで高値を切り上げて26000ドル台後半の領域に入ってきている。

2018年1月天井から2018年10月天井へ高値ラインは切り上がったので、今回のV字反騰がもう少し続いて昨年10月天井を破る可能性もあるだろうが、高値ラインの切り上がりとともに安値ラインは昨年4月底から12月底へと大きく切り下がっており、巨大なレンジ拡張型の往来相場となっているため、高値更新の場合でも高値ラインにぶつかるところで三点天井を形成してレンジ拡張状態での安値試しへと崩れる可能性も秘めていると思われる。

また昨年10月天井前後から1000ドル以上の下落が発生する場合は両高値によるダブル天井とV字反騰に対する半値押しないしはV字反騰起点を目指す揺れ返しの下落が発生しかねないと思う。

米中通商協議では5月後半にも米中首脳会談が実現して合意に至るのではないかとの観測記事が出ているが、昨年3月の鉄鋼アルミ関税発動宣言から既に1年、昨年6月の米中閣僚級協議決裂からも10か月を経過し、今年3月と4月にも首脳会談の可能性が報じられては実現してこなかった。この冷戦は簡単には終わらないし、米中が仮の合意に至ったとしても中国の成長鈍化を助長するものに留まるなら市場は合意で大喜びするわけにもいかなくなる。26000ドル台後半への高所恐怖症、労働市場は引き締まっているものの景況感が世界全般に悪化してきていること等、株高の足元はもろさも抱えている。

【当面のポイント】

(1)当初、4月18日安値111.76円を下値支持線、4月17日高値112.16円を上値抵抗線とする。

(2)4月17日高値を超えないか、再びわずかに超えても4月18日安値を割り込む場合は下向きとし、111.50円割れへ失速する場合は一段高入り失敗による下落再開を疑う。株安の連鎖やリスク回避材料を伴って111.50円を割り込む場合は週後半からさらに5月序盤へ向けて円高ドル安が進みやすくなると警戒し、4月11日未明安値110.83円前後を目指すとみる。

(3)4月17日高値を超える場合は、年初来高値更新からの上昇にいったんブレーキがかかったものの一段高入りへの追認上昇として112円台後半から113円を目指すとみる。4月17日高値を上抜いた後も112円台を維持するうちは上昇継続とし、弱気転換は4月17日以降の安値更新からとする。(了)<21:50執筆>

【当面の主な予定】

4/22(月)

休 場、豪、NZ、香港、スイス、仏、独、英、EU、南ア、

23:00 (米) 3月 中古住宅販売件数・年率換算件数 (2月 551万件、予想 531万件)

23:00 (米) 3月 中古住宅販売件数 前月比 (2月 11.8%、予想 -2.3%)

4/23(火)

休場、トルコ

08:50 (日) 3月 企業向けサービス価格指数 前年同月比 (2月 1.1%)

22:00 (米) 2月 住宅価格指数 前月比 (1月 0.6%、予想 0.5%)

23:00 (米) 4月 リッチモンド連銀製造業指数 (3月 10、予想 10)

23:00 (欧) 4月 消費者信頼感 速報 (3月 -7.2、予想 -7.0)

23:00 (米) 3月 新築住宅販売件数・年率換算件数 (2月 66.7万件、予想 64.5万件)

23:00 (米) 3月 新築住宅販売件数 前月比 (2月 4.9%、予想 -3.3%)

4/24(水)

未 定 (日) 日銀・金融政策決定会合

10:30 (豪) 1-3月期 消費者物価 前期比 (前期 0.5%、予想 0.2%)

10:30 (豪) 1-3月期 消費者物価 前年同期比 (前期 1.8%、予想 1.5%)

13:30 (日) 2月 全産業活動指数 前月比 (1月 -0.2%、予想 -0.1%)

14:00 (日) 2月 景気先行指数(CI)改定値 (速報 97.4)

17:00 (独) 4月 IFO企業景況感指数 (3月 99.6、予想 99.9)

23:00 (加) カナダ銀行(BOC)政策金利 (現行 1.75%、予想 1.75%)

4/25(木)

休場 豪、NZ

未 定 (日) 日銀金融政策決定会合2日目 金融政策発表

未 定 (日) 日銀展望レポート

15:30 (日) 黒田東彦日銀総裁、定例記者会見

20:00 (ト) トルコ中銀、政策金利 (現行 24.00%、予想 24.00%)

21:30 (米) 3月 耐久財受注 前月比 (2月 -1.6%、予想 0.7%)

21:30 (米) 3月 耐久財受注・輸送用機器除く 前月比 (2月 0.1%、予想 0.2%)

21:30 (米) 新規失業保険申請件数 (前週 19.2万件)

21:30 (米) 失業保険継続受給者数 (前週 165.3万人)

4/26(金)

07:45 (NZ) 3月 貿易収支 (2月 0.12億NZドル、予想 1.16億NZドル)

08:30 (日) 3月 失業率 (2月 2.3%、予想 2.4%)

08:30 (日) 3月 有効求人倍率 (2月 1.63、予想 1.63)

08:30 (日) 4月 東京都区部消費者物価指数・生鮮食料品除く 前年同月比 (3月 1.1%、予想 1.1%)

08:50 (日) 3月 小売業販売額 前年同月比 (2月 0.4%、予想 1.0%)

08:50 (日) 3月 鉱工業生産速報値 前月比 (2月 0.7%、予想 0.1%)

08:50 (日) 3月 鉱工業生産速報値 前年同月比 (2月 -1.1%、予想 -3.8%)

10:30 (豪) 1-3月期 生産者物価指数 前期比 (前期 0.5%)

10:30 (豪) 1-3月期 生産者物価指数 前年同期比 (前期 2.0%)

14:00 (日) 3月 新設住宅着工戸数 前年同月比 (2月 4.2%、予想 4.4%)

21:30 (米) 1-3月期 GDP速報値 前期比年率 (前期 2.2%、予想 2.0%)

21:30 (米) 1-3月期 GDP個人消費速報値 前期比 (前期 2.5%、予想 1.1%)

21:30 (米) 1-3月期 コアPCE速報値 前期比 (前期 1.8%、予想 1.3%)

23:00 (米) 4月 ミシガン大学消費者信頼感指数 確報 (速報 96.9、予想 97.0)

オーダー/ポジション状況

関連記事

-

米ドル(USD)の記事

Edited by:照葉 栗太

2024.11.23

来週の為替相場見通し『トランプトレードと円キャリーの組み合わせがドル円を下支え』(11/23朝)

ドル円は、今週前半にかけて、一時153.28まで急落する場面が見られましたが、週末にかけては一転154円台後半へと持ち直す動きとなりました。

-

米ドル(USD)の記事

Edited by:田代 昌之

2024.11.22

東京市場のドルは154円台後半で推移、日銀による追加利上げ観測が円安のブレーキ役に(24/11/22)

東京時間(日本時間8時から15時)のドル・円は、日本株のしっかりとした推移を材料にじり高の展開となり154円台後半で推移した。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2024.11.22

ドル円 値動きそのものは激しいが、結果レンジ内か(11/22夕)

東京市場はドルが小高い。やや激しめの乱高下をたどるなか、最終的にドルは高値引け。

-

米ドル(USD)の記事

Edited by:斎藤登美夫

2019.04.22

ドル円週報 先週は今年一番の小変動、次の方向性を注視(4月第4週)

先週のドル/円は、112円挟みの揉み合い。週間を通した値幅はわずかに40ポイント程度と、今年一番の小動きだった。

-

米ドル(USD)の記事

Edited by:照葉 栗太

2019.04.20

来週の為替見通し 〜大型連休前でドル円は方向感に欠ける展開か〜(4/20朝)

4/15週のドル円相場は、週間値幅 が僅か40銭に留まるなど、狭いレンジ内での膠着相場が継続しました。

-

みんなのFX トレイダーズ証券

みんなのFXはスワップもスプレッドも高水準!口座開設とお取引で最大1,010,000円キャッシュバックキャンペーン中!

取引は1,000通貨からOK、手数料も無料!eKYCで最短1時間後に取引可能

- 「FX羅針盤」 ご利用上の注意

- 掲載している情報の正確性については万全を期しておりますが、その内容を保証するものではありません。

- 掲載している商品やサービス等の情報は、各事業者から提供を受けた情報または各事業者のウェブサイト等にて公開されている特定時点の情報をもとに作成したものです。

- 当サイトはFXに関する情報の提供を目的としています。当サイトは、特定の金融商品の売買等の勧誘を目的としたものではありません。

- FXに関する取引口座開設、取引の実行並びに取引条件の詳細についてのお問合せ及びご確認は、利用者ご自身が各FX取扱事業者に対し直接行っていただくものとします。また、投資の最終判断は、利用者ご自身が行っていただくものとします。

- 当社はFX取引に関し何ら当事者または代理人となるものではなく、利用者及び各FX取扱事業者のいずれに対しても、契約締結の代理、媒介、斡旋等を行いません。したがって、利用者と各FX取扱事業者との契約の成否、内容または履行等に関し、当社は一切責任を負わないものとし、FX取引に伴うトラブル等の利用者・各FX取扱事業者間の紛争については両当事者間で解決するものとします。

- 当社は、当サイトにおいて提供する情報の内容の正確性・妥当性・適法性・目的適合性その他のあらゆる事項について保証せず、利用者がこれらの情報に関連し損害を被った場合にも一切の責任を負わないものとします。

- 当サイトにおいて提供する情報の全部または一部は、利用者に対して予告なく、変更、中断、または停止される場合があります。

- 当サイトには、他社・他の機関のサイトへのリンクが設置される場合がありますが、当社はこれらリンク先サイトの内容について一切関知せず、何らの責任を負わないものとします。

- 当サイト上のコンテンツに関する著作権は、当社もしくは当該コンテンツを創作した著作者または著作権者に帰属しています。

- 当社は、当社の事前の許諾なく、当サイト上のコンテンツの全部または一部を、複製、改変、転載等により利用することを禁じます。

- 当サイトのご利用に当たっては上記注意事項をご了承いただくほか、FX羅針盤利用規約にご同意いただいたものとします。